инфляция в России

По итогам ноября инфляция замедлится до 6,7% г/г (после 7,7% в октябре). Ожидаем, что ЦБ продолжит цикл снижения ставки в декабре (базовый сценарий -50 б.п.) - Ренессанс Капитал

- 04 декабря 2025, 12:26

- |

По данным Росстата, за период с 25 ноября по 1 декабря потребительские цены выросли на 0,04% н/н (после роста на 0,14% на предыдущей неделе), что ниже сезонной нормы и существенно ниже темпов, наблюдавшихся в прошлом году. По оценке Минэкономразвития, инфляция продолжила замедляться и составила 6,6% г/г (6,9% неделей ранее). На прошедшей неделе темпы роста цен на продовольственные товары замедлились до 0,06% н/н, а цены на непродовольственные товары снизились на 0,03% н/н, в том числе благодаря снижению цен на автомобильный бензин на 0,26% н/н (как и неделей ранее). При этом замедление темпов роста наблюдалось и в «устойчивых» компонентах (без плодоовощной продукции и бензина). С учетом совокупности недельных данных рост цен в ноябре, по нашим оценкам, составил 0,2% м/м с поправкой на сезонность, что соответствует росту на 2,2% в аннуализированных значениях (SAAR).

( Читать дальше )

- комментировать

- 214

- Комментарии ( 0 )

Данные по инфляции сейчас могут подстегивать рынок к росту

- 04 декабря 2025, 11:31

- |

По последнему отчету:

- Инфляция с 25 ноября по 1 декабря составила 0,04%.

- Годовая инфляция в РФ на 1 декабря замедлилась до 6,62% с 6,92% на 24 ноября

- С начала года цены выросли на 5,27%.

Сейчас есть хороший сдерживающий фактор для инфляции — укрепляющийся рубль, на девальвации может и более активно растет рынок, но с ней растет и данный показатель.

Вполне реалистично увидеть от ЦБ в декабре очередное снижение на 50 б.п до 16%, для этого есть причины сейчас.

К концу года я так или иначе жду небольшой всплеск показателя, это стандартная практика из-за высокого спроса, но этот фактор нивелируется общей динамикой.

Есть нотки позитива, в общем, надеемся на лучшее!

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Росстат зафиксировал символический недельный рост потребительских цен в России

- 04 декабря 2025, 11:30

- |

По оценке Росстата, за неделю с 25 ноября по 1 декабря потребительские цены в России выросли на 0,04% после роста на 0,14% неделей ранее. С начала месяца инфляция составила около 0,01%, с начала года 5,27%. По расчётам из недельных и прошлогодних помесячных данных годовой рост цен на 1 декабря замедлился примерно до 6,6–6,7%, Росстат оценивает показатель в 6,62%, Минэкономразвития говорит о 6,61%. Это уже вплотную к нижней границе обновлённого прогноза Банка России на 2025 год в 6,5–7,0%.

Структура ценовой динамики за неделю выглядит в целом мягкой. Продовольственные товары подорожали примерно на 0,06% против 0,16% неделей ранее, причём плодоовощная продукция прибавила около 0,8% после 1,3% неделей до этого, а продукты питания за вычетом овощей и фруктов в среднем не изменились. Внутри плодоовощной корзины сильнее всего выросли цены на огурцы, почти на 3,91%, и на картофель на 1,62%, остальные позиции колебались в пределах 1%. Непродовольственные товары в среднем подешевели примерно на 0,03%, а в секторе услуг Росстат фиксирует рост около 0,14%.

( Читать дальше )

Недельная инфляция порадовала

- 04 декабря 2025, 10:21

- |

Недельная инфляция порадовала замедлением до 0.04% н/н, с начала года 5.27%. Годовая инфляция упала до 6.6% г/г, т.е. пошла к нижней границе годового прогноза Банка России 6.5-7%. Продолжала влиять нормализация цен на бензин, но и в целом ситуация по широкому кругу товаров улучшалась, отчасти из=за курса.

В целом ноябрь показывает предварительно 0.43% м/м и 6.7% г/г — сильно лучше ожиданий. Банк России оценивал, что инфляция 0.64% м/м соотвеnствует цели 4% (SAAR), данные говорят о том, что она упала ниже 3-3.5 (SAAR), хотя это еще не окончательные данные. Средняя за три месяца инфляция может упасть до 5.5-6% (SAAR).

Похоже оправдываются ожидания того, что перед повышением НДС у компаний есть стремление подраспустить склады, чтобы войти в 2026 год с оптимизированными запасами.

Экономика выглядела неплохо — рост ВВП в октябре ускорился до 1.6% г/г по оценке Минэка. Розница ускорилась до 4.8% г/г, услуги 3.7% г/г, общественное питание растет на 11.2% г/г. Рост зарплат в сентябре немного ускорился до 13.1% г/г, а безработица осталась на уровне 2.2%.

( Читать дальше )

По инфляцию.

- 04 декабря 2025, 09:37

- |

Я думаю что аналитики в среднем по больнице сидели сильно смотрят на… Инфляцию)

Она немного зеркало заднего вида, то что можно считать монетарным, это следствие торможения кредитования в лучшем случае летом.

А вот осенью у нас был всплеск, только не в потребе.

Так что моя база это все ещё 0.5%, но все же торможение впечатляет. Я легко допускаю 1%.

И да, кажется я проиграл спор по поводу цен на бензин. Они да падают, но… Не там где мы спорили что они будут падать.

Наверное формально дождемся уж НГ, но явно мне платить. За образование — мое удовольствие.

Сильно дешевле чем опыт с рынка 😂

https://t.me/LadimirKapital

А вы верите в инфляцию 0.04% за неделю?

- 04 декабря 2025, 08:18

- |

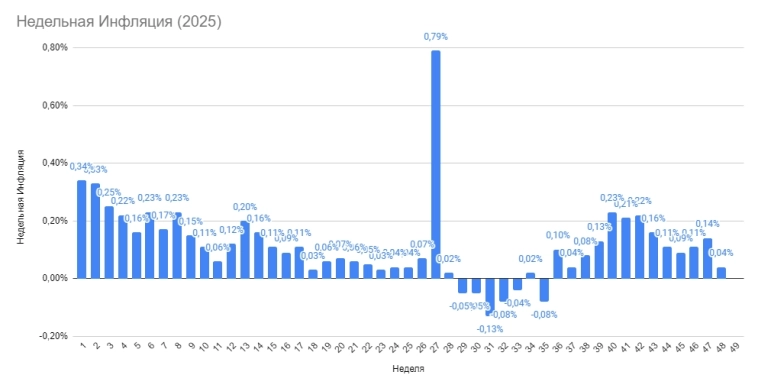

Это будут лонгриды, редко кто осиливает дочитать их до конца, поэтому активность и охваты всегда падают. А для всех остальных — утренняя картинка по мотивом еженедельной инфляции ( утащила у Мурада Агаева @Agaev1003, ничего более уместного в данном случае найти не смогла).

Росстат вчера нарисовал нам инфляцию 0.04% за последнюю неделю, в годовом выражении рост цен составил 6.54% (6.9% на прошлой неделе). Если учитывать сезонность ( в декабре цифры всегда выше), то получится, что годовая цифра как раз в районе обещанных 4%. Год назад недельная инфляция была в 4 раза выше. Получается, мы идем ниже прогноза Центробанка и при такой тенденции есть все шансы, что к концу года мы будем иметь результат ниже 6%.

( Читать дальше )

Минфин разогнался, инфляция остыла: что это значит для ОФЗ.

- 03 декабря 2025, 21:12

- |

Сегодня заняли 184,5 млрд руб. в ОФЗ 26251 — 138,6 млрд, и в ОФЗ 26253 — ещё 13,9 млрд.

Плюс на дополнительных размещениях по тем же выпускам собрали ещё 32 млрд.

Вчера Минфин дебютировал на юаневом направлении, заняв 20 млрд юаней (около 220 млрд руб. по текущему курсу).

Итого за два дня объём заимствований составил порядка 400 млрд руб.

Рынок при этом отрабатывает растущие объёмы размещений явно без признаков стресса, давления на кривую нет, что в целом позитивно.

Свежие недельные данные тоже в плюс. По оценке Росстата, за неделю 25 ноября – 1 декабря индекс потребительских цен вырос всего на 0,04%. После 0,14% и 0,11% двумя неделями ранее. (рис 1)

Бензин продолжает дешеветь (-0,3%) и пока можно за ним перестать так внимательно следить.

Формально неделя пересекает календарную границу и переходит в декабрь, но по сути это заключительный срез ноября, и именно он показывает что инфляционное давление заметно ослабло. По итогам ноябрь вполне может показать инфляцию менее 4% saar (годовой темп инфляции, пересчитанный с учётом сезонности).

( Читать дальше )

С начала года накоплено 5,27% инфляции - идем ниже 6% по итогам года. Ждать ли большего снижения ключевой ставки в декабре?

- 03 декабря 2025, 19:35

- |

Аннуализированная инфляция в России:

🔽 Недельная (25 ноября – 01 декабря) = 0,04*365/7 = 2,1%

🔽 За последние 4 недели = (6,57 + 5,73 + 7,3 + 2,1) / 4 = 5,42%

🔽 С начала года накоплено 5,27% = 5,74% (YTD – 335 дней)

🔼 За последние 3 месяца = 4,87% → 5,03%

32,7% позиций из недельной инфляции снижаются (19,6% на прошлой неделе):

— 61 позиций рост цен

— 11 позиции нейтрально

— 35 снижение цен

Динамика по неделям соответствует 2023 году, медианный рост цен составил +0,07% за неделю. В декабре логично увидеть сезонное ускорение инфляции. Чтобы инфляция превысила 6% по году цены должны показать не менее 10% в годовом выражении за декабрь, что вряд ли возможно при крепком курсе рубля. Инфляция будет ниже прогноза ЦБ, открывая пространство для снижения ключевой ставки. Удивительно, но за эту неделю подешевел Помидор (-1%) и продолжил снижаться бензин (-0,26%), но данные Петербургской биржи говорят, о стабилизации цен, поэтому не стоит ждать продолжения. Среди растущих в цене товаров, разумеется Огурец +3,9% и Картофель +1,6%, а также различные виды гостиниц +0,25..+1% и санаториев +1,3%.

( Читать дальше )

Динамика недельной инфляции Вывод

- 03 декабря 2025, 19:34

- |

Недельная инфляция

С 25 ноября по 1 декабря 0,04%

с 18 по 24 ноября 0,14%

с 11 по 17 ноября 0,11%

с 6 по 10 ноября 0,09%

с 28 октября по 5 ноября (мониторинг из-за праздника за 9 дней) 0,11%,

с 21 по 27 октября 0,16%,

с 14 по 20 октября 0,22%,

с 7 по 13 октября 0,21%,

с 30 сентября по 6 октября 0,23%

Годовая инфляция 6,6%

(неделю назад 7,0%, 2 недели назад 7,2%)

С начала 2025г,

инфляция 5,27%

Вывод

Для борьбы с инфляцией,

не смотря на рост инфляционных ожиданий,

не смотря на рост налогов с 2026г..

ЦБ РФ нужен сильный рубль.

Рубль в декабре, думаю, останется сильным,

ЦБ РФ, думаю, сможет снизить ставку

на заседании 19 декабря ЦБ РФ

Инфляция сэр.

- 03 декабря 2025, 19:02

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал