долгосрочное инвестирование

AliExpress недооценена на 195,83%

- 23 января 2022, 13:48

- |

AliExpress

Усредненные показатели за 5 лет:

Стабильность развития

⭐️⭐️⭐️⭐️⭐️

Рентабельность выручки

⭐️⭐️⭐️⭐️⭐️

Темпы роста финансовых показателей

⭐️⭐️⭐️⭐️⭐️

Акция недооценена на 195,83%

#BABA

PriceLab — лаборатория по вычислению справедливой цены.

Поиск справедливой цены производится на основании роста финансовых результатов компаний, отраженных в годовых отчетах МСФО и USGAAP.

Анализ компаний у нас в Telegram: t.me/pricelab

- комментировать

- Комментарии ( 0 )

А где все Шадрины и будущие обеспеченные пенсионеры??? Тут такие цены, а вас не видно...

- 21 января 2022, 12:24

- |

(сегодня на расслабоне в ожидании результатов встречи)

Нет, не подумайте, что я хочу поглумиться над переоценкой ваших замечательных портфелей за последние 3-4 месяца. Мне самому очень больно смотреть на свой ИИС, где первый транш засажен в Сбер, ГП, ГМК, ФСК и (!!!) 20-летниее ОФЗ в конце прошлого года, а совсем недавно взято плечо для покупки Сбера в ожидании свежих поступлений со спекуляций (тут я удовлетворен результатом, но в самой малой степени — можно было заработать гораздо больше).

Но тем не менее, голос РАЗУМНЫХ ИНВЕСТОРОВ логичнее было бы услышать сейчас, чем когда рынок в очередной раз выпустит и будет греть душу приятными переоценками, а основной заботой будет оптимизация налогов на честно нажитые прибыли)))

Итак, что мне, как начинающему инвестору (да-да, моему инвестиционному счету всего несколько месяцев) хотелось бы услышать:

1. Как вы переживаете именно сейчас, когда глядя на слив того же Сбера в голову закрадываются самые безумные мысли (сценарии Ирана, С.Кореи, например), а не когда все зашибись? Да, сами, наверное, не сдохнем, но биржевому рынку активов придет многолетняя абзда в случае реализации страшилок.

( Читать дальше )

Мы можем воспитать финансово-грамотное поколение. Не оставайся в стороне.

- 17 декабря 2021, 17:09

- |

Сейчас наступает такой момент, что малая доля людей начинает понимать, как важна финансовая грамотность. По сравнению с прошлыми периодами, этих людей почти не было. Всё же потребление на показ преобладает в нашей стране. Появление различной литературы, курсов, блогов и введение в школе предмета «финансовая грамотность» (есть шанс, что малая часть учеников освоит азы) дают надежду на светлое будущее.

У многих моих сверстников отсутствовала финансовая грамотность, как и у меня. Никто нам не объяснял, как в той или иной ситуации поступать, пользоваться финансовыми инструментами или растить свой капитал. Такого не было в школе, да и дома тоже. Мои родители не обладали знаниями, и я их не виню. Они родились в такой период, что никому до этого не было дело и во главе богатства ставилось наличие: квартир, машин, дач. У нас есть призрачный шанс воспитать новое поколение финансово грамотных людей, дать знания и возможности, которые им помогут в жизни. Я как родитель задумываюсь об этом, выстраиваю план действий и ни на какие школы нельзя возлагать надежды. И вот, как я вижу это сейчас.

( Читать дальше )

Ваши цели в инвестировании. Как вам их достичь.

- 26 ноября 2021, 18:22

- |

- Выйти на пенсию в 40 лет. Жить на дивиденды и купоны. Уволиться с работы и иметь месячный доход — 400 тысяч рублей.

- Хранить финансовую подушку в коротких облигациях. Если будет кризис или вы потеряете работу, то всегда сможете рассчитывать на купоны и погашение самой облигации.

- Сколотить неприкосновенный капитал в размере 20-30 миллионов рублей, чтобы в старости вы смогли себе позволить лечение и отдых.

- Обеспечить своих детей хорошим образованием, жильем. Понадобится круглая сумма, а фондовый рынок вам в этом поможет.

( Читать дальше )

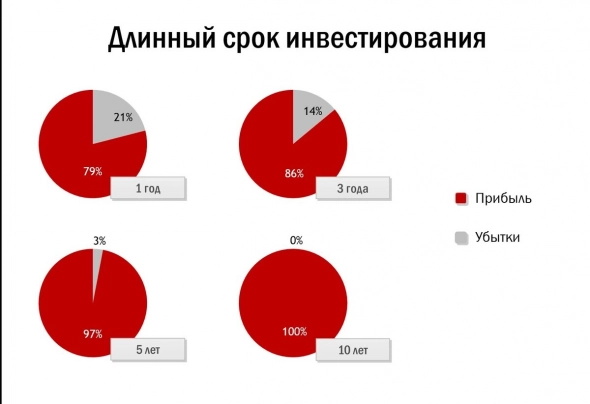

Сроки инвестирования. На какой срок нужно ориентироваться.

- 25 ноября 2021, 00:44

- |

Вопрос, который должен возникать у вас в голове: а на какой срок мне инвестировать? Это, безусловно, правильный вопрос. Вас всегда будут отвлекать от намеченного инвестиционного плана. Брокеры, специалисты, блогеры и СМИ — им всем выгодно, чтобы вы чаще совершали продажи/покупки и превращались в трейдера. Для одних — это выгода в виде комиссии, для других — это плата за ту или иную информацию в их материале. Но вам надо научиться дисциплинированно покупать бумаги и держать их в долгую. Если вы это усвоили, тогда вам надо определиться со сроком инвестирования.

Умные книги рассказывают, что надо взять ваш возраст и отнять его от 100. Получившийся результат и будет вашим сроком инвестирования. Например, вам сейчас 30 лет. Мы отняли от ста и получили 70 лет. Предполагают, что с таким расчётом вам хватит инвестиций на всю жизнь и вы проживёте до 100 лет. Я категорически не согласен с этой формулой. Посмотрите на среднею продолжительность жизни в РФ и вы сразу всё поймете.

( Читать дальше )

Главный враг инвестиций. И как защититься от этого врага.

- 23 ноября 2021, 17:01

- |

Брокеры. Нет. Вы их главный друг, а он ваш. Им выгоден ваш рост капитала, как и вам. Вам нужна от него возможность покупки ценных бумаг, и он предоставляет вам эту возможность в широком ассортименте. Если вы долгосрочный инвестор, то брокер точно вам не враг.

Налоги. Нет. В долгосрочной перспективе вы наоборот освобождаете себя от налогообложения. Таким образом, вы защищены.

Конкуренты. Нет. У частного инвестора не имеется конкурентов. Другой инвестор не отбирает ваш «хлеб», как и вы у него.

Кризис. Нет. Это рай для инвестора. На кризисе грамотный инвестор только зарабатывает.

( Читать дальше )

Риски инвестирования. Как научится жить с риском и не потерять свои деньги.

- 22 ноября 2021, 15:20

- |

В повседневной жизни я вижу множество рисков для простого обывателя. Нарушение техники безопасности при различных работах, употребление психотропных веществ, алкоголизм, нарушение ПДД — это и многое другое может привести к летальному исходу как самого виновника, так и окружающих. Жизненные риски выше, чем инвестирование, и это факт. Разве некоторых это останавливает? Человек также садится за руль, забывает про ТБ, пропускает с другом по бутылочке пива или за компанию употребляет запрещённые вещества. Разумный человек делает совершенно иные действия.

Он осторожничает, изучает, осматривается и, только убедившись в безопасности, действует. Простой пример с пешеходом. Наблюдает за светофором, при зелёном свете он ещё посмотрит по сторонам, чтобы машины затормозили, и тогда пойдёт. Сделав дополнительный анализ безопасности дороги, он предпринял действие. Да, соглашусь, что у осторожного пешехода есть шанс попасть под машину, но он мизерный. Он минимизировал риски и сделал это за счёт опыта, изучения правил. А в дальнейшем мог добавить и что-то своё в эти правила перехода дороги.

( Читать дальше )

5 самых быстрорастущих акций

- 21 ноября 2021, 13:26

- |

Краткое изложение пяти наиболее быстро растущих акций на мировом рынке, за исключением компаний, которые демонстрируют значительный рост, за счет того, что они все еще малы.

1. Shopify

Shopify (NYSE:SHOP) помогает компаниям всех видов и размеров создавать свою собственную платформу электронной коммерции. Основатели компании признали, что крупные онлайн-рынки, такие как Amazon, было трудно использовать в качестве места продаж, поэтому Shopify был построен с нуля с учетом расширения прав и возможностей. По последним данным, услугами этой компании пользуются более 1,7 миллиона предприятий, и это число продолжает расти.

Свидетельством этого роста являются цифры. За первые девять месяцев текущего года чистая выручка в размере более 3,2 миллиарда долларов выросла на 66% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

Учитесь сберегать. Даже при маленьком доходе это вполне реально.

- 21 ноября 2021, 00:04

- |

Продвинутые сайты, блоги, заметки, будут вам вещать, что надо откладывать 10% от вашего дохода и хранить деньги в деньгах. Оставить на карточке, перевести на депозит, спрятать в конверт. Это уничтожит ваш капитал, а главным злодеем в этой истории будет инфляция. Да, и 10%, -это не то, что вам нужно. Пункты, которые заставят вас переосмыслить многое в накоплении капитала:

- Семейный бюджет. У меня уже была статья по этому поводу. Добавлю ещё немного мыслей по поводу этого пункта. Вести бюджет необходимо. Семья — это малый бизнес. Расходы/доходы — всё нужно учитывать, тогда вы поймёте, куда уходят ваши деньги и где изыскать их на накопление. Никакие приложения вам не нужны ни на компьютер, ни на смартфон. Обычная Google-таблица, которая всегда под рукой и в которой можно корректировать ваши показатели с любого устройства.

- План. Создайте его и придерживайтесь намеченного. Определите какую сумму вы хотите инвестировать, какую тратить на каждый пункт, а где ещё сможете изыскать денег. Заглядывайте в него часто, чтобы не сбиваться с пути.

- Откажитесь от крупных трат. Новая машина, ремонт, покупка земельного участка или последний айфон. Это вам не нужно, вы просто пускаете на ветер ваши деньги. Лучше думайте, как инвестор. Если новый ремонт обойдётся мне в 500 тысяч рублей, то ежемесячно это около 4000 рублей только дивидендов. Итак, с каждой крупной тратой берёте сумму и просматриваете див.доходность, а ещё держите в уме подорожание акций.

- Долги. Все силы и средства необходимо пустить именно на их сокращение и исчезновение. С ними трудно инвестировать, но можно.

- Доход. Его всегда можно увеличить. Вторая работа, повышение по карьерной лестницы, новое образование или фриланс. С появлением интернета возможностей заработка появилось множество, надо найти свою нишу.

- Сокращайте ваши расходы. В каких-либо пунктах ваших трат есть чёрная дыра, куда уходят ваши деньги. Брендовые вещи, рестораны быстрого питания, ненужные подписки, персональный тренер, переплата за развлечения и многое другое. Я уверен, если внимательно присмотреться, то каждый найдёт свои необоснованные траты.

- Цели. Ставьте их и добивайтесь нужно результата. Например, откладывать в инвестиции 20%, а не 10% доходов. Увеличение дохода на 20-30 тысяч рублей. Создать подушку безопасности 200 тысяч рублей. Ваша мотивация будет запредельной, если вы будете карабкаться к намеченной цели. Если 70-80% ваших целей будет исполнено, то определенно вы двигаетесь в нужном направлении.

- Не давайте в долг. Да, вам вернут его, но ваши деньги обесценятся за период долга. Конечно, есть исключение для родственников. Бывают разные ситуации в жизни.

- Брокерский счёт. Как только получаете зарплату/прибыль, то сразу отправляйте намеченный процент на счёт. И старайтесь с любой прибыли отправлять некий процент. Будет меньше соблазна, всё это растратить.

( Читать дальше )

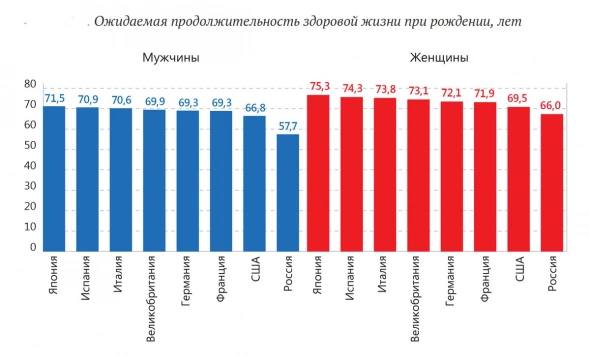

Долгосрочное инвестирование. В первую очередь, это инвестирование в продолжительность жизни.

- 20 ноября 2021, 00:38

- |

Общая продолжительность жизни в РФ около 67 лет. От сюда следует, чем позже вы займётесь инвестициями, тем менее лоялен будет к вам сложный процент. Тогда решение проблемы простое: начинать инвестировать надо с 18 лет. Но не всё так просто. У большинства нашего населения отсутствует финансовая грамотность. Никто нас в детстве ничему не учил, и вспоминая себя в годы студенчества, то не о каких я инвестициях не думал, даже не знал. Печально, согласен. Конечно, некий процент людей начинает путь инвестора с ранних лет, но этот процент ничтожно мал. Поэтому необходимо прожить как можно дольше на этом свете, и соответственно, на фондовом рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал