грузовичкоф

Второй купон по облигациям 2-й серии выплатит «ГрузовичкоФ»

- 22 января 2019, 09:05

- |

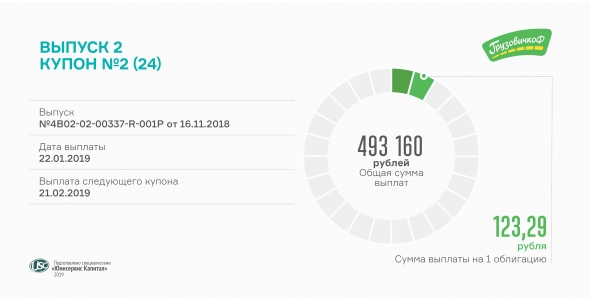

Обязательство по выплате купонного дохода по 2-му выпуску биржевых облигаций компания исполнит сегодня.

Размер выплат рассчитывается исходя из ставки купона 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

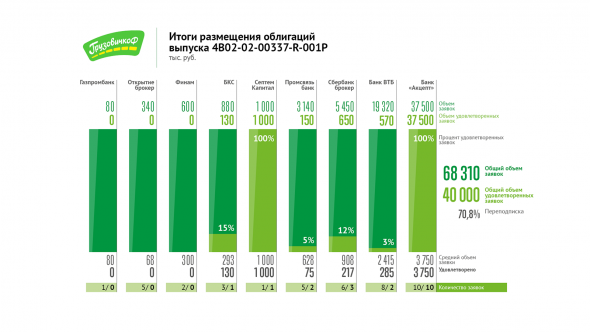

Второй выпуск был размещен на Московской бирже в конце ноября и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме. Первичное размещение выпуска объемом 40 млн руб. собрало заявки на 68,3 млн руб. Таким образом, переподписка составила 71%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Автопарк «ГрузовичкоФ» вырос на 20% благодаря инвестициям

- 15 января 2019, 11:21

- |

«ГрузовичкоФ-Центр» сообщает о полном освоении средств от первого выпуска облигаций. Компания приобрела в лизинг 280 автомобилей — на 30 единиц больше запланированного объема.

Закуп дополнительной техники стал возможен, благодаря отсутствию необходимости в авансовых платежах по нескольким лизинговым программам. Заявленные в презентации 250 авто уже находятся в распоряжении компании, еще 30 будут поставлены в течение нескольких месяцев.

Компания освоила все 50 млн руб., привлеченные в рамках первого выпуска облигаций (RU000A0ZZ0R3). На авансы по лизингу компания направила половину данной суммы, около 13 млн руб. потрачено на материалы для брендирования транспорта частных водителей, 6 млн руб. — на регистрацию и страхование приобретенных автомобилей. Оснащение столичного АТП ремонтной зоной потребовало чуть более 1 млн руб.

( Читать дальше )

«ГрузовичкоФ» продолжает процедуру реорганизации

- 10 января 2019, 09:46

- |

Месяц назад мы уже писали о начале реорганизации ООО «ГрузовичкоФ-Центр» в форме присоединения к ООО «Круиз» и целях данной процедуры.

А 9 января в «Вестнике государственной регистрации» вышла публикация, которая, согласно закону, обозначает начало 30-дневного срока оферты. Для реализации права на досрочное погашение владелец облигаций серий БО-П01 (RU000A0ZZ0R3) и БО-П02 (RU000A0ZZV03) должен направить в адрес эмитента требование о таком погашении, а также обратиться через уполномоченное лицо в «Национальный расчетный депозитарий» (НРД). В случае наличия таких обращений эмитентом будут удовлетворены требования о досрочном погашении биржевых облигаций в сроки, установленные законом, денежными средствами в безналичном порядке в рублях Российской Федерации. Взаиморасчеты при досрочном погашении биржевых облигаций по требованию их владельцев осуществляются по правилам НРД для переводов ценных бумаг по встречным поручениям отправителя и получателя с контролем расчетов по денежным средствам.

( Читать дальше )

«ГрузовичкоФ» выплатит 9-й купон по облигациям серии БО-П01

- 28 декабря 2018, 06:27

- |

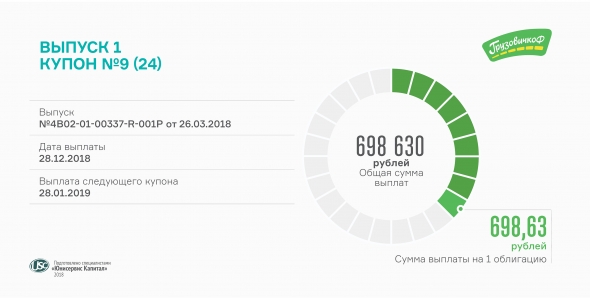

Выплата купонного дохода по первому выпуску биржевых облигаций транспортной компании осуществится сегодня.

Размер дохода по купону в расчете на одну ценную бумагу составляет около 700 руб. Купоны выплачиваются каждые 30 дней. На первый год обращения мини-бондов установлена ставка 17% годовых.

Обращаем внимание инвесторов на то, что плановая дата выплаты 10-го купона выпадает на воскресенье, поэтому обязательство по выплате купонного дохода «ГрузовичкоФ» исполнит 28 января, в понедельник.

Напомним, биржевые облигации на 50 млн руб. (RU000A0ZZ0R3) перевозчик разместил в апреле 2018 г. Номинал ценной бумаги — 50 тыс. руб. Период обращения выпуска— 720 дней. Предусмотрена безотзывная оферта: с 22 по 28 марта 2019 г. эмитент будет принимать заявки, а 2 апреля выкупит предъявленные инвесторами облигации.

( Читать дальше )

Состоялась выплата первого купона по облигациям второго выпуска «ГрузовичкоФ»

- 24 декабря 2018, 12:16

- |

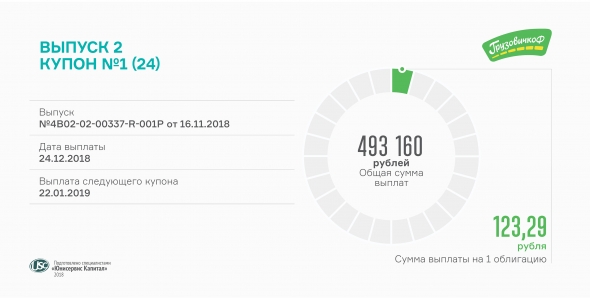

Расчет проводится по ставке 15% годовых, установленной на все 24 купонных периода. С ноября в обращении находится 4 тыс. облигаций второго выпуска (RU000A0ZZV03) номиналом 10 тыс. руб. каждая. Оферта не предусмотрена. Выплата купона — ежемесячно. Период обращения выпуска — 720 дней. Инвестиции «ГрузовичкоФ» привлек для досрочного погашения лизинговых программ.

Увеличив собственный автопарк, компания существенно нарастит обеспеченность облигационных программ основными средствами. Так, при погашении остатка по лизингу в сумме 40 млн рублей «ГрузовичкоФ» фактически выкупает 100 автомобилей рыночной стоимостью 50 млн рублей.

Ценные бумаги транспортной компании вызывают у инвесторов интерес. Спрос на выпуск № 4B02-02-00337-R-001P превысил предложение на 28,3 млн руб. Объем вторичных торгов за месяц составил 38,4 млн руб.

( Читать дальше )

«ГрузовичкоФ» опубликовал решение о регистрации изменений в юридической структуре

- 11 декабря 2018, 11:34

- |

«ГрузовичкоФ» — один из лидеров сегмента внутригородских перевозок в Москве и Санкт-Петербурге — проводит юридическую реорганизацию. Соответствующее решение опубликовано 11 декабря на странице компании на сайте Интерфакса.

Основная цель запланированных изменений — приведение юридической структуры в соответствие с высокими требованиями инвесторов. «ГрузовичкоФ» развивается как классический агрегатор, с представительствами в 19 городах России (помимо Москвы и Санкт-Петербурга, компания работает еще в 17 городах России по франшизе). В связи с такой спецификой бизнеса планируется создать юридическое лицо, которое станет центральным в структуре, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.

( Читать дальше )

Прирост выручки группы «ГрузовичкоФ» составляет около 17% в месяц

- 04 декабря 2018, 13:31

- |

В «ГрузовичкоФ» проходит реорганизация с выделением компании, которая распределяет заказы и формирует центр прибыли направления. Агрегатор получает комиссию от общей выручки партнеров. В 3-м кв. он начал работу, вследствие чего снизилась бухгалтерская выручка компаний группы и, как следствие, валовая прибыль. Однако результирующих финансовых показателей это не коснулось.

Читайте в аналитическом обзоре деятельности компании за 9 мес. 2018 г.:

- «ГрузовичкоФ» — один из первых в России агрегаторов на рынке малотоннажных перевозок. Парк компании состоит из 1500 автомобилей не старше 2013 года выпуска, из них около 1000 находится в собственности, 500 — в лизинге.

- За 9 мес. 2018 г. компании группы выполнили порядка 800 тыс. заказов, что на четверть больше, чем за аналогичный период 2017 г., и заработали 2,25 млрд руб. (с учетом выручки водителей-партнеров).

- Увеличение выручки и числа заказов, а также сокращение затрат способствовали увеличению чистой прибыли группы в 7 раз.

( Читать дальше )

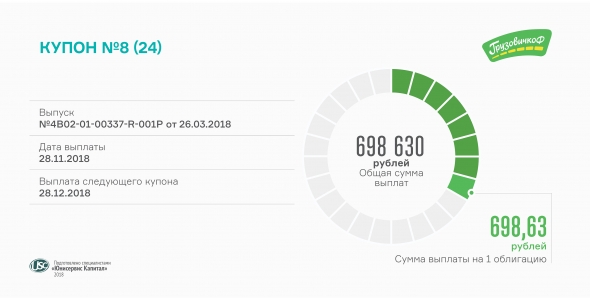

«Грузовичкоф» выплатит сегодня 8-й купон по первому выпуску облигаций

- 28 ноября 2018, 13:51

- |

Расчет производится по ставке 17%, которая установлена на 1-12 купоны и будет действовать до марта 2019 г.

Всего же условиями выпуска предусмотрено 24 купонных периода по 30 дней. Оферта состоится в апреле 2019 г., погашение — через год после этого события.

На начало сентября простая доходность облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) находилась в диапазоне 12-15,5% годовых. Средневзвешенная цена в 3-м квартале — 102,9%.

Выплата дебютного купона по облигациям второго выпуска, размещенным несколько дней назад (RU000A0ZZV03), состоится 24 декабря.

В скором времени мы ознакомим инвесторов с финансовыми результатами эмитента и компаний группы «Грузовичкоф» за 9 мес. 2018 г. Обновленную презентацию для инвесторов вы можете посмотреть уже сейчас.

ГрузовичкоФ - компания разместила второй выпуск облигаций

- 26 ноября 2018, 13:26

- |

23 ноября состоялось размещение второго выпуска биржевых облигаций «ГрузовичкоФ».

Компания привлекает средства для досрочного погашения обязательств по лизинговым программам.

Общий объем второго выпуска «ГрузовичкоФ» составил 40 млн рублей. Это несколько меньше суммы апрельской эмиссии – дебютного облигационного займа транспортной компании.

Доход по ежемесячному купону будет рассчитываться по ставке 15% годовых.Номинал ценной бумаги – 10 тыс. рублей.

Срок обращения выпуска – 720 дней.

Оферта не предусмотрена.

первый выпуск на 50 млн рублей привлек большое количество частных инвесторов: общий объем торгов облигациями по состоянию на 31 октября превысил 74,7 млн рублей. Сумма ежедневных торгов в октябре составила в среднем 190 тыс. рублей, средневзвешенная цена — 103,09%. Таким образом, выпуск является высоколиквидным во вторичном обращении.

из пресс-релиза компании

Итоги размещения второго выпуска облигаций «Грузовичкоф»

- 26 ноября 2018, 12:09

- |

Транспортная компания успешно разместила в пятницу 4 тыс. биржевых облигаций второго выпуска (RU000A0ZZV03). Средства привлекаются для досрочного погашения обязательств по лизинговым программам.

Доход по ежемесячному купону будет рассчитываться по ставке 15% годовых, номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 720 дней. Оферта не предусмотрена.

Торги облигациями начались 23 ноября в процессе размещения. Объем заявок на 70% превысил сумму эмиссии, равную 40 млн рублей. Удовлетворено 19 из 41 заявки девяти брокеров.

«Мы продолжаем активное развитие в двух мегаполисах — Санкт-Петербурге и Москве, а также работу по франшизе в 17 российских городах. Привлеченные с помощью второго выпуска средства пойдут на выкуп ста лизинговых автомобилей текущей рыночной стоимостью 50 млн рублей, — комментирует генеральный директор „Грузовичкоф“ Рафаиль Купаев. — Частичное досрочное погашение финансовых обязательств по лизинговым программам позволит компании снизить эффективную ставку почти на 10%, в том числе за счет снижения расходов на страхование. Освободившийся денежный поток, а это около 1 млн рублей в месяц, будет направлен на финансирование развития IT-платформы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал