банки

Новости компаний — обзоры прессы перед открытием рынка

- 28 июля 2021, 08:13

- |

Гражданам не доверят инструменты. ЦБ ограничивает неквалифицированным инвесторам доступ к бумагам

Банк России существенно ограничил возможности неквалифицированных инвесторов на фондовом рынке. С 1 октября они смогут покупать без тестирования только облигации с наивысшим рейтингом. Список индексов, в которые входят иностранные акции и которые используют ETF, также остается ограниченным. Поскольку эти решения не требовали обсуждения с рынком, они оказались более жесткими, чем предполагали профучастники.

https://www.kommersant.ru/doc/4918988

Отойти ва банк: физлица сократили вложения в сложные инвестпродукты на 20%

Совокупный объем структурных инвестиционных продуктов в портфелях физлиц за пять месяцев 2021-го упал более чем на 20%. Об этом «Известиям» сообщили в ЦБ. Вместе с тем, несмотря на введенный в начале года запрет на продажу сложных инструментов неопытным игрокам, регулятор продолжает выявлять неприемлемые практики. Большинство нарушений допускается при реализации программ инвестиционного и накопительного страхования жизни. По мнению экспертов, действия Банка России защитили многих граждан от рискованных инвестиций, позволив сохранить порядка 100–120 млрд рублей.

Доходность ОФЗ унизилась до инфляции. Международные инвесторы прицениваются к российскому госдолгу

Доходность десятилетних ОФЗ опустилась ниже уровня 7% годовых, и, таким образом, вернулись к значениям марта этого года. Падение ставок спровоцировали ожидания инвесторов по замедлению роста ключевой ставки на фоне стабилизации инфляции. В таких условиях растет привлекательность операций carry-trade, что способствовало росту интереса нерезидентов к рублевым гособлигациям.

https://www.kommersant.ru/doc/4919017

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Бэнкинг по-русски: телеграмм шумиха вокруг РФИ банка, крипты и транзакционного бизнеса

- 27 июля 2021, 22:58

- |

Почитайте пока исходник, а я утром перепроверю кое что, спрошу фигурантов что они об этом думаю и разверну темку

....

Предварительно заявленных в статье цифр в балансе банка не проходило по соответсующим счетам учета (даже на порядок меньше)

ВТБ закрыл сделку по консолидации Запсибкомбанка

- 27 июля 2021, 20:59

- |

ВТБ довел свою долю в Запсибкомбанке до 100% с 88,88%.

11,12% акций владели дочерние и аффилированные компании Запсибкомбанка.

Владельцем 71,8% акций Запсибкомбанка ВТБ стал в начале 2019 года.

2.2. Вид полученного эмитентом права распоряжения определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации: прямое распоряжение.

2.3. Признак права распоряжения определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которое получил эмитент: самостоятельное распоряжение.

2.4. Основание, в силу которого эмитент получил право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации: приобретение доли участия в организации.

2.5. Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания: 107 264 613 / 88,88 %.

2.6. Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент получил право распоряжаться после наступления соответствующего основания: 120 679 456 / 100 %.

2.7. Дата наступления основания, в силу которого эмитент получил право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации: 27.07.2021.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

Бэнкинг по-русски: ЦБ оценил размер дыры в капитале Энергомашбанка

- 27 июля 2021, 18:48

- |

Согласно данным Банка России, активов Энергомашбанка не хватает для исполнения его обязательств.

По оценке временной администрации, активы банка на дату отзыва лицензии оцениваются в 3,4 млрд рублей при цифре в бухгалтерском балансе самого банка 14,643 млрд. Так, оценка чистой ссудной задолженности по амортизированной стоимости уменьшена с 13,372 млрд до 2,129 млрд рублей. При этом обязательства банка достигают 16,75 млрд рублей. Таким образом, дыра в балансе банка достигает 13,35 млрд рублей.

Банк России отозвал лицензию у Энергомашбанка в июне этого года. Банк полностью утратил собственные средства, реализовывал высокорисковую бизнес-модель, занижая величину необходимых к формированию резервов на возможные потери по ссудной и приравненной к ней задолженности, нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты и предписания ЦБ.

В течение года ЦБ неоднократно применял к Энергомашбанку меры, в том числе дважды вводил ограничения на привлечение средств вкладчиков. С конца мая банк не проводил платежи юрлиц, при этом клиентов уверяли, что все в порядке и деньги ушли, показывая липовые документы. Поддержка банка все проблемы списывала на технические сбой. Тогда же банк включил пылесос вкладов.

( Читать дальше )

Краудфинансирование и Банк России

- 27 июля 2021, 17:50

- |

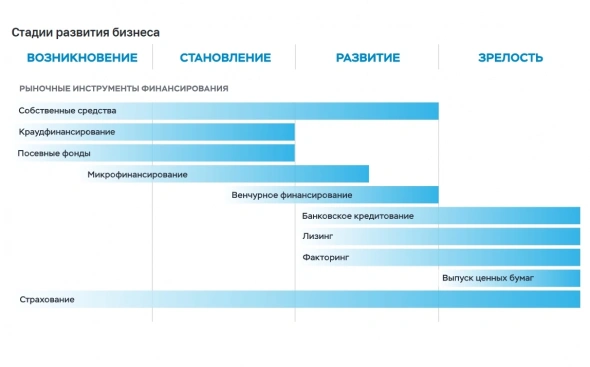

В этом разделе краудфинансирование признается отдельным инструментом поддержки МСП. По определению ЦБ: «Краудфинансирование — финансовый инструмент, позволяющий привлечь финансирование на ранней стадии развития бизнеса. Краудфинансирование предполагает привлечение денежных средств в долг или в капитал от множества инвесторов (физических и юридических лиц) через оператора инвестиционной платформы.

Операторами инвестиционных платформ могут быть только хозяйственные общества, созданные в соответствии с законодательством Российской Федерации. Они должны пройти проверку и быть включены в реестр Банка России.»

По мнению ЦБ, краудфинансирование подходит больше для начала бизнеса. Но среди наших клиентов регулярно встречаются компании с выручкой 200-300 млн руб., которые развиваются уже более 5-ти лет. Поэтому бизнес может использовать краудлендинг, как источник дополнительного финансирования, на любой стадии.

И еще одна цитата: «В настоящий момент в фокусе внимания Банка России, помимо дальнейшего повышения доступности банковского кредитования, находится внедрение и поддержка инструментов финансирования, альтернативных банковскому кредиту, таких как краудфинансирование, фондовый рынок, факторинг. Их использование расширяет возможности предпринимателей по выбору наиболее подходящего и комфортного для себя способа финансирования.»

Еще два года назад, про краудфинансирование было известно крайне мало. Конечно, некоторые знали про пару краудфандинговых площадок, но не более. За этот небольшой промежуток времени отрасль сделала огромный шаг вперед: появился 259 ФЗ, который, по сути, регламентирует деятельность краудплатформ; ЦБ создал реестр операторов инвестиционных платформ (90% списка — краудлендиговые площадки); теперь краудфинансирование признано инструментом поддержки МСП.

Узнать подробнее о JetLend можно здесь 👉 jetlend.ru

Альфа-Банк - Прибыль рсбу 6 мес 2021г: 70,006 млрд руб (+20,77% г/г)

- 27 июля 2021, 17:37

- |

Общий долг на 31.12.2018г: 2,859.93 трлн руб/ мсфо 2,800.86 трлн руб

Общий долг на 31.12.2019г: 3,221.95 трлн руб/ мсфо 3,218.84 трлн руб

Общий долг на 31.12.2020г: 4,000.27 трлн руб/ мсфо 4,006.16 трлн руб

Общий долг на 31.03.2021г: 4,196.29 трлн руб/ мсфо 4,241.61 трлн руб

Прибыль 1 кв 2018г: 14,136 млрд руб/ Прибыль мсфо 12,050 млрд руб

Прибыль 4 мес 2018г: 43,859 млрд руб

Прибыль 5 мес 2018г: 47,714 млрд руб

Прибыль 6 мес 2018г: 61,355 млрд руб

Прибыль 2018г: 110,768 млрд руб/ Прибыль мсфо 127,631 млрд руб

Прибыль 1 кв 2019г: 44,922 млрд руб/ Убыток мсфо 22,720 млрд руб

Прибыль 4 мес 2019г: 34,565 млрд руб

Прибыль 5 мес 2019г: 19,784 млрд руб

Прибыль 6 мес 2019г: 13,707 млрд руб

Прибыль 2019г: 51,927 млрд руб/ Прибыль мсфо 17,783 млрд руб

Прибыль 1 кв 2020г: 141,039 млрд руб/ Прибыль мсфо 124,229 млрд руб

Прибыль 4 мес 2020г: 104,314 млрд руб

Прибыль 5 мес 2020г: 60,864 млрд руб

Прибыль 6 мес 2020г: 57,966 млрд руб

Прибыль 2020г: 164,234 млрд руб/ Прибыль мсфо 176,325 млрд руб

Прибыль 1 мес 2021г: 22,268 млрд руб

( Читать дальше )

Банк Уралсиб — Прибыль рсбу 6 мес 2021г: 9,373 млрд руб (+491,18% г/г)

- 27 июля 2021, 16:29

- |

Номинал 0,1 руб

360 134 697 357 обыкновенных акций

www.uralsib.ru/company/dokumenty-i-otchetnost/ustavnye-dokumenty/

Капитализация на 27.07.2021г: 29,567 млрд руб

Общий долг 31.12.2018г: 469,007 млрд руб/ мсфо 419,995 млрд руб

Общий долг 31.12.2019г: 392,123 млрд руб/ мсфо 350,573 млрд руб

Общий долг 31.12.2020г: 438,106 млрд руб/ мсфо 409,196 млрд руб

Общий долг на 31.03.2021г: 438,583 млрд руб/ мсфо 413,191 млрд руб

Прибыль 1 кв 2018г: 3,589 млрд руб/ Прибыль мсфо 4,655 млрд руб

Прибыль 4 мес 2018г: 4,651 млрд руб

Прибыль 5 мес 2018г: 5,493 млрд руб

Прибыль 6 мес 2018г: 5,768 млрд руб

Прибыль 2018г: 5,364 млрд руб/ Прибыль мсфо 6,078 млрд руб

Прибыль 1 кв 2019г: 4,741 млрд руб/ Прибыль мсфо 1,380 млрд руб

Прибыль 4 мес 2019г: 6,207 млрд руб

Прибыль 5 мес 2019г: 7,483 млрд руб

Прибыль 6 мес 2019г: 9,353 млрд руб

Прибыль 2019г: 6,242 млрд руб/ Прибыль мсфо 12,775 млрд руб

Прибыль 1 кв 2020г: 1,536 млрд руб/ Убыток мсфо 1,658 млрд руб

Прибыль 4 мес 2020г: 858,61 млн руб

Прибыль 5 мес 2020г: 1,225 млрд руб

Прибыль 6 мес 2020г: 1,586 млрд руб

( Читать дальше )

Сбербанк может обновить максимум после пересмотра прогнозов годовой прибыли в сторону повышения - Фридом Финанс

- 27 июля 2021, 13:26

- |

Котировки стали расти после публикации отчетности банков: совокупная прибыль сектора в первом полугодии составила 1,2 трлн руб., а прибыль Сбербанка по РСБУ достигла почти 600 млрд руб. Повышение ключевой ставки не оказывает значительного давления на чистые процентные доходы финансовых организаций. Ставки по ипотеке в ближайшее время не будут пересматриваться, хотя темпы роста рынка могут снизиться из-за повышения цен на жилье и сокращения объемов льготных кредитов. При этом на премиальных рынках (столичный регион, Санкт-Петербург), на которые приходится свыше 30% объема кредитов, спрос по-прежнему будет сохраняться на высоком уровне. Также мы не отмечаем рисков существенного охлаждения в сегментах корпоративного и розничного кредитования. Инфляционные ожидания населения повысились до 13,4%, а наблюдаемая инфляция составила 16,5%. На этом фоне спрос на кредиты останется высоким.

Вскоре будет опубликована отчетность Сбербанка по МСФО за второй квартал. Мы не исключаем обновления котировками максимума после пересмотра прогнозов годовой прибыли в сторону повышения. Ближайшая цель по акциям – 328 руб. за бумагу.Ващенко Георгий

ИК «Фридом Финанс»

Сбер начал страховать торговые кредиты до ₽300 млн

- 27 июля 2021, 13:04

- |

Программой могут воспользоваться предприятия, работающие с клиентами на условиях отсрочки платежей.

Помимо страхования рисков просрочки платежа или банкротства контрагента, можно также застраховать и банковские гарантии объёмом до 200 млн рублей, это даст дополнительную защиту от финансовых потерь.

СК «Сбербанк страхование» запустила программу страхования торговых кредитов — СберБанк (sberbank.ru)

ВТБ в 1 п/г увеличил выдачу кредитов физическим лицам в 1,5 раза, в августе запустит ипотеку на строительство частных домов

- 27 июля 2021, 09:28

- |

Зампредседателя правления ВТБ Анатолий Печатников в ходе пресс-конференции.

ВТБ по итогам первого полугодия увеличил выдачу кредитов физическим лицам в 1,5 раза, до 1,2 триллиона рублей. Розничный кредитный портфель банка с начала года вырос на 13% и достиг 4,16 триллиона

Основными драйверами роста кредитного бизнеса ВТБ в первом полугодии стали кредиты наличными. За шесть месяцев с начала года клиенты оформили потребкредитов на 660 миллиардов рублей. Рекордными для ВТБ в первом полугодии стали продажи ипотеки — 516 миллиардов рублей, что на треть выше результата января-июня прошлого года.

В сегменте автокредитования клиенты оформили кредитов более чем на 46 миллиардов рублей, что на 58% превышает результат за аналогичный период прошлого года.

ВТБ ожидает, что в 2021 году рынок кредитов физическим лицам вырастет в РФ почти на 20%. Банк планирует расти быстрее и намерен увеличить портфель розничных кредитов по итогам года почти на четверть.

В связи с ростом спроса в этом сегменте в августе банк запускает программу кредитования объектов ИЖС по ставке от 8,9%

На первом этапе банк будет кредитовать объекты с комплексной застройкой от аккредитованных застройщиков.

Кредит будет выдаваться на срок до 30 лет с первоначальным взносом от 20%. Ипотеку можно будет получить по двум документам с первым взносом от 30%. По условиям программы можно приобрести строящийся дом в аккредитованном у банка коттеджном поселке. Сумма кредита для Москвы и Московской области, Санкт-Петербурга и Ленинградской области составит 20 миллионов рублей, для остальных регионов — 10 миллионов.

ВТБ в целом отмечает рост спроса на загородные дома. Так, по итогам первого полугодия банк нарастил объем ипотечных сделок с загородной недвижимостью на 40%, до 9,2 миллиарда рублей.

ВТБ ожидает, что во втором полугодии будет наблюдаться рост депозитов в российских банках. «Хотя маловероятно, что он перекроет отток депозитов за первое полугодие. Поэтому в целом по итогам года, скорее всего, следует ожидать отрицательную динамику по депозитному бизнесу. Но главное — тренд переломится, и депозитная база будет наращиваться, что важно как индикатор стабильности и ликвидности финансовой системы», — отметил зампред.

По его словам, несмотря на возможный отток по депозитам по итогам года, в целом по классическим сберегательным продуктам, включая накопительные и текущие счета, на конец года можно ожидать позитивной динамики. «В целом на рынке в этом году объем привлеченных средств вырастет на 6-9%. ВТБ традиционно планирует расти быстрее»

ВТБ за полугодие увеличил розничный портфель по РСБУ на 13% (interfax.ru)

Новость — БИР-Эмитент (1prime.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал