SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

бАНКИ

И тогда Бог создал банкира

- 07 февраля 2013, 12:26

- |

А на восьмой день Бог посмотрел вниз на вновь созданный рай и сказал: «Мне нужен кто-то, кто может перевернуть все это ради легких денег».

И тогда Бог создал банкира.

Бог сказал: “Мне нужен кто-то, кто не выращивает ничего и ничего не производит, но тот кто будет принимать деньги у населения за 0% годовых, а затем занимать обществу за 2% или 5% или даже 10%, при этом заплатив себе бонус за это".

И тогда Бог создал банкира.

Бог сказал: “Мне нужен кто-то, кто возьмет деньги от людей, которые работают и пообещает их сохранить, а затем использует эти деньги, чтобы создать пузырь доткомов, пузырь на рынке недвижимости, фондовый или любой другой пузырь, а затем продать его людям из городов и сельской местности и заплатить себе еще один бонус".

И тогда Бог создал банкира.

Истины о банкирах полностью

- комментировать

- Комментарии ( 1 )

Закрома банков наполнены – можно брать доллары

- 29 января 2013, 12:06

- |

С 1 апреля 2011 года Банк России повысил нормативы отчислений в резервы для банков. ЦБ повысил ставки отчислений в резервы для юрлиц до 5,5% с 4,5%, по остальным обязательствам до 4,0% с 3,5% (оперативная информация по резервным требованиям ЦБ РФ здесь). Свое решение Банк России объяснил сохранением возросших инфляционных ожиданий и рисков для устойчивого экономического роста. Так же, регулятор указал на нестабильную финансовую ситуацию на глобальных рынках.

Как сообщает газета «Ведомости», по данным ЦБ, просроченная задолженность банков по кредитам в 2012 г. выросла на 123 млрд. руб., а резервы на возможные потери – на 122,5 млрд. руб. В мае до равновесия было так далеко, что зампред ЦБ Михаил Сухов обратил внимание: за январь – апрель на балансах банков появилось вдвое больше плохих кредитов, чем сформированных резервов. Банки прислушались к регулятору и со II квартала в разы увеличили отчисления в резервы. К тому же сыграл роль фактор налогообложения – банки предпочитают направить часть заработанной за год прибыли на дорезервирование (при этом прибыль уменьшается на размер резервов). (полный текст статьи здесь)

( Читать дальше )

Как сообщает газета «Ведомости», по данным ЦБ, просроченная задолженность банков по кредитам в 2012 г. выросла на 123 млрд. руб., а резервы на возможные потери – на 122,5 млрд. руб. В мае до равновесия было так далеко, что зампред ЦБ Михаил Сухов обратил внимание: за январь – апрель на балансах банков появилось вдвое больше плохих кредитов, чем сформированных резервов. Банки прислушались к регулятору и со II квартала в разы увеличили отчисления в резервы. К тому же сыграл роль фактор налогообложения – банки предпочитают направить часть заработанной за год прибыли на дорезервирование (при этом прибыль уменьшается на размер резервов). (полный текст статьи здесь)

( Читать дальше )

Испанские банки Sabadell и Bankinter представили результаты 2012 года

- 25 января 2013, 12:21

- |

Недвижимые активы существенно испортили результаты банков Sabadell и Bankinter по итогам 2012 года, пишет El Mundo. Обе организации попытались избавиться от токсичных активов, однако доля сомнительных кредитов увеличилась.

Показатель ипотечной задолженности у Bankinter, чья финансовая система была оздоровлена, составляет 2,16% против средних показателей по сектору в 3,49%, а объем его базы недвижимости оценивается в 611,6 млн евро, что на 128 млн больше, чем годом ранее. К этим цифрам стоит прибавить еще 144 млн евро сомнительных кредитов.

В итоговом годовом докладе представители банка заверяют, что объем их проблемных активов «очень невелик, диверсифицирован, и лишь малая его доля приходится на долю земли». Впрочем, в любом случае его запас недвижимости оказался крупнейшим за всю историю. В общей сложности объем проблемных активов к концу года составил 2,74 млрд евро – на 583 млн больше, чем в прошлом году – и достиг 5,9% от общего числа активов (58,165 млрд).

При помощи достаточно агрессивной политики снижения цен на жилье на средиземноморском побережье, которое в некоторых регионах достигло 70%, банку Sabadell удалось продать недвижимость на сумму 2,234 млрд евро, увеличив в 1,6 раза объемы прошлого года (1,414 млрд). Общий объем таких активов к концу года составил 12 млрд евро. Даже активные продажи жилья не спасли банк от появления на его счетах сомнительных кредитов и недвижимости на сумму 2,884 млрд евро.

( Читать дальше )

Показатель ипотечной задолженности у Bankinter, чья финансовая система была оздоровлена, составляет 2,16% против средних показателей по сектору в 3,49%, а объем его базы недвижимости оценивается в 611,6 млн евро, что на 128 млн больше, чем годом ранее. К этим цифрам стоит прибавить еще 144 млн евро сомнительных кредитов.

В итоговом годовом докладе представители банка заверяют, что объем их проблемных активов «очень невелик, диверсифицирован, и лишь малая его доля приходится на долю земли». Впрочем, в любом случае его запас недвижимости оказался крупнейшим за всю историю. В общей сложности объем проблемных активов к концу года составил 2,74 млрд евро – на 583 млн больше, чем в прошлом году – и достиг 5,9% от общего числа активов (58,165 млрд).

При помощи достаточно агрессивной политики снижения цен на жилье на средиземноморском побережье, которое в некоторых регионах достигло 70%, банку Sabadell удалось продать недвижимость на сумму 2,234 млрд евро, увеличив в 1,6 раза объемы прошлого года (1,414 млрд). Общий объем таких активов к концу года составил 12 млрд евро. Даже активные продажи жилья не спасли банк от появления на его счетах сомнительных кредитов и недвижимости на сумму 2,884 млрд евро.

( Читать дальше )

Об уровне доверия к банковской системе

- 25 января 2013, 07:18

- |

Вкладчики крупнейших банков США выводят средства в этом месяце, показывая темпы быстрее чем после событий 11 сентября, основная причина — программа страхования вкладов закончилась и богатые клиенты банков стремятся забрать свои денежные накопления.

Общие снятые средства 25 крупнейших банков США составили $ 114 100 000 000 за неделю, завершившуюся 9 января, сократив общий объём вкладов до $ 5,37 трлн., эти цифры были опубликованы Федеральной Резервной Системой в конце прошлой недели. Величина оттока вкладов вторая за всю историю, первый такой вывод средств из банков случился после 11 сентября 2001 года.

Вывод средств из банков США повторяет рекорды после событий 11 сентября 2001

Американский рынок сегодня: Банковский сектор повлияет на настроения инвесторов

- 17 января 2013, 13:02

- |

Мы ожидаем

Корпоративные отчеты банковского сектора будут влиять на настроение инвесторов на предстоящей сессии. Вероятно, рынку будет сложно определиться с направлением до того, как отчитаются компании индекса DJ-30, именно по их отчетам можно будет судить о состоянии дел в корпоративном секторе экономики.

Рынок накануне

Фондовые индексы США закрылись в среду разнонаправлено, вблизи нейтрального уровня. В этот раз, крепкие отчеты двух крупных банков и отскок Apple, противостояли опасениям по поводу снижения прогноза глобального роста в 2013 году.

События сегодня

В 17:30 мск публикуется число первичных обращений за пособием по безработице в США на 12 января, число выданных разрешений на строительство нового дома в США за декабрь, число закладок новых домов в США за декабрь; в 19:00 мск — индекс деловой активности в производственном секторе Филадельфии за январь; в 19:30 мск — запасы природного газа в США на 11 января.

ИК «Фридом Финанс»

ИК «Фридом Финанс»

Корпоративные отчеты банковского сектора будут влиять на настроение инвесторов на предстоящей сессии. Вероятно, рынку будет сложно определиться с направлением до того, как отчитаются компании индекса DJ-30, именно по их отчетам можно будет судить о состоянии дел в корпоративном секторе экономики.

Рынок накануне

Фондовые индексы США закрылись в среду разнонаправлено, вблизи нейтрального уровня. В этот раз, крепкие отчеты двух крупных банков и отскок Apple, противостояли опасениям по поводу снижения прогноза глобального роста в 2013 году.

События сегодня

В 17:30 мск публикуется число первичных обращений за пособием по безработице в США на 12 января, число выданных разрешений на строительство нового дома в США за декабрь, число закладок новых домов в США за декабрь; в 19:00 мск — индекс деловой активности в производственном секторе Филадельфии за январь; в 19:30 мск — запасы природного газа в США на 11 января.

ИК «Фридом Финанс»

ИК «Фридом Финанс»"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

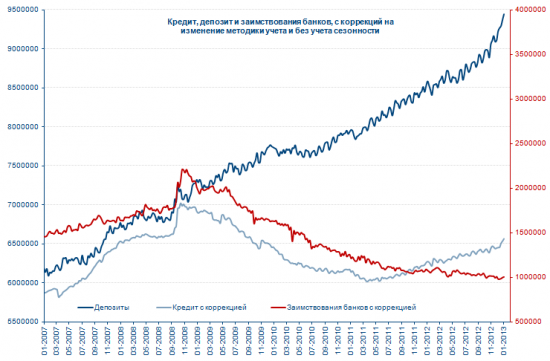

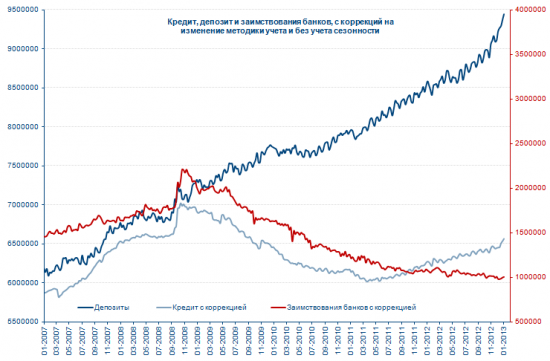

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

FAQ по банковским вкладам

- 11 января 2013, 13:28

- |

Небольшой faq по банковским депозитам.

В каком банке лучше открыть депозит?

Выбирая банк для открытия депозита, необходимо, в первую очередь, ориентироваться на его надежность и устойчивое финансовое положение. Выбрать надежный банк вам помогут рейтинги банков, анализ информации об учредителях, анализ показателей деятельности банка и другие критерии, характеризующие работу финансового учреждения. Чтобы минимизировать риски, можно разбить свои сбережения на несколько сумм и разместить их в нескольких, наиболее надежных, банках.

Что лучше: депозиты в национальной валюте или в иностранной?

Выбор валюты вклада во многом зависит от личных предпочтений вкладчика. Проценты по вкладам в национальной валюте всегда выше, чем по вкладам в иностранной. Курс иностранной валюты на момент окончания срока вклада спрогнозировать очень сложно. Вы должны понимать, что он может не только подняться, но и упасть. Некоторые финансисты советуют разбить свои сбережения на несколько валют в определенных пропорциях и разместить, соответственно, на разные депозиты. В этом случае вы вряд ли обеспечите максимальную доходность вкладов, но зато защитите свои сбережения от возможных колебаний валютных курсов.

( Читать дальше )

Диаграмма дня: банки смогут повысить ликвидность неликвидных активов

- 08 января 2013, 16:22

- |

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.( Читать дальше )

Старейший банк Швейцарии закрывается из-за капитала США

- 04 января 2013, 15:25

- |

Лондон. 4 января. INTERFAX.RU — Старейший частный банк Швейцарии Wegelin and Co закроется из-за того, что ряд американских клиентов использовали его для укрывательства от налогов. Как сообщает Би-би-си, банк выплатит правительству США 57 млн долларов. Банк Wegelin & Co был основан в 1741 году в швейцарском Санкт-Галлене.

www.interfax.ru/society/news.asp?id=283909

А мы Депардьё пригрели… И как теперь путин будет перед французским президентом оправдыватся, нанеся такой удар под дых...

www.interfax.ru/society/news.asp?id=283909

А мы Депардьё пригрели… И как теперь путин будет перед французским президентом оправдыватся, нанеся такой удар под дых...

Банки - это для ленивых

- 30 декабря 2012, 19:29

- |

Привет смартлаб, с наступающим!

Уважаемые, участники, а кто-нибудь хранит деньги в банках?

Есть мнение, что банки созданы для ленивых людей, потому что думать как сохранить свои деньги совершенно не нужно, ну только банк выбрать. И это ложное чувство, что 11.5% на депозите в год это выгодно.

ИМХО это совершенно не выгодно. Деньги должны приносить больше. Недостаточно научится зарабатывать деньги, нужно еще научиться их хранить.

Если вы риэлтор, значит у вас экспертиза в недвижимости — учитесь инвестировать в недвижимость. Если программист — пишите своего робота, лично я начал писать своего роботеллу когда осознал эту мысль, что банки для ленивых. Если психолог — инвестируйте, например, в раскрутку своего блога.

Уважаемые, участники, а кто-нибудь хранит деньги в банках?

Есть мнение, что банки созданы для ленивых людей, потому что думать как сохранить свои деньги совершенно не нужно, ну только банк выбрать. И это ложное чувство, что 11.5% на депозите в год это выгодно.

ИМХО это совершенно не выгодно. Деньги должны приносить больше. Недостаточно научится зарабатывать деньги, нужно еще научиться их хранить.

Если вы риэлтор, значит у вас экспертиза в недвижимости — учитесь инвестировать в недвижимость. Если программист — пишите своего робота, лично я начал писать своего роботеллу когда осознал эту мысль, что банки для ленивых. Если психолог — инвестируйте, например, в раскрутку своего блога.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал