алгоритмическая торговля

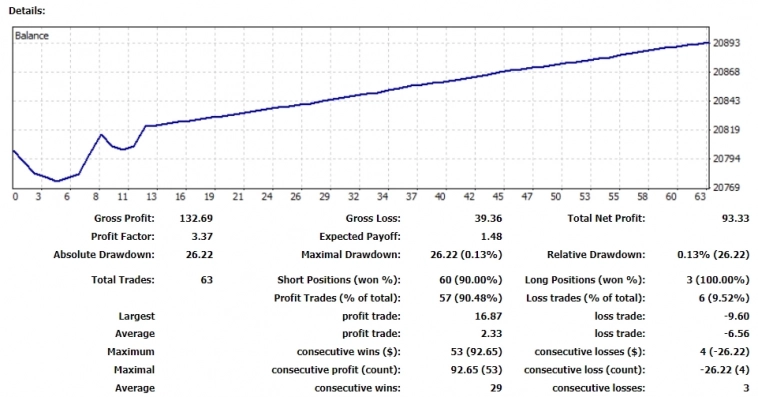

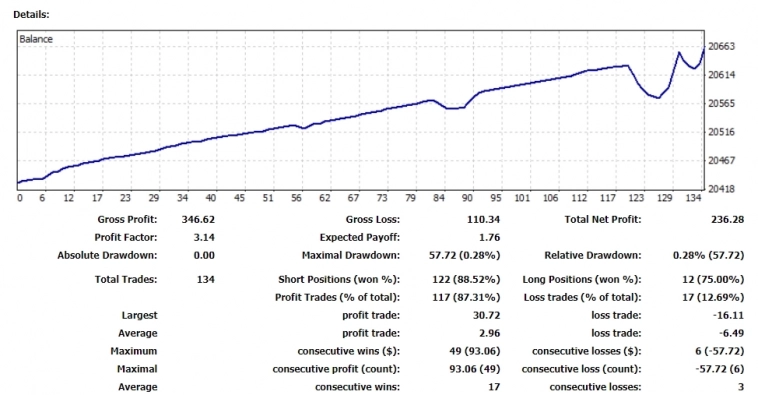

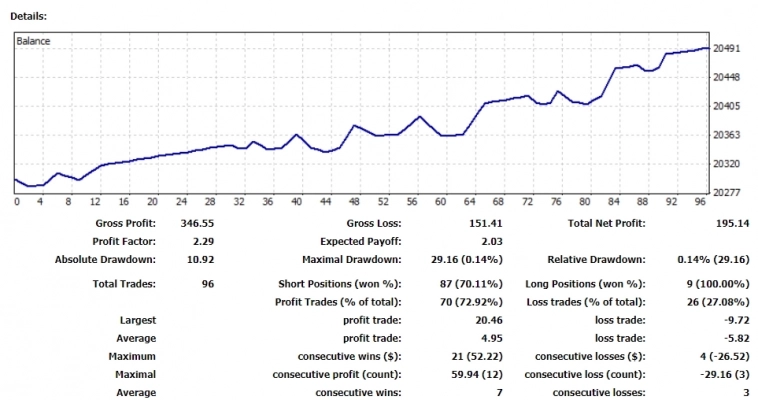

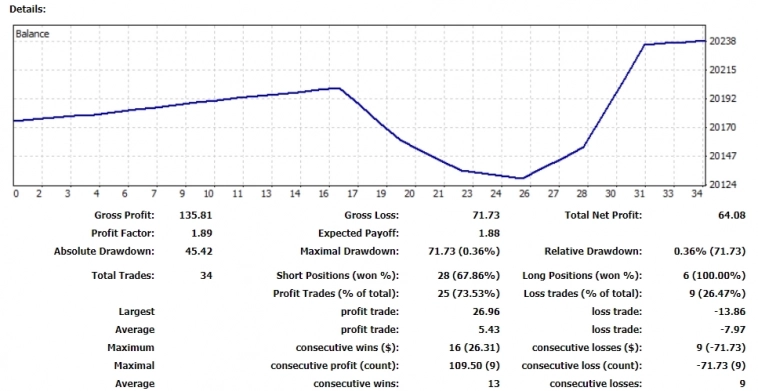

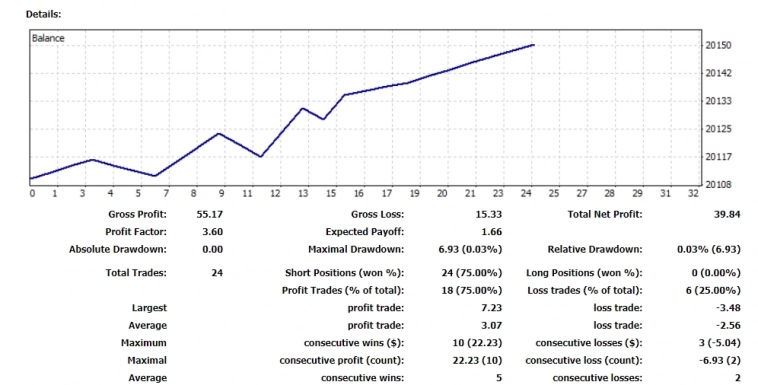

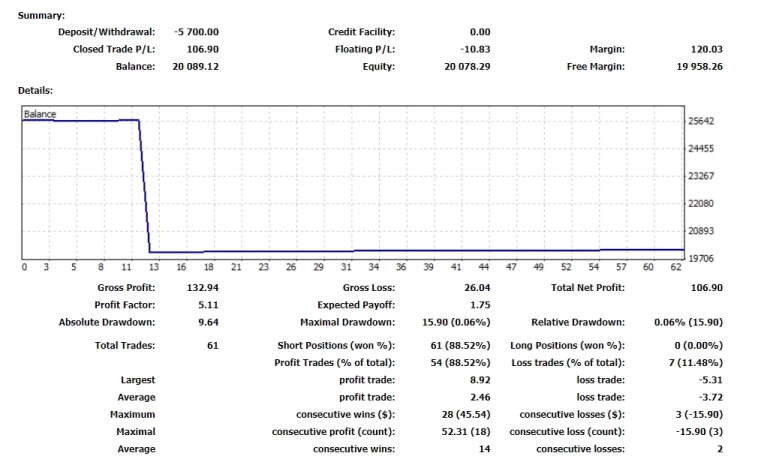

🤑Результаты стратегии Market Crowd Hunter за 25.09.

- 26 сентября 2023, 11:01

- |

- комментировать

- 167

- Комментарии ( 0 )

Игры разума. Размер выборки

- 18 сентября 2023, 14:38

- |

Очередная игра в выходные на моём Телеграмм Канале. Вопросы и пояснения. Как и в прошлый раз предлагаю попробовать решить задачи, а уже потом переходить к пояснениям.

Преамбула к игре:

Выходные, время немного развлечься и порешать задачки. В этот раз я решил коснуться вопроса, который хорошо бы знать людям, которые занимаются инвестициями, управлением портфелями, создают и тестируют свои торговые стратегии. Но вопросы я придумал из области социального характера, так как математика в них одинаковая.

Поехали!

👇👇👇

Финансовое издание решило провести исследование по финансово-экономически вопросам среди 250-ти эмитентов, чьи акции торгуются на Московской Бирже.

Вопрос 1

По оценкам отдела занимающегося опросами, в лучшем случае из всех представленных эмитентов пройти анкетирование согласятся не более 30%. Какова будет статистическая ошибка полученного исследования если её рассчитать самым простым и быстрым способом?

a) 3,16%

b) 4,92%

c) 5,16%

d) 5,77%

e) 6,32%

Вопрос 2

Сколько финансовому изданию надо потратить дополнительно денег, чтобы уменьшить ошибку исследования на 1,5 процентных пункта, если известно, что себестоимость одного анкетирования составляет 5 тысяч рублей.

( Читать дальше )

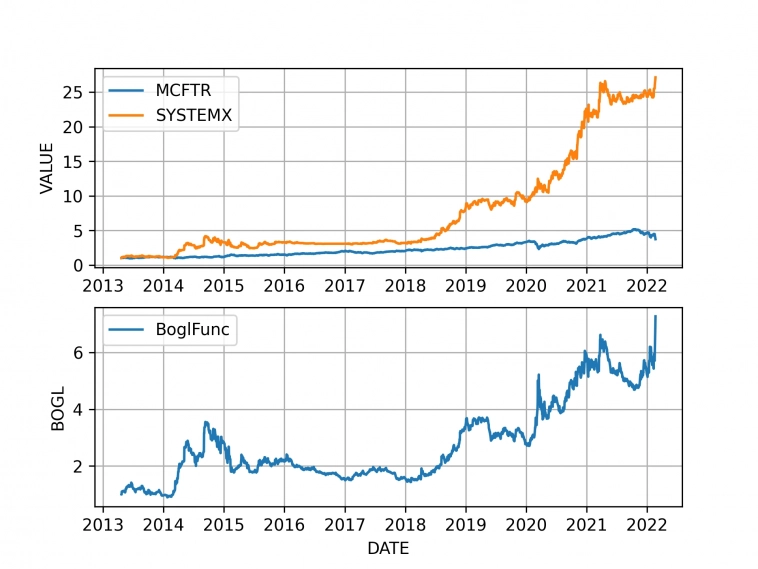

Как я алготрейдю. Инфраструктура.

- 17 сентября 2023, 11:29

- |

Инфраструктурно меня конкретно штормило раньше). Видимо, строить инфраструктуру (где-то в глубинах внутренних предпочтений) мне ничуть не менее интересно, чем рисёчить стратегии. Поштормило-поштормило, да подотпустило. Зато теперь у меня внутри нет никакой недосказанности вида «а что если своё попробовать написать», «а что если готовую вот эту специализированную взять» и прочих. Лучше жалеть о то, что сделал… и я делал)).

Сейчас самописная инфрастуктура. Не разраб, не кодер, не архитектор, но кой какие-то принципы усвоил – какие-то из своего опыта вынес, какие-то из курсов или ещё откуда. Соблюдение банальной IT гигиены на порядки облегчает жизнь. Пример: раньше мог запилить коннектор какой-нибудь, который корнями врастал в остальную часть инфраструктуры и чтобы заменить его на другой коннектор, если понадобится, приходится выкорчёвывать, а это долго, сложно и отличный повод запустить прокрастинационный цикл. А надо-то, банально, написать базовый класс и, много не надо, буквально несколькими с указанием сигнатур, дальше от этого класса наследоваться – всё.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал