акрон

Акрону не удалось снизить издержки, они выросли на 10% за девять месяцев 2016 года.

- 10 января 2017, 12:00

- |

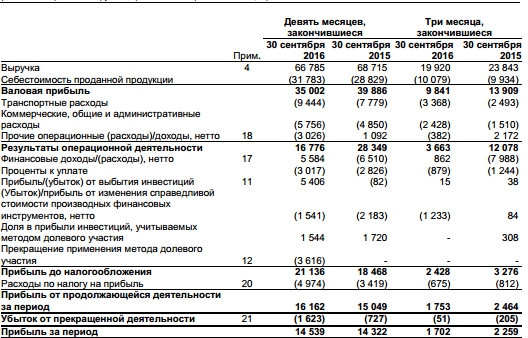

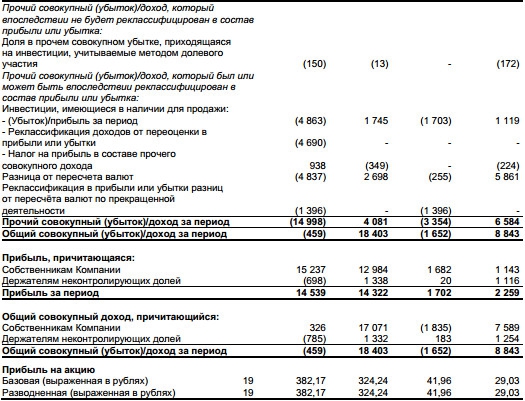

Чистая прибыль Акрона по МСФО за девять месяцев 2016 года увеличилась на 2% по сравнению с аналогичным периодом 2015 года и составила 14,539 млрд рублей, говорится в сообщении компании. При этом показатель EBITDA снизился на 26% — до 22,347 млрд рублей. Уровень рентабельности по EBITDA составил 33% против 44% за аналогичный период 2015 года. Выручка группы в отчетном периоде сократилась на 3% и достигла 66,785 млрд рублей.

Экспортные цены Акрона в долларовом эквиваленте на 16-33% были ниже средних значений за 2015 год. В то же время компания увеличила продажи в натуральном выражении на 11%, а слабый рубль (в 2016 год он ослаб на 15%) нивелировало этот фактор и выручка сократилась всего на 6%. Тем не менее, Акрону не удалось снизить издержки, они выросли на 10%, что негативно повлияло на EBITDA и маржу по этому показателю. В 2017году, если цены на продукцию компании не начнут восстанавливаться (а предпосылки для этого есть), то давление на маржу может продолжиться из-за роста цен на газ.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Акрон по финансовым результатам за 3 кв.2016г. оценен справедливо.

- 10 января 2017, 10:31

- |

Выручка упала на 46% кв/кв до 15,6 млрд руб., EBITDA снизилась на 46% кв/кв до 3,9 млрд руб., рентабельность EBITDA упала до 25% (против 31% во 2К16), а на прибыли «Акрона» отрицательно сказалось снижение цен на мочевину и аммиак до многолетних минимумов. Соотношение «чистый долг/EBITDA» выросло до 1,8x против 1,5x в конце 2К16. Согласно оценкам «Акрона» продажи в 2016 составили 6,5 млн т (+14% г/г) и вырастут до 7,0 млн т в 2017. Компания представила осторожный прогноз и видит ограниченный потенциал дальнейшего роста цен на мочевину и аммиак из-за снижения цен на уголь и курса юаня.

Ожидаемо слабые результаты, на наш взгляд, из-за резкого падения цен на удобрения. Это уже устаревшие результаты, поскольку цены на мочевину /аммиак восстановились, поэтому мы считаем, что они наверняка будут проигнорированы рынком. На наш взгляд, «Акрон» оценен справедливо, торгуясь с мультипликатором EV/EBITDA 2017П равным 5,7x против 7,7x у Yara, и мы подтверждаем нашу рекомендацию ДЕРЖАТЬ.АТОН

Акрон - прибыль выросла на 2% за 9 мес по МСФО

- 09 января 2017, 13:19

- |

Выручка: -3% г/г и составила 66 785 млн руб. ($977 млн)

EBITDA: -26% г/г, до 22 347 млн руб. ($327 млн)

Уровень рентабельности по EBITDA: 33% против 44% за аналогичный период 2015 года.

Чистая прибыль: +2%, до 14 539 млн руб. ($213 млн)

Чистый долг на конец отчетного периода составил 59 196 млн руб., (что на 16% выше по сравнению с результатом на конец 2015 года – 51 185 млн руб). В долларовом эквиваленте данный показатель увеличился до 937 млн долл. США.

Показатель чистый долг/LTM EBITDA составил 1,8 против 1,2 на конец 2015 года.

пресс-релиз

Следящие ордера - Акрон и Полиметалл (смс торговые оповещения)

- 06 января 2017, 12:28

- |

С другой стороны ордер по Акрон переставлен и продолжает свое движение вниз по нашей короткой позиции.

( Читать дальше )

Доля владения Акроном (94,5%) позволяет провести делистинг Дорогобужа

- 13 декабря 2016, 12:42

- |

Акрон обсуждает делистинг акций дочернего Дорогобуж с Московской биржи, заявил в интервью Интерфаксу председатель совета директоров компании Александр Попов. «Сейчас в свободном обращении осталось около 5% акций компании, и мы увидели попытки манипулировать их стоимостью. Поэтому мы рассматриваем вариант делистинга акций Дорогобужа с Московской биржи, чтобы избежать таких вещей», — сказал он.

Доля владения Акроном (94,5%) вполне позволяет провести компании делистинг Дорогобужа и это будет вполне логичным, т.к. стоимость компании учтена в оценке Акрона. В то же время анализ динамики котировок Дорогобужа не дает сделать однозначный вывод о том, что происходит манипуляция его стоимостью.Промсвязьбанк

Заявление Акрона о возможной отсрочке Талицкого проекта. Акции вчера уже подросли на этой новости на 3,2%.

- 13 декабря 2016, 11:53

- |

АКРОН МОЖЕТ ОТЛОЖИТЬ РАЗРАБОТКУ ТАЛИЦКОГО ПРОЕКТА

По словам председателя Совета директоров «Акрона» Александра Попова, компания может отложить разработку Талицкого проекта до тех пор, пока цены на калий не восстановятся. Компания по-прежнему ведет переговоры с банками в отношении проектного финансирования. Без учета Талицкого »Акрон» оценивает свои капитальные затраты до 2025 года в 1,5 млрд долл. (приблизительно 170 млн долл. в год) и подтверждает намерение сохранить высокие дивидендные выплаты на полугодовой основе.

По мнению аналитиков АТОНа

«Акрон» должен был принять решение по Талицкому, новому калийному проекту мощностью 2 млн т в год, в 2017 году, и мы считаем, что инвесторы, скорее всего, негативно бы восприняли решение о начале разработок. Мы считаем Талицкий капиталоемким проектом со значительными рисками реализации и IRR ниже 10% по спотовой цене калия. Более того, на наш взгляд, реализация проекта могла ограничить способность «Акрона» сохранять высокие дивиденды. В связи с этим мы считаем заявление о возможной отсрочке проекта ПОЗИТИВНЫМ для «Акрона». Акции компании вчера уже подросли на этой новости на 3,2%.

Новости по акциям перед открытием рынка: 13.12.2016

- 13 декабря 2016, 09:28

- |

Роснефть вложит в месторождение Шорук (Египет) $4,5 млрд в течение 4 лет. В итоге расклад по долям концессии складывается так: Eni — 50%, Роснефть — до 35%, BP — до 15%. Стоимость доли, приобретаемой Роснефтью у Eni, составляет $1,125 млрд. Кроме этого, Роснефть выплатит Eni еще $450 млн исторических затрат 2016 года. (

( Читать дальше )

Акрон - планы погашения долгов компании

- 12 декабря 2016, 16:47

- |

Планы компании по погашению задолженности на последующие годы: 2018 г — $222 млн, 2019 г — $224 млн, 2020 г — $91 млн, 2021 г — $4 млн.

После 2021 г. останется еще $5 млн долга.

Структура долга: кредиты в долларах (58%), 33% — кредиты и облигации в рублях, 5% — кредиты в евро и 4% — в китайских юанях. Средневзвешенная процентная ставка по кредитам составляет 7,1%.

Финанз

Акрон увеличил производство на 13%, по итогам 9 мес. 2016 года. Аналитики не ожидают роста выручки.

- 07 декабря 2016, 11:26

- |

Акрон в 2016 году планирует увеличить производство на 14%, в следующем году — еще на 11%, сообщил глава совета директоров компании Александр Попов на конференции Sberbank CIB «Металлургия и горнодобывающая промышленность. Производство удобрений». «На 14% увеличим производство в 2016 году, в 2017 году еще на 11%», — сказал он.

По итогам 9 мес. 2016 года Акрон увеличил производство на 13%, т.е. существенного увеличения выпуска в 4 кв. компании не ожидает. Надо отметить, что несмотря на достаточно хорошие темпы роста производства, падение цен на основную продукцию Акрона нивелирует данный фактор. На этом фоне мы не ожидаем роста выручки и маржи компании по итогам 2016 года.Промсвязбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал