ЦБ

Вечерний обзор рынков 📈

- 18 января 2024, 19:02

- |

Курсы валют ЦБ на 19 января:

💵 USD — ↗️ 88,6610

💶 EUR — ↗️ 96,5882

💴 CNY — ↗️ 12,2490

▫️ Индекс Мосбиржи по итогам основной торговой сессии четверга снизился на 0,2%, составив 3 178,85 пункта.

▫️ Газпром (+1,48%); Оба СПГ-завода в республике Коми, о строительстве которых было достигнуто соглашение в рамках Восточного экономического форума (ВЭФ-2023) планируется сдать в 2025 г., сообщил журналистам «Интерфакса» глава Республики Коми Владимир Уйба.

▫️ Северсталь (-0,56%); Арбитражный суд Москвы поддержал штраф на 8,7 млрд руб. «Северстали» по «делу металлургов», компания намерена оспорить решение. «Интерфакс» напоминает, что «с января 2021 года компании (ММК, НЛМК, «Северсталь» — прим.) установили и поддерживали монопольно высокие цены на горячекатаный плоский прокат на внутреннем рынке».

▫️ Русал (-0,07%); Доля компании в «Боксит Тимана» выросла с нуля до 79,9951% голосующих акций. Ранее эта доля принадлежала кипрской Libertatem Materials LTD, контролируемой En+ Group, основным акционером «Русала», www.interfax.ru/business/940870 .

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дебютный аукциона ОФЗ показал хорошие результаты - Промсвязьбанк

- 18 января 2024, 11:01

- |

Аукцион по ОФЗ-ИН был признан несостоявшемся – на фоне жесткой политики ЦБ инфляционные риски сейчас выглядят ограниченными.

На вторичном рынке основные покупки наблюдаются в средней части кривой, где Минфин не проводит размещений – доходность 5-летних ОФЗ вчера снизилась на 10 б.п. – до 11,71% годовых.

До февральского заседания ЦБ, на котором регулятор может дать более мягкий сигнал по ДКП, не исключаем, что кривая госбумаг сможет вернуться на ноябрьские минимумы по доходности (11,6% по 5-летним ОФЗ и 11,7-11,75% — по 10-летним). Закрепление рубля под уровнем 90 руб./долл. также будет оказывать активную поддержку госбумагам.Грицкевич Дмитрий

( Читать дальше )

Вечерний обзор рынков 📈

- 17 января 2024, 19:02

- |

Курсы валют ЦБ на 18 января:

💵 USD — ↗️ 88,3540

💶 EUR — ↗️ 96,0531

💴 CNY — ↗️ 12,1935

▫️ Индекс Мосбиржи по итогам основной торговой сессии средывырос на 0,18%, составив 3 185,23 пункта.

▫️ Объем ФНБ на 1 января 2024 г. составил 11,9 трлн руб. или 8% ВВП, прогнозируемого на 2023 год, сообщает Министерство финансов. Отдельно отмечается, что в результате декабрьских конверсионных операций «на счете по учету средств ФНБ в Банке России в евро сформировался нулевой остаток», т.е. в ФНБ остаются юани, золото и рубли. minfin.gov.ru/ru/press-center/?id_4=38829-o_rezultatakh_razmeshcheniya_sredstv_fonda_natsionalnogo_blagosostoyaniya

▫️ Минфин опубликовал результаты размещения ОФЗ-ПД № 26243RMFS (с датой погашения 19.05.2038). Размещенный объём: 97,053 млрд руб. при спросе 137,222 млрд руб., выручка: 84,170 млрд руб., средневзвешенная цена: 85,5704% от номинала, средневзвешенная доходность: 12,28% годовых. Аукцион по размещению ОФЗ-ИН № 52005RMFS признан несостоявшимся.

( Читать дальше )

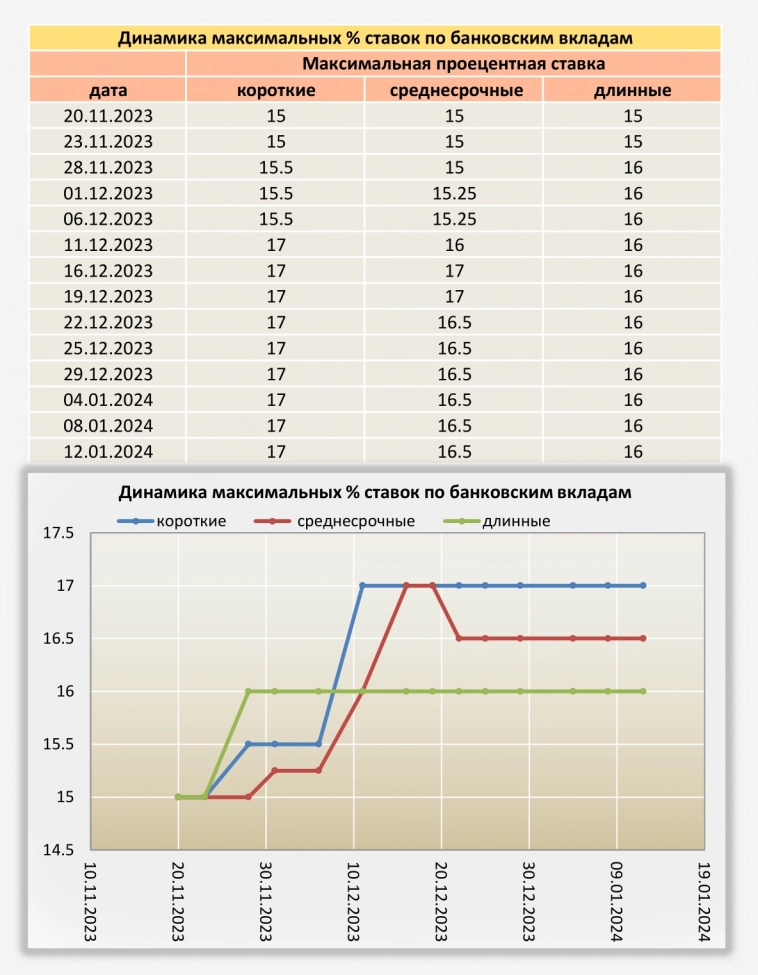

Динамика максимальных процентных ставок по банковским вкладам. Перспектива снижения ставки ЦБ в феврале.

- 13 января 2024, 15:52

- |

На картинке видно, что банки не спешат понижать или повышать доходность по вкладам. Официальная статистика по инфляции, показывает на незначительное снижение. Индекс гос. облигаций и московской биржи в «боковике». Из позитивного, рубль немного укрепился =).

Какой можно сделать вывод, что на настоящий момент (13.01.24), предпосылок для снижения ключевой ставки нет… Но, до 16 февраля время еще есть, буду наблюдать за происходящим, т.к. в нашей стране, все измениться может в любой момент.

Если кому интересно, подбор самых выгодных предложений по вкладам, публикую в телеграмм канале, по ссылке в https://t.me/provklad и на ютубе www.youtube.com/@ProVKLAD при желании можете подписаться, сразу говорю данная информация не является индивидуальной инвестиционной рекомендацией и не содержит рекламу! Никаких услуг не оказываю =)

( Читать дальше )

10 значимых финансовых нововведений в 2024. Полный список

- 10 января 2024, 20:03

- |

🎄Продолжаем уверенной поступью входить в 2024 год. Мы тут с вами общаемся про финансы и инвестиции, поэтому в особом фокусе нашего внимания — те интересные новые правила и законы, которые напрямую коснутся личного бюджета.

🏛️Банк России на портале «Финансовая культура» уже опубликовал список изменений на финансовом рынке, которые вступят в силу в наступающем году.

Давайте расскажу о 10 основных нововведениях, о которых следует знать всем, кто стремится грамотно управлять финансами.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

⏳Некоторые нововведения уже начали действовать, а некоторые заработают чуть позже. И как ни странно, большинство изменений — позитивные 🙃 Особенно, если их грамотно использовать во благо своему кошельку.

1️⃣Необходимо будет уплатить налог по вкладам

👉До 1 декабря 2024 года предстоит уплатить налог по депозитам за 2023-й год (впервые с момента введения такого налога). Т.к. максимальная ключевая ставка в прошлом году на 1-е число месяца составляла 15%, НДФЛ-ом облагается процентный доход свыше 150 тыс. рублей.

( Читать дальше )

Вечерний обзор рынков 📈

- 10 января 2024, 19:01

- |

Курсы валют ЦБ на 11 января:

💵 USD — ↘️ 89,3939

💶 EUR — ↘️ 97,8745

💴 CNY — ↘️ 12,4305

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,29%, составив 3 164,7 пункта.

▫️ Московская биржа подвела итоги торгов за 2023 год: суммарный объем за 12 месяцев составил 1,3 квадрлн руб. (1,1 квадрлн руб. годом ранее). Подробнее о результатах декабря и минувшего года по ссылке: www.moex.com/n66707

▫️ Предложение о создании аналога ОПЕК в сфере оборотатвердых полезных ископаемых высказал глава Минприроды РФ Александр Козлов на проходящем в Саудовской Аравии форуме «Полезные ископаемые будущего». Подробнее в статье на «Интерфакс»: www.interfax.ru/world/939460

▫️ Транснефть (пр.: -0,24%); На официальном сайте компании опубликованы предварительные итоги деятельности в 2023 г.: «Поставки нефти по системе магистральных нефтепроводов ПАО «Транснефть» в 2023 году остались на уровне 2022 года, незначительно снизившись в пределах одного процента. При этом общее снижение поставок на экспорт российской нефти составило 6,5% при росте поставок на российские НПЗ на 2,3%». Объемы транспортировки нефтепродуктов в 2023 г. выросли на 10,9%. Подробнее — на сайте компании.

( Читать дальше )

Вечерний обзор рынков 📈

- 09 января 2024, 19:05

- |

Курсы валют ЦБ на 10 января:

💵 USD — ↗️ 90,4040

💶 EUR — ↘️ 98,9825

💴 CNY — ↗️ 12,5861

▫️ Индекс Мосбиржи по итогам основной торговой сессии снижается на 0,1%, составив 3 155,55 пункта.

▫️ В президентский указ о продаже валютной выручки экспортерами внесены изменения: дочерние предприятия могут не исполнять его нормативы, в случае, если более половины внешней выручки получена в рублях (даже если в контракте указана стоимость в валюте), сообщают СМИ. Данная мера была принята в ответ на проблему «круговорота рублей», о которой было заявлено в конце 2023 г.

▫️ Правительство вывело каменный уголь из-под действия курсовых пошлин, тиражируют СМИ постановление №2338 от 27 декабря 2023 года. Пошлина была введена в сентябре 2023 года и составляла 4 – 7%. Эксперты оценивают отмену пошлины положительно для EBITDA таких компаний как «Мечел» и «Распадская».

▫️ Транснефть (пр. +0,07%); Компания сообщает о постройке и реконструкции в минувшем году 43 резервуаров на 885 тыс. куб м. «В рамках реализации программы развития, технического перевооружения и реконструкции введено в эксплуатацию более 800 объектов, в том числе заменено 570 км линейной части. Кроме того, выполнена сварка 265 км новых трубопроводов», передает ТАСС.

( Читать дальше )

Микрофинансисты ждут увеличения выдач, но не прибыли

- 09 января 2024, 15:10

- |

Темпы роста рынка микрофинансирования в 2024 году могут сохраниться на уровне 15–20%, несмотря на ужесточение регулирования, полагают аналитики. Крупные компании в основном адаптировались к новым условиям. Но прибыльность этого бизнеса вряд ли улучшится, уточняют эксперты, к тому же, некоторым игрокам потребуется докапитализация.

Подробнее — в материале «Ъ».

Вечерний обзор рынков 📈

- 29 декабря 2023, 19:02

- |

Курсы валют ЦБ на 30 декабря:

💵 USD — ↘️ 89,6883

💶 EUR — ↘️ 99,1919

💴 CNY — ↘️ 12,5762

▫️ Индекс Мосбиржи по итогам основной торговой сессии пятницы снижается на 0,09%, составив 3 099,11 пункта.

▫️ Индекс деловой активности обрабатывающих отраслей РФ (Manufacturing PMI) в декабре составил 54,6 пункта (против 53,8 п. месяцем ранее), в сфере услуг (Services PMI) – 56,2 пункта (52,2 а месяцем ранее), сообщает ТАСС, ссылаясь на исследование S&P Global.

▫️Дмитрий Песков заявил, что в Кремле анализировали меры, которые можно предпринять в случае конфискации российских активов, сообщает Коммерсантъ: «Конечно, мы заранее анализировали возможные ответные шаги».

▫️ Транснефть (пр.: +0,14%); В связи с изменением срока предстоящего дробления, Московская биржа выпустила сообщение об ограничении кодов расчетов по привилегированным акция ПАО «Транснефть». С 03 января по 13 февраля 2024 года допустимыми являются коды расчетов, предусматривающие исполнение сделок не позднее 13 февраля 2024 года; 14 февраля 2024 года допустимыми кодами расчетов являются Т0 и Z0; 15 февраля 2024 года нет допустимых кодов расчетов; с 16 февраля 2024 года доступны все коды расчетов, разрешенные для данного типа ценных бумаг.

( Читать дальше )

Обзор рынков за неделю (22 - 28 декабря): В фокусе - инициатива Совфеда, «плановые значения» IPO и новшества Мосбиржи

- 29 декабря 2023, 14:32

- |

▫️ Инфляция в РФ за неделю с 19 по 25 декабря составила0,28%, с начала месяца: 0,73%, с начала года: 7,42%, годовая: 7,59%. Резервы РФ на 22.12:$593,4 млрд ($587,9 млрд неделей ранее). ЦБ сообщил, что базовый уровень доходности вкладов в рублях в январе составит 14,97% (13,259% в декабре), средняя максимальная процентная ставка в десяти крупнейших кредитных организациях во II декаде декабря составила 14,52% (после 14% в I декаде).

▫️ С начала года банковский сектор заработал 3,2 трлн руб., сообщает ЦБ в материале «О развитии банковского сектора РФ в ноябре 2023».

▫️ В рамках реализации Стратегии развития финансового рынка России до 2030 года Правительство и ЦБ определили «плановые значения по количеству публичных размещений акций». Так, в 2024 г должно состояться 9-11 IPO, в 2025 – 10-12, в 2026 – 11-13.

▫️ Совет Федерации рекомендовал меры стимулирующие рынок IPO, сообщает Frankmedia. Среди предлагаемых мер: пятилетнее освобождение дивидендов от НДФЛ для инвесторов, купивших акции в рамках IPO, SPO или в течение месяца после этих событий; освободить от НДФЛ доход от продажи акций, купленных в тех же условиях, если инвестор владеет ими более года; ввести для эмитентов налоговый вычет в двойном размере от суммы расходов на организацию IPO и др.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал