ФрС

Еще раз о процентной ставке ФРС

- 22 февраля 2015, 17:23

- |

Хотелось бы еще добавить к предыдущей дискуссии о процентных ставках в США. Как мне представляется, некоторые связывают динамику процентных ставок, их повышение в данном случае и динамикой – ростом индексов S&P и DJ. Либо связывают с флуктуациями данных ВВП в сторону их повышения. В реальности же ФРС на это не обращает внимания и для нее в контексте повышения ставок важен рынок труда, где существуют серьезные отклонения от исторической нормы, несмотря на постоянно снижающийся показатель самой безработицы.

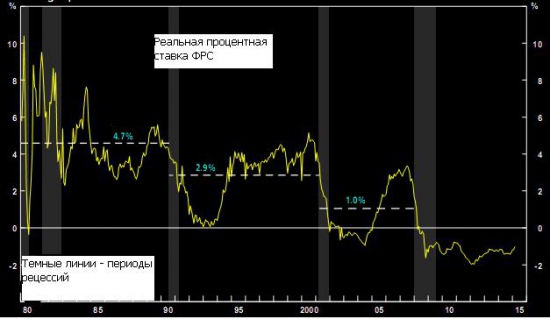

Еще раз хотелось бы обратить внимание на то, что с 1980 года на каждом бизнес цикле средняя реальная процентная ставка становилась все ниже и ниже. На графике видно, что в последнем бизнес цикле 2001-2007 она составляла уже всего 1%. Текущий жецикл начался фактически в 2009 году и продолжается уже более 5 лет, а реальная процентная ставка отрицательная. Затем, вместе со ставкой снижается и сам рост ВВП (см.график).

На графике видно, что в среднем в 1980-е и 1990-е рост составлял 3,1%, то по прогнозам бюджетного комитета Конгресса США на период 2015-2025 он будет уже только 2,1%.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 29 )

Премаркет. На протяжении всей недели видна фиксация длинных позиций.

- 20 февраля 2015, 09:09

- |

На протяжении всей текущей недели мы наблюдаем фиксацию (разгрузку) длинных позиций со стороны крупных игроков, о чём каждый день пишем. Спустя три дня, после обновления минимума за последние пять дней, сработал технический фактор и давление со стороны продавцов в четверг усилилось. Рублёвый индекс ММВБ по итогам четверга потерял скромные 0.65%, при этом коррекция внутри дня превышала 2.5%. Любое закрытие дня на минимуме, ниже отметки 1770 пунктов по индексу ММВБ даст окончательное подтверждение на разворот российского рынка вниз. На текущий момент его нет. Пока сложно сказать, будет коррекция развиваться в плоской форме, или появится новый серьёзный негатив, который станет драйвером для более резкого падения. Учитывая тот факт, что практически все развитые площадки находятся вблизи своих исторических максимумов, коррекция и на них может начаться в любой момент. Греческий фактор риска, по-прежнему сейчас остаётся актуальным, хотя до 1 марта время ещё есть. На всех позитивных новостях российский фондовый рынок итак с начала года показал неплохой рост, но теперь, на ближайшие недели драйверов для роста совсем не осталось. Говорить об отмене экономических санкций сейчас явно рано, а котировки нефти в ближайшие недели вновь могут вновь испытать коррекцию более 10-15%. Ближайшие ориентиры коррекции по индексу ММВБ находятся в диапазоне 1620-1640 пунктов.

( Читать дальше )

Золото - разворотный паттерн?

- 19 февраля 2015, 01:41

- |

По классическому теханализу нужно покупать и ставить стоп куда-нибудь ниже 1200. А кто уже купил по 1200, тем просто ждать.

Чего ждать от протокола?

- 18 февраля 2015, 21:35

- |

Чего ждать от протокола?

разве что карибы)) стали на путь most holder )))

в таких условиях, имхо, uprate выглядит ну как-то несвоевременным (мягко говоря, так вот коротко, без цифр),

если только не воспринимать серьезно

«штаты чухнули, что можно зарабатывать на теме „РФ-агрессор“, qe больше не потребуется, ставки в космас», но в таком сл.

протокол для нашего рынка д.б. не в радость.

в общем, поделитесь мыслями что у НИХ там станет трендозадающим

Update Читать «смягчения риторики»

Неделя началась с плохих для рынка новостей.

- 16 февраля 2015, 20:50

- |

После того, как с начала текущего года российский рублёвый индекс ММВБ показал рост, почти на 35%, появились первые признаки разворота. Ещё в конце прошлой недели эксперты компании «Ай Ти Инвест» рекомендовали, если не полностью, то хотя бы частично фиксировать длинные позиции. Закрытие торгов в понедельник подтверждает начало технического разворота по российским индексам, поэтому в ближайшую неделю, даже со спекулятивными покупками, торопиться не стоит. Не стоит забывать, что весь последний двух-недельный рост, был похож на эйфорию, и был на ожиданиях стабилизации ситуации на востоке Украины. Теперь новые соглашения подписаны и весь позитив уже давно в ценах. Вторая попытка договориться Греции с еврогруппой в понедельник вновь провалилась. Время до 1 марта ещё есть, но риски и нервозность на рынках из-за этого могут возрасти. Глубину возможной коррекции на текущий момент оценить сложно, но пока можно ориентироваться на поддержку в диапазоне 1620-1640 пунктов по индексу ММВБ.

( Читать дальше )

О текущем моменте

- 16 февраля 2015, 16:18

- |

В начале 2015 года опять появились страхи о выходе Греции из Еврозоны, после победы радикальной партии Сиризы на выборах. Испугались даже того, что ЕЦБ перестал брать в залог греческий долг. Пугаться здесь нечего, так как Драги тем самым подталкивает стороны к поиску консенсуса между греками и кредиторами (Тройкой). При этом греческие банки спокойно могут по-прежнему занимать деньги у ЕЦБ через программу ELA – emergency liquidity assistance. Такие кредиты требуют просто большего залога и имеют более высокую ставку, но при этом у греческих банков уже давно нет существенного объема облигаций греческого правительства на своих балансах.

Страхи вокруг Греции снова вызвали опасения о ее долговых проблемах. Это ошибочное понимание текущий ситуации. Это не так и рынок здесь ошибается. Действительно, номинальное отношение долга к ВВП составляет 175%. Однако, наибольшее количество долга после его реструктуризации выражено в условных терминах, что предполагает NPV долга существенно ниже официальных цифр, которые все видят. Например, греческое правительство после реструктуризации долга должно 142 миллиарда евро EFSF или 45% всего размера долга. Греция платит по нему только 1,5% (к примеру, сравните со ставкой, которую платит Россия по своему гос долгу).

К примеру, институт Брюгеля подсчитал, что в 2014 году греческое правительство выплатило платежей по долгу в размере 2,6% ВВП. Это примерно столько же сколько платят Германия и Франция и существенно меньше, чем Испания или Италия!

Поэтому проблема заключается не в долге, а дефиците! Греки предлагают снизить их первичный таргет по бюджетному дефициту с 4,5% ВВП до 1-1,5%. И можно с уверенностью говорить, что представители Франции, Италии, Испании, входящие в Еврокомиссию, поддержат это, так как у них самих проблема такого же рода и немцы в одиночестве здесь уже ничего не противопоставят им.

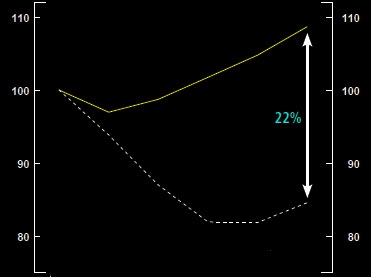

Более того, греки выполнили обещание срезать правительственные расходы, причем значительно больше, чем было согласовано первым пакетом помощи МВФ пять лет назад. Так непроцентные расход были уменьшены на 25% больше, чем первоначально договорились. МВФ прогнозировал гораздо меньшее падение ВВП (см. график).

За кризисные годы Греция существенно, на 25% уменьшила затраты на труд (unit labor cost) в результате внутренней девальвации, полностью закрыв таким образом гэп по этому показателю с остальной Европой.(см. график – сплошная линия – Греция).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал