Тетта

Демистификация эффектов временного распада опционов.

- 20 сентября 2023, 09:27

- |

файл со ссылками drive.google.com/file/d/1COiK...

Новый выпуск — это перевод статьи из американского блога и посвящен одному из опционных греков — тете. Ссылка на оригинал статьи будет активна в файле в описании под видео на ютубе.

В статье выделены два важных момента. Первый — про бесполезность опционов… в налоговом кодексе 2004 года их прямо называли сделками пари. И если у вас есть базактив в виде залога, то для вас пари не опасно и может принести пользу.

И второй важный момент -про экспотенциальный характер распада стоимости опциона со временем.

Дальше — азы теории опционов — про временную и внутреннюю стоимость.И показан пример с опционами на индекс S&P. Этот пост от 2018 года, так что цифры уже немного устарели но суть не изменилась

И мы тут видим что весь проигрыш покупателя достается продавцу, и по статистике в выигрыше нетто продавцы или по крайней мере риск-нейтральные игроки, а это маркетмейкеры. И в на помощь им еще и биржа всегда приходит, при помощи волатильности…

( Читать дальше )

- комментировать

- Комментарии ( 26 )

Тетта - поделитесь скриптом для Питона :)

- 22 августа 2023, 21:47

- |

Если у кого есть, поделитесь плиз скриптом в Питоне для расчета тетты у коллов (по Б-Ш).

У меня почему-то результат неверный, в инете варианты кодов тоже дают ошибочные ответы…

Ползуясь случаем, хочу передать привет Enter1!

- 04 октября 2021, 20:00

- |

Помнишь фильм «Ширли-мырли»?

— Да, такого случая в истории уголовной России ещё не было.

— Какого именно? — А чтоб в одном месте собрались сразу шесть мудаков чудаков.

Так получилось, что гамма+ очень плохая стратегия, мы с тобой сейчас по соседству и эквити наложились друг на друга. Очень отчетливо это видно:

Я как и ты по уши в шортах, но шорчу грамотно.

Посмотри какая у тебя волатильность эквити и какая у меня.

Бросай ты эту гамму. В ней нет ничего. Торгуй тэтту ;)

Ну и анекдот для поднятия настроения.

Про медведей. Черный юмор. Детей лучше увести от экранов монитора:

( Читать дальше )

Вопрос опционщикам профи. В погоне за Теттой на Гребне Волны.

- 05 февраля 2021, 13:13

- |

Как известно в случае продаж оционов Тетта это наше все.

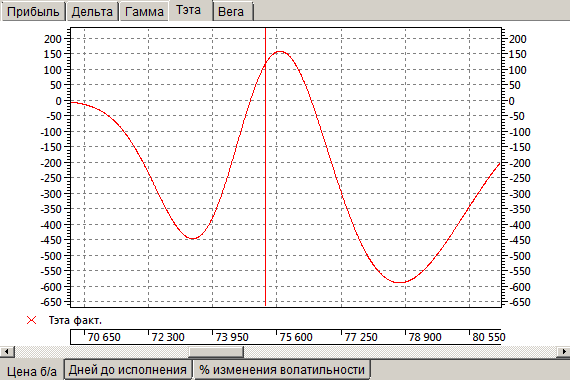

Но практически всегда максимум Тетты всегда уходит в сторону меньших значений.

Инcтрумент SiH1

Текущая цена БА = 75300

Здесь проданы 3 стрэддла на 75000, 75500, 76000

Вроде все симметрично относительно центра, а Тетта уже съехала с максимума.

Какие стратегии применяются для удерживания Тетты на максимумах ?

1. Постепенное ролирование проданых стрэддлов вместе с динамикой БА

2. Продажа сразу широкого стрэнгла, чтобы часто не дергаться с роллированием.

3. Другое

Кто что использует ?

Спасибо за ответы

Когда списывается со счета Tетта ? Вопрос опционщикам

- 04 сентября 2020, 11:15

- |

Вопрос 1:

Вчера 03.09.2020 была экспирация Si.

Я заметил, что в Дневной Клиринг была списана сумма примерно равная Тетте совокупной опционной позиции.

Получается, что в день экспирации инструмента тетта списывается в Дневной Клиринг.

Так ли это ?

Если это так, то можно легко это списание нейтрализовать Продажей опционов на время Дневного клиринга и последующей Покупкой.

За 5 минут с 14:00 до 14:05 вряд ли на рынке может что-то случится.

Как известно значение Тетты в день экспирации самое большое — не хотелось бы терять на этом.

Вопрос 2:

Когда списывается со счета Тетта не в день экспирации?

По моим наблюдениям Тетта списывается между Окончанием Вечерней сессии и Началом Утренней сессии.

То есть с Утра в 10:00 счет уменьшается на величину Тетты совокупной позиции.

Так ли это?

Спасибо за ответы

Почему не продаю непокрытые опционы, даже со стопом. ES-mini.

- 04 августа 2020, 15:20

- |

Мне нравилось торговать CFD контракты, да еще с 500 плечом,

только заканчивалось в итоге плачевно, через стопосъем недремлющего кукла.

Тогда задумался, может аналогичный принцип на ПОКУПКУ опционов? Тоже дело.

Однако там вместо кукла, никогда не спящая, дико ускоряющаяся тетта. Тем более, обожаю торговать в день экспирации.

CFD риски 500 плеча, а здесь риски бешеной тетты. Не так, так эдак.

Покупка опциков без стопов радует, но ускоряющаяся тетта… удручает.

Куда крестьянину податься?

Неужели на ПРОДАЖУ опционов?

Решил организовать практическое занятие на демо. Можете его лицезреть.

Тетта становится другом!

Но почему проскальзывают стопы?? Даже при отличной ликвидности.

Коровин перед глазами маячит. Он за все заплатил.

Хорошая музычка, 4 минуты пролетят со скоростью Света. ;)

( Читать дальше )

Что происходит с хлопком?

- 23 марта 2016, 17:55

- |

За последние 2 года такого роста волы я не видел. Понятно, что далеко вниз рынок бы и не пошел (на то есть ряд фундаментальных факторов), но падение было внушительным для текущей ситуации.

В первом случае я открыл стренгл, а во втором — роллировал пут. На днях все закрыл с небольшой прибылью. Если бы дождался роста волы, можно было бы неплохо заработать. Теперь вот не знаю еще что ли стренгл открывать или все-таки подождать.

С Какими Проблемами Сталкиваются Опционные Трейдеры?

- 21 марта 2016, 18:18

- |

Как управлять убытками?

Это, пожалуй, самый частый вопрос, который мне задают. Как я управляю позицией, если по ней на текущий момент плавающий убыток? Все зависит от ситуации. Если я продал стренгл, то я роллирую страйк, продавая одновременно еще один опцион с другой стороны, и тем самым компенсируя полученный убыток. Многие так делают, но здесь необходимо иметь четкую методику, чтобы уже перед входом в сделку знать, что делать. Потому что, если Вы не имеете плана, то в дело вмешаются эмоцию, и вряд ли Вы сделаете все правильно.

Если я покупают таймспред на коллах или путах, то я обычно вообще не управляю позицией. Поэтому мне и нравятся таймспреды. Почему я ими не управляю, потому что максимальный убыток, как правило, равен уплаченной премии. Так что мне не жалко ее потерять, потому что прибыль по этой конструкции бывает в разы выше. Я подробнее еще напишу про эту конструкцию дальше в этом выпуске.

Если я открываю ратио спред или какую-то другую позицию, то действую по ситуации, но обязательно готовлю план перед сделкой. Главное – это, что я буду делать, если цена будет на определенном уровне, при котором мой плавающий убыток достигнет заданной величины. Можно переносить, если волатильность высокая. А можно купить дешевый опцион с близкой датой экспирации, чтобы, если рынок пойдет дальше, иметь фьючерс и таким образом, хеджировать эту конструкцию. Вариантов масса. Все здесь не пересказать.

( Читать дальше )

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

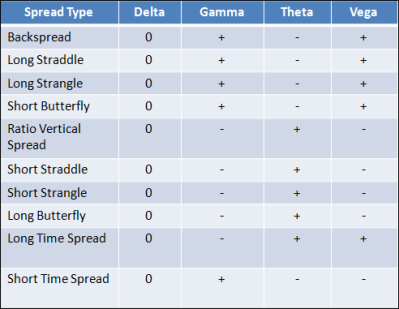

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал