СберБанк

Банк России вносит изменения в расчет действующего норматива краткосрочной ликвидности

- 25 апреля 2024, 16:56

- |

Банк России вносит изменения в расчет действующего норматива краткосрочной ликвидности.

Изменения более полно отражают возможности привлечения системно значимыми кредитными организациями (СЗКО) ликвидности на российском финансовом рынке.

Это приведет к увеличению значения норматива краткосрочной ликвидности (НКЛ). В результате банки смогут легче выходить на целевые значения норматива за счет собственных возможностей (без использования безотзывных кредитных линий Банка России) после отмены послаблений, произошедших в марте этого года.

Значение НКЛ увеличивается за счет включения высоколиквидных активов:

— корпоративных облигаций c национальными рейтингами (пороговые уровни будут устанавливаться решением Совета директоров Банка России);

— высоколиквидных активов, внесенных в имущественный пул клиринговых сертификатов участия;

— депозитов в Банке России со сроком более 1 дня, которые могут быть востребованы досрочно.

Также уточняется порядок расчета притоков и оттоков денежных средств в связи с развитием финансового рынка и учетом накопленного опыта применения НКЛ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

У акций Сбербанка есть поводы для роста - Альфа-Банк

- 25 апреля 2024, 15:31

- |

По нашим оценкам, чистая прибыль за 1К24 должна составить 394 млрд руб., на 10% выше г/г и кв/кв, при ROE 23,9%. Корпоративный кредитный портфель банка в 1К24, по нашим оценкам, вероятно, вырос на 20% г/г и 0,5% кв/кв, а кредитование физлиц увеличилось на 26% г/г и 2% кв/кв. При этом объем средств на счетах клиентов, вероятно, рос быстрее кредитования: в сегменте физлиц по итогам 1К24 ожидается рост на 27% г/г и 2,5% кв/кв, в сегменте юрлиц – на 25% г/г и 5% кв/кв. В моменте это оказывает давление на процентную маржу банка: по нашим оценкам, она должна сократиться на 0,7 п. п. кв/кв. При этом высокая доля кредитов с плавающими ставками в сегменте юрлиц (около 50%) и большой вес текущих счетов в структуре фондирования (39%) позволяют в условиях высоких процентных ставок генерировать высокую маржу на сформированном портфеле активов.

Наши ожидания чуть более позитивны, чем консенсус-прогноз, агрегированный самим Сбербанком, поэтому мы едва ли можем рассчитывать, что фактические показатели станут для рынка большим сюрпризом, особенно с учетом уже опубликованной ранее отчетности за 1К24 по РСБУ.

( Читать дальше )

По состоянию на 23 апреля 33 компании объявили дивиденды на сумму Р1,88 трлн, их итоговый размер превысит 3 трлн руб — аналитики SberCIB

- 25 апреля 2024, 15:10

- |

По состояниюна 23 апреля 33 компании объявили дивиденды на сумму 1,88 трлн руб. Аналитики SberCIB полагают, что их итоговый размер превысит 3 трлн руб. Больше всего дивидендов они ожидают от нефтегазового сектора (около 1,4 трлн руб.). При этом рекордсменом по объему выплаченных дивидендов должен стать Сбер — 752 млрд руб.

SberCIB полагает, что реинвестировать выплаты будут в основном физические лица, которые потенциально могут направить на эти цели около 165 млрд руб. дивидендов. Реинвестирование дивидендов может поддержать индекс МосБиржи во втором квартале этого года и в начале третьего.

t.me/SberInvestments

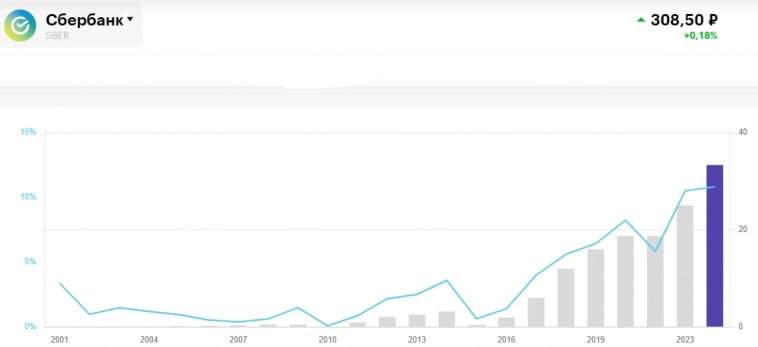

Дивиденды Сбербанка за 2023 г. могут оказаться рекордными для него за всю историю, но есть ещё 2 интересных факта о данной выплате

- 25 апреля 2024, 14:05

- |

🏦 Наблюдательный совет Сбербанка рекомендовал дивиденды за 2023 г. в размере — 33,3₽ на каждый тип акций (див. доходность составит порядка ~10,8% на каждый тип акций, если опираться на текущие цены). Дата закрытия реестра — 11 июля 2024 г. Чтобы получить дивидендную выплату, то последний день для покупки акций — 10 июля. Что интересного можно почерпнуть из данной выплаты?

🗣 Банк 2 месяца будет «удерживать» дивидендную выплату. Конечно, это выгодно банку, ибо 750₽ млрд дадут неплохой профит, да и ROE можно будет поддерживать на нужном уровне.

🗣 Из этих 750₽ млрд, 376₽ млрд получит государство, а именно ФНБ. Государство как никто другой заинтересован в выплате дивидендов от Сбербанка, ибо облагать сверх налогами они банковский сектор не желают, а значит получить кэш можно, только через дивиденды (можно ещё через продажи акций, но такая «корова» нужна самим). Например, доходы бюджета РФ от размещения средств ФНБ в финансовые активы в 2023 г. составили — 358,3₽ млрд, из них 282,3₽ млрд — это дивиденды Сбербанка.

( Читать дальше )

ФАС возбудила дело в отношении Сбербанка из-за рекламы вклада

- 25 апреля 2024, 11:07

- |

Однако данные об иных условиях, которые влияют на доход вкладчиков, размещались в поясняющей сноске трудным для восприятия шрифтом.

Также в сноске было указано, что такие условия действуют только для зарплатных клиентов, которые подключили одну из платных услуг банка.

Служба возбудила дело в отношении ПАО «Сбербанк России» по признакам нарушения Закона о рекламе.

В случае установления нарушения банк будет привлечен к административной ответственности в соответствии с КоАП РФ.

Напомним, что в феврале 2024 года ФАС России возбудила дело в отношении банка за ненадлежащую рекламу другого вклада.

t.me/fasrussia/3658

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 25 апреля 2024

- 25 апреля 2024, 09:53

- |

Сбер - компания быстрого роста

- 25 апреля 2024, 08:30

- |

Во первых

Сбер сожрёт Яндекс по очень низкой цене!

Во вторых

Сбер отожмёт значительную долю рынка у Валб...

SPO уже сегодня?

Продолжение следует...

Не является инвестиционной рекомендацией

а является исключительным…

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 25 апреля 2024, 07:31

- |

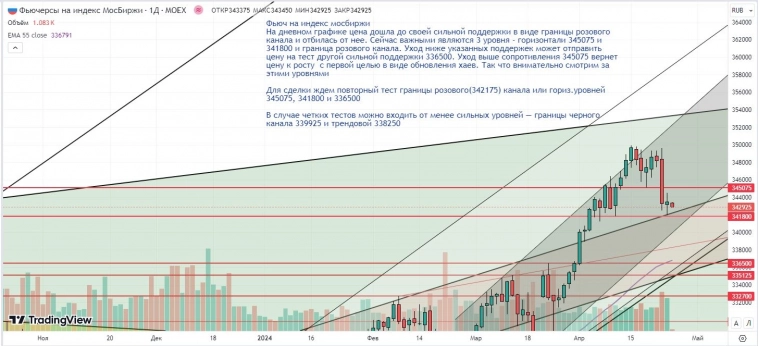

MX(фьюч на индекс мосбиржи)

На дневном графике цена дошла до своей сильной поддержки в виде границы розового канала и отбилась от нее. Сейчас важными являются 3 уровня — горизонтали 345075 и 341800 и граница розового канала. Уход ниже указанных поддержек может отправить цену на тест другой сильной поддержки 336500. Уход выше сопротивления 345075 вернет цену к росту с первой целью в виде обновления хаев. Так что внимательно смотрим за этими уровнями

Для сделки ждем повторный тест границы розового(342175) канала или гориз.уровней 345075, 341800 и 336500

В случае четких тестов можно входить от менее сильных уровней — границы черного канала 339925 и трендовой 338250

На часовом графике цена несколько раз отбивалась от своих сопротивлений в виде гориз.уровня 344025 и трендовой, но сильно вниз не ушла. Первым сигналом для продолжения роста будет являться закрепление цены выше гориз.уровня 345075, отбой от него можно пробовать шортить. Еще учитываем, что на самом индексе на часовом графике цена сделала снизу тест шеи в сформированной двойной вершине и откатила, и по технике сейчас ничего не мешает пойти на реализацию этой фигуры

( Читать дальше )

Большие, зеленые жлобокрохоборы или как обогатить банк и потерять статус премиального клиента

- 24 апреля 2024, 19:12

- |

Многие из вас как и я, являются клиентами и акционерами одного большого-пребольшого зеленого Банка. И многие из нас конечно же радуются предстоящему потоку солидных дивидендов, с барского плеча отсыпаемых нам с рекордных прибылей. Но задавались ли мы вопросом, с чего такие доходы? Как они получаются? Из чего складываются?

Более трех лет я являлся премиальным клиентом Банка, имея в депозитах сумму, на основании которой данный статус собственно и присваивался (более 1.500.000 рублей) Месяц назад мною в ит-ипотеку была приобретена новостройка в региональном миллионнике за 15.000.000 с первоначальным платежом в 50% от стоимости квартиры. Финансирование застройщика осуществлял все тот же большой-пребольшой зеленый Банк, соответственно все финансовые движухи были максимального завязаны на нашего монстра (эскроу-счета, ипотеки и т.д.), о чем радостно сообщил мне сотрудник отдела продаж и назначенный мне в помощь ипотечный брокер.

Покупка квартиры пришлась на период (февраль-март), когда начались массовые перебои с выдачей ит-ипотеки под предлогом исчерпания лимитов.

( Читать дальше )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 24 апреля 2024, 19:04

- |

Это только начало коррекции? Что будет дальше?

🌞 Утро было определено слабое, да и в целом индекс имел все шансы дойти до поддержки, которая приходилась на 3420. Хотя если посмотреть на все это чуть с другой стороны поддержка то отработала, лишь с некоторой погрешностью. По силе выкупа, который был, можно почти сразу понять, что силами в ней даже близко не пахнет. Однако и ниже индекс не укатали.

🧠 Я вижу лишь два сценария. Как Вы могли догадаться, либо вверх, либо вниз.)

1. Так как индекс снизил свои минимумы, а именно раньше один из минимумов приходился на 3437, сегодня его пробили вниз и снизили, а значит начался нисходящей тренд. Но для полноты картины нужны и снижающиеся максимумы, которые индексу было бы класс поставить, если он вырастет до 3450, а от туда уже и на 3400.

2. Иной вариант предпогалает собой сразу же продолжение коррекции, но не глубокой. Лишь до поддержки по индексу, а именно до 3417, после чего пойти в небольшой отскок, а дальше вновь продолжить падение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал