РУбль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

📉Никогда такого не было, и вот опять.

- 13 июня 2023, 10:45

- |

Снижение нефти и прочие неприятности отправляют рубль в «отрицательный рост». Кто хотел, тот, наверное уже купил $.

🔗На всякий случай оставлю ссылку, на покупку USDT за рубли.

P.S. И ещё, когда по телевизору покажут как стоят очереди у обменников, не покупайте, уже поздно.

- комментировать

- Комментарии ( 0 )

Снижение оценок профицита счета текущих операций России вызывает волатильность курса рубля - Ъ

- 13 июня 2023, 07:49

- |

Оценки профицита счета текущих операций платежного баланса России существенно снижаются, что вызывает волатильность курса рубля.

Аналитики связывают это с переоценкой экспортных поступлений и воздействием различных факторов, включая покупки валюты ушедшими с рынка компаниями и продажи резервов Минфином для финансирования бюджета.

Источник: www.kommersant.ru/doc/6042454?from=main

Рынок отыгрывает последние идеи. Рубль - новая старая реальность.

- 10 июня 2023, 12:18

- |

А что там с курсом рубля?

- 09 июня 2023, 21:59

- |

☕️Друзья, в эту чудесную пятницу хотелось бы выделить 3 новости, которые на первый взгляд никак не связаны между собой:

🔻Дефицит бюджета РФ составил 3,41 трлн. рублей при плане в 2,9 трлн.;

🔻Курс доллара достигал 83 р. впервые с 7 апреля;

🔻Райффайзенбанк с 20 июня вводит комиссию в 50% на переводы в долларах.

✍️Какие на это всё есть мысли?

🛢Увеличение госрасходов вызвало рост дефицита бюджета, который и так составлялся при "немного других" ценах на газ и нефть.

🖨Для покрытия этого дефицита, с помощью крупных экспортёров, курс рубля пришлось девальвировать с 55 до 83 рублей (никакой доп.эмиссии).

И всё-таки хождения ин.валюты правительство мечтает "поприжать", заставив продать население по "официальному" курсу.

Какой выход из сложившейся ситуации есть у россиян?

👉Очень простой, мы о нём пишем уже с 4 декабря 2022 года . Покупка USDT и хранение его в любом удобном месте.

✅Ждать дальше не стоит, нужно покупать. Вот ссылка:

Набиуллина рекомендовала хранить сбережения в рублях

- 09 июня 2023, 19:04

- |

Подробнее — в материале «Ъ».

Российский рынок застопорил повышение | Рубль обновляет минимумы с апреля | На зарубежных площадках затишье перед заседаниями ФРС и ЕЦБ

- 09 июня 2023, 18:02

- |

Итоги недели 5 — 9 июня 2023 года с Еленой Кожуховой

— Российский рынок застопорил повышение

— Рубль обновляет минимумы с апреля

— На зарубежных площадках затишье перед заседаниями ФРС и ЕЦБ

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 12 - 16 июня 2023 года

- 09 июня 2023, 14:18

- |

Предстоящая неделя для бирж РФ будет укороченной в связи с праздничным днем в понедельник, 12 июня. Российский фондовый рынок в рублевом сегменте сохраняет бычий настрой, который, однако, стал более сдержанным в связи с закрытием дивидендных реестров по таким ключевым эмитентам как Сбербанк и ЛУКОЙЛ. Тем не менее индекс Мосбиржи при нейтральном геополитическом фоне и отсутствии других негативных фундаментальных факторов может предпринимать попытки закрепления выше сопротивления 2750 пунктов и пробоя 2800 пунктов благодаря сохранению дивидендных ожиданий по таким бумагам как Мосбиржа, Совкомфлот, Татнефть, Башнефть, Сургутнефтегаз, ЛСР, МТС, Газпром нефть, Система, Роснефть, РусГидро, НМТП и ФосАгро. Кроме того, в случае ослабления рубля повышенным спросом вновь могут пользоваться акции экспортеров и, в частности, обладающего значительными долларовыми накоплениями Сургутнефтегаза.

ТГК-14 уже на следующей неделе закроет дивидендный реестр, а итоговые выплаты за 2022 год должны будут подтвердить акционеры Совкомфлота и Татнефти.

( Читать дальше )

Анализ рынка 9 июня, новости с Богданофф

- 09 июня 2023, 12:12

- |

Анализ рынка 9 июня.

Подробно разобрал нефть, газ, и осветил акции Тинькофф. 12-го июня торги не проводятся день — впереди три дня выходных.

Российский рынок в лютой эйфории (держу шорт)

Нефть жду выше (вне позиции)

Газ жду выше (держу лонг)

Китай жду выше (держу лонг)

👉Видео:

👉Телеграм: t.me/bogdanoffinvest

Доброе утро! Важные новости с комментариями Богданофф:

1️⃣ Доллар выше 83₽ на бирже впервые с 7 апреля.

Богданофф: Идем еще повыше, к 85 скорее всего.

2️⃣ Adidas вернётся в Россию 1 ноября, но думают над названием.

Богданофф: Очевидно, что название должно быть Abibas, что тут думать)

3️⃣ Наследный принц Саудовской Аравии в частном порядке пригрозил разорвать отношения с США, сообщает WP со ссылкой на секретные документы американской разведки. Так Мохаммед бен Салман отреагировал на заявление Байдена о том, что Саудовскую Аравию ждут «последствия» за решение сократить добычу нефти

Богданофф: То что вчера начали опять историю с иранской нефтью, указывает на то, что в нефти будет теперь достаточно волатильные движения. США хотят дешевую нефть в резервы.

( Читать дальше )

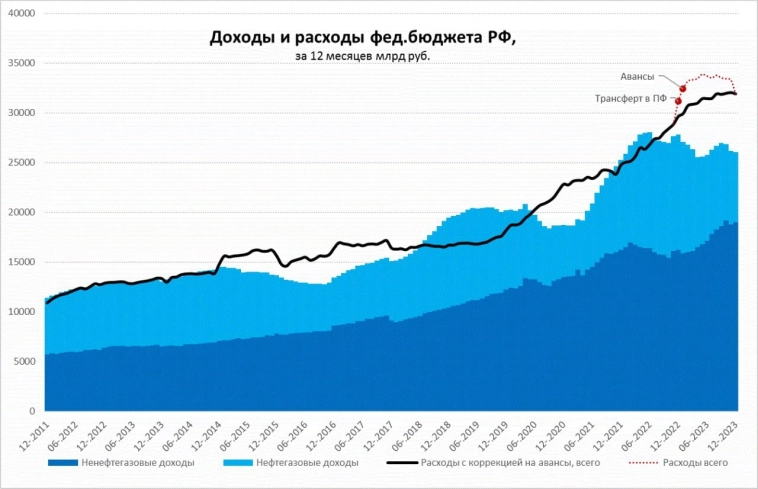

Пара слов про федбюджет РФ

- 09 июня 2023, 09:35

- |

Минфин опубликовал данные по бюджету за май, после чего было много немного оценок вроде дефицита в 7-9 трлн по итогам года.

Доходы за месяц составили 2.04 трлн руб. — это близко к доходам за май прошлого года (+1.3% г/г) и на 11% выше уровня мая 2021 года.

✔️ Нефтегазовые доходы составили 571 млрд руб. – они были ни 34.5% ниже уровня мая 2022 года и на 7.5% ниже уровня мая 2021 года. Эти доходы формировались при средней «бюджетной цене» на нефть в $51.5 за баррель. Учитывая квартальный НДД в июне при такой цене НГ-доходы составят 3.5 трлн руб. на первое полугодие и за второе полугодие они будут не ниже. Т.е. даже по нижней границе мы говорим о НГД >7 трлн руб.

✔️ Ненефтегазовые доходы показывают позитивную динамику, зафиксировав рост до 1.465 трлн руб. (+28.8% к маю 2022 года и 20.5% к маю 2021 года). 2022 год не очень релевантный для сравнения из-за большого количества разных льгот (только налоговый кредит по соцвзносам составлял около 0.8 трлн руб. за 2-3 кварталы). Сравнивая с 2021 годом мы увидим, что текущий темп роста ненефтегазовых доходов в принципе догоняет рост номинального ВВП. Майская динамика как раз указывает на рост ненефтегазовых доходов по итогам года до ~19 трлн руб. Т.е. нижняя граница по доходам на текущий год 26 трлн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал