ПЮДМ

Более 20 договоренностей заключил «Первый ювелирный» на выставке в Москве

- 05 октября 2018, 13:47

- |

Участие в XIV Международной выставке ювелирных и часовых брендов «JUNWEX Москва» позволило «Первому ювелирному» договориться о сотрудничестве с ведущими компаниями ювелирной отрасли на предмет поставки сырья. Закрепить взаимные обязательства на бумаге планируется до конца года с более чем 20 производителями и ритейлерами.

Благодаря расширению базы поставщиков и клиентов компания продолжит успешно реализовывать выбранную стратегию развития, связанную с увеличением оборотов трейдинга драгоценными металлами.

В рамках выставки «Первый ювелирный» также принял участие в заседании членов ассоциации «Гильдия ювелиров России» и в бизнес-бранче, организованном Красноярским заводом цветным металлов им. Гулидова, с которым компания начала активно сотрудничать в январе.

Кроме того, «Первый ювелирный» озвучил информационно-аналитическому журналу «Ювелирная Россия JUNWEX» свои планы и подробности долговой программы. Привлеченные с помощью облигаций инвестиции эмитент намерен направить на развитие трейдинга: закуп лома золота, его аффинаж и реализацию готовой продукции — слитков, гранул и ювелирных изделий.

- комментировать

- 374

- Комментарии ( 0 )

Объем торгов облигациями "Грузовичкоф", "Дядя Дёнер", "Первый ювелирный" превышает сумму размещений

- 03 октября 2018, 07:29

- |

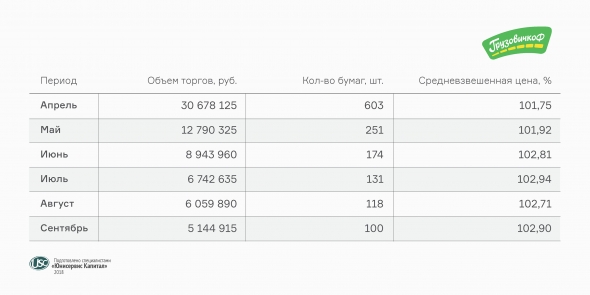

Биржевые облигации наших эмитентов, на фоне падения доходности ОФЗ, пользуются спросом среди частных инвесторов: регулярно проходят активные торги, средневзвешенная стоимость держится выше номинала.

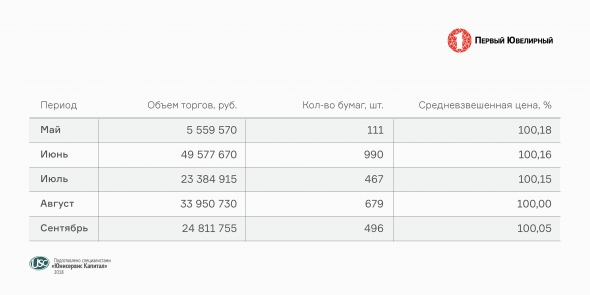

Биржевые облигации ООО «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) размещены в апреле, объем эмиссии составил 50 млн рублей, общий объем торгов за 6 месяцев — 70,4 млн рублей.

Размещение бондов ООО «ПЮДМ» (RU000A0ZZ8A2) началось 30.05.2018. Выпуск объемом 190 млн рублей размещается поэтапно. За 5 месяцев на бирже были размещены облигации на сумму 86,4 млн рублей, общий объем торгов достиг 137,3 млн рублей.

( Читать дальше )

«Первый ювелирный» выплатил купон по 1,7 тыс. облигациям

- 28 сентября 2018, 11:07

- |

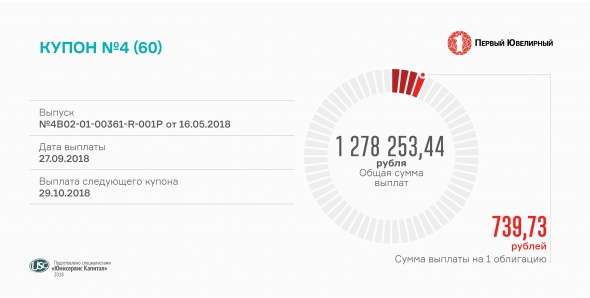

В течение четырех месяцев эмитент разместил 1728 биржевых облигаций на 86,4 млн рублей, по которым 27 сентября выплатил доход за четвертый купонный период.

Всего было выплачено 1 278 253,44 рубля. Это на 200 тыс. рублей больше, чем начисления за предыдущий купон, поскольку объем выпуска в обращении увеличился за месяц на 15 млн рублей. Общий размер доходов в расчете на одну облигацию составляет 739,73 рублей.

По подсчетам наших аналитиков, «Первый ювелирный» способен обслуживать эмиссию за счет доходов от операционной деятельности: средняя операционная рентабельность эмитента составляет 2,1% за вычетом процентов к уплате, каждый оборот не превышает 25 дней.

Напомним, 30 мая стартовало размещение пятилетнего выпуска биржевых облигаций ООО «ПЮДМ» (RU000A0ZZ8A2) объемом 190 млн рублей. Номинал ценной бумаги — 50 тыс. рублей. Выплата купона осуществляется каждые 30 дней. Ставка на 1-12-й купон установлена на уровне 18% годовых. С 20 по 24 мая 2019 г., т.е. в течение последних 5 рабочих дней 12-го купонного периода, владельцы облигаций ООО «ПЮДМ» смогут предъявить бумаги к оферте, которая состоится 29 мая. Представителем владельцев облигаций назначен «Юнисервис Капитал».

( Читать дальше )

Увеличить объем продаж аффинированного золота намерен «Первый Ювелирный»

- 18 сентября 2018, 13:13

- |

Компания сотрудничает с производителями ювелирных изделий, поставляя им сырье для изготовления украшений. Чтобы нарастить оборот по трейдингу драгоценными металлами, флагману своей деятельности, «Первый ювелирный» расширит деловые связи с производственными предприятиями и специалистами отраслевой торговли в рамках международной выставки «Junwex Москва».

Участие в мероприятии такого масштаба — хорошая возможность наладить деловые контакты, поскольку оно традиционно собирает лидеров отечественного и зарубежного ювелирного бизнеса: компании, работающие в области ювелирных технологий, производства, оборудования, упаковки, программного обеспечения.

XIV международная выставка ювелирных и часовых брендов «Junwex Москва» пройдет 26-30 сентября на ВДНХ. На ней будут представлены ювелирные изделия, интерьерные украшения, художественное оружие, торговое оборудование, ювелирное сырье, в т.ч. от иностранных мастеров — из Гонконга, Таиланда, Сингапура, Индии, Турции, Испании, Израиля, Германии и Италии.

( Читать дальше )

Трейдинг принес «Первому ювелирному» в 2 раза больше выручки

- 13 сентября 2018, 12:03

- |

О других результатах деятельности компании за 6 месяцев 2018 г. читайте ниже.

- Совокупный оборот компаний группы увеличился на 32%. Сводная бухгалтерская выручка снизилась на четверть по сравнению с первым полугодием 2017 г.

- Чистая прибыль компаний группы составила 22 млн руб. при рентабельности по чистой прибыли 19,4%.

- Финансовый долг сформирован преимущественно займами акционеров. Отношение долга к выручке — 0,3х, долга к капиталу — 1,7х, долга к EBIT — 1,8х.

- ООО «ПЮДМ» выступило эмитентом биржевых облигаций (RU000A0ZZ8A2), размещение которых стартовало в мае 2018 года. Средства, полученные от выпуска облигаций, направляются на финансирование трейдинга драгоценными металлами, а затраты на обслуживание эмиссии покрываются доходами от операционной деятельности.

- Основные риски компании: снижение спроса на ювелирную продукцию, волатильность золота, высокая конкуренция на рынке микрофинансирования, отсутствие крупных поставщиков лома золота.

- В ближайших планах компании — продажа франшизы, создание онлайн-ломбарда и онлайн-трейдинга.

«Первый ювелирный» предложит ломбардам партнерские программы

- 04 сентября 2018, 06:12

- |

На XXIII Конференции участников Лиги ломбардов в Москве 10-11 сентября компания как опытный участник рынка, открывший свой первый ломбард в 2009 году, анонсирует партнерские программы с привлечением финансирования в ломбарды.

Помимо членов Лиги ломбардов, на конференции выступают специалисты Центробанка. Внесенные в федеральные законы изменения часто требуют дополнительного разъяснения, которые и предоставляет Банк России. В частности, свежие поправки касаются обязательного применения контрольно-кассовой техники при расчетах по займам с 01.07.2019, а также перехода ломбардов на Единый план счетов.

Традиционно мероприятие собирает около 500 представителей отрасли, которые рассматривают самые острые и актуальные проблемы ломбардного бизнеса России, обсуждают новшества законодательства и стратегию развития потребительского микрокредитования.

Организатор конференции — некоммерческое партнерство «Лига ломбардов», созданное в 1996 году. Общее число участников превышает 2,3 тыс. человек. Президент организации — Михаил Унксов.

"Первый ювелирный" выплатил третий купон

- 29 августа 2018, 11:18

- |

Размер начисленных доходов за третий купонный период в расчете на одну ценную бумагу составил 739,73 рублей. Всего эмитент выплатил 1 056 334,44 рубля по 1428 размещенным облигациям. Расчет проводился по ставке 18% годовых, установленной на 1-12 купоны, до мая 2019 года. Очередная выплата состоится 27 сентября.

Напомним, торги облигациями ООО «ПЮДМ» (RU000A0ZZ8A2) стартовали на Московской бирже 30 мая. На сегодняшний день размещено менее половины выпуска, состоящего из 3800 ценных бумаг, что соответствует инвестиционной программе эмитента. Поэтапное размещение определяется потребностью компании в пополнении оборотного капитала. Объем выпуска составляет 190 млн рублей, номинал биржевой облигации – 50 тыс. рублей, срок обращения – 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

"Первый ювелирный" и Московский аффинажный завод стали партнерами

- 28 августа 2018, 11:36

- |

Компания уже сотрудничает с Новосибирским, Екатеринбургским, Приокским и Красноярским заводами. Новым партнером, которому «Первый ювелирный» передает сырье для переработки в золотые слитки, порошок и гранулы, стал «Московский завод по обработке специальных сплавов».

В свою очередь, поставки сырья – лома, отходов ювелирной промышленности, сплавов драгоценных металлов – осуществляют собственные ломбарды компаний группы, а также региональные сети ломбардов, производители украшений и розничные ювелирные магазины.

Динамично развивать направление трейдинга «Первому ювелирному» позволяет инвестиционная программа. В мае компания начала размещение первого выпуска биржевых облигаций объемом 190 млн рублей (RU000A0ZZ8A2). Срок обращения выпуска – 5 лет, ставка первых 12-ти купонов – 18% годовых. Купон выплачивается каждые 30 дней, уплата процентов за второй состоялась 30 июля.

Награда нашла своих инвесторов

- 09 августа 2018, 13:45

- |

Долгожданный розыгрыш среди держателей облигаций «Дядя Дёнер» и «Первый ювелирный — драгоценные металлы» («ПЮДМ») состоялся, победители определены, а письма с поздравлениями отправлены счастливчикам по электронной почте. Владельцем смартфона Samsung Galaxy A7 стал инвестор с уникальным кодом 2248, обладателем комплекта украшений с бриллиантами (серьги, кулон и цепочка) — участник под номером 9372.

Смотрите запись онлайн-трансляции розыгрыша.

( Читать дальше )

Объем инвестиций превысил 1,2 млрд рублей с начала года

- 06 августа 2018, 13:36

- |

Объявляем финансовые результаты за 1-е полугодие 2018 года: привлечено более 1,2 млрд рублей, доходность по инвестициям превысила ставку депозита в 1,5 раза и составила 13,23%, средний срок — 88 дней.

Во внебиржевые программы во втором квартале 2018 г. было привлечено 593 млн рублей. В частности, фонд прямых инвестиций продолжил финансирование санкт-петербургской сети салонов красоты KISTOCHKI, инвестиции в которую составили 6 млн рублей. Привлеченные средства компания направляет на дальнейшую экспансию в северной столице. Так, за второй квартал было дополнительно открыто два салона KISTOCHKI.

«Новосибирский завод резки металла» привлек в сезон по программе секьюритизации активов оборотный капитал в размере 17,8 млн рублей. Более 70 млн рублей размещено фондом недвижимости «Юнисервис Капитал» в три новых проекта под залог недвижимого имущества. Однако наиболее существенный объем финансирования получил наш собственный

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал