SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Открытый интерес

История открытого интереса Фьючерса РТС

- 19 января 2012, 11:39

- |

Уважаемый форумчане и системщики в особенности!

Если среди вас те, кто собирает базу данных по изменениню ОИ Фьюча РТС? В свободном доступе ее скачать к сожалению негде. А она необходима для тестирования некоторых идей. Думаю, что найду чем поделится в ответ :)

Спасибо!

P.S. можно в личку.

Если среди вас те, кто собирает базу данных по изменениню ОИ Фьюча РТС? В свободном доступе ее скачать к сожалению негде. А она необходима для тестирования некоторых идей. Думаю, что найду чем поделится в ответ :)

Спасибо!

P.S. можно в личку.

- комментировать

- 33

- Комментарии ( 1 )

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 32 )

Открытый интерес

- 13 января 2012, 23:15

- |

На снегодняшнем падении ОИ остался практически без изменения, о чём это может говорить ?

— держат уровни опционщики?

— толпа не верит в падение рынка?

— держат уровни опционщики?

— толпа не верит в падение рынка?

Кто-то большой слил 12 000 контрактов за 20 минут.

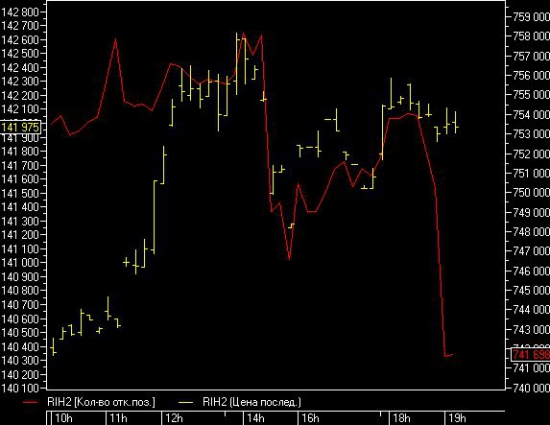

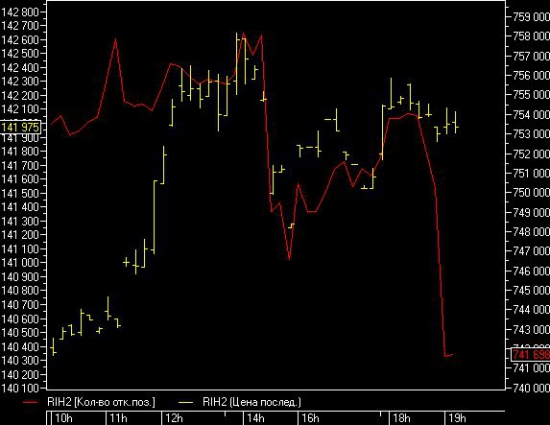

- 09 января 2012, 19:26

- |

Ребята Всем привет.

Ну вот вроде первые звоночки надвигающегося движения.

Простите за топорное мышление. Но судя по корелляции возможно будет вынос вниз.

Видимо сейчас скидывают лонги набранные 5 — января.

Я совсем не уверен с направлением. S&P подрастает вроде. Да и рубль чуть-чуть укрепился.

Ну вот вроде первые звоночки надвигающегося движения.

Простите за топорное мышление. Но судя по корелляции возможно будет вынос вниз.

Видимо сейчас скидывают лонги набранные 5 — января.

Я совсем не уверен с направлением. S&P подрастает вроде. Да и рубль чуть-чуть укрепился.

Вопрос по открытому интересу

- 02 декабря 2011, 22:54

- |

В последнне время много стало разговоров о том, кто двигает рынок, в частности РФР. Пресловутый «кукл» или же тех. анализ и поведение толпы? Есть отдельные люди, которые «выслеживают» ММ и торгуют попутно, есть и другие, которые зарабатывают при помощи ТА.

Я, как, наверное, большинство отношусь к тем, кто изучив ТА на пользовательском уровне, не получил ожидаемого результата. И теперь ищу свой «грааль» в другом.

Недавно прочитал книгу Т.Вильямса «Хозяева рынков». Обнаружил для себя VSA. Тут же в ЖЖ посмотрел видео матрейда, там как раз про VSA по данной книжке.

Хорошо так Леха все излагает, понятно. Вскольз упомянул про открытый интерес, автор книги смотреть на него не советует, над чем майтрейд посмеялся.

Так короче вопрос мой вот в чем: как изменятеся открытый интерес когда на рынок заходит/выходит ММ? Вообще изменения видны? Мерфи я читал и что такое ОИ представление имею, вопрос касаемо ММ.

Просьба объяснить тех, кто в этом разбирается. Заранее благодарен.

Я, как, наверное, большинство отношусь к тем, кто изучив ТА на пользовательском уровне, не получил ожидаемого результата. И теперь ищу свой «грааль» в другом.

Недавно прочитал книгу Т.Вильямса «Хозяева рынков». Обнаружил для себя VSA. Тут же в ЖЖ посмотрел видео матрейда, там как раз про VSA по данной книжке.

Хорошо так Леха все излагает, понятно. Вскольз упомянул про открытый интерес, автор книги смотреть на него не советует, над чем майтрейд посмеялся.

Так короче вопрос мой вот в чем: как изменятеся открытый интерес когда на рынок заходит/выходит ММ? Вообще изменения видны? Мерфи я читал и что такое ОИ представление имею, вопрос касаемо ММ.

Просьба объяснить тех, кто в этом разбирается. Заранее благодарен.

Как в квике сделать график открытого интереса раньше текущего дня?

- 01 декабря 2011, 23:38

- |

сабж, чтоб не только за текущий день, но и раньше, т.е. с историей.

Я так понимаю стандартными средствами никак. Есть ли какие-то готовые примочки к квику?

Я так понимаю стандартными средствами никак. Есть ли какие-то готовые примочки к квику?

Открытый интерес

- 29 ноября 2011, 01:01

- |

Правила для трейдеров

Изменения величины открытого интереса в диапазоне 10% не представляет интереса для анализа, если же открытый интерес изменился на 25%, часто это свидетельствует о важных изменениях на рынке. Интерпретация роста, падения или неизменности открытого интереса зависит от того, как меняются в этот момент цены.

1. Если во время поддержки открытый интерес растет, это подтверждает наличие растущего тренда и является сигналом к увеличению длинной позиции. Это означает, что на рынок пришло больше коротких продаж. Когда они будут закрываться, это станет дополнительным толчком, увеличивающим поддержку.

2. Если открытый интерес растет во время спада, это означает, что на рынке активизировались «охотники за впадинами». Лучше открываться коротко, так как эти участники только дадут дополнительный толчок к снижению цен, когда им придется закрываться, выбросив «белый флаг».

3. Если открытый интерес растет во время колебаний в диапазоне, это является медвежьим сигналом. Хеджеры более склонны, чем спекулянты, открываться коротко. Резкое повышение открытого интереса при ровных ценах, означает, что осторожные хеджеры задают понижательную тенденцию рынку.

( Читать дальше )

Изменения величины открытого интереса в диапазоне 10% не представляет интереса для анализа, если же открытый интерес изменился на 25%, часто это свидетельствует о важных изменениях на рынке. Интерпретация роста, падения или неизменности открытого интереса зависит от того, как меняются в этот момент цены.

1. Если во время поддержки открытый интерес растет, это подтверждает наличие растущего тренда и является сигналом к увеличению длинной позиции. Это означает, что на рынок пришло больше коротких продаж. Когда они будут закрываться, это станет дополнительным толчком, увеличивающим поддержку.

2. Если открытый интерес растет во время спада, это означает, что на рынке активизировались «охотники за впадинами». Лучше открываться коротко, так как эти участники только дадут дополнительный толчок к снижению цен, когда им придется закрываться, выбросив «белый флаг».

3. Если открытый интерес растет во время колебаний в диапазоне, это является медвежьим сигналом. Хеджеры более склонны, чем спекулянты, открываться коротко. Резкое повышение открытого интереса при ровных ценах, означает, что осторожные хеджеры задают понижательную тенденцию рынку.

( Читать дальше )

почему не отображаются данные по открытому интересу в Quik?

- 28 ноября 2011, 23:16

- |

Почему не отображаются данные по открытому интересу в Quik за последние сутки? это глюк брокера, квика?

Вопрос про Открытый Интерес?

- 16 ноября 2011, 20:49

- |

Вопрос?

Можно ли сказать, что Открытый интерес это накопленная Дельта (разность между количеством купленного и проданного)? Т.е. насколько перевешивают покупатели, либо продавцы. Я думаю напрямую это не может показать, но косвенно может. Например я заметил, что при накоплении определенного объема покупок/продаж цена идет в противоположную накопленному сторону. Если я не прав, то как анализировать и использовать открытый интерес?

Можно ли сказать, что Открытый интерес это накопленная Дельта (разность между количеством купленного и проданного)? Т.е. насколько перевешивают покупатели, либо продавцы. Я думаю напрямую это не может показать, но косвенно может. Например я заметил, что при накоплении определенного объема покупок/продаж цена идет в противоположную накопленному сторону. Если я не прав, то как анализировать и использовать открытый интерес?

Открытые позиции на FORTS

- 10 ноября 2011, 08:14

- |

Около трех лет я торгую на Forts, в основном на индексе РТС, в последнее время стал поменмогу торговать ММВБ, пару раз залезал в VIX. И вот неожиданно для себя, пройдя по нескольким ссылкам на сайте РТС, я наткнулся на следующую вкладку: http://www.rts.ru/ru/forts/open-positions.aspx

(Упоминание о ней встретил здесь:http://smart-lab.ru/blog/23004.php#comments, спасибо, Invisible.)

По ссылке на РТС можно увидеть объемы открытых позиций по каждому инструменту. Наверху можно увидеть упоминание о постановлении ФСФР, прочитав его, можно узнать, что биржа должна публиковать подобные данные раз в неделю. Данные доступны на 03.11.2011.

Таблички вставляются и отображаются некорректно, лучше смотреть на источнике.

Начнем с fRTS:

Физические лицаЮридические лицаСовокупный объем открытых позиций

Длинные позиции

(позиции покупателя)Короткие позиции

(позиции продавца)

( Читать дальше )

(Упоминание о ней встретил здесь:http://smart-lab.ru/blog/23004.php#comments, спасибо, Invisible.)

По ссылке на РТС можно увидеть объемы открытых позиций по каждому инструменту. Наверху можно увидеть упоминание о постановлении ФСФР, прочитав его, можно узнать, что биржа должна публиковать подобные данные раз в неделю. Данные доступны на 03.11.2011.

Таблички вставляются и отображаются некорректно, лучше смотреть на источнике.

Начнем с fRTS:

Физические лицаЮридические лицаСовокупный объем открытых позиций

Длинные позиции

(позиции покупателя)Короткие позиции

(позиции продавца)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал