SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ

Рынок облигаций (снижение цен, доходности 6,5-8,5%)

- 29 июня 2011, 13:00

- |

На текущий момент, на рынке облигаций отмечается тенденция снижения цен. Причем «дальние» бумаги снижаются намного активнее, чем «ближние». На последних эта тенденция не столь заметна. Корпоративный сектор до 2-3 лет и гос.сектор до 5 лет выглядят относительно стабильно.

В целом могу отметить, что бумаги в среднем котируются по номиналу или близко к нему. Ситуация выглядит достаточно неплохо и позволяет сформировывать «короткий» портфель из облигаций с целью «пересиживания» нестабильности лета. Для тех, кто на рынке акций использует лозунг «sell in May and go away» — такая идея «хранения» денег оправдывает себя.

Также текущая ситуация на рынке бондов может быть благоприятна для компаний, которые хотят разместить свои свободные остатки на рынке с низким риском. При этом возможны стратегии использования как облигаций, так и совмещение стратегии облигации + опционы на индекс РТС + депозит – последняя стратегия, с опционом на рост индекса РТС, может дать неплохую прибавку процентов и получить итоговую квартальную доходность порядка 3-5%.

В целом по рынку доходности консолидируются в районе 6,5 – 8,5% — что говорит о некой «устойчивости». Хотя, как всегда, «последнее слово» за ЦБ – если банк продолжит политику увеличения ставок – можно ожидать продолжение «перехода» в «ближние» бумаги.

В целом могу отметить, что бумаги в среднем котируются по номиналу или близко к нему. Ситуация выглядит достаточно неплохо и позволяет сформировывать «короткий» портфель из облигаций с целью «пересиживания» нестабильности лета. Для тех, кто на рынке акций использует лозунг «sell in May and go away» — такая идея «хранения» денег оправдывает себя.

Также текущая ситуация на рынке бондов может быть благоприятна для компаний, которые хотят разместить свои свободные остатки на рынке с низким риском. При этом возможны стратегии использования как облигаций, так и совмещение стратегии облигации + опционы на индекс РТС + депозит – последняя стратегия, с опционом на рост индекса РТС, может дать неплохую прибавку процентов и получить итоговую квартальную доходность порядка 3-5%.

В целом по рынку доходности консолидируются в районе 6,5 – 8,5% — что говорит о некой «устойчивости». Хотя, как всегда, «последнее слово» за ЦБ – если банк продолжит политику увеличения ставок – можно ожидать продолжение «перехода» в «ближние» бумаги.

- комментировать

- Комментарии ( 9 )

My name is Bond... (заметка на сон грядущий)

- 07 апреля 2011, 00:33

- |

Как видно из названия — речь об облигациях...

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

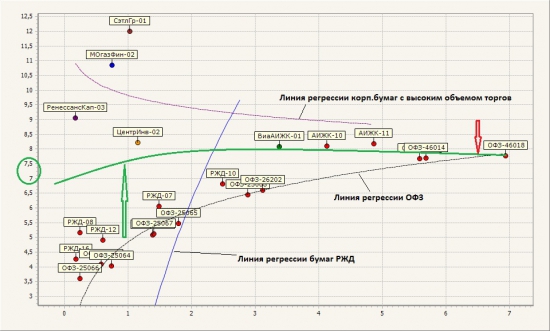

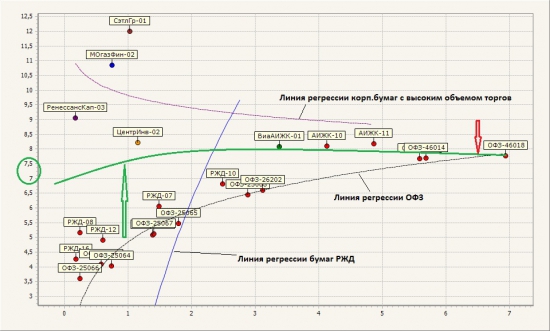

Текущий рынок выглядит следующим образом:

( Читать дальше )

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал