SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ММвб

Проблема с Квиком.

- 29 августа 2011, 11:27

- |

Сегодня с самого открытия торгов на ММВБ Qiuk не по детски глючит: постоянно тормозит, а потом докачивает котировки, либо вообще отключается от сервера. Я один такой «счастливчик» или у других тоже есть проблемы? Брокер БКС, провайдер Ютел.

ОМЗ преф - за гранью возможного!!!

- 28 августа 2011, 23:15

- |

Привилегированные акции ОАО «Объединённые машиностроительные заводы» (Группа Уралмаш-Ижора) — очередной случай манипулирования на российском фондовом рынке. Но обычно такое делают на акциях компаний, вышедших на биржу совсем недавно, малоизвестных. А тут такое с ОМЗ, знаменитым Уралмашем !!! Но тут сыграло свою роль — малая ликвидность и еще один момент, но об этом ниже...

Объединённые машиностроительные заводы: — единственныйв России и СНГ производитель корпусного оборудования для АЭС с водо-водяными энергетическими реакторами ВВЭР-1000 и ВВЭР-1200; — ведущий российский производитель крупнотоннажного оборудования для нефтегазохимической отрасли; — один из ведущих мировых производителей крупных и сверхкрупных изделий из специальных сталей для традиционной и атомной энергетики, металлургического и нефтехимического машиностроения, а также военно-промышленного комплекса; — ведущий российский производитель карьерных электрических экскаваторов; все продуктовые линейки базируются на собственном инжиниринге. На данный момент ОМЗ контролируется структурами Газпромбанка. Финансовые результаты правда, не радуют совсем, за последние 3 года (2008-2010 гг.) — все 3 года убытки!!! Отличные перспективы это хорошо, но должны быть и прибыли.

Но вернемся, к префам ОМЗ. Согласно отчетности МСФО за 2010 год: по состоянию на 31 декабря 2010 г. общее количество выпущенных обыкновенных и привилегированных акций составляет 35 480 тыс. и 2 750 тыс., а количество выкупленных собственных обыкновенных и привилегированных акций составляет 4 551 тыс. и 2 720 тыс. Т.е. получается в обороте существует всего 30 000 прив. акций ОМЗ!!! Чем не идеальный объект для манипулирований?! Долгое время (2006-2009 гг.) цена прив. ОМЗ была около отметки 200 руб. за акцию, обыкн. акции за тот же период изменялась более активнее (диапозон 30-300 руб.). Но всё изменилось последние год-полтора. За 2010 год цена выросла с 207 руб. до 1200 руб, и достигнув к концу мая 2011 года 8000 руб. (в моменте абсолютный максимум был 9600 руб.)

Сейчас цена прив. акций снижается. Если посмотреть по прошедшим объемам: с конца августа 2010 по конец февраля 2011 это 65,7 млн. руб. (цена выросла с 500 руб. до 1000 руб.), с марта по июнь 2011 это 451 млн. руб. (с 1000 руб. до 8000 руб.) и с июля 2011 по сегодняшний день еще 220 млн. руб. (только теперь падение с 8000 до 4000 руб.). И дальше скорее будет только падение.

Какой смысл был в задирании цен на префы ОМЗ ? Тут можно только догадываться. Слухи об обмене на обычки отметаются, так как префы и так стоили в разы дороже; дивиденды в 1,2 коп. просто издевательские. Может цель была продажа обыкновенных акций по «хорошим» ценам, я думаю, много было таких, кто покупал обыкновенные акции «в надежде, что они пойдут за префами», «будет сужение спреда между префами и обычкой», за последний год по обыкновенным акциям прошел оборот в 1,282 млрд. руб. (это около 61% всех обыкновенных акций), и цена держалась на одном уровне около 70-100 руб. Но точно так и не понятно — зачем?

Причины не важны, главное, почему такое вообще происходит (вы можете еще с десяток -другой привести подобных примеров). Если это не манипулирование ценами, то тогда что такое манипулирование? Где ФСФР ?

P.S. Жалко, что у меня закончился список российских компаний, которые могли бы подойти для долгосрочных инвестиций. Во втором, третьем и десятом эшелонах больше «шлака» и объектов для манипулирования, чем интересных идей для долгосрочных инвестиций. Это основное отличие от фондовых рынков США или Германии. У нас нет широкой массы долгосрочных инвесторов и вкладывать особенно не во что. Такой вот у нас МФЦ...

Объединённые машиностроительные заводы: — единственныйв России и СНГ производитель корпусного оборудования для АЭС с водо-водяными энергетическими реакторами ВВЭР-1000 и ВВЭР-1200; — ведущий российский производитель крупнотоннажного оборудования для нефтегазохимической отрасли; — один из ведущих мировых производителей крупных и сверхкрупных изделий из специальных сталей для традиционной и атомной энергетики, металлургического и нефтехимического машиностроения, а также военно-промышленного комплекса; — ведущий российский производитель карьерных электрических экскаваторов; все продуктовые линейки базируются на собственном инжиниринге. На данный момент ОМЗ контролируется структурами Газпромбанка. Финансовые результаты правда, не радуют совсем, за последние 3 года (2008-2010 гг.) — все 3 года убытки!!! Отличные перспективы это хорошо, но должны быть и прибыли.

Но вернемся, к префам ОМЗ. Согласно отчетности МСФО за 2010 год: по состоянию на 31 декабря 2010 г. общее количество выпущенных обыкновенных и привилегированных акций составляет 35 480 тыс. и 2 750 тыс., а количество выкупленных собственных обыкновенных и привилегированных акций составляет 4 551 тыс. и 2 720 тыс. Т.е. получается в обороте существует всего 30 000 прив. акций ОМЗ!!! Чем не идеальный объект для манипулирований?! Долгое время (2006-2009 гг.) цена прив. ОМЗ была около отметки 200 руб. за акцию, обыкн. акции за тот же период изменялась более активнее (диапозон 30-300 руб.). Но всё изменилось последние год-полтора. За 2010 год цена выросла с 207 руб. до 1200 руб, и достигнув к концу мая 2011 года 8000 руб. (в моменте абсолютный максимум был 9600 руб.)

Сейчас цена прив. акций снижается. Если посмотреть по прошедшим объемам: с конца августа 2010 по конец февраля 2011 это 65,7 млн. руб. (цена выросла с 500 руб. до 1000 руб.), с марта по июнь 2011 это 451 млн. руб. (с 1000 руб. до 8000 руб.) и с июля 2011 по сегодняшний день еще 220 млн. руб. (только теперь падение с 8000 до 4000 руб.). И дальше скорее будет только падение.

Какой смысл был в задирании цен на префы ОМЗ ? Тут можно только догадываться. Слухи об обмене на обычки отметаются, так как префы и так стоили в разы дороже; дивиденды в 1,2 коп. просто издевательские. Может цель была продажа обыкновенных акций по «хорошим» ценам, я думаю, много было таких, кто покупал обыкновенные акции «в надежде, что они пойдут за префами», «будет сужение спреда между префами и обычкой», за последний год по обыкновенным акциям прошел оборот в 1,282 млрд. руб. (это около 61% всех обыкновенных акций), и цена держалась на одном уровне около 70-100 руб. Но точно так и не понятно — зачем?

Причины не важны, главное, почему такое вообще происходит (вы можете еще с десяток -другой привести подобных примеров). Если это не манипулирование ценами, то тогда что такое манипулирование? Где ФСФР ?

P.S. Жалко, что у меня закончился список российских компаний, которые могли бы подойти для долгосрочных инвестиций. Во втором, третьем и десятом эшелонах больше «шлака» и объектов для манипулирования, чем интересных идей для долгосрочных инвестиций. Это основное отличие от фондовых рынков США или Германии. У нас нет широкой массы долгосрочных инвесторов и вкладывать особенно не во что. Такой вот у нас МФЦ...

Идеи на покупку 28.08. Теханализ.

- 28 августа 2011, 21:39

- |

За эту неделю на рынках глобально ничего не поменялось. Основные кандидаты на покупку те же:

Уралкалий:

Бумага торгуется в восходящем канале. В течении прошедшей недели преодолели отметку в 260р, и тут же оттестировали — хороший сигнал для поиска точки входа.

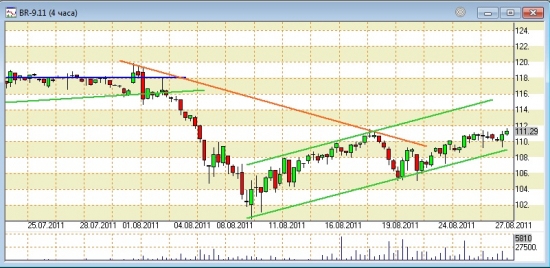

Нефть:

Всю неделю цена плавно двигалась в восходящем канале. В течении недели было 3-4 хороших точки входа близи границы канала, чем я частично и воспользовался. Наиболее интересный уровень для бычьего сценария — 118.

Евродоллар:

( Читать дальше )

Уралкалий:

Бумага торгуется в восходящем канале. В течении прошедшей недели преодолели отметку в 260р, и тут же оттестировали — хороший сигнал для поиска точки входа.

Нефть:

Всю неделю цена плавно двигалась в восходящем канале. В течении недели было 3-4 хороших точки входа близи границы канала, чем я частично и воспользовался. Наиболее интересный уровень для бычьего сценария — 118.

Евродоллар:

( Читать дальше )

Сбербанк - технический взгляд. Пора пробивать клин!

- 28 августа 2011, 01:32

- |

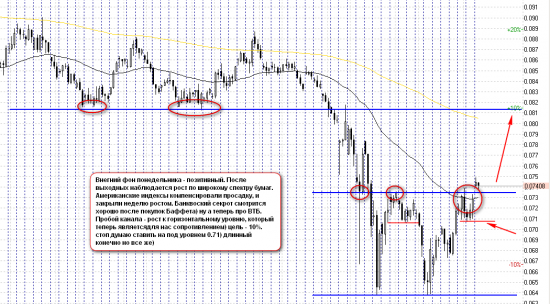

Акции сбербанка, агрессивно сливаемые с начала августа, сформировали фигуру «падающий клин» (желтая и красная линии) и на данный момент готовятся из него выйти вверх, пробив линию сопротивления (красную).

Кроме того, они обозначили границы слабо-восходящего канала (коричневые линии) в рамках которого повидимому будут двигаться ближайшие дни.

В четверг в момент выхода позитивной (как казалось первые минуты) новости о покупке В.Баффетом BOA, акции сбера резко скакнули вверх, и вдобавок нечаянно пробили границу клина, что вызвало кратковременный синергетический эффект (новостной фактор совпал с техническим), из-за чего на высоких объёмах их цена в моменте росла почти на 4%. Однако этот рывок был явным фальстартом, т.к. начинать ралли в условиях высокой неопределённости перед выступлением Б.Бернанке явно не входило в планы крупных игроков, в результате чего котивки сбера снова вернулись в падающий клин в пятницу, наказав тех, кто решил полезть «вперёд батьки».

( Читать дальше )

Кроме того, они обозначили границы слабо-восходящего канала (коричневые линии) в рамках которого повидимому будут двигаться ближайшие дни.

В четверг в момент выхода позитивной (как казалось первые минуты) новости о покупке В.Баффетом BOA, акции сбера резко скакнули вверх, и вдобавок нечаянно пробили границу клина, что вызвало кратковременный синергетический эффект (новостной фактор совпал с техническим), из-за чего на высоких объёмах их цена в моменте росла почти на 4%. Однако этот рывок был явным фальстартом, т.к. начинать ралли в условиях высокой неопределённости перед выступлением Б.Бернанке явно не входило в планы крупных игроков, в результате чего котивки сбера снова вернулись в падающий клин в пятницу, наказав тех, кто решил полезть «вперёд батьки».

( Читать дальше )

Торговая идея

- 27 августа 2011, 15:23

- |

Торговые идеи для спекулянтов на понедельник 29.08.11!

1. Покупаем Северсталь если превысит 443.8 с целью 470 и стопом 439.1;

2. Покупаем Газпром если превысит 176.8 с целью 187.4 и стопом на 175.05;

3. Покупаем Русгидро если превысит 1.2333 с целью 1.3073 и стопом на 1.2243;

4. Покупаем Ростелеком АО если превысит 166.73 с целью 176.73 и стопом на 161.73;

5. Покупаем Ростелеком АП если первысит 87.58 с целью 92.83 и стопом на 86.24:

6. покупаем Уралкалий если превысит 272.3 с целью 288.6 и стопом на 269.7

7. покупаем Фьючерс GMU1 не дороже 70834 с целью на 72300

Стопы ежедневно передвигать по мере роста

1. Покупаем Северсталь если превысит 443.8 с целью 470 и стопом 439.1;

2. Покупаем Газпром если превысит 176.8 с целью 187.4 и стопом на 175.05;

3. Покупаем Русгидро если превысит 1.2333 с целью 1.3073 и стопом на 1.2243;

4. Покупаем Ростелеком АО если превысит 166.73 с целью 176.73 и стопом на 161.73;

5. Покупаем Ростелеком АП если первысит 87.58 с целью 92.83 и стопом на 86.24:

6. покупаем Уралкалий если превысит 272.3 с целью 288.6 и стопом на 269.7

7. покупаем Фьючерс GMU1 не дороже 70834 с целью на 72300

Стопы ежедневно передвигать по мере роста

Акрон отчитался. Аналиткии подняли таргет по Акрону

- 26 августа 2011, 23:03

- |

Акрон (РТС, LSE: AKRN) отчитался за 1П 2011г. по МСФО ниже ожиданий. На фоне стабильного спроса и высоких цен на удобрения компания увеличила выручку на 44% к 1П 2010г. Скорректированная EBITDA более чем удвоилась в долларовом выражении и достигла $321 млн. Чистую прибыль поддержал доход от переоценки долгов компании в иностранной валюте в объеме $61.5 млн., без учета которого чистая прибыль была бы равна $175.4 млн, что на 29% ниже ожиданий рынка.

RMG Securities: После недавнего роста котировок мы ожидаем краткосрочной консолидации в бумагах Акрона, а также снижения прогнозов инвесторов по прибыли компании за 2011г.

Уралсиб-Кэпитал: Новые прогнозные цены: 61 долл./акция для Акрона и 0,72 долл./акция для Дорогобужа. Мы обновили нашу модель по Акрону с учетом объявленных более высоких, чем ожидалось, результатов за 2 кв. 2011 г. по МСФО и наблюдающейся в последнее время динамики цен на удобрения. Также мы повысили прогноз роста экспортной цены на 2011 г. до в среднем 35% против прежних 20%. Кроме того, в новой модели Акрона нашли отражение ожидающаяся нами в 2012 г. 10-процентная коррекция цены на азотные удобрения, а также новая информация по капзатратам (мы включили в модель проект увеличения мощностей по производству аммиака стоимостью 420 млн долл. и в связи с высокой неопределенностью пока исключили калийный проект, затраты на первую очередь которого ранее оценивались нами в 400 млн долл.). Наша новая прогнозная цена, рассчитанная методом анализа ДДП, составляет 61% (+8%).

Таким образом, мы подтверждаем рекомендацию ПОКУПАТЬ акции Акрона. Мы также обновили модель по Дорогобужу с учетом изменившегося прогноза экспортной цены, что привело к снижению прогнозной цены на 15% до 0,72 долл./обыкновенная акция и 0,53 долл./привилегированная акция. Рекомендация ПОКУПАТЬ, тем не менее, остается в силе с учетом потенциала роста котировок. Значительный рост выручки и EBITDA Акрона. Сегодня Акрон опубликовал финансовые результаты за 2 кв. 2011 г. по МСФО, которые оказались выше наших ожиданий в части выручки и EBITDA, но ниже – в части чистой прибыли. Консенсус-прогноз по выручке также оказался слишком консервативным, но при этом чересчур оптимистическим в части EBITDA и чистой прибыли. Выручка группы возросла на 21% за квартал и на 66% год к году, достигнув 572 млн долл. Рост EBITDA составил 15% и 162% соответственно – показатель увеличился до 165 млн долл. – благодаря 5-процентному квартальному повышению экспортных цен (+48% год к году). Кроме того, хороший спрос на зарубежных рынках позволил группе сохранить высокую загрузку мощностей и удержать продажи на уровне 1 кв. 2011 г., несмотря на традиционные для 2 кв. негативные сезонные факторы и снижение спроса со стороны внутренних потребителей. Чистая прибыль группы снизилась на 19% за квартал, так как компании не удалось получить доход от курсовых разниц, а год к году выросла на 318% до 105 млн долл., что ниже нашего прогноза. Чистый долг на конец 2 кв. 2011 г. составил 1 009 млн долл., увеличившись за квартал на 106 млн долл. Однако уровень долговой нагрузки остается вполне комфортным и по прогнозу Чистый долг/EBITDA на 2011 г. составляет 1,9. Также сегодня вышли результаты Дорогобужа за 2 кв. 2011 г., оказавшиеся на 1% ниже наших ожиданий в части выручки, которая составила 131 млн долл. (-14% за квартал), и на 8% – в части EBITDA, составившей 43 млн долл. (-23%). Чистая прибыль компании увеличилась на 85% относительно 1 кв. до 119 млн долл. Рост обусловлен продажей акций Акрона в рамках программы устранения перекрестного владения.

RMG Securities: После недавнего роста котировок мы ожидаем краткосрочной консолидации в бумагах Акрона, а также снижения прогнозов инвесторов по прибыли компании за 2011г.

Уралсиб-Кэпитал: Новые прогнозные цены: 61 долл./акция для Акрона и 0,72 долл./акция для Дорогобужа. Мы обновили нашу модель по Акрону с учетом объявленных более высоких, чем ожидалось, результатов за 2 кв. 2011 г. по МСФО и наблюдающейся в последнее время динамики цен на удобрения. Также мы повысили прогноз роста экспортной цены на 2011 г. до в среднем 35% против прежних 20%. Кроме того, в новой модели Акрона нашли отражение ожидающаяся нами в 2012 г. 10-процентная коррекция цены на азотные удобрения, а также новая информация по капзатратам (мы включили в модель проект увеличения мощностей по производству аммиака стоимостью 420 млн долл. и в связи с высокой неопределенностью пока исключили калийный проект, затраты на первую очередь которого ранее оценивались нами в 400 млн долл.). Наша новая прогнозная цена, рассчитанная методом анализа ДДП, составляет 61% (+8%).

Таким образом, мы подтверждаем рекомендацию ПОКУПАТЬ акции Акрона. Мы также обновили модель по Дорогобужу с учетом изменившегося прогноза экспортной цены, что привело к снижению прогнозной цены на 15% до 0,72 долл./обыкновенная акция и 0,53 долл./привилегированная акция. Рекомендация ПОКУПАТЬ, тем не менее, остается в силе с учетом потенциала роста котировок. Значительный рост выручки и EBITDA Акрона. Сегодня Акрон опубликовал финансовые результаты за 2 кв. 2011 г. по МСФО, которые оказались выше наших ожиданий в части выручки и EBITDA, но ниже – в части чистой прибыли. Консенсус-прогноз по выручке также оказался слишком консервативным, но при этом чересчур оптимистическим в части EBITDA и чистой прибыли. Выручка группы возросла на 21% за квартал и на 66% год к году, достигнув 572 млн долл. Рост EBITDA составил 15% и 162% соответственно – показатель увеличился до 165 млн долл. – благодаря 5-процентному квартальному повышению экспортных цен (+48% год к году). Кроме того, хороший спрос на зарубежных рынках позволил группе сохранить высокую загрузку мощностей и удержать продажи на уровне 1 кв. 2011 г., несмотря на традиционные для 2 кв. негативные сезонные факторы и снижение спроса со стороны внутренних потребителей. Чистая прибыль группы снизилась на 19% за квартал, так как компании не удалось получить доход от курсовых разниц, а год к году выросла на 318% до 105 млн долл., что ниже нашего прогноза. Чистый долг на конец 2 кв. 2011 г. составил 1 009 млн долл., увеличившись за квартал на 106 млн долл. Однако уровень долговой нагрузки остается вполне комфортным и по прогнозу Чистый долг/EBITDA на 2011 г. составляет 1,9. Также сегодня вышли результаты Дорогобужа за 2 кв. 2011 г., оказавшиеся на 1% ниже наших ожиданий в части выручки, которая составила 131 млн долл. (-14% за квартал), и на 8% – в части EBITDA, составившей 43 млн долл. (-23%). Чистая прибыль компании увеличилась на 85% относительно 1 кв. до 119 млн долл. Рост обусловлен продажей акций Акрона в рамках программы устранения перекрестного владения.

Северсталь отчиталась без сюрпризов

- 26 августа 2011, 22:54

- |

ВТБ-Капитал: никаких сюрпризов

Уралсиб-Кэпитал: Хороший прогноз на 3 кв. Важно, что вместе с результатами компания представилапозитивный прогноз на 3 кв. 2011 г., который должен быть положительно воспринят рынком (особенно на контрасте с не слишком оптимистическим прогнозом, объявленном вчера НЛМК).

Северсталь ожидает, что мировые цены на сталь в 3 кв. 2011 г. не начнут снижаться, учитывая падение рентабельности производства, сокращение запасов и улучшение баланса спроса и предложения. В России спрос на сталь растет со стороны всех потребляющих этот сплав отраслей благодаря восстановлению инвестиций в основной капитал. Мы считаем, что в 3 кв. 2011 г. показатели прибыли Северстали останутся на уровне 2 кв. или даже немного улучшатся, поскольку компания может выиграть от хорошей ценовой конъюнктуры на внутреннем рынке и сезонного роста внутреннего спроса на стройматериалы. По нашему мнению, в период нестабильности финансовых рынков акции Северстали можно рассматривать как относительно надежное вложение в сталелитейном секторе в силу высокой рентабельности бизнеса компании и наличия у нее крупного золотодобывающего подразделения (15% EBITDA 2011П). Мы подтверждаем наш положительный взгляд на перспективы Северстали.

RMG Securities: В целом результаты соответствуют нашим прогнозам на 2011г. В 3кв. 2011г. менеджмент компании ожидает стабилизации цен на сталь и сохранения уровня спроса благодаря высокой сезонной активности в строительном секторе и положительной инвестиционной динамике в России. Мы ожидаем, что компания продолжит демонстрировать сильные результаты до конца 2011г. и подтверждаем нашу рекомендацию Покупать акции Северстали, особенно в свете недавнего падения котировок.

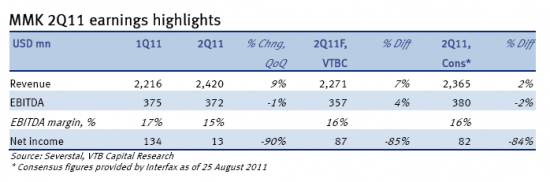

Прибыль ММК оказалась существенно ниже прогнозов

- 26 августа 2011, 22:49

- |

- Прибыль ММК -81% до $10 млн. Прогноз был 85,7 млн $

- Снижение прибыли обусловлено убытком из-за курсовых разниц и обесцениваением активов

- Также снижение прибыли вызвано ростом цен на железную руду, кокс уголь и другое сырье + сокращение производства.

- расходы по сравнению с 1 кв у ММК выросли на 10%

RMG Securities: Мы нейтрально оцениваем результаты, так как с учетом корректировок показатели в целом соответствуют ожиданиям. Мы полагаем, что компании удастся сохранить объемы продаж во втором полугодии, что наряду со стабилизацией цен на сталь и сырье должно выразиться в сохранении рентабельности по EBITDA на уровне 15-16%. На наш взгляд акции ММК стали привлекательны в свете недавнего падения котировок, и мы подтверждаем нашу рекомендацию Покупать по ним.

ВТБ-Капитал: All in all, MMK’s results did not impress, although the market’s expectations for MMK’s 2011 earnings have rapidly been decreasing and are now almost in line with our FY11 EBITDA forecast of USD 1.7. So, a big part of the earnings disappointment has been priced in. However, with steel prices more vulnerable in the current environment, and coking coal and iron ore prices remaining stable, MMK is still the most vulnerable in the sector in 2H11, in our view.

МДМ банк снимают с торгов ММВБ

- 26 августа 2011, 15:56

- |

Как обычно неожидано в конце одного торгового дня сообщают о делистинге.

www.micex.ru/infocenter/presscenter/features/view/222550

Я бы вот за такое ввел бы наказание для биржи. По идее надо за неделю, а лучше за месяц предупреждать. Ведь не все люди торчат перед терминалами ежедневно.

Плюсуйте на главную, из 3000-5000 посетителей полюбому будут попавшие.

ГуглХром глючит чтоли...

www.micex.ru/infocenter/presscenter/features/view/222550

Я бы вот за такое ввел бы наказание для биржи. По идее надо за неделю, а лучше за месяц предупреждать. Ведь не все люди торчат перед терминалами ежедневно.

Плюсуйте на главную, из 3000-5000 посетителей полюбому будут попавшие.

ГуглХром глючит чтоли...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал