SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

МЕЧЕЛ

Мечел-отказалась от выкупа ADR на 100 миллионов долларов

- 28 февраля 2014, 11:59

- |

Было так-18.06.201318:14 «Мечел» объявил buy back ADR на $100 млн

А стало -В среду старший вице-президент «Мечела» по финансам Станислав Площенко сообщил, что компания отказалась от выкупа ADR на 100 миллионов долларов, выпущенных на обыкновенные акции компании.

Компания 18 июня 2013 года объявила о выкупе с рынка своих ADR на сумму до 100 миллионов долларов. Решение об этом было одобрено советом директоров.

Выкупы должны были производиться на Skyblock Limited (100-процентая «дочка» «Мечела») на открытом рынке или частными транзакциями в зависимости от рыночных условий, в соответствии с применимыми законодательными и иными требованиями.

Кроме того, в четверг структура «Мечела» — «Мечел-Майнинг» — сообщила о снижении дивидендных доходов от дочерних компаний в 2013 году почти в 3 раза, до 10,621 миллиарда рублей.

Короче говоря денег нет.

Первая грузовая компания (ПГК), перевозившая грузы «Мечела», уже приостановила работу с ним «в связи с невыполнением условий договора по оплате услуг», заявил один из источников. По словам другого собеседника газеты, Новая перевозочная компания обслуживает «Мечел» преимущественно при обратной загрузке вагонов, поскольку холдинг накопил крупный долг перед ней. От официальных комментариев операторы отказались.

( Читать дальше )

А стало -В среду старший вице-президент «Мечела» по финансам Станислав Площенко сообщил, что компания отказалась от выкупа ADR на 100 миллионов долларов, выпущенных на обыкновенные акции компании.

Компания 18 июня 2013 года объявила о выкупе с рынка своих ADR на сумму до 100 миллионов долларов. Решение об этом было одобрено советом директоров.

Выкупы должны были производиться на Skyblock Limited (100-процентая «дочка» «Мечела») на открытом рынке или частными транзакциями в зависимости от рыночных условий, в соответствии с применимыми законодательными и иными требованиями.

Кроме того, в четверг структура «Мечела» — «Мечел-Майнинг» — сообщила о снижении дивидендных доходов от дочерних компаний в 2013 году почти в 3 раза, до 10,621 миллиарда рублей.

Короче говоря денег нет.

Первая грузовая компания (ПГК), перевозившая грузы «Мечела», уже приостановила работу с ним «в связи с невыполнением условий договора по оплате услуг», заявил один из источников. По словам другого собеседника газеты, Новая перевозочная компания обслуживает «Мечел» преимущественно при обратной загрузке вагонов, поскольку холдинг накопил крупный долг перед ней. От официальных комментариев операторы отказались.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Делистинг Мечела

- 28 февраля 2014, 11:56

- |

Акции Мечела достигли 32 рублей при том, что за океаном стоят около 70. По облигациям ничего не происходит. Это либо дисконтируемый делистинг, либо отличные возможности для спреда.

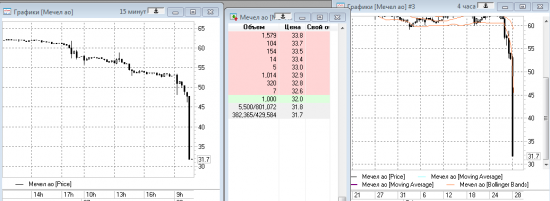

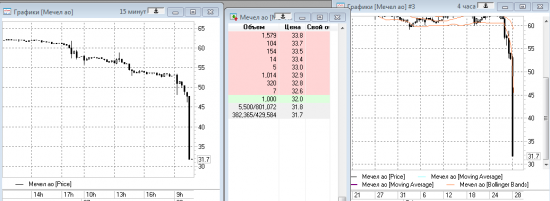

Заявки на продажу Мечела поражают размером

- 28 февраля 2014, 11:42

- |

«Глупец, кто же может выстоять против целого стада буйволов?...»

Р.Киплинг «Маугли»

Обьем на продажу на 12 миллиардов рублей? При обороте 300 млн. рублей...

Это Зюзинские лоты? Похоже, кто-то в банке совершил большую ошибку выставив этот лот.

Пока скопирровал увидел мельком офер на 24 ярда.

Эти заявки провисели не больше 1 минуты

Р.Киплинг «Маугли»

Обьем на продажу на 12 миллиардов рублей? При обороте 300 млн. рублей...

Это Зюзинские лоты? Похоже, кто-то в банке совершил большую ошибку выставив этот лот.

Пока скопирровал увидел мельком офер на 24 ярда.

Эти заявки провисели не больше 1 минуты

Мечел -30% сегодня

- 28 февраля 2014, 11:25

- |

После расширения лимитов можем увидеть еще -30%.

Вопрос в том, стоит ли его покупать даже по 20 рублей. Мне кажется что нет

Вопрос в том, стоит ли его покупать даже по 20 рублей. Мне кажется что нет

Мечел - развязка.

- 28 февраля 2014, 11:15

- |

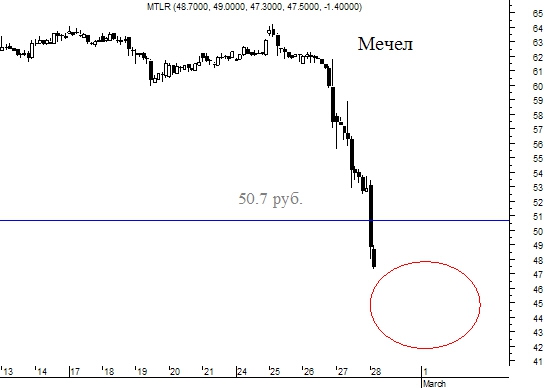

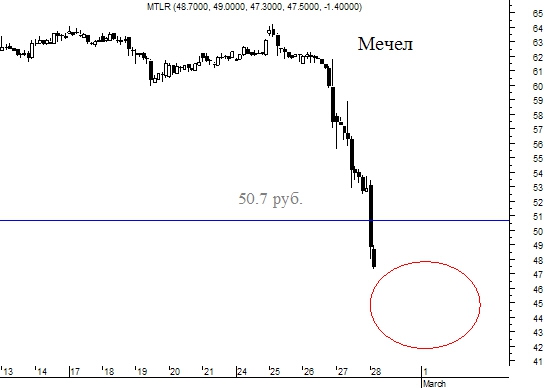

Вчера уже говорили о возможности преодолени минимума в 50.7 рубля, что и произошло сегодня.

Обновление исторического минимума позволяет говорить о развязке в данной акции.

А именно о маржин-колл у Зюзина со всеми вытекающими последствиями.

И здесь встает вопрос о момента формирования дна о чем говорит техническая картина.

Это не значит что надо покупать прямо сейчас — речь идет о наблюдении за ситуацией и готовности покупать в соответствии со своим торговым планом

Спекулянтам — спекулятивно.

Инвесторам - на длительный срок.

И конечно нельзя забывать про риски, ибо ситуацию банкротства нельзя исключать (она не являтеся нулевой величиной).

( Читать дальше )

Обновление исторического минимума позволяет говорить о развязке в данной акции.

А именно о маржин-колл у Зюзина со всеми вытекающими последствиями.

И здесь встает вопрос о момента формирования дна о чем говорит техническая картина.

Это не значит что надо покупать прямо сейчас — речь идет о наблюдении за ситуацией и готовности покупать в соответствии со своим торговым планом

Спекулянтам — спекулятивно.

Инвесторам - на длительный срок.

И конечно нельзя забывать про риски, ибо ситуацию банкротства нельзя исключать (она не являтеся нулевой величиной).

( Читать дальше )

Мечел на низах

- 27 февраля 2014, 19:17

- |

Обычка «Мечела» у локального минимума. Обвал по ним уже идёт три дня, если не смотреть на 3 летний график :)).

Каждая дневая свечка больше предыдущей. С учётом того, что «Мечел» умирает (его финансы поют романсы), думаю, увидим многолетние (а то, и исторические у меня график в квике начинается только с декабря 2008 года, и даже тогда такого низкого ценника не было) минимумы-35-40 рублей за акцию. И новый маржин-колл Зюзина. В общем всё идёт к смене собственника.

Каждая дневая свечка больше предыдущей. С учётом того, что «Мечел» умирает (его финансы поют романсы), думаю, увидим многолетние (а то, и исторические у меня график в квике начинается только с декабря 2008 года, и даже тогда такого низкого ценника не было) минимумы-35-40 рублей за акцию. И новый маржин-колл Зюзина. В общем всё идёт к смене собственника.

"Южный Кузбасс" пытаются обанкротить

- 18 февраля 2014, 15:52

- |

В арбитражный суд Кемеровской области поступил иск о признании угольной компании «Южный Кузбасс» банкротом, сообщает РАПСИ. Ранее ООО «Горно-промышленная компания „Искатель“ добилась через суд взыскания с угольщиков более миллиона рублей.

Челябинская компания требует эту сумму с „Южного Кузбасса“ за поставленный товар, следует из картотеки дел суда. От „Искателя“ зарегистрирован еще одно заявление с требованием 1,7 миллиона рублей.

ОАО „Южный Кузбасс“ – дочернее общество ОАО „Мечел-Майнинг“, которое объединяет горнодобывающие активы группы „Мечел“. Это уже 19-й иск о банкротстве различных структур „Мечела“ с осени 2013 года. Около половины дел были прекращены из-за отзыва претензий заявителями.

Источник http://gazeta.a42.ru/lenta/show/yuzhnyiy-kuzbass-pyitayutsya-obankrotit.html

Челябинская компания требует эту сумму с „Южного Кузбасса“ за поставленный товар, следует из картотеки дел суда. От „Искателя“ зарегистрирован еще одно заявление с требованием 1,7 миллиона рублей.

ОАО „Южный Кузбасс“ – дочернее общество ОАО „Мечел-Майнинг“, которое объединяет горнодобывающие активы группы „Мечел“. Это уже 19-й иск о банкротстве различных структур „Мечела“ с осени 2013 года. Около половины дел были прекращены из-за отзыва претензий заявителями.

Источник http://gazeta.a42.ru/lenta/show/yuzhnyiy-kuzbass-pyitayutsya-obankrotit.html

Мечел

- 29 января 2014, 10:18

- |

На каких это интересно новостях Мечел ао набирает 2.42% на первых 15 минут открытия биржи?

событие дня - оферта Мечела

- 27 января 2014, 10:31

- |

сегодня выкуп облигаций серии Мечел4 на 5 млрд руб

следующий выкуп 11.02.14 5 млрд, потом 18.02.14 10 млрд

ставки?

комментарии Сбербанка

В ближайшее время Мечелу предстоит исполнить обязательства по досрочному

погашению облигаций номинальным объемом около 20 млрд. руб. Сегодня –

дата исполнения оферты по выпуску Мечел.4, объемом 5 млрд. руб. Держателей

бумаг, в свете недавней реструктуризации локальных выпусков ТГК.2, естествен.

но, волнует перспектива успешного прохождения эмитентом предстоящих оферт.

Стоит отметить, что на последнюю отчетную дату (30 сентября) объем ликвидно.

сти на балансе компании составлял около $100 млн., что явно недостаточно для

выкупа всех указанных выпусков в полном объеме. Тем не менее в конце декабря

2013 года компания сообщила о завершении продажи феррохромных активов

турецкой Yildirim Group и получении $425 млн. наличных средств. Сделка, скорее

всего, существенно укрепила позицию ликвидности компании, но не обеспечива.

ет ей необходимой “маржи безопасности”. Скорее всего, существенным источни.

ком рефинансирования краткосрочных бумаг Мечела должны являться банков.

ские ссуды при желательном участии компании в программе финансовой “анти.

кризисной” поддержки отечественных компаний, регулируемой постановлением

правительства №825 от 14 августа 2012 года (компаниям, у которых есть такая

потребность, могут предоставляться госгарантии на сумму до 50% долга перед

отечественными банками).

Из общего долга компании на общую сумму около $10 млрд. около 15% прихо.

дится на локальные облигации, 10% – на синдицированную ссуду, большей ча.

стью выкупленную хедж.фондами, и около 75% – на обязательства перед тремя

госбанками в приблизительно равной пропорции.

При данной структуре долга, при получении Мечелом “антикризисных” гарантий

правительства, фактическое замещение обязательств перед держателями обли.

гаций и иностранными кредиторами кредитами, привлеченными в госбанках

под госгарантии, представляется вполне посильной задачей при условии, что Ме.

чел не будет генерировать существенных негативных денежных потоков.

Однако компания, у которой долг превышает EBITDA в девять–десять раз, не мо.

жет генерировать положительные денежные потоки, привлекая заемные средства

по ставкам, близким к рыночным. Именно поэтому Мечел, по сообщениям СМИ,

лоббирует дополнение существующей программы поддержки субсидиями по

выплачиваемым процентным ставкам.

Можно предположить, что в случае успешного прохождения компанией серии

оферт (собственно, даже первой), после прекращения коррекции на рынке евро.

облигаций, можно будет наблюдать повышенный интерес инвесторов к бумагам

металлургических компаний с высоким уровнем долговой нагрузки (например,

ТМК, Evraz, группа Кокс), т. к. рынок будет учитывать в котировках предположи.

тельно увеличившуюся степень локальной поддержки для этих компаний.

следующий выкуп 11.02.14 5 млрд, потом 18.02.14 10 млрд

ставки?

комментарии Сбербанка

В ближайшее время Мечелу предстоит исполнить обязательства по досрочному

погашению облигаций номинальным объемом около 20 млрд. руб. Сегодня –

дата исполнения оферты по выпуску Мечел.4, объемом 5 млрд. руб. Держателей

бумаг, в свете недавней реструктуризации локальных выпусков ТГК.2, естествен.

но, волнует перспектива успешного прохождения эмитентом предстоящих оферт.

Стоит отметить, что на последнюю отчетную дату (30 сентября) объем ликвидно.

сти на балансе компании составлял около $100 млн., что явно недостаточно для

выкупа всех указанных выпусков в полном объеме. Тем не менее в конце декабря

2013 года компания сообщила о завершении продажи феррохромных активов

турецкой Yildirim Group и получении $425 млн. наличных средств. Сделка, скорее

всего, существенно укрепила позицию ликвидности компании, но не обеспечива.

ет ей необходимой “маржи безопасности”. Скорее всего, существенным источни.

ком рефинансирования краткосрочных бумаг Мечела должны являться банков.

ские ссуды при желательном участии компании в программе финансовой “анти.

кризисной” поддержки отечественных компаний, регулируемой постановлением

правительства №825 от 14 августа 2012 года (компаниям, у которых есть такая

потребность, могут предоставляться госгарантии на сумму до 50% долга перед

отечественными банками).

Из общего долга компании на общую сумму около $10 млрд. около 15% прихо.

дится на локальные облигации, 10% – на синдицированную ссуду, большей ча.

стью выкупленную хедж.фондами, и около 75% – на обязательства перед тремя

госбанками в приблизительно равной пропорции.

При данной структуре долга, при получении Мечелом “антикризисных” гарантий

правительства, фактическое замещение обязательств перед держателями обли.

гаций и иностранными кредиторами кредитами, привлеченными в госбанках

под госгарантии, представляется вполне посильной задачей при условии, что Ме.

чел не будет генерировать существенных негативных денежных потоков.

Однако компания, у которой долг превышает EBITDA в девять–десять раз, не мо.

жет генерировать положительные денежные потоки, привлекая заемные средства

по ставкам, близким к рыночным. Именно поэтому Мечел, по сообщениям СМИ,

лоббирует дополнение существующей программы поддержки субсидиями по

выплачиваемым процентным ставкам.

Можно предположить, что в случае успешного прохождения компанией серии

оферт (собственно, даже первой), после прекращения коррекции на рынке евро.

облигаций, можно будет наблюдать повышенный интерес инвесторов к бумагам

металлургических компаний с высоким уровнем долговой нагрузки (например,

ТМК, Evraz, группа Кокс), т. к. рынок будет учитывать в котировках предположи.

тельно увеличившуюся степень локальной поддержки для этих компаний.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал