SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Снижение % ставки ЕЦБ. Реакция EUR/USD за последний год.

- 04 июня 2014, 17:25

- |

- комментировать

- ★6

- Комментарии ( 25 )

Снижение ставки ЕЦБ завтра мажет быть не последним

- 04 июня 2014, 15:53

- |

Марио Драги, скорее всего, намекнет, что любое сокращение процентных ставок на этой неделе не обязательно будет окончательным. ПрезидентЕвропейского центрального банка , вероятно, вновь заявит о своей приверженности держать расходы по займам на текущих или более низких уровнях, считают некоторые аналитики. Хотя окончательное решение не будет принято до завтра, сейчас политики обсуждают сокращение на 10 или 15 базисных пунктов ставок.

ЕЦБ борется с длительным периодом низкой инфляции, который может остановить восстановление экономики Еврозоны. Политики рассматривают введение пакета мер, включая возможность вливания ликвидности для повышения кредитных ресурсов для компаний.

Программа похожая на Схему финансирования кредитования Банка Англииявляется одним из вариантов, обсуждаемых чиновниками. Представитель ЕЦБотказался комментировать политические дискуссии. Решение по

( Читать дальше )

ЕЦБ борется с длительным периодом низкой инфляции, который может остановить восстановление экономики Еврозоны. Политики рассматривают введение пакета мер, включая возможность вливания ликвидности для повышения кредитных ресурсов для компаний.

Программа похожая на Схему финансирования кредитования Банка Англииявляется одним из вариантов, обсуждаемых чиновниками. Представитель ЕЦБотказался комментировать политические дискуссии. Решение по

( Читать дальше )

Они походу сговорились все.

- 03 июня 2014, 20:51

- |

Ещё ЕЦБ не озвучил новых стимулов, так вместе с этим новости о смягчении поступают из Китая. Да, кстати, скоро ещё и японские деньги по всему миру хлынут ))) Вроде в эти дни озвучат, когда и как начнут вкладывать деньги крупнейшего японского пенсионного фонда в разные рисковые и безрисковые активы. Вобщем странно всё это на исторических хаях по некоторым рынкам устраивать такую эйфорию. Медведям сейчас тяжело, по себе знаю. Не смотрите на мои позиции и не увлекайтесь с шортами, по крайней мере до четверга, до итогов ЕЦБ.

P.S. Сегодня утром оказался прав, что вытащат наши индексы в плюс. Утренний обзор пока остаётся в силе на ближайшие два дня — smart-lab.ru/blog/186645.php

Статься взята отсюда www.vestifinance.ru/articles/43547

Народный банк Китая смягчит монетарную политику

Центральный банк Китая и банковские регуляторы пообещали смягчить монетарную политику и снизить стоимость фондирования для компаний страны, сообщает China Securities Journal, со ссылкой на свои источники.

( Читать дальше )

P.S. Сегодня утром оказался прав, что вытащат наши индексы в плюс. Утренний обзор пока остаётся в силе на ближайшие два дня — smart-lab.ru/blog/186645.php

Статься взята отсюда www.vestifinance.ru/articles/43547

Народный банк Китая смягчит монетарную политику

Центральный банк Китая и банковские регуляторы пообещали смягчить монетарную политику и снизить стоимость фондирования для компаний страны, сообщает China Securities Journal, со ссылкой на свои источники.

( Читать дальше )

Мечты сбываются (ФРС экспортирует свой долг в Европу).

- 03 июня 2014, 20:16

- |

ЕВРОПА-ЕЦБ-СТИМУЛИРОВАНИЕ-ЭКСПЕРТЫ

У ЕЦБ есть три варианта QE, покупка UST может быть привлекательной — Goldman Sachs

Нью-Йорк. 3 июня. ИНТЕРФАКС-АФИ — Европейский центральный банк (ЕЦБ) в четверг, вероятнее всего, объявит о снижении ставок и о дополнительных мерах финансовой поддержки для малых и средних предприятий, прогнозирует аналитик Goldman Sachs Хью Пилл, слова которого передает агентство Bloomberg.

По его мнению, банк, скорее всего, не начнет реализацию программы количественного смягчения (QE) в том ее виде, в котором это делает Федеральная

резервная система, ввиду сложностей политического и практического характера.

Перспективы запуска масштабной программы покупки активов, вероятно, будут расти, если макроэкономические данные во втором полугодии окажутся хуже прогнозов ЕЦБ, считает эксперт.

Х.Пилл полагает, что у банка есть три варианта реализации QE.

Первый - покупка суверенных долговых бумаг еврозоны. Проблему в данном случае представляет то, что в регионе нет единого «нейтрального» актива. Этот путь может привести к обобществлению рисков. К тому же ЦБ некоторых стран еврозоны исторически отрицательно относятся к покупке гособлигаций.

Вторым вариантом является покупка активов частного сектора. Однако доступность корпоративных обязательств более ограниченна, чем в каких-либо

других сегментах, а ЕЦБ придется принимать решения по размещению активов. Аналитик также отмечает малые размеры рынка секьюритизированных займов.

Третий вариант — это покупка иностранных активов. US Treasuries (UST) являются политически нейтральным активом с точки зрения перспектив еврозоны и торгуются на очень больших и наиболее ликвидных рынках.

ЕЦБ через нестерилизованные покупки UST на валютном рынке может попытаться ослабить евро. В таком случае влияние программы на внутренние рынки стран еврозоны может быть небольшим, к тому же ЦБ других стран мира вряд ли одобрят подобный шаг.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

У ЕЦБ есть три варианта QE, покупка UST может быть привлекательной — Goldman Sachs

Нью-Йорк. 3 июня. ИНТЕРФАКС-АФИ — Европейский центральный банк (ЕЦБ) в четверг, вероятнее всего, объявит о снижении ставок и о дополнительных мерах финансовой поддержки для малых и средних предприятий, прогнозирует аналитик Goldman Sachs Хью Пилл, слова которого передает агентство Bloomberg.

По его мнению, банк, скорее всего, не начнет реализацию программы количественного смягчения (QE) в том ее виде, в котором это делает Федеральная

резервная система, ввиду сложностей политического и практического характера.

Перспективы запуска масштабной программы покупки активов, вероятно, будут расти, если макроэкономические данные во втором полугодии окажутся хуже прогнозов ЕЦБ, считает эксперт.

Х.Пилл полагает, что у банка есть три варианта реализации QE.

Первый - покупка суверенных долговых бумаг еврозоны. Проблему в данном случае представляет то, что в регионе нет единого «нейтрального» актива. Этот путь может привести к обобществлению рисков. К тому же ЦБ некоторых стран еврозоны исторически отрицательно относятся к покупке гособлигаций.

Вторым вариантом является покупка активов частного сектора. Однако доступность корпоративных обязательств более ограниченна, чем в каких-либо

других сегментах, а ЕЦБ придется принимать решения по размещению активов. Аналитик также отмечает малые размеры рынка секьюритизированных займов.

Третий вариант — это покупка иностранных активов. US Treasuries (UST) являются политически нейтральным активом с точки зрения перспектив еврозоны и торгуются на очень больших и наиболее ликвидных рынках.

ЕЦБ через нестерилизованные покупки UST на валютном рынке может попытаться ослабить евро. В таком случае влияние программы на внутренние рынки стран еврозоны может быть небольшим, к тому же ЦБ других стран мира вряд ли одобрят подобный шаг.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

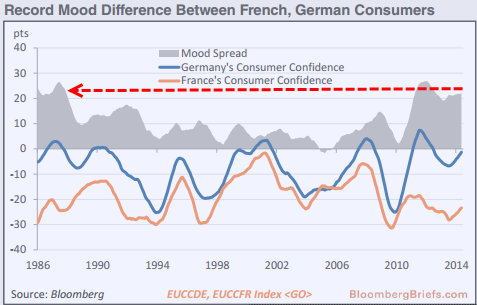

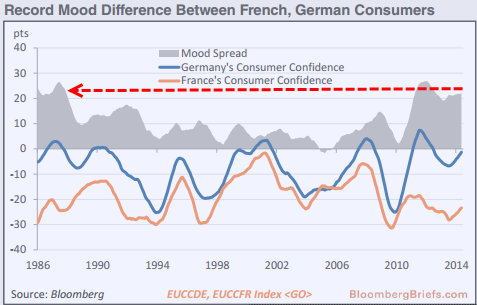

Любопытный индикатор — Франция vs. Германия

- 03 июня 2014, 10:29

- |

Есть такой показатель, характеризующий экономическое положение ЕС с прогнозом на будущее — разница экономической динамики и настроений в Германии и Франции. Так вот сейчас Германия и Франция в гигантском отрыве друг от друга, и это не есть хорошо для Зоны Евро. Например, Франция просит у ЕЦБ запустить фискальные послабления и ослабить евро тогда, как немецкий брат грозит пальчиком и строго цыкает, настаивая на жесткой фискальной политике и отстраненности ЦБ от влияния на курс валюты.

Сегодня для развития ЕС самое главное — это общность интересов и стратегии. Это то, что может спасти Союз. И пока это нет, как бы Драги не старался.

Сегодня для развития ЕС самое главное — это общность интересов и стратегии. Это то, что может спасти Союз. И пока это нет, как бы Драги не старался.

Премаркет. Современная ловушка, в которую себя сами загнали регуляторы.

- 03 июня 2014, 08:56

- |

Два торговых дня осталось до самого важного события последних дней и недель – заседания Европейского Центрального Банка. Судя по реакции на вчерашние слабые данные по производственной активности, практически по всем странам Еврозоны, можно сделать вывод, что инвесторы явно не хотят замечать негатив и живут верой в светлое будущее. Вышедшие слабые опережающие индикаторы PMI, а также более низкая инфляция по Германии, вновь привели к росту ожиданий на то, что ЕЦБ предпримет новые серьёзные шаги по стимулированию экономики и эта тема будет в умах инвесторов ещё два дня. В Америке данные по производственной активности вышли ни чуть не лучше, чем в Европе, там тоже был отмечен существенный спад, но и это вчера проигнорировали инвесторы. Пока работает принцип – чем хуже, тем лучше. Чем хуже будут выходить экономические показатели, тем больше будут инвесторы требовать стимулов от центральных банков – это современная ловушка, в которую себя сами загнали регуляторы и козырей в рукавах у них практически не осталось, при этом дела в реальной экономике не улучшаются, а на фондовых рынках продолжает надуваться пузырь. Как минимум до четверга, мировые фондовые рынки останутся вблизи текущих значений, а вот по итогам заседания ЕЦБ в четверг и в пятницу, возможно, случится коррекция.

( Читать дальше )

Мысли по текущей ситуации на фондовых рынках.

- 29 мая 2014, 21:20

- |

Очередную порцию оптимизма получил российский фондовый рынок в четверг. В Астане был подписан исторический документ о создании Евразийского экономического союза между Россией, Казахстаном, Беларусией. В пятницу пройдут окончательные, трехсторонние переговоры по поставкам газа на Украину и ЕС предлагает оплатить Украине половину суммы, перед тем, как вести речь о дальней цене на газ. Акции Газпрома на этой новости в четверг сумели прибавить почти 2%, теперь ждём финального вердикта. Сильного потенциала роста в акциях Газпрома явно уже нет, но в случае позитива, прибавить около 3% они ещё могут. А вот отчётность сбербанка, которая была опубликована в четверг, инвесторов немного разочаровала, хотя общий позитив на рынке помог эмитенту закрыться в плюсе на 1%. Банковский сектор России находится сейчас явно не в лучшем положение и отчёты самих банков это подтверждают, поэтому на любой коррекции они будут явно показывать опережающую негативную динамику. Если говорить про потенциал роста в акциях сбербанка, то явно не стоит закладываться на выход цены выше отметки 90 рублей и в диапазоне 86-89 мы рекомендуем закрывать длинные позиции, если таковые имеются

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал