SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ГазПРом

Акции Газпром - прогнозы, фундаментальный анализ, новости компании. Все записи в блогах о компании Газпром.

Газпром не станут делить на добывающую и транспортную компании

- 24 мая 2013, 18:52

- |

Сечин заявляет:

— Роснефть не намерена выступать с предложением о либерализации экспорта газа;

— Роснефть займется поставками газа на внутренний рынок;

— Газпром не станут делить на добывающую и транспортную компании в ближайшее время;

Может купить GAZP ?

— Роснефть не намерена выступать с предложением о либерализации экспорта газа;

— Роснефть займется поставками газа на внутренний рынок;

— Газпром не станут делить на добывающую и транспортную компании в ближайшее время;

Может купить GAZP ?

- комментировать

- Комментарии ( 1 )

24/05 Сбер, Газпром

- 24 мая 2013, 11:17

- |

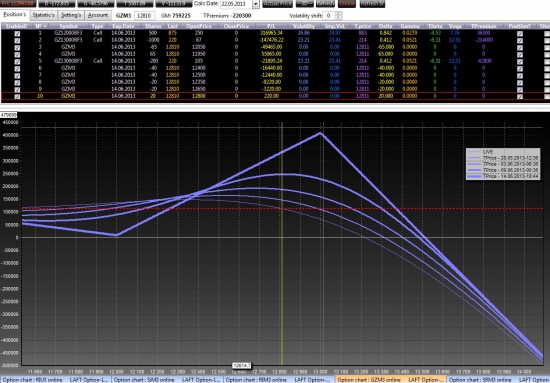

h№1 S — Газпром! Шорт от 12815! sar (в голове) 12310

h№2 S — Сбербанк! Шорт от 11090! SAR (в рынке) 10740

h№2 S — Сбербанк! Шорт от 11090! SAR (в рынке) 10740

Действительно ли акции «Газпрома» сейчас невообразимо дешевы?

- 24 мая 2013, 00:26

- |

После существенного падения цены акций, что будут делать с акциями «Газпрома» иностранные инвесторы и мы? Не излишне ли эмоционально реагирует рынок на предлагаемое сокращение дивидендов (которое «Газпром», прежде всего, не может позволить себе)? Является ли падение цены акций просто отражением гораздо более общих проблем, таких как отношение инвесторов к российскому государству и активам, которые оно контролирует? Ниже приведена простая попытка количественной оценки этого явления.

Построенная мною долгосрочная модель до 2030 года (в которой отражено в значительной степени всё, что я знаю, в том числе и среднесрочные сокращения объёмов добычи газа в связи с развитием независимых производителей, поставки газа по трубопроводу в Китай, СПГ, и все капиталовложения, связанные с месторождениями на Ямале, в Восточной Сибири и на Дальнем Востоке России) показывает, что денежный поток «Газпрома» будет оставаться ниже должного уровня по крайней мере до 2017 года, и, что более вероятно, до конца текущего десятилетия. Я не считаю, что капитальные затраты компании опустятся ниже $40 млрд. по крайней мере до 2018 года. Однако, даже с учетом способности «Газпрома» поддерживать расходы на уровне $40 млрд. или выше в год, они не могут быть безграничными, и я полагаю, что консолидированные капзатраты компании, в том числе на добычу нефти, закупки электроэнергии, «Межрегионгаз», старые объекты добычи и трубопроводы и т.д. составят $26-$30 млрд. в следующем десятилетии, что можно грубо назвать необходимым минимумом (или, если хотите, уровнем для поддержания производства).

( Читать дальше )

ГАЗПРОМ: 20 лет – 1 млрд. $, куда ушли дивиденды.

- 23 мая 2013, 13:09

- |

Вот оно и выяснилось, почему у Газпрома дивиденды упали:

Интерфакс:

«Двадцатилетний юбилей «Газпрома» ознаменовался не только праздничным концертом в Кремле. Расходы на юбилейные премии персоналу, видимые только в отчетности, оказались в 600 раз больше. Всего по ОАО «Газпром» дополнительные выплаты персоналу составили 1,9 млрд рублей, а в общем по группе дополнительные расходы на юбилейные премии могли сложиться в сумму 34 млрд рублей.»

А ещё спрашивают: почему в Россию деньги не идут, а Миллер возмущён падением капитализации.

В общем всё как в рекламе Газпрома: «Мы (газпромовцы) – россияне» (а кто вы – мы таки не в курсе).

А торгов всё равно всем удачных! Не Газпромом единым Россия живёт!

Интерфакс:

«Двадцатилетний юбилей «Газпрома» ознаменовался не только праздничным концертом в Кремле. Расходы на юбилейные премии персоналу, видимые только в отчетности, оказались в 600 раз больше. Всего по ОАО «Газпром» дополнительные выплаты персоналу составили 1,9 млрд рублей, а в общем по группе дополнительные расходы на юбилейные премии могли сложиться в сумму 34 млрд рублей.»

А ещё спрашивают: почему в Россию деньги не идут, а Миллер возмущён падением капитализации.

В общем всё как в рекламе Газпрома: «Мы (газпромовцы) – россияне» (а кто вы – мы таки не в курсе).

А торгов всё равно всем удачных! Не Газпромом единым Россия живёт!

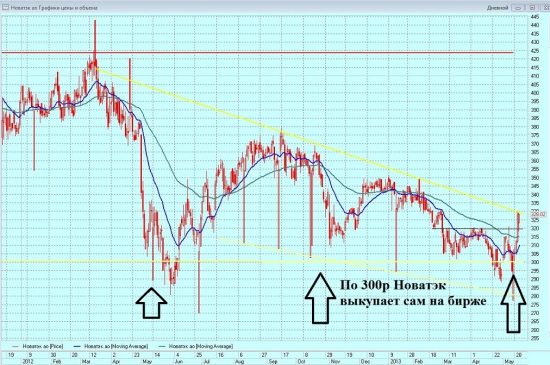

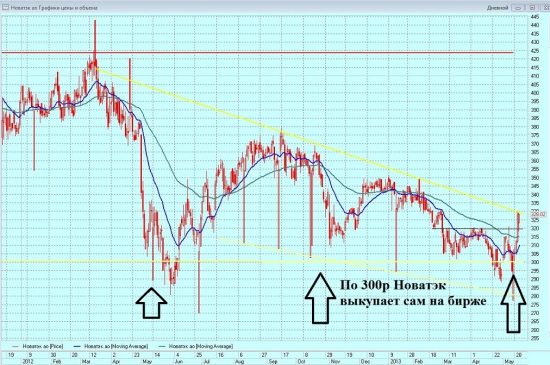

Как дела у Михельсона?

- 23 мая 2013, 12:25

- |

А дела пошли в гору.

В том числе с помощью влиятельного партнера Г.Тимченко.

Он друг Верховного Главнокомандующего.

Эти мужчины владеют компанией Новатэк и сейчас он пошел вверх благодаря хорошим новостям фундаментального характера:

( Из Ведомостей): «Ямал СПГ» (в котором 80% — принадлежит «Новатэку», а 20% — у французской Total) заключила рамочное соглашение о поставках сжиженного природного газа (СПГ) с британской BP."

Пропихивают проэкт СПГ очень активно.

Вчера «Новатэк» на Лондонской бирже подорожал больше чем на 7%.

Сегодня на московской бирже крепче других выглядит на снижении и пытается расти.

( Читать дальше )

В том числе с помощью влиятельного партнера Г.Тимченко.

Он друг Верховного Главнокомандующего.

Эти мужчины владеют компанией Новатэк и сейчас он пошел вверх благодаря хорошим новостям фундаментального характера:

( Из Ведомостей): «Ямал СПГ» (в котором 80% — принадлежит «Новатэку», а 20% — у французской Total) заключила рамочное соглашение о поставках сжиженного природного газа (СПГ) с британской BP."

Пропихивают проэкт СПГ очень активно.

Вчера «Новатэк» на Лондонской бирже подорожал больше чем на 7%.

Сегодня на московской бирже крепче других выглядит на снижении и пытается расти.

( Читать дальше )

Газпром...

- 23 мая 2013, 12:08

- |

Один миллиард, внимание, долларов — направил «Газпром» на юбилейные премии.

Так компания отмечает 20-тилетие. Вместе с тем компания раскошелилась и на празднование мероприятия. Один только юбилейный концерт обошелся в 56 млн рублей.

Перепост с бфм.

Чем занимается газпром, по моему они только жируют и сорят деньгами, но никак не развитием.

Так компания отмечает 20-тилетие. Вместе с тем компания раскошелилась и на празднование мероприятия. Один только юбилейный концерт обошелся в 56 млн рублей.

Перепост с бфм.

Чем занимается газпром, по моему они только жируют и сорят деньгами, но никак не развитием.

23/05 Сбер, Газпром

- 23 мая 2013, 10:07

- |

h№1 S — Газпром! Шорт от 12815! sar (в голове) 12700

h№2 S — Сбербанк! Шорт от 11090! SAR (в рынке) 11040

h№2 S — Сбербанк! Шорт от 11090! SAR (в рынке) 11040

Что будем делать с ГАЗПРОМОМ ?!

- 22 мая 2013, 18:56

- |

Посмотришь на ФР РФ и ростом не нарадуешься. Более того подряд четыре ударных дня, когда такое было. И деньги, в смысле средства для движения вверх вдруг нашлись. Единственно что не радует, так это бедняжка Газпромчик. То ли бумага совсем ни кому не нужна, то ли и вовсе кем то решено отечественного гиганта в НУЛЬ отправить, тяжело сказать. Но почему то обидно и как то странновато. Единственно радует своим постоянством, что Газпром хоть и низко стоит, но часто отличается своей слабой активностью на рынке в дни роста. А примета, о том что газовый монополист растет позже всех, говорит что мы ещё свои верха не показали. И в ближайщее время ждать разворота рынка скорее всего просто не приходится.

Я не предлогаю, срочно вскакивать в лонги, но торопиться с шортами помоему тоже весьма рановато.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал