ВДО

Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 23.06.2021

- 23 июня 2021, 10:34

- |

Купоны, коммерческие облигации, дивиденды и дефолты:

- «Брайт финанс» установил ставку 10-го купона по биржевым облигациям в размере 10,5% годовых.

- «Атомэнергопром» установило финальный ориентир ставки 1-го купона дебютного выпуска зеленых облигаций на уровне 7,5% годовых. Техническое размещение запланировано на 25 июня.

- НРД зарегистрировал выпуск коммерческих облигаций красноярской золотодобывающей компании «Карат». Параметры выпуска не раскрываются.

- «Дядя Денер» допустил дефолт по выплате 15-го купона по облигациям серии БО-П02. Объем неисполненных обязательств составил 554 800 рублей.

- «Дэни колл» допустил дефолт по погашению номинальной стоимости и выплате 12-го купонного дохода облигаций серии КО-П01. Объем неисполненных обязательств по погашению номинальной стоимости составил 100 млн рублей, по выплате купонного дохода — 1 млн 233 тыс. рублей.

( Читать дальше )

Самая большая глупость при инвестировании в ВДО!

- 23 июня 2021, 09:50

- |

Совершать глупости свойственно людям не умеющим смотреть в будущее, а также людям, не умеющим делать выводы из опыта прошлого. Самые большие глупости люди совершают по незнанию или доверившись кому угодно только не себе. Так проще, так можно найти крайнего и оправдать себя беспомощного. Но правильно ли это? И как всё-таки инвестировать в ВДО без глупостей?

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии, но самое ОГРОМНОЕ спасибо я хочу вам сказать, за то, что читаете меня. Надеюсь моя история поможет вам не совершать глупости, как маленькие, так и большие, как в жизни, так и при инвестировании в ВДО.

( Читать дальше )

Коротко о главном на 22.06.2021

- 22 июня 2021, 08:29

- |

Второй и третий уровень, зеленые бонды:

- Облигации серии 01 МФК «МигКредит» включены в третий уровень котировального списка Московской биржи и Сектор ПИР. Параметры выпуска не раскрываются.

- «Атомэнергопром» зарегистрировал дебютный выпуск зеленых облигаций. Бумаги включены во второй уровень листинга Московской биржи. Объем выпуска 10 млрд рублей, техническое размещение запланировано на 25 июня.

- МФК «Займер» зарегистрировала второй выпуск облигаций. Объем выпуска 500 млн рублей, ориентир ставки 12,5-12,75%. Организатор — «Иволга Капитал».

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

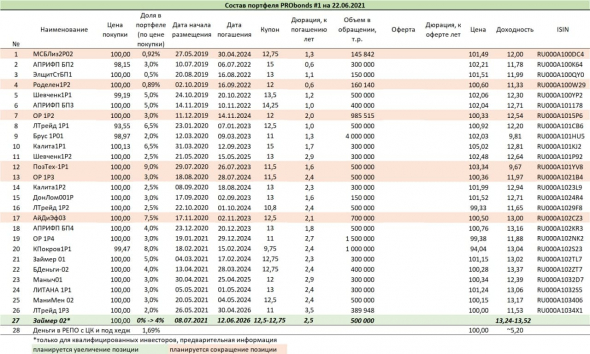

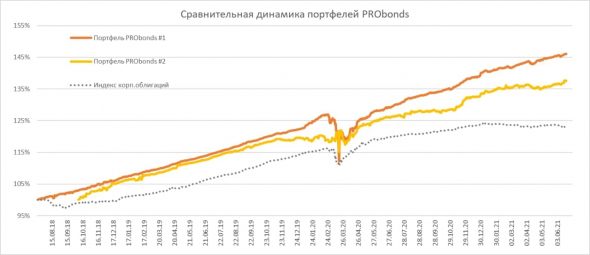

Краткий обзор портфелей PRObonds. Актуальная доходность 13,2-9,1%. Предстоящие операции

- 22 июня 2021, 06:56

- |

Доходности портфелей PRObonds за последние 365 дней – 13,2% для облигационного портфеля #1 и 9,1% для смешанного портфеля #2. Портфель #1 с начала 2021 года прибавил 4,3% и продолжает опережать индекс высокодоходных облигаций Cbonds (прирост с начала года 4,0%).

( Читать дальше )

Что будет с рынком ВДО в России?

- 21 июня 2021, 13:35

- |

На какие бумаги стоит обращать внимание на этом рынке?

Какие шаги предпринимать инвестору чтобы не обжечься на нем?

И, в принципе, с чего начать?

Ответы на эти и другие вопросы дал в интервью YouTube-каналу ProCоветник на форуме ProДеньги 2021.

Смотрим 👇

Ближайшие выплаты по облигациям, входящим в портфели PRObonds (с 21.06 по 25.06.2021, в пересчёте на 1 облигацию)

- 21 июня 2021, 09:14

- |

21.06.2021

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10.8% Сумма купона 8,88 руб.

23.06.2021

• ЛК РОДЕЛЕН, 001P-02 Ежемесячные выплаты ставка купона 12% Сумма купона 5,26 руб. Амортизация: 33,3 руб.

• АПРИ Флай Плэнинг (АО), БО-П04 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

24.06.2021

• Калита, 001P-01 Ежемесячные выплаты ставка купона 15% Сумма купона 12,33 руб.

25.06.2021

• Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

Коротко о главном на 21.06.2021

- 21 июня 2021, 07:23

- |

Регистрация новых выпусков и программ, книга заявок:

- «Татнефтехим» зарегистрировал выпуск биржевых облигаций серии 02 объемом 300 млн рублей. Бумаги включены в третий уровень листинга. Другие параметры не раскрываются.

- «Джи-групп» утвердил программу биржевых облигаций серии 002Р: объем программы 50 млрд рублей, максимальный срок обращения облигаций — 10 лет. Программа бессрочная.

- Лизинговая компания «Дельта» с 18 июня по 1 июля принимает заявки инвесторов на дебютный выпуск облигаций серии 001Р-01. Параметры выпуска не раскрываются. Организатор — «Атон».

- «РОБОКЭШ ФИНАНС» зарегистрировал выпуск облигаций 1-й серии сроком обращения 3 года. По выпуску будет предусмотрено обеспечение исполнения обязательств в форме поручительства. Облигации будут размещены по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Коротко о главном на 18.06.2021

- 18 июня 2021, 08:20

- |

Погашение выпуска «Ломбард «Мастера», ставка и кредитный рейтинг:

- «Трейд менеджмент» установил ставку 20-го купона облигаций серии БО-П01 на уровне 12% годовых.

- «Ломбард «Мастер» погасил выпуск коммерческих облигаций серии КО-П10 объемом 50 млн рублей. Основание для погашения: наступление срока исполнения обязательств. Также эмитент сообщил о продлении на 6 месяцев (до 13 октября 2021 года) срока принудительной ликвидации. Ликвидатор продолжает плановые мероприятия в рамках процедуры ликвидации и сообщает о начале расчетов с владельцами облигаций.

- «реСтор» завершил размещение выпуска трехлетних биржевых облигаций серии 001Р-01 объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 8,1% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрен ковенантный пакет. «Эксперт РА» присвоило кредитный рейтинг выпуску серии 001Р-01 компании «реСтор» на уровне ruА.

( Читать дальше )

Коротко о главном на 17.06.2021

- 17 июня 2021, 09:09

- |

Начало размещений и обновление ставок:

- Сегодня «реСтор» начинает размещение выпуска трехлетних биржевых облигаций серии 001Р-01 объемом 3 млрд рублей. Ставка купона установлена на уровне 8,1% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинал одной облигации 1 тыс. рублей. Цена размещения — 100% от номинала. По выпуску предусмотрен ковенантный пакет.

- «Ламбумиз» установил ставку 25-60-го купонов выпуска пятилетних облигаций серии БО-П01 объемом 120 млн рублей на уровне 9,5% годовых.

- ТФМ (TFM) установил ставку 7-го купона десятилетних облигаций серии БО-001-01 объемом 20 млн рублей на уровне 9% годовых.

- Рейтинговое агентство S&P Global Ratings пересмотрело прогноз по рейтингу «Сэтл Групп» со «Стабильного» на «Позитивный». Кредитный рейтинг подтвержден на уровне «B+».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал