SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Башнефть

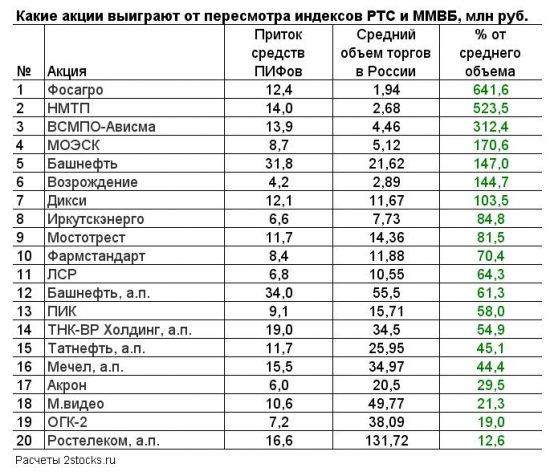

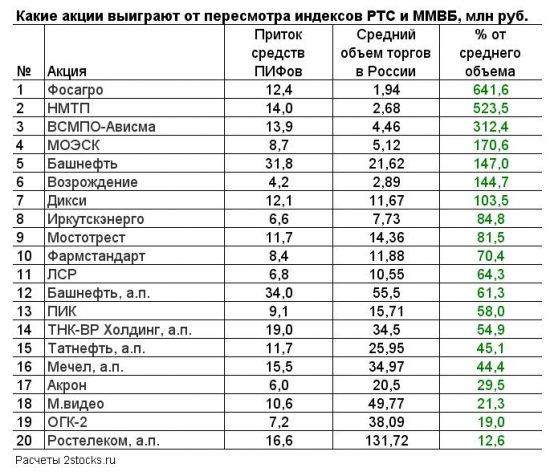

Слиянию индексов ММВБ и РТС посвящается

- 17 октября 2012, 19:47

- |

Кстати, на 2stocks уже больше недели висит вот такая табличка. Смысл в том, что покупать надо компании на 3-9 местах

Источник

Источник

- комментировать

- ★1

- Комментарии ( 3 )

Поездка аналитиков и инвесторов с Башнефтью в Башкирию

- 04 октября 2012, 20:36

- |

Нефтяная компания Башнефть организовала поездку для аналитиков и инвесторов в Башкирию, где нам предстояло обсудить с топ-менеджментом компании стратегию дальнейшего развития компании в сегменте разведки и добычи.

1. Утро 30 Сентября. Едем в аэропорт Внуково. Дорога была пустая. Аэропорт используется в частности для обслуживания спецрейсов правительства Москвы.

( Читать дальше )

1. Утро 30 Сентября. Едем в аэропорт Внуково. Дорога была пустая. Аэропорт используется в частности для обслуживания спецрейсов правительства Москвы.

( Читать дальше )

Башнефть: старый друг лучше новых двух

- 17 сентября 2012, 11:00

- |

Новая целевая цена обыкновенной акции Башнефти составляет $64,55, рекомендация — «держать», таргет для привилегированной акции — $48,41, рекомендация — «покупать». Таким образом, прогнозная цена по обычке была снижена на 6%, а по префам — на 12%. Потенциал роста от текущих уровней по-прежнему есть: он составляет порядка 8% для обыкновенных акций и 15% для привилегированных.

В модели DCF, используемой для оценки акций компании, несколько существенных предположений и прогнозов были изменены. Несмотря на то, что целевые цены были незначительно понижены, наличие в ближайшем будущем объективных триггеров к росту делают акции компании весьма интересными для инвестиций.

Прогнозы

Медленное восстановление крупнейших экономик мира после кризиса негативно сказывается на потреблении нефти. Мы снизили долгосрочные прогнозы по ценам на нефть и ожидаем, что их рост окажется более умеренным, чем ожидалось раньше, а начнется он после снижения цен в 2013 году.

( Читать дальше )

В модели DCF, используемой для оценки акций компании, несколько существенных предположений и прогнозов были изменены. Несмотря на то, что целевые цены были незначительно понижены, наличие в ближайшем будущем объективных триггеров к росту делают акции компании весьма интересными для инвестиций.

Прогнозы

Медленное восстановление крупнейших экономик мира после кризиса негативно сказывается на потреблении нефти. Мы снизили долгосрочные прогнозы по ценам на нефть и ожидаем, что их рост окажется более умеренным, чем ожидалось раньше, а начнется он после снижения цен в 2013 году.

( Читать дальше )

Слабое звено нефтянки

- 12 сентября 2012, 17:23

- |

Факт того, что российский рынок акций зависит от цен на нефть, стал аксиомой для всех инвесторов. Тем более зависят от цен на нефть акции российских нефтяных компаний. Так ли это, и насколько сильной является эта зависимость, я и решил выяснить в этом материале.

Для этого были рассчитаны значения корреляции, как наиболее расхожий показатель, и коэффициента корреляции Пирсона, показатель чуть более сложный концептуально, но более точный, на мой взгляд, так как борется с определенными недостатками в расчете корреляции. Для обыкновенных акций семи торгуемых в России нефтяных компаний (Роснефть, ЛУКОЙЛ, ТНК-BP Холдинг, Татнефть, Сургутнефтегаз, Газпром нефть и Башнефть) я рассчитал вышеупомянутые показатели поквартально и за весь период, начиная с 2007 года по 2-й квартал 2012 года. У всех анализируемых акций, корреляция с ценами на нефть положительная, причем в последние два года, она заметно выросла.

( Читать дальше )

Для этого были рассчитаны значения корреляции, как наиболее расхожий показатель, и коэффициента корреляции Пирсона, показатель чуть более сложный концептуально, но более точный, на мой взгляд, так как борется с определенными недостатками в расчете корреляции. Для обыкновенных акций семи торгуемых в России нефтяных компаний (Роснефть, ЛУКОЙЛ, ТНК-BP Холдинг, Татнефть, Сургутнефтегаз, Газпром нефть и Башнефть) я рассчитал вышеупомянутые показатели поквартально и за весь период, начиная с 2007 года по 2-й квартал 2012 года. У всех анализируемых акций, корреляция с ценами на нефть положительная, причем в последние два года, она заметно выросла.

( Читать дальше )

АФК Система - компания входит в индекс ММВБ недооцененной рынком!

- 06 сентября 2012, 04:46

- |

Есть два повода покупать акции АФК Система:

Во первых:

с 18 сентября 2012г. в базу расчета Индекса ММВБ включено AFKS ОАО АФК «Система».

Во вторых:

Стоимость компании(EVA) — 501 972 157 000 рублей

Количество акций — 9 650 000 000 штук

Цена одной акции(EVA) — 52,01 рублей

Рыночная стоимость — 26,98 рублей

Потенциал роста 93%

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

Предприятие снижает объемы реализации, вследствие этого его выручка сократилась с 27 451 734 до 21 970 237 тыс. руб. или на 19,97%.

( Читать дальше )

Башнефть отодвинула конкурентов

- 05 сентября 2012, 12:37

- |

Башнефть опубликовала отчетность по МСФО за 2-й квартал 2012 года и провела телеконференцию по ее результатам. Учитывая негативное влияние макроэкономических факторов и, в частности, снижение цены на нефть на 9% при росте экспортных пошлин на 10%, отчетность Башнефти выглядит довольно сильной на фоне результатов других представителей сектора благодаря тому, что 75% выручки компании приходится на переработку и сбыт нефтепродуктов. Соотношение переработки к добыче составило 130%.

По сравнению с результатом предыдущего квартала выручка выросла на 4%, до $4082 млн, EBITDA сократилась на 7,4%, до $763 млн, чистая прибыль стала ниже на 24% и составила $337 млн. EBITDA на баррель добычи нефти достигла $27,3 по сравнению с $25 у Газпром нефти, $21,2 у Лукойла, $14 у ТНК-BP и $13 у Роснефти. EBITDA и чистая рентабельность сократились на 2,3% и 3,1% — до 18,7% и 8,3% соответственно.

Незначительно понизился объем добычи нефти — до 3,81 млн тонн с 3,84 млн тонн в 1-м квартале. Однако стоит отметить, что средний дебит скважин увеличился с 2,8 тонн в сутки до 2,9 тонн в сутки. При сокращении удельных расходов на добычу нефти до $5,6 за баррель (1-й кв: $6,3) удельные издержки в сегменте переработки выросли до $5,5 за баррель (1-й кв: $4,5). Причиной столь существенного их повышения стало проведение профилактических работ на перерабатывающих активах компании. Из-за этого производственные и операционные издержки выросли почти на 20%. Рост наблюдался практически по всем статьям издержек, в том числе и контролируемых. Исключением стали расходы на приобретение нефти и нефтепродуктов. Переработка нефти компанией сократилась на 3,2%.

Акции Башнефти традиционно были в лидерах сектора по дивидендной доходности. В этой связи важна величина свободного денежного потока компании и его динамика. Здесь Башнефти также удалось показать заметное улучшение и один из самых сильных результатов среди российских аналогов. Свободный денежный поток вырос с $24 млн в 1-м квартале до $726 млн во 2-м. Это произошло, несмотря на рост капитальных затрат на 69%, до $274 млн, и благодаря работе с оборотным капиталом. Однако на существенный рост дивидендов рассчитывать не стоит, так как уровень капитальных затрат будет оставаться высоким. На телеконференции по результатам отчетности менеджмент подтвердил ранее озвученный размер CAPEX на 2012 год: они составят 30 млрд руб., из которых порядка 12 млрд руб. придется на месторождение Требса и Титова.

( Читать дальше )

По сравнению с результатом предыдущего квартала выручка выросла на 4%, до $4082 млн, EBITDA сократилась на 7,4%, до $763 млн, чистая прибыль стала ниже на 24% и составила $337 млн. EBITDA на баррель добычи нефти достигла $27,3 по сравнению с $25 у Газпром нефти, $21,2 у Лукойла, $14 у ТНК-BP и $13 у Роснефти. EBITDA и чистая рентабельность сократились на 2,3% и 3,1% — до 18,7% и 8,3% соответственно.

Незначительно понизился объем добычи нефти — до 3,81 млн тонн с 3,84 млн тонн в 1-м квартале. Однако стоит отметить, что средний дебит скважин увеличился с 2,8 тонн в сутки до 2,9 тонн в сутки. При сокращении удельных расходов на добычу нефти до $5,6 за баррель (1-й кв: $6,3) удельные издержки в сегменте переработки выросли до $5,5 за баррель (1-й кв: $4,5). Причиной столь существенного их повышения стало проведение профилактических работ на перерабатывающих активах компании. Из-за этого производственные и операционные издержки выросли почти на 20%. Рост наблюдался практически по всем статьям издержек, в том числе и контролируемых. Исключением стали расходы на приобретение нефти и нефтепродуктов. Переработка нефти компанией сократилась на 3,2%.

Акции Башнефти традиционно были в лидерах сектора по дивидендной доходности. В этой связи важна величина свободного денежного потока компании и его динамика. Здесь Башнефти также удалось показать заметное улучшение и один из самых сильных результатов среди российских аналогов. Свободный денежный поток вырос с $24 млн в 1-м квартале до $726 млн во 2-м. Это произошло, несмотря на рост капитальных затрат на 69%, до $274 млн, и благодаря работе с оборотным капиталом. Однако на существенный рост дивидендов рассчитывать не стоит, так как уровень капитальных затрат будет оставаться высоким. На телеконференции по результатам отчетности менеджмент подтвердил ранее озвученный размер CAPEX на 2012 год: они составят 30 млрд руб., из которых порядка 12 млрд руб. придется на месторождение Требса и Титова.

( Читать дальше )

Башнефть консолидирует сервис

- 06 августа 2012, 18:33

- |

Совет директоров Башнефти на заседании 31 июля рассмотрел ход реализации стратегии в области управления нефтесервисными организациями и принял ряд решений по формированию нефтесервисного холдинга.

Холдинг будет сформирован на базе дочернего предприятия компании Башнефть-Сервисные активы. В состав холдинга на первом этапе войдут 11 нефтесервисных организаций, которые представляют пять сегментов услуг: бурение, текущий и капитальный ремонт скважин, производство нефтепромыслового оборудования и механосервис, транспорт и строительство.

В последние годы российские нефтегазовые компании начали продавать свои нефтесервисные активы либо выделять их в отдельные холдинги. Так, например, ТНК-ВР обменяла свои сервисные активы на 3,5% акций Weatherford, крупнейшая российская компания Eurasia Drilling Company – бывший сервисный актив ЛУКОЙЛа. Газпром нефть окончательно вышла из нефтесервисного бизнеса, продав в январе 2012 года оставшиеся активы Газпромнефть-Сервиса.

Основная причина выхода компаний из нефтесервисных активов — неэффективность работы в рамках одной компании. Комплекс сервисных услуг включает множество различных направлений, поэтому нефтегазовым компаниям приходится содержать десятки таких предприятий. А если сравнить расходы, то затраты на нефтесервис у компаний, пользующихся услугами внешних подрядчиков составляют около $15 на тонну добытой нефти, а компании, использующие собственные сервисные подразделения, тратят около $18 на тонну.

Высокая степень истощения месторождений Башнефти ставит компанию в большую зависимость от сервисных услуг, таких например, как капитальный ремонт скважин. Увеличивающиеся расходы по ремонту и обслуживанию скважин приводят к росту себестоимости добычи. Таким образом, создание единого нефтесервисного холдинга поможет Башнефти снизить расходы на сервис, или, по крайней мере, сократить рост этих расходов.

Более того нефтесервисный холдинг Башнефти имеет все шансы составить конкуренцию другим российским компаниям на рынке. В настоящее время российский рынок нефтяного сервиса только развивается, и его существенную часть (около 40%) занимают международные компании, такие как Schlumberger, Halliburton и Baker Hughes. Из российских компаний на рынке нефтесервиса крупнейшими являются Eurasia Drilling Company и Интегра. Кроме того, правительство РФ сейчас рассматривает идею создания крупной государственной нефтегазосервисной компании на базе Роснефти и Роснефтегаза.

В дальнейшем Башнефть планирует вывести нефтесервисный холдинг за рамки акционерного общества. Возможная продажа нефтесервисного холдинга Башнефтью, как это когда-то сделал ЛУКОЙЛ, позволит компании получить значительный объем денежных средств, которые компания сможет инвестировать в развитие новых проектов, а также снизить затраты на бурение, капитальный ремонт и другие сервисные услуги.

Целевая цена по обыкновенным акциям Башнефти — $68,7, по привилегированным — $55.

Холдинг будет сформирован на базе дочернего предприятия компании Башнефть-Сервисные активы. В состав холдинга на первом этапе войдут 11 нефтесервисных организаций, которые представляют пять сегментов услуг: бурение, текущий и капитальный ремонт скважин, производство нефтепромыслового оборудования и механосервис, транспорт и строительство.

В последние годы российские нефтегазовые компании начали продавать свои нефтесервисные активы либо выделять их в отдельные холдинги. Так, например, ТНК-ВР обменяла свои сервисные активы на 3,5% акций Weatherford, крупнейшая российская компания Eurasia Drilling Company – бывший сервисный актив ЛУКОЙЛа. Газпром нефть окончательно вышла из нефтесервисного бизнеса, продав в январе 2012 года оставшиеся активы Газпромнефть-Сервиса.

Основная причина выхода компаний из нефтесервисных активов — неэффективность работы в рамках одной компании. Комплекс сервисных услуг включает множество различных направлений, поэтому нефтегазовым компаниям приходится содержать десятки таких предприятий. А если сравнить расходы, то затраты на нефтесервис у компаний, пользующихся услугами внешних подрядчиков составляют около $15 на тонну добытой нефти, а компании, использующие собственные сервисные подразделения, тратят около $18 на тонну.

Высокая степень истощения месторождений Башнефти ставит компанию в большую зависимость от сервисных услуг, таких например, как капитальный ремонт скважин. Увеличивающиеся расходы по ремонту и обслуживанию скважин приводят к росту себестоимости добычи. Таким образом, создание единого нефтесервисного холдинга поможет Башнефти снизить расходы на сервис, или, по крайней мере, сократить рост этих расходов.

Более того нефтесервисный холдинг Башнефти имеет все шансы составить конкуренцию другим российским компаниям на рынке. В настоящее время российский рынок нефтяного сервиса только развивается, и его существенную часть (около 40%) занимают международные компании, такие как Schlumberger, Halliburton и Baker Hughes. Из российских компаний на рынке нефтесервиса крупнейшими являются Eurasia Drilling Company и Интегра. Кроме того, правительство РФ сейчас рассматривает идею создания крупной государственной нефтегазосервисной компании на базе Роснефти и Роснефтегаза.

В дальнейшем Башнефть планирует вывести нефтесервисный холдинг за рамки акционерного общества. Возможная продажа нефтесервисного холдинга Башнефтью, как это когда-то сделал ЛУКОЙЛ, позволит компании получить значительный объем денежных средств, которые компания сможет инвестировать в развитие новых проектов, а также снизить затраты на бурение, капитальный ремонт и другие сервисные услуги.

Целевая цена по обыкновенным акциям Башнефти — $68,7, по привилегированным — $55.

Башнефти вернут Требса и Титова

- 03 августа 2012, 11:05

- |

В пятницу стало известно, что лицензия на разработку месторождений им. Требса и Титова может быть вновь переоформлена с компании Башнефть на ее совместное с ЛУКОЙЛом предприятие Башнефть-Полюс (ЛУКОЙЛу принадлежит 25,1% доля в Башнефть-Полюс).

Напомним, что в мае текущего года Роснедра отозвали лицензию у Башнефть-Полюс, вернув ее материнской компании, в связи с иском миноритария Башнефти. Дело в том, что по условиям конкурса обладатель лицензии должен обеспечить переработку на собственных мощностях не менее 42% от добытого сырья, однако в лицензионном соглашении не уточнялось, должны ли эти мощности принадлежать только исключительно владельцу лицензии, либо и аффилированным с ним предприятиям. Сейчас стало известно, что Роснедра в ближайшее время могут вернуть лицензию Башнефть-Полюсу с уточненной формулировкой.

В Минприроды заявили, что разработка месторождений им. Требса и Титова Башнефти в сотрудничестве с ЛУКОЙЛом, стратегически важна для всех сторон, включая и государство. Кроме того, по условиям конкурса, компания должна в течение пяти лет после получения лицензии завершить геологоразведочные работы и приступить к промышленной эксплуатации месторождений. Это не оставляет сомнений в том, что лицензия на разработку месторождений в ближайшее время будет возвращена компании Башнефть-Полюс.

( Читать дальше )

Напомним, что в мае текущего года Роснедра отозвали лицензию у Башнефть-Полюс, вернув ее материнской компании, в связи с иском миноритария Башнефти. Дело в том, что по условиям конкурса обладатель лицензии должен обеспечить переработку на собственных мощностях не менее 42% от добытого сырья, однако в лицензионном соглашении не уточнялось, должны ли эти мощности принадлежать только исключительно владельцу лицензии, либо и аффилированным с ним предприятиям. Сейчас стало известно, что Роснедра в ближайшее время могут вернуть лицензию Башнефть-Полюсу с уточненной формулировкой.

В Минприроды заявили, что разработка месторождений им. Требса и Титова Башнефти в сотрудничестве с ЛУКОЙЛом, стратегически важна для всех сторон, включая и государство. Кроме того, по условиям конкурса, компания должна в течение пяти лет после получения лицензии завершить геологоразведочные работы и приступить к промышленной эксплуатации месторождений. Это не оставляет сомнений в том, что лицензия на разработку месторождений в ближайшее время будет возвращена компании Башнефть-Полюс.

( Читать дальше )

Credit Suisse: российский нефтяной сектор

- 16 июля 2012, 15:55

- |

Изменили прогноз по ценам на нефть:

2012: $102

2013: $100

2014: $114

Снизили прогноз EPS на 15-30% для российских компаний.

2 вывода:

1. широкомасштабная реформа росс нефтегазового сектора маловероятна.

2. основными бенефициарами налогового режима в ближайшие годы станут: Лукойл и Башнефть

Лучше рынка: Башнефть, ТНК-BP, хуже рынка: Роснефть.

2012: $102

2013: $100

2014: $114

Снизили прогноз EPS на 15-30% для российских компаний.

2 вывода:

1. широкомасштабная реформа росс нефтегазового сектора маловероятна.

2. основными бенефициарами налогового режима в ближайшие годы станут: Лукойл и Башнефть

Лучше рынка: Башнефть, ТНК-BP, хуже рынка: Роснефть.

Башнефть задумалась об IPO

- 16 июля 2012, 09:38

- |

Желание собственников продать или разместить пакет Башнефти на как можно более выгодных условиях, обусловило проведение активной работы по улучшению инвестиционной привлекательности акций компании. Инвестируя в Башнефть, миноритарии смогут выиграть на росте котировок, который будет обеспечен целенаправленными усилиям менеджмента.

Новый председатель совета директоров Башнефти Феликс Евтушенков в интервью Агентству нефтяной информации сделал ряд заявлений, которые должны благоприятно повлиять на котировки акций в долгосрочном периоде.

В частности, была названа приблизительная дата IPO Башнефти — осень 2013 года. Ранее возможность IPO рассматривалась компанией лишь в том случае, если руководству и владельцам не удастся найти стратегического инвестора на крупный пакет в 25% акций. Четвертая часть всех обыкновенных акций Башнефти оценивается в $2 млрд, при текущей рыночной капитализации в $9,2 млрд. Ранее рассматривалась возможность продажи этого пакета индийской ONGC. Однако последние заявления руководства косвенно свидетельствуют о том, что в настоящее время перспективный покупатель еще не найден. Впрочем, это не означает, что он не появится в будущем, до IPO.

( Читать дальше )

Новый председатель совета директоров Башнефти Феликс Евтушенков в интервью Агентству нефтяной информации сделал ряд заявлений, которые должны благоприятно повлиять на котировки акций в долгосрочном периоде.

В частности, была названа приблизительная дата IPO Башнефти — осень 2013 года. Ранее возможность IPO рассматривалась компанией лишь в том случае, если руководству и владельцам не удастся найти стратегического инвестора на крупный пакет в 25% акций. Четвертая часть всех обыкновенных акций Башнефти оценивается в $2 млрд, при текущей рыночной капитализации в $9,2 млрд. Ранее рассматривалась возможность продажи этого пакета индийской ONGC. Однако последние заявления руководства косвенно свидетельствуют о том, что в настоящее время перспективный покупатель еще не найден. Впрочем, это не означает, что он не появится в будущем, до IPO.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал