Банк России

Средняя максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ в 3-й декаде апреля составила 14,92% (ранее 14,83%)

- 03 мая 2024, 16:29

- |

Результаты мониторинга в апреле 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада апреля — 14,83%;

II декада апреля — 14,83%;

III декада апреля — 14,92%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638503486574694141BANK_SECTOR.htm

- комментировать

- Комментарии ( 0 )

В России впервые с начала 2024г вырос объем наличных в обращении - на Р171,2 млрд — РИА Новости со ссылкой на данные Банка России

- 03 мая 2024, 11:46

- |

В марте 2024г объем средств снизился на 103 млрд руб, в феврале — на 24,7 млрд руб, в январе — на 540,2 млрд руб, что стало максимальным падением с марта 2022 года.

«Рост в апреле объясняется повышением спроса на наличные перед майскими праздниками», — отмечают эксперты.

ria.ru/20240503/nalichnye-1943598482.html

ЦБ дал методические рекомендации банкам по мониторингу операций их клиентов с драгоценными металлами в слитках, призывая выявлять подозрительные - Ъ

- 02 мая 2024, 07:46

- |

Банк России впервые выдал методические рекомендации банкам относительно мониторинга операций их клиентов с драгоценными металлами в слитках, призывая выявлять подозрительные действия. В 2023 году Росфинмониторинг отметил значительный рост незаконных или подозрительных операций с драгметаллами, поэтому рекомендации регулятора направлены на борьбу с этим явлением.

Регулятор призывает банки активно мониторить операции клиентов, особенно с физическими лицами, приобретающими драгоценные металлы в слитках как за наличный, так и безналичный расчет. Особое внимание должно быть уделено операциям, при которых объем внесенных средств превышает 10 млн рублей в месяц и драгметаллы не остаются на хранение в банке на значительный срок.

Росфинмониторинг отмечает значительный рост операций с приобретением драгметаллов, часть которых может быть связана с незаконным экспортом золота. В связи с этим Минфин разрабатывает дополнительные меры по контролю за операциями с драгоценными металлами и обязывает банки информировать Росфинмониторинг о таких операциях.

( Читать дальше )

Банк России в I квартале зафиксировал рост интернет-проектов с признаками финансовых пирамид на 70% - ТАСС

- 30 апреля 2024, 07:21

- |

Банк России сообщил, что в первом квартале 2024 года зафиксировал на 70% больше интернет-проектов с признаками финансовых пирамид по сравнению с предыдущим годом. Проекты эти были обнаружены как в социальных сетях, так и в мессенджерах.

Почти 99% из 728 выявленных проектов привлекали деньги граждан под видом инвестиций. Такие схемы часто создаются на короткий срок, активно раскручиваются в соцсетях и каналах в Telegram. Для привлечения взносов использовались как банковские карты физических лиц, так и криптовалюта.

Доступ к таким ресурсам был ограничен Генеральной прокуратурой по заявлениям Банка России в течение трех-пяти рабочих дней.

Нелегальных кредиторов за указанный период было выявлено на 48% больше. Из 746 субъектов, 62 организации незаконно использовали в своем наименовании слова, указывающие на осуществление микрофинансовой деятельности.

Большинство нелегальных профессиональных участников рынка ценных бумаг, включая многие нелегальные форекс-дилеры, были выявлены после снижения числа предложений от иностранных и псевдо-иностранных форекс-дилеров в прошлом году. При этом регулятор отмечает, что увеличение количества нелегальных профессионалов рынка ценных бумаг произошло на фоне «привыкания» потенциальных клиентов к использованию криптовалют в расчетах.

( Читать дальше )

Власти обсуждают исключение заемщиков с высокими доходами из программы семейной ипотеки - РБК

- 27 апреля 2024, 08:47

- |

Власти начали обсуждать вопрос об исключении заемщиков с высокими зарплатами из программы семейной ипотеки, сообщил замглавы Минфина Иван Чебесков телеканалу РБК. Такие семьи могут взять кредит и по рыночным ставкам, допустил он.

По данным «Дом.РФ», на 19 апреля средняя ставка по рыночной ипотеке в топ-20 банков составляла 16,8–16,9%. Базовая ставка по семейной ипотеке сейчас — 6% годовых.

Президент Владимир Путин в послании Федеральному собранию предложил продлить семейную ипотеку до 2030 года. Он упомянул, что ставка 6% должна сохраниться для семей с детьми до шести лет.

В качестве стимула для заемщиков власти готовы предложить опцию снижения ставки по семейной ипотеке после рождения второго и последующих детей.

Банк России выступает за то, чтобы программа семейной ипотеки после продления стала более адресной. У ЦБ есть ожидания, что после трансформации программы доля льготной ипотеки в выдаче упадет с 75 до 20–30%.

Программа льготной ипотеки под 8% действует до 1 июля 2024 года. Ее продление, как и продление IT-ипотеки, Минфин не поддерживает.

( Читать дальше )

Ключевая ставка снова 16%. Всё хуже, чем мы думали? Что с рынком, облигациями и рублём

- 26 апреля 2024, 19:33

- |

👇Давайте кратко обсудим сегодняшние главные сигналы от Банка России, и что будет происходить с различными финансовыми инструментами на ближайшем горизонте.

Чтобы не пропустить самые важные новости, подписывайтесь на телеграм-канал с качественной аналитикой и инвест-юмором.

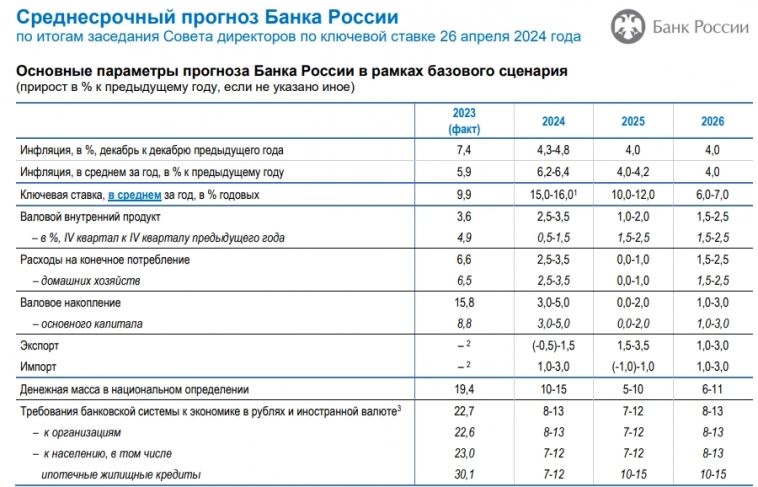

🔨ЦБ играет жестко

Банк России ужесточил риторику и ухудшил прогнозы инфляции и ставки. Самое главное — был ПОВЫШЕН прогноз средней ключевой ставки на ближайшие годы.«Возвращение инфляции к цели и ее дальнейшая стабилизация вблизи 4% предполагают более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось ранее» — отмечает ЦБ.

( Читать дальше )

Неприемлемыми инструментами для снижения инфляции являются использование "дешевых денег" и фиксации валютного курса, самый работающий инструмент - это ключевая ставка — Набиуллина

- 26 апреля 2024, 17:22

- |

1prime.ru/20240426/ipoteka-847741135.html

Необходимости принимать какие-то дополнительные меры в связи с укреплением доллара нет, курс рубля плавающий, заявила глава ЦБ РФ эльвира Набиуллина.

1prime.ru/20240426/rubl-847742354.html

Жесткая денежно-кредитная политика сама по себе не душит экономический рост, заявила глава ЦБ РФ эльвира Набиуллина.

1prime.ru/20240426/dkp-847739601.html

Мы продолжаем считать, что пик перегрева (экономики) пройден осенью. Но перегрев сохраняется.

1prime.ru/20240426/ekonomika-847738679.html

ЦБ не исключает повышения ключевой ставки, если процесс дезинфляции в РФ остановится, заявила в ходе пресс-конференции глава Центробанка Эльвира Набиуллина.

1prime.ru/20240426/stavka-847737425.html

Неприемлемыми инструментами для снижения инфляции являются использование «дешевых денег» и фиксации валютного курса, самый работающий инструмент — это ключевая ставка, заявила в ходе пресс-конференции глава Банка России Эльвира Набиуллина.

( Читать дальше )

Заявление Председателя Банка России Эльвиры Набиуллиной - конспект

- 26 апреля 2024, 15:54

- |

+ Рост спроса по-прежнему опережает возможности предложения.

+ В текущем году цены вырастут на 4,3–4,8%.

Экономика.

+ повысили оценку роста ВВП до 2,5–3,5% на текущий год

+ Спрос со стороны государства продолжает оказывать большое влияние на экономическую активность. Госспрос менее чувствителен к ставке - это значит, что ключевая ставка влияет на часть спроса в экономике лишь опосредованно — для обеспечения ценовой стабильности могут быть необходимы более высокие ставки в экономике.

+ Кредит продолжает расти быстрыми темпами.

+ Сберегательная активность населения остается высокой. Рост доходов, в том числе зарплат, позволяет гражданам одновременно больше сберегать и больше тратить.

( Читать дальше )

Набиуллина: ЦБ РФ не исключает сохранение ставки до конца года, но базовый сценарий - снижение во 2 полугодии

- 26 апреля 2024, 15:07

- |

Банк России повысил прогноз по средней ключевой ставке в 2024г до 15-16% с 13,5-15,5%, прогноз по росту ВВП в 2024г повышен до 2,5–3,5% — Банк России

- 26 апреля 2024, 13:36

- |

Оперативные индикаторы указывают на то, что в I квартале 2024 года российская экономика продолжает расти заметно быстрее, чем прогнозировалось. Потребительская активность остается высокой на фоне существенного роста доходов населения и уверенных потребительских настроений. Данные опросов предприятий свидетельствуют о сохранении высокого инвестиционного спроса. Отклонение российской экономики вверх от траектории сбалансированного роста остается значительным. Прогноз по росту ВВП в 2024 году повышен до 2,5–3,5%.

cbr.ru/press/pr/?file=26042024_133000key.htm

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал