SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

VIX

Изменения на экспирации CBOE VIX

- 19 ноября 2014, 13:52

- |

Не успел отследить, когда это произошло, но в ноябрьском контракте уже так.

До недавнего времени экспирация проходила в следующем порядке.

Обычно во вторник, на закрытии перед клирингом CBOE (в 0:15 по Мск), торги по истекающему контракту прекращались.

На следующий день во время открытия амеров вместе с первой дневной котировкой индекса VIX, определялась специальная котировка открытия, которая является ценой «поставки» (то есть расчётная цена экспирации).

Гэп между закрытием торгов вечером и этой специальной котировкой на следующий день был почти всегда, и был он не маленький.

Что мы имеем теперь?

Истекающий контракт теперь торгуется и после клиринга всю ночь. А прекращаются торги по нему в 16:00 Мск (7:00 a.m. Chicago time) в день окончательного расчёта. То есть всего за 1,5 часа до определения специальной котировкой.

Теперь в календаре экспирации, можно сказать, ошибка. Ведь последний день торгов уже не вторник (торги вплоть до среды).

Но есть подозрение, что и в 15-м году календарь не подгонят под новые правила.

Посмотрим что из этого получится.

Хочу отметить, сама методика расчёта специальной котировки открытия не меняется, так что ситуация с дикими манипуляциями, вероятно, останется прежней.

Вот примерно так.

До недавнего времени экспирация проходила в следующем порядке.

Обычно во вторник, на закрытии перед клирингом CBOE (в 0:15 по Мск), торги по истекающему контракту прекращались.

На следующий день во время открытия амеров вместе с первой дневной котировкой индекса VIX, определялась специальная котировка открытия, которая является ценой «поставки» (то есть расчётная цена экспирации).

Гэп между закрытием торгов вечером и этой специальной котировкой на следующий день был почти всегда, и был он не маленький.

Что мы имеем теперь?

Истекающий контракт теперь торгуется и после клиринга всю ночь. А прекращаются торги по нему в 16:00 Мск (7:00 a.m. Chicago time) в день окончательного расчёта. То есть всего за 1,5 часа до определения специальной котировкой.

Теперь в календаре экспирации, можно сказать, ошибка. Ведь последний день торгов уже не вторник (торги вплоть до среды).

Но есть подозрение, что и в 15-м году календарь не подгонят под новые правила.

Посмотрим что из этого получится.

Хочу отметить, сама методика расчёта специальной котировки открытия не меняется, так что ситуация с дикими манипуляциями, вероятно, останется прежней.

Вот примерно так.

- комментировать

- 128 | ★1

- Комментарии ( 0 )

Тонкости VIX, VXX, XIV, XVZ. Что работает, а что — просто Красивая Сказка?

- 17 ноября 2014, 08:52

- |

VIX, VXX и др. Производные – Разоблачение Мифов.

VIX, VXX и др. Производные – Разоблачение Мифов.

Последнее время индекс волатильности VIX стал очень популярен. Чикагская биржа опционов CBOE постоянно применяет академический подход к трейдингу и проводит агрессивную маркетинговую компанию по популяризации своих продуктов.Кому это выгодно?Чтобы понять суть, давайте разберем все по порядку.CBOE не создавала VIX с целью поупражняться в высшей математике или в качестве инструмента для предвещения движения рыночных индексов. Она создала его с единственной целью – монетизировать рыночную волатильность. Вы вероятно не совсем меня поняли. Не продавать или покупать волатильность, а создать инструмент, который будут покупать другие, и зарабатывать на комиссионных. И получилось это только со второй попытки. Создав VIX, они создали основание для целой плеяды других продуктов по торговле волатильностью.( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 5 )

Сколько на самом деле можно заработать на VIX, VXX, XVZ, XIV, и др?

- 16 ноября 2014, 20:01

- |

Учимся торговать волатильностью:

О чем пойдет речь:

О чем пойдет речь:

- Вся правда о VIX и ее производных;

- Почему в реальности люди теряют на VIX?

- Расхождение между VIX и фьючерсом на VIX;

- На сколько реально поднимается VIX при кризисах?

- Сколько зарабатывает Barclase на VIX?

Обо всем понемногу...

- 16 октября 2014, 01:38

- |

NZDUSD: буквально на следующей день после анализа, пара вышла на коррекционную дистанцию. Продолжаем держать лонги и докупаться в снижениях на ТФ Н4-Н8.

EURUSD: всё только начинается...

EURJPY: на данном этапе, существенному укреплению кросса мешает текущее укрепление йены. Жду развязки, прогноз не меняется: вверх.

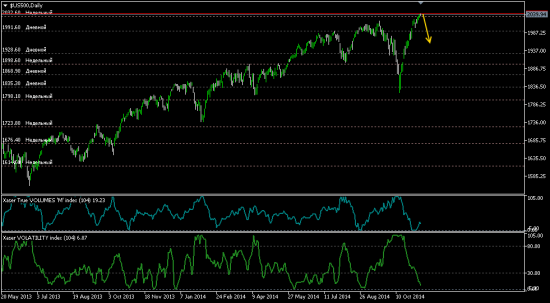

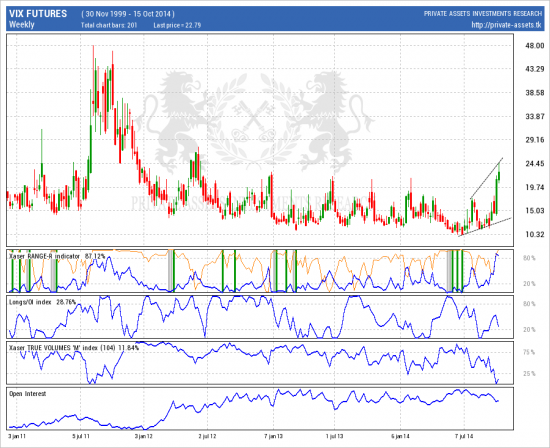

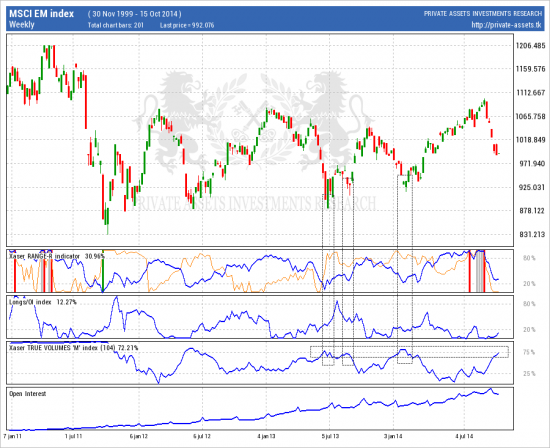

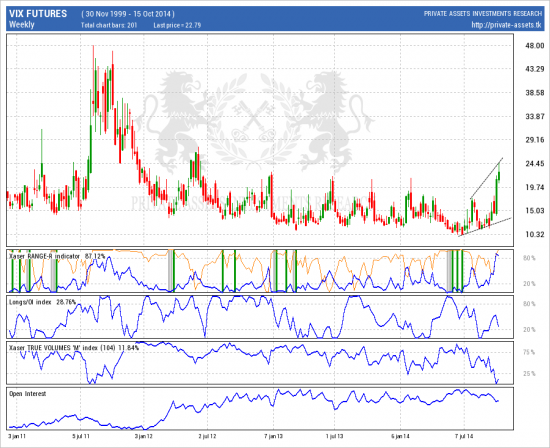

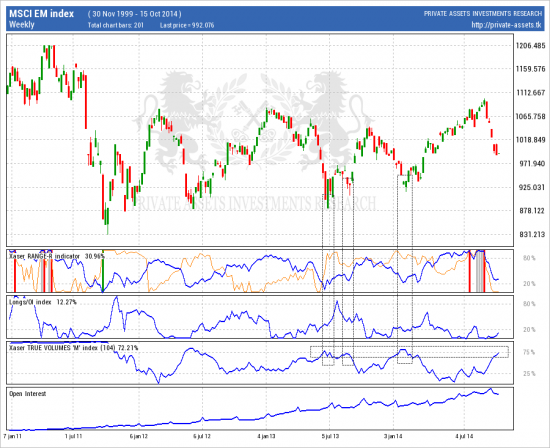

S&P-500: на последних телодвижениях растет паника (см. картинку «VIX» в самом низу), которая приблизила инструмент к зоне набора оптимальных длинных позиций.

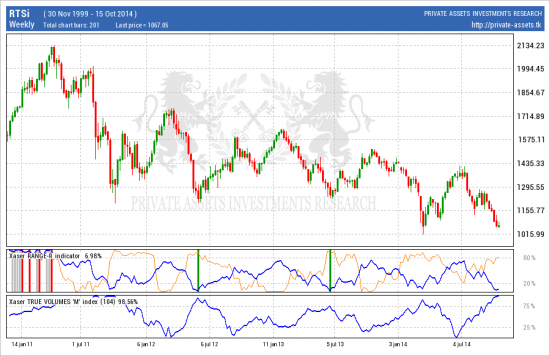

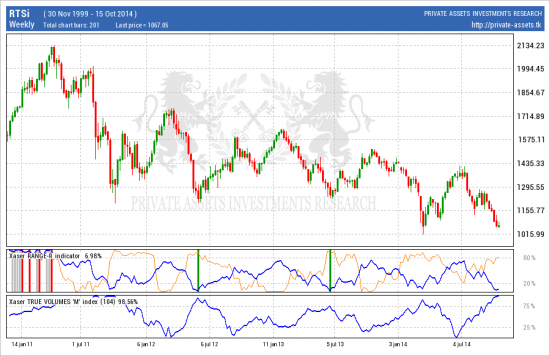

РТС: не вижу причин не воспользоваться текущими достигнутыми целями и не перейти в позитив с набором длинных позиций в коррекцию.

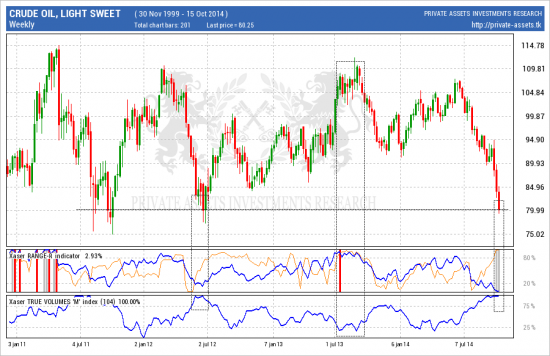

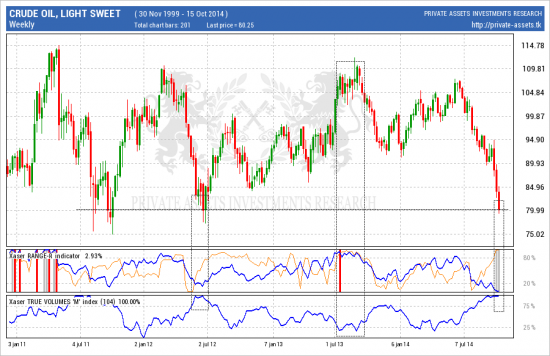

Нефть (CL): после многократного пробития всех поддержек (мыслимых и немыслимых), достигли 80$. Неплохой уровень «на отбой». Технически, 85 смотрится вполне достижимо.

EURUSD: всё только начинается...

EURJPY: на данном этапе, существенному укреплению кросса мешает текущее укрепление йены. Жду развязки, прогноз не меняется: вверх.

S&P-500: на последних телодвижениях растет паника (см. картинку «VIX» в самом низу), которая приблизила инструмент к зоне набора оптимальных длинных позиций.

РТС: не вижу причин не воспользоваться текущими достигнутыми целями и не перейти в позитив с набором длинных позиций в коррекцию.

Нефть (CL): после многократного пробития всех поддержек (мыслимых и немыслимых), достигли 80$. Неплохой уровень «на отбой». Технически, 85 смотрится вполне достижимо.

Расчет контанго для rvi

- 16 октября 2014, 01:24

- |

Как правильно рассчитать контанго для цены в rvi фьючерсе?

Я раньше думал, что значение будет равно премии в равнозначной по веге опционной конструкции, но на деле выходит совсем не так

В англоязычной литературе я так, к сожалению и не разобрался.

Я раньше думал, что значение будет равно премии в равнозначной по веге опционной конструкции, но на деле выходит совсем не так

В англоязычной литературе я так, к сожалению и не разобрался.

Изменение в расчете VIX

- 10 сентября 2014, 22:04

- |

Биржа CBOE планирует включить в калькуляцию VIX недельные опционы на S&P 500.

По планам биржи внедрение серий «SPX Weeklys» будет осуществлено с 6 октября. На данный момент включены только месячные опционы.

Недельные опционы на S&P 500 — один из любимых инструментов опционщиков. Уверен, их отражение в VIX найдет свою аудиторию.

По планам биржи внедрение серий «SPX Weeklys» будет осуществлено с 6 октября. На данный момент включены только месячные опционы.

Недельные опционы на S&P 500 — один из любимых инструментов опционщиков. Уверен, их отражение в VIX найдет свою аудиторию.

Начинается самое интересное - заработают и медведи и быки.

- 09 сентября 2014, 08:21

- |

Магические картинки которые я публикую с начала отскока последней малюсенькой коррекции начинают действовать.

( Читать дальше )

( Читать дальше )

Зарабатываем 17% в месяц на квартальных отчетах!

- 03 сентября 2014, 13:14

- |

Запись вебинара Академии ProValue по теме «17% в месяц на квартальных отчетах»! Разбираем в теории и терминале наиболее актуальные стратегии торговли опционами на квартальных отчетах, разбираем возможности коллективного анализа и инвестирования в сообществе, а так же отвечаем на наиболее актуальные вопросы, связанные с исполнением опционов.

Давайте разберем все по порядку… В первой части вебинара, мы разбираем:

( Читать дальше )

Давайте разберем все по порядку… В первой части вебинара, мы разбираем:

- Преодолеваем сложности квартальных отчетов;

- Разбираем, как зарабатывать на квартальных отчетах по 1200$ в день!

- Построение продвинутых опционных комбинаций;

- Риск-менеджмент в сделках, и достижение соотношения риск/прибыль 1 к 10 и выше!

( Читать дальше )

Макарский говорит. О прагматизме инвестирования!

- 02 сентября 2014, 19:41

- |

Почему стоит страховать портфель акций опционными комбинациями:

«Инвестирование — это и наука и искусство» — У. Баффет

«Инвестирование — это и наука и искусство» — У. Баффет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал