SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

цб рф

Обзор утренних новостей

- 04 августа 2011, 09:09

- |

Сирийский конфликт может заставить нефть подорожать

Усиление вооруженных столкновений в Сирии может спровоцировать рост нефтяных цен

http://www.vedomosti.ru/newspaper/article/265048/novaya_ugroza_dlya_nefti

Европу накрывает чувством долга

Рынок суверенного долга европейских стран испытал новое потрясение. Доходность государственных облигаций Италии обновила исторический максимум, достигнув на торгах 3 августа отметки 6,3%. Инвесторы избавляются от суверенных долгов итальянского правительства, опасаясь, что долговой кризис в периферийных странах разрастается. Это доказывает, в частности, стремительный рост доходностей по суверенным долгам Испании и Италии, которые достигли максимумов.

http://www.kommersant.ru/doc/1690575

«Вся Европа в очень опасной ситуации»

Еврозона снова в опасности: из-за пугающей доходности по облигациям Испании и Италии рынки охватила паника. Эксперты опасаются, что это лишь предвкушение того, что произойдет, когда страны на деле подойдут к состоянию банкротства.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

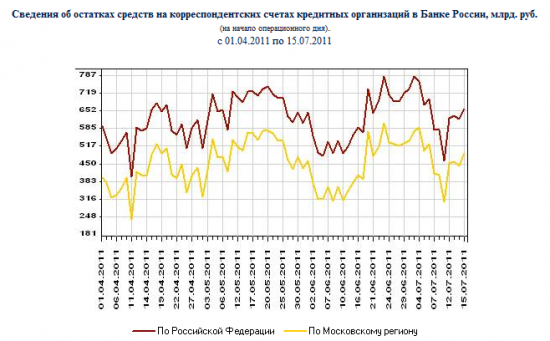

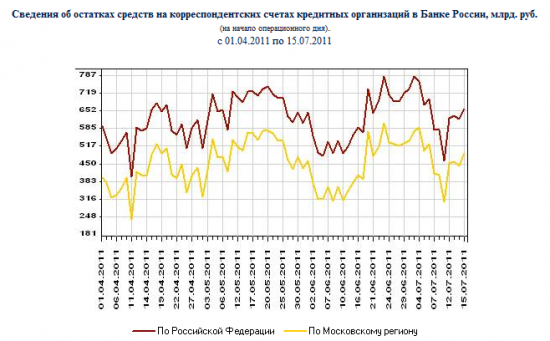

Остатки на корсчетах банков в ЦБ

- 15 июля 2011, 12:26

- |

Остатки денежных средств кредитных организаций на корсчетах в Банке России на начало операционного дня в пятницу составили 662,9 миллиарда рублей, на депозитах в ЦБ — 644,1 миллиарда рублей, сообщил департамент внешних и общественных связей ЦБ РФ.

Остатки на корсчетах по сравнению с четвергом, 14 июля, выросли на 38,8 миллиарда рублей, остатки на депозитах снизились на 77,8 миллиарда рублей.

Остатки на корсчетах банков в московском регионе выросли на 45,2 миллиарда рублей и составили 491,9 миллиарда рублей.

Денежные средства банков, размещенные на корсчетах в ЦБ РФ, предназначены для осуществления текущих транзакций в экономике. Они выступают в качестве бесплатных банковских депозитов (в ЦБ). Достаточный уровень остатков денежных средств коммерческих банков на корсчетах в ЦБ позволяет проводить текущие транзакции в экономике в приемлемые сроки с приемлемыми рисками.

( Читать дальше )

Остатки на корсчетах по сравнению с четвергом, 14 июля, выросли на 38,8 миллиарда рублей, остатки на депозитах снизились на 77,8 миллиарда рублей.

Остатки на корсчетах банков в московском регионе выросли на 45,2 миллиарда рублей и составили 491,9 миллиарда рублей.

Денежные средства банков, размещенные на корсчетах в ЦБ РФ, предназначены для осуществления текущих транзакций в экономике. Они выступают в качестве бесплатных банковских депозитов (в ЦБ). Достаточный уровень остатков денежных средств коммерческих банков на корсчетах в ЦБ позволяет проводить текущие транзакции в экономике в приемлемые сроки с приемлемыми рисками.

( Читать дальше )

Проблемы с рублевой ликвидностью могут обостриться в конце мая

- 20 мая 2011, 22:00

- |

… а значит, возможен рост рубля...

1 зампред ЦБР Геннадий Меликьян:

( Читать дальше )

1 зампред ЦБР Геннадий Меликьян:

- в посл месяц наблюдается сжатие рублевой ликвидности — это поможет ЦБР бороться с ростом цен (видимо, и на рынке акций:) Это же поддерживает рубль — прим. dr-mart, )

- во время апрельского налогового периода рынок неож столкнулся с нехваткой рублей, ставки овернайт выросли выше 5%

- очередной период напряженки возможен ив конце мая

- чистый отток капитала из РФ в апреле составил 7,8 млрд, в 1 квартале $21,9 млрд. (блин, откуда такой отток? — прим dr-mart)

- рубль может продолжить рост перед заседанием ЦБ РФ и на фоне уплаты налогов+рублевой напряженки

- уплата НЛПИ+акцизы = 25 мая.

- уплата налога на прибыль = 30 мая.

- объем выплат может составить 180+150 млрд руб

- ликвидность на корсчетах ЦБ может сокр до 750 млрд руб

( Читать дальше )

Тема: ЦБ перестанет брать акции в РЕПО с 1 июля 2011 года

- 04 мая 2011, 16:42

- |

Сегодня услышал на бизнес-FM со слов Бегларяна о том, что ЦБ перестанет брать акции у банков в РЕПО.

Оказалось, что новость эта вышла еще в серидине марта:

Банк России с 1 июля 2011 года приостанавливает заключение сделок прямого РЕПО с кредитными организациями, обеспечением по которым являются акции российских компаний, сообщил департамент внешних и общественных связей Банка России.

Эта мера начала работать с начала 2009 г. в рамках антикризисных мер, чтобы расширить возможности банков по пополнению ликвидности и поддержать российский фондовый рынок. Операции проводились на ММВБ с акциями компаний, включенных в ломбардный список ЦБ.

Ломбардный список ЦБ включает в себя следующие акции:

Соответственно вопрос: должны ли быть продажи этих акций и других активов в результате «распирамиживания» РЕПО банками к 1 июля?

Оказалось, что новость эта вышла еще в серидине марта:

Банк России с 1 июля 2011 года приостанавливает заключение сделок прямого РЕПО с кредитными организациями, обеспечением по которым являются акции российских компаний, сообщил департамент внешних и общественных связей Банка России.

Эта мера начала работать с начала 2009 г. в рамках антикризисных мер, чтобы расширить возможности банков по пополнению ликвидности и поддержать российский фондовый рынок. Операции проводились на ММВБ с акциями компаний, включенных в ломбардный список ЦБ.

Ломбардный список ЦБ включает в себя следующие акции:

- Лукойл, Татнефть, Газпромнефть, Роснефть, Газпром, Новатэк

- ММК, Норникель, Северсталь, Мечел, Полюс-Золото

- ОГК1-ОГК6, Мосэнерго, Иркутскэнерго, Русгидро, ФСК ЕЭС

- МТС, Аэрофлот, Камаз

- TRNFP,TATNP

Соответственно вопрос: должны ли быть продажи этих акций и других активов в результате «распирамиживания» РЕПО банками к 1 июля?

Где деньги, Зин ??? Или одна из причин почему закончился испепеляющий рост.

- 11 апреля 2011, 21:17

- |

Сегодня обратил внимание на резкое сокращение ликвидности на русском рынке.

Хотелось бы услышать мнение Смарт-лабовцев о причинах столь мощного оттока.

Вроде бы налоговые выплаты на сегодня не предполагаются, никаких новостей типа выкупа вэбом какой нибудь хрени не было.

Было замечено увеличение депозитов ЦБ, но там только на 126.6 ярда, а с корр. счетов уплыло в общей сложности 329 (!!!)

спрашивается, а хде ещё 200 ???

ЗЫ: самый очевидный ответ, что провисели за выходные)))

Хотелось бы услышать мнение Смарт-лабовцев о причинах столь мощного оттока.

Вроде бы налоговые выплаты на сегодня не предполагаются, никаких новостей типа выкупа вэбом какой нибудь хрени не было.

Было замечено увеличение депозитов ЦБ, но там только на 126.6 ярда, а с корр. счетов уплыло в общей сложности 329 (!!!)

спрашивается, а хде ещё 200 ???

ЗЫ: самый очевидный ответ, что провисели за выходные)))

Алексей Моисеев, ВТБ Капитал - о глобальных рынках

- 30 марта 2011, 23:50

- |

Сегодня у нас в программе был Алексей Моисеев, один из самых компетентных из известных мне, специалистов в экономике. Людей, которые так глубоко разбирались в процессе, очень и очень немного. Мне всегда доставляет огромное удовольствие послушать таких людей.

Почему в России наблюдается отток капитала?

- Все центробанки переходят к ужесточению политики. Но это не скажется негативно на рынках. Если монетарная политика, условно, была -10, а стала -5, то в этом ничего страшного нет.

- ЕЦБ повысит процентные ставки 7 апреля. Но при этом они продолжат скупать долги перифирийной европы. В этом нет ничего плохого для рынков.

- Реально оценить последствия для европейских банков от этого шага сложно, ибо никто не знает, что там у банков на самом деле происходит.

- Основной риск для Европы, «Черный Лебедь», заключается в том, что у, например, испанских банков могут вскрыться неизвестные доселе проблемы. Испания начнет спасать банки, и повесит это все на бюджет. Если инвесторы начнут продавать гособлигации Испании, то тут проблему фондом в 750 млрд евро уже будет не решить

- Пока же за Грецию, Ирландию и маленькую Португалию беспокоится не стоит — не тот масштаб.

- Основное последствие повышения ставки ЕЦБ — рост евро. Но этот рост уже случился, повышение ставки — учтено курсом.

- А вот досрочное прекращение QE2 — не в цене. Если ФРС прекратит стимулирование в апреле, то доллар на этом укрепится.

- Ожидаю сильный доллар во 2-м полугодии 2011, когда ФРС перейдет к ужесточению политики, а европейская тема со ставками будет отыграна.

- ФРС труднее повысить ставку, чем ЕЦБ. От ставки зависит стоимость ипотеки. Если ипотека заглохнет, то стоимость жилья продолжит сокращаться. А ЕЦБ повысит ставки и при этом точечно выкупает проблемные долги. Так, они решают проблему инфляции и долговые проблемы стран.

- В России сейчас очень большая ликвидность.

- 600 млрд на депозитах и 400 млрд в ОБР, что почти тоже самое.

- Ставки ЦБ РФ глубоко ниже инфляции.

- На «декоративную» ставку рефинансирования можно не смотреть. Надо смотреть на ставки по депозитам и овернайт РЕПО — они очень низкие.

- ЦБ РФ создает условия для этого, затем, чтобы отбить спекулятивный приток валюты в РФ «кэрри трейд».

- Когда валюта укрепляется и ставка растет, прибегает много иностранных спекулянтов.

- МВФ в этом случае рекомендует либо вводить валютный контроль, либо держать низкими ставки.

- Почему кэрри трейд плох?

- 2010 год: приток иностранных денег $30 млрд, отток российских денег = $70 млрд

- когда кэрри трейд заканчивается, иностранные деньги уходят, а российские не возвращаются. Курс обваливается. А на курс завязаны обязательства российских заемщиков.

Почему в России наблюдается отток капитала?

- 2008 год кое-чему научил

- Те, кто сидит на деньгах, понимает, что инвестировать внутри россии уже не имеет смысла.

- Не имеет смысла строить жилую или коммерческую недвижимость — цены расти уже так как прежде не будут. Цены и так дорогие, спроса по таким ценам нет. Интересных объектов для инвестиций тоже нет.

- А за рубежом — очень много интересных объектов и привлекательных цен, рынок более емкий и надежный с правовой точки зрения.

- Поэтому деньги вытекают.

- Это отчасти хорошо, потому что это сокращает давление на валютный курс.

- Деньги эти могут и не вернуться — ничего плохого в этом нет, тут как в Японии. Там тоже японцы все время вкладывали именно в зарубежные активы из-за низкой доходности внутренних инвестиций.

ЦБ РФ расширяет диапазон колебаний бивалютной корзины

- 01 марта 2011, 22:09

- |

Опять никто сегодня не написал о важном событии дня! ну что такое? нельзя вас оставить одних ни на минуту...

Итак сегодня выступал 1-й зампред ЦБ РФ Алексей Улюкаев. Он сказал важные вещи:

Итак сегодня выступал 1-й зампред ЦБ РФ Алексей Улюкаев. Он сказал важные вещи:

- ЦБ РФ надеется, что увеличение гибкости валютной политики позволит увеличить эффективность монетарной политики, замедлить приток капитала и в конечном счете сократить инфляцию.

- ЦБ меняет валютную политику в сторону более гибкого курса рубля

- ЦБ расширяет диапазон колебаний бивалютной корзины до 5 руб: 32,45-37,45. Предыдущий диапазон был 4 руб: 32,95-36,95.

- Подвинули нижнюю границу — это создает условия для игры на повышение курса рубля.

- ЦБ РФ сокращает объем валютных интервенций с $650 млн до $600 млн в рамках плавающего коридора.

- Январь: объем интервенций $800М, февраль — $4,5Б

- Скупка долларов заставляет ЦБ печатать рубли, что создает избыток ликвидности в банковской системе и порождает инфляционное давление. Возможно это заставило ЦБ изменить валютную политику.

- ЦБ РФ зафиксировал отток капитала в январе, и не исключает сохранения оттока в феврале

- ЦБ РФ обеспокоен ростом активности carry-trade. То есть спикули могут гнать рубль наверх на фоне высоких ставок по рублю.

- Более гибкая валютная политика позволит снизить давление спикулей на рубль, т.к. увеличение волатильности на рубле сократит привлекательность операций керри-трейд

- Однако, Улюкаев сознает, что эти меры скорее всего приведут к укреплению рубля в краткосрочной перспективе.

- ЦБ РФ надеется, что инфляция останется однозначной (<10%) в этом году.

- Улюкаев также сказал, что прогноз ЦБ по инфляции на 2011 =7%, говорит о снижении инфляции во 2-м квартале 2011.

- ЦБ РФ готов подключить укрпление рубля к инструментам борьбы с инфляцией.

- Если сдерживарубль от роста, то инструменты монетарной политики будут неэффективны для борьбы с инфляцией.

Как повлияет ставка рефинансирования на наши банки и на рынок в целом?

- 25 февраля 2011, 21:20

- |

У кого какие мнения на этот счет, новость не новая, но хочется понять, вроде изменения незначительные, будет ли какой эффект?

с 28 февраля ЦБ РФ повышает ставку рефинансирования до 8%

- 25 февраля 2011, 11:31

- |

25.02.2011, Москва 10:45:29 ЦБ РФ принял решение с 28 февраля 2011г. повысить ставку рефинансирования на 0,25% — до 8%, а также с 1 марта 2011г. повысить нормативы обязательных резервов. Об этом сообщает Банк России.

ЦБ РФ неожиданно повысил все ставки

- 25 февраля 2011, 11:15

- |

Совет директоров центрального банка РФ в пятницу неожиданно принял решение повысить с 28 февраля 2011 г все процентные ставки на 25 базисных пунктов и с 1 марта увеличить нормы резервирования, говорится в сообщении регулятора.

По обязательствам перед нерезидентами нормы резервирования повышены с 3,5 до 4,5%, по другим обязательствам — с 3,0 до 3,5%.

Далее тут http://www.vedomosti.ru/finance/news/1218291/cb_rf_neozhidanno_povysil_vse_stavki

Думаю, что это незначительно повлияет на рынок. Тоесть если Амеры будут расти, мы обязательно пойдем за ними.

По обязательствам перед нерезидентами нормы резервирования повышены с 3,5 до 4,5%, по другим обязательствам — с 3,0 до 3,5%.

Далее тут http://www.vedomosti.ru/finance/news/1218291/cb_rf_neozhidanno_povysil_vse_stavki

Думаю, что это незначительно повлияет на рынок. Тоесть если Амеры будут расти, мы обязательно пойдем за ними.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал