Блог им. TradPhronesis

Загадка концентрации. Или признак нового кризиса?

- 30 июня 2024, 10:10

- |

Концентрация фондового рынка резко возросла. Считается, что это является признаком надвигающегося финансового кризиса. Попробуем разобраться.

Что подразумевается по концентрацией: рост доли фондового рынка США в мире, рост доли технологического сектора и рост доминирования крупнейших компаний в большинстве регионов.

(Источники информации: Datastream, Worldscope, Global Investment Research Goldman Sachs, FactSet)

Гегемония рынка акций США

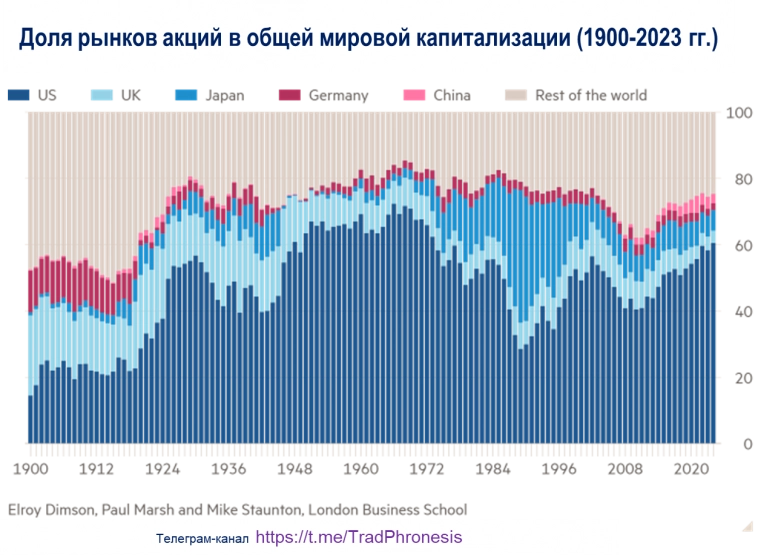

После мирового финансового кризиса 2008 г. темпы роста рынка акций США значительно опережали темпы роста по другим регионам. Доля рынка США достигла уровня 50%. Это высокий показатель по историческим меркам, но не уникальный.

В начале 1970-х годов рынок акций США имел более высокую долю на мировых рынках, хотя движущие силы были совсем другими. В тот период семь крупнейших компаний принадлежали: нефтяному сектору (Exxon и Mobil), автомобильному сектору (Ford, GM и Chrysler), General Electric и IBM.

В течение следующих 50 лет фондовый рынок США неизменно оставался крупнейшим в мире, хотя в конце 1980-х годов он ненадолго упал до менее чем 30% мирового рынка, когда его обогнала Япония. На пике своего пузыря в 1989 году индекс Nikkei достиг отметки 38 915 пунктов – уровня, который он недавно наконец преодолел почти 35 лет спустя. В 1989 году четырьмя крупнейшими компаниями мира были японские банки (Industrial Bank of Japan, Sumitomo Bank, Fuji Bank и Dai-Ichi Kangyo Bank). 6 из 10 крупнейших компаний мира были японскими. После краха японского рынка США вновь вернули себе лидерство на мировом фондовом рынке.

По мнению Goldman Sachs, долгосрочный рост относительного размера фондового рынка США оправдан. Он отражает доминирование экономики США в мире.

Знаменитый «Индикатор Баффета» – соотношение капитализации рынка акций и ВВП – в США также неуклонно растет (уже 170%), опережая весь остальной мир.

Только Швейцария и Дания (гораздо меньшие по размеру экономики) имеют более высокий «Индикатор Баффета», чем у США. Кстати, интересный факт: в случае Дании это главным образом отражает размер компании Novo Nordisk, чья рыночная стоимость сама по себе превышает годовой ВВП датской экономики.

Глобальное доминирование Америки сейчас приближается к уровням, наблюдавшимся в 1950-х и 1960-х годах, когда США возглавляли послевоенное восстановление экономики, а группа Nifty Fifty, состоящая из акций голубых фишек Уолл-стрит, пожинала плоды. «Это отражает превосходные показатели экономики США, большой объем IPO и существенную прибыль от американских акций», — написали Димсон, Марш и Стонтон в Ежегоднике Global Investment Returns Yearbook 2024. «Ни один другой рынок не может соперничать с этим долгосрочным достижением. ».

Почему рынок США так высоко оценен и является ли это проблемой?

Во-первых, фондовый рынок США просто перерос другие рынки по причине более высокой прибыльности компаний США.

Во-вторых, за тот же период фактор «Рост» (Growth) постоянно превосходил фактор «Стоимость» (Value), поскольку процентные ставки продолжали падать, тем самым повышая относительную оценку долгосрочных активов. Иными словами, фондовый рынок США больше подвержен влиянию быстрорастущих отраслей (Growth), чем остальной мир, и меньше подвержен влиянию медленно растущих компаний, которые относятся к сегменту Value. Извечная дилемма в какие компании инвестировать: Value or Growth Stocks: Which Is Better?

Есть и другие объяснения превосходства США:

▪ Уровень реинвестирования прибылей среди компаний США выше, чем на большинстве других рынков. Способность и желание реинвестировать по высокой ставке в растущие компании способствуют относительному лидерству рынка США. Особенно это касается технологического сектора.

▪ США также выигрывают, по сравнению с другими рынками, от наличия комплексных и уникальных экосистем поддержки, включая сотрудничество с университетами и правительством, фондами инкубаторов и ускорителей, фондами венчурного капитала и прямых инвестиций.

▪ Ликвидность фондового рынка США намного выше, чем на других рынках, что помогает снизить премию за риск.

▪ Геополитические проблемы и вмешательство правительства снизили глобальный аппетит на некоторых развивающихся рынках, в частности в Китае. Между тем, ликвидность в Европе гораздо хуже, чем в США. США также привлекли инвестиции и компании благодаря государственным стимулам, тарифам на импорт и Закону о снижении инфляции (IRA).

▪ Экономика США больше и сильнее других стран, и растущая тенденция к листингу в США иностранных компаний усиливает этот эффект; это означает, что наиболее успешные и быстрорастущие компании иностранного происхождения представлены на рынке США и участвуют в росте капитализации.

Тем не менее, хотя фундаментальные факторы способствовали подъему рынка США, он становится все более дорогим по сравнению с остальным миром. Прогнозный P/E компаний с рынка США значительно превышает значение мультипликатора компаний в других странах.

Однако, эта премия по-прежнему оправдана более высокой нормой доходности капитала, а оценочная премия в США не является экстремальной с учетом более высокого уровня прибыльности и доходности капитала.

Что инвесторам с этим делать?

Основной вывод такой: размер рынка акций США по сравнению с другими рынками не имеет значения, пока он поддерживается фундаментальными показателями.

И пока относительный рост рынка США основан на более сильных фундаментальных показателях

Также стоит помнить, что нынешнее доминирование технологического сектора, даже на фондовом рынке США, не является беспрецедентным по сравнению с другими доминирующими секторами в прошлом. Ниже рисунке показаны крупнейшие секторы фондового рынка США в течение почти 200 лет. Индустрия информационных технологий и коммуникаций является крупнейшей, но это ни в коем случае не является исключением. За последние 200 лет крупнейшая отрасль, представленная на фондовом рынке в каждый момент времени, отражала основной драйвер экономического роста. Технологический сектор примерно такого же размера, как энергетический сектор, который был на пике своего развития в середине 1950-х годов. Причем в индексе он остается меньшим, чем транспорт (который доминировал в 20 веке) или финансы и недвижимость, которые составляли доминирующую часть рынка акций в 19 веке.

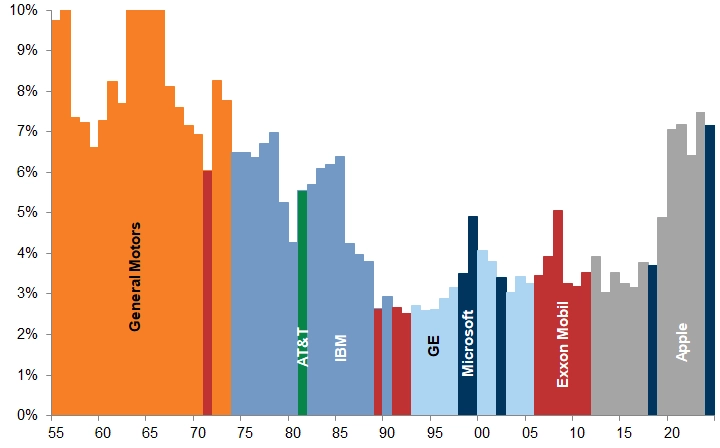

Но вот вопрос концентрации денег в отдельных акциях, пожалуй, привлекает наибольшее внимание. В США 10 крупнейших компаний достигли более 30% рыночной стоимости индекса S&P 500, самого высокого уровня с 1980 года.

Аналогичная картина в разной степени наблюдалась и на многих других рынках. К примеру, в Европе наблюдается самая высокая концентрация со времен 2008 года, и она приближается к рекордному уровню концентрации, наблюдавшемуся во времена технологического пузыря. В частности, акции группы GRANOLAS (GSK, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oreal, LVMH, AstraZeneca, SAP, and Sanofi) составляют почти четверть стоимости 600 крупнейших компаний Европы. Тем не менее, эти компании более диверсифицированы по отраслям и представлены в сфере технологий, здравоохранения, предметов роскоши и потребительских товаров.

Является ли высокая концентрация капитализации фондового рынка в отдельных акциях признаком пузыря?

Хотя высокая концентрация денег в отдельных акциях может быть признаком пузыря, это не обязательно означает, что он существует. Например, когда фондовый рынок Японии на короткое время стал крупнейшим в мире и достиг коэффициента P/E 67x, крупнейшими компаниями в индексе были банки, но рынок не был особенно концентрированным.

Кроме того, хотя доля крупнейших акций на фондовом рынке США сегодня намного больше по сравнению с рыночным пузырем 2000 года, текущие мультипликаторы оценки акций намного ниже, чем это было во время известных нам пузырей (Nifty50 начала 1970-х годов, японский пузырь конца 1980-х годов и технологический пузырь 2000 года).

Мультипликаторы P/E и EV/Sales лучше в 2 раза!

Но более важно то, что нынешние доминирующие компании гораздо более прибыльны и имеют более сильные балансы, чем те, которые доминировали во время технологического пузыря.

У них выше доля денег на счетах (вот вам и buybacks), отрицательный чистый долг, выше рентабельность.

Высокая концентрация акций не является чем-то необычным. Как показано ниже, крупнейшие компании ранее в истории часто занимали более высокую долю в общей капитализации рынка, чем крупнейшая компания сегодня. Причем это происходило в течение более длительного периода времени.

Способность доминирующих компаний генерировать доход для акционеров и увеличивать его с течением времени — это особенность, которая признается во многих источниках литературы по этому вопросу.

В 2016 году Hendrick Bessembinder, профессор финансов в Университете Аризоны, провел исследование всех 26168 компаний в США, акции которых публично котировались с 1926 года, и выяснил, какие публичные компании принесли акционерам больше всего денег.

Оказалось, из нескольких тысяч акций только 50 лучших отвечают за 40% всего прироста капитализации рынка. Суммарная доходность 96% акций соответствовала доходности гособлигаций. И только 4% акций обеспечили всю избыточную доходность рынка по сравнению с государственными облигациями.

Одной из причин этого может быть растущая проблема масштаба, необходимого для доминирующих технологических платформ, особенно когда речь идет о вычислительной мощности и расходах на исследования и разработки. Еще одним фактором, который может усугубить эти фундаментальные факторы, является рост пассивных инвестиций по сравнению с активными. «Победители» со временем становятся больше, так как эти компании поддерживаются все большим количеством инвестиций, которые чисто технически поступают от индексных фондов.

В связи с этим Bessembinder пишет: «Проблема в том, я понятия не имею, какие компании принесут наибольшую прибыль в течение следующих 10, 20 лет… возможно, это будут компании, о которых мы никогда не слышали. Может быть, это будут компании, которых сейчас даже не существует. Если большая часть прибыли приходится на нескольких крупных победителей, которых трудно определить заранее, имеет смысл максимально диверсифицировать свой портфель, чтобы избежать риска невключения в него победителей.»

Несет ли высокая концентрация денег в отдельных акциях большие риски?

Исторически сложилось так, что конкуренция заставляет исчезать даже великие компании. Так было и так будет. Они не обязательно обанкротятся. Возможны слияния, поглощения или разделения. С этой точки зрения рынок, на котором доминируют несколько акций, становится все более уязвимым, в т.ч. и из-за антимонопольного регулирования.

Например, только 52 компании остались в списке Fortune 500, начиная с 1955 года. Другими словами, чуть более 10% компаний из списка Fortune 500 в 1955 году оставались в списке в течение 69 лет до этого года. Было бы разумно предположить, что, когда список Fortune 500 будет опубликован через 70 лет, в 2090-х годах, почти все сегодняшние ведущие компании больше не будут существовать в том виде, в каком они сейчас существуют, и будут заменены новыми компаниями в новых отраслях, которые мы сегодня даже не можем себе представить.

Инновации имеют тенденцию создавать новые технологии, продукты и рынки. Наряду с этим, лидерство на фондовом рынке также имеет тенденцию меняться. Этот процесс иногда ускоряется или замедляется, но, например, с 1980 года более 35% компаний, входящих в индекс S&P 500, сменялись на новые в среднем за 10-летний период.

Индекс постоянно перестраивается по мере того, как менее успешные компании заменяются новыми фирмами с лучшими перспективами роста. В частности, за последние 20 лет появилась группа компаний, которые стали доминировать в сфере технологий и смежных отраслей в условиях удивительно быстрой трансформации бизнес-среды. Из нынешних 50 крупнейших компаний США только половина входила в топ-50 десять лет назад, а многие компании даже не существовали до 1990-х годов: NVIDIA (1993), Amazon (1994), Netflix (1997), PayPal (1998), Alphabet (1998), Salesforce (1999), Tesla (2003) и Facebook (2004).

В связи с этим важно иметь ввиду следующее. Ниже на графике показана относительная по сравнению с индексом S&P 500 доходность с 1980 года, которая была бы достигнута при покупке и удержании акций 10 крупнейших компаний в течение разных временных горизонтов (от 1 года до 10 лет). По доходности доминирующие компании часто проигрывают среднерыночной доходности.

То есть на уровне доходности акций доминирующие компании редко остаются лучшими в течение длительного периода времени.

Тем не менее, это не означает, что от этих компании следует отказаться. Они вполне могут оставаться хорошей составляющей инвестиционного портфеля. Могут выступать «оборонительными» акциями, могут иметь более низкую волатильность и более высокую доходность с поправкой на риск.

Но если говорить о высокой доходности, с учетом всего вышесказанного, инвесторам следует искать следующую группу быстрорастущих компаний уже не в списке Magnificent 7.

Текущее доминирование нескольких компаний на рынке не является беспрецедентным и может представлять проблему только в том случае, если оно не поддерживается фундаментальными показателями компаний. И с этим пока все в порядке. Но это только вопрос времени, когда большинство компаний из «Magnificent 7» начнут одна за одной выходить из списка топ-7.

_________________________________________________

Хороших выходных!

заходите на тг канал t.me/TradPhronesis

теги блога TradPhronesis

- Amazon

- Apple

- Aramco

- berkshire hathaway

- bitcoin

- BTC

- bubble

- buyback

- CFR

- day trading

- ETF

- ethereum

- Evergrande

- gamestop

- GPT

- halving

- history

- investing

- Morningstar

- Nike

- nikkei индекс

- OpenAI

- penny stocks

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- share

- Tesla

- trading

- VIX

- vix индекс

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Билл Гросс

- Билл Миллер

- Биткоин

- богл

- великолепная семерка

- вероятность

- Вино

- ВНП США

- говард маркс

- Греф

- далио

- деривативы

- дефолт

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Индекс страха

- индикатор Баффета

- инфляция

- искусственный интеллект

- китайский фондовый рынок

- концентрация

- кредитный рейтинг России

- крипто

- криптовалюта

- криптовалюты

- линч

- монополия

- НДФЛ

- недвижимость

- ОАЭ

- обзор компании

- обзор рынка

- опционы

- отчеты МСФО

- оценка

- питер линч

- прогноз

- прогноз по акциям

- прогнозирование

- пузырь

- рациональность

- роскошь

- Рэй Далио

- сигналы

- сорос

- статистика

- стратегия

- США

- тесла

- торговые сигналы

- трейдинг

- уоррен баффет

- Уоррен Баффетт

- успех

- фундаментальный анализ

- халвинг

- экономика США

- экономический дайджест

- Эмоции

- Япония

Пользователь запретил комментарии к топику.