SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ

Доходность ОФЗ выросла на войне санкций.

- 07 августа 2014, 12:57

- |

Всем добрый день.

Акции ретейлеров и Сбера сегодня выглядят сегодня хуже рынка. И понятно почему. Сегодня обнародованы конкретные товарные позиции по продовольственным товарам из США и ЕС, которые попадут под ответные российские санкции. Что касается фруктов и мяса, скорее всего, что это будут в основном продовольственные товары, аналоги которых можно получать из других стран, в первую очередь из Латинской Америки, Турции и Китая. А овощи и молочные продукты может заместить Белоруссия, чему она наверно уже сильно радуется. Там, действительно, в короткие сроки могут резко нарастить производство продуктов питания. А вот российский аграрный сектор, на это не способен в принципе, что бы там не писали и говорили всякого рода оптимисты…

Что касается влияния последних событий на фондовый рынок, то его реакция была достаточно сдержанной, на мой взгляд. Вот только сильно настараживает резкий скачек доходности российских гособлигаций. Десятилетние ОФЗ показали максимальный результат с кризисного 2009 года. Вчера их доходность вплотную приблизилась к 10%, когда как еще в июле она не превышала 8%. Это серьезно увеличит расходы бюджета на обслуживание госдолга, а также повысит стоимость заимствования на открытом рынке. Что, в свою очередь, будет способствовать еще большему замедлению экономического роста. Что касается Сбербанка, то его исключение из индекса MSCI неизбежно приведет к очередной волне распродаж на российском рынке. А вероятность этого события, как мне кажется значительно выше 50%.

Акции ретейлеров и Сбера сегодня выглядят сегодня хуже рынка. И понятно почему. Сегодня обнародованы конкретные товарные позиции по продовольственным товарам из США и ЕС, которые попадут под ответные российские санкции. Что касается фруктов и мяса, скорее всего, что это будут в основном продовольственные товары, аналоги которых можно получать из других стран, в первую очередь из Латинской Америки, Турции и Китая. А овощи и молочные продукты может заместить Белоруссия, чему она наверно уже сильно радуется. Там, действительно, в короткие сроки могут резко нарастить производство продуктов питания. А вот российский аграрный сектор, на это не способен в принципе, что бы там не писали и говорили всякого рода оптимисты…

Что касается влияния последних событий на фондовый рынок, то его реакция была достаточно сдержанной, на мой взгляд. Вот только сильно настараживает резкий скачек доходности российских гособлигаций. Десятилетние ОФЗ показали максимальный результат с кризисного 2009 года. Вчера их доходность вплотную приблизилась к 10%, когда как еще в июле она не превышала 8%. Это серьезно увеличит расходы бюджета на обслуживание госдолга, а также повысит стоимость заимствования на открытом рынке. Что, в свою очередь, будет способствовать еще большему замедлению экономического роста. Что касается Сбербанка, то его исключение из индекса MSCI неизбежно приведет к очередной волне распродаж на российском рынке. А вероятность этого события, как мне кажется значительно выше 50%.

- комментировать

- Комментарии ( 5 )

Российскому фондовому рынку перекрыли «вентиль»

- 06 августа 2014, 16:44

- |

Санкции США и Евросоюза заметно ухудшили ситуацию на фондовом рынке России. Инвесторы выводят средства из российских ценных бумаг и вкладываются в активы Бразилии, Индии и Китая. Внутренняя конъюнктура также не прибавляет оптимизма. По оценкам экспертов, продление моратория на перечисление пенсионных накоплений россиян в НПФ фактически обескровит фондовый рынок: новых денег ждать неоткуда.

Согласно расчетам Минфина, заморозка пенсионных накоплений обойдется фондовому рынку России по меньшей мере в 700 млрд рублей: такую сумму НПФ планировал инвестировать в следующем году в корпоративные ценные бумаги. В этой связи ведомство прогнозирует удорожание кредитного ресурса на 2-3 процентных пункта и сокращение роста ВВП на 1% в 2015 году.

Российский фондовый рынок и без того переживает не лучшие времена в связи с западными санкциями. С начала этого года индекс ММВБ упал на 8,6%, в то время как индикаторы стран-партнеров России по блоку БРИКС в этот период демонстрировали устойчивый рост. Индийский индекс S&P BSE Sensex вырос на 20%, бразильский Ibovespa поднялся на 8,5%, а китайский Shanghai Composite увеличился на 3,3%.

( Читать дальше )

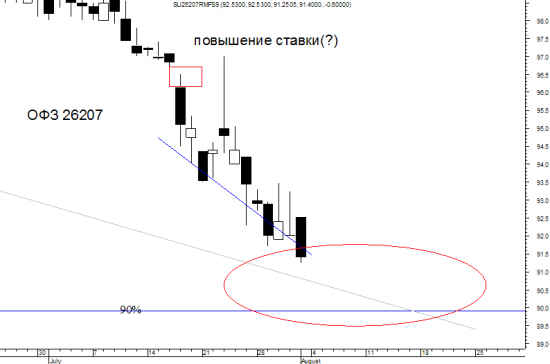

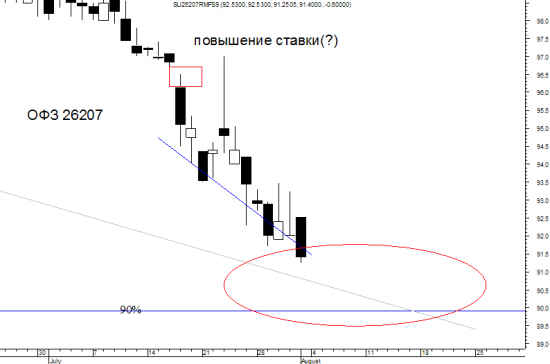

ОФЗ - идем на 90%?

- 03 августа 2014, 21:09

- |

ВОт был сегодня хороший пост про прямую линию в ОФЗ с дюрацией более 2-х лет.

Прямая так прямая.

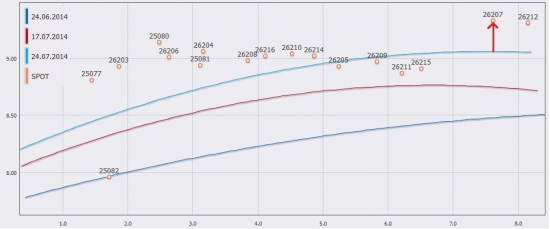

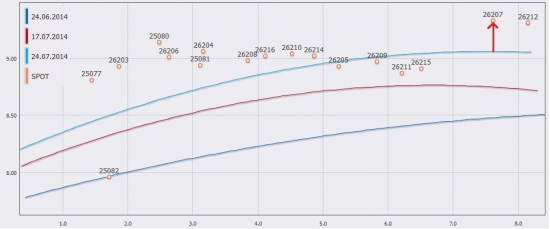

А вот график то интересный

С середины июля стали продовать как бешеные.

Санкции Санкции,

запрет на покупку русских облигаций и т.д

( Читать дальше )

Прямая так прямая.

А вот график то интересный

С середины июля стали продовать как бешеные.

Санкции Санкции,

запрет на покупку русских облигаций и т.д

( Читать дальше )

кривая ОФЗ стала прямой

- 03 августа 2014, 14:47

- |

Кривая ОФЗ со сроком дюрации более 2х лет стала прямой. Нормальная картинка http://bcs-express.ru/bonds/charts/cnt/sovereign_chart.html

ПСБ пишет в обзоре банков http://www.psbinvest.ru/analytics/spetsialnyy_obzor_bond/28026/

«Вместе с ранее накопленным объемом проблемных ссуд наибольшим объем просроченной задолженности по кредитному портфелю имеют Русский Стандарт (20%), ХКФ Банк (18%), МТС Банк (17%), ОТП Банк (17%), Ренессанс Кредит (14%), Росгосстрах Банк (12%), ТКС Банк (12%).»

Похоже до весны из крупняка доживут не все.

Но в близкие погашения о оферты можно успеть поиграть.

ПСБ пишет в обзоре банков http://www.psbinvest.ru/analytics/spetsialnyy_obzor_bond/28026/

«Вместе с ранее накопленным объемом проблемных ссуд наибольшим объем просроченной задолженности по кредитному портфелю имеют Русский Стандарт (20%), ХКФ Банк (18%), МТС Банк (17%), ОТП Банк (17%), Ренессанс Кредит (14%), Росгосстрах Банк (12%), ТКС Банк (12%).»

Похоже до весны из крупняка доживут не все.

Но в близкие погашения о оферты можно успеть поиграть.

ЦБ поднял ключевую ставку на 50 бп до 8%

- 25 июля 2014, 14:02

- |

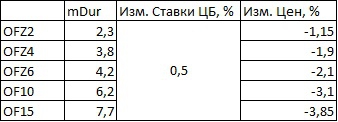

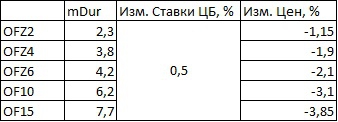

ЦБ поднял ключевую ставку на 0,5%. Вот как отреагировали доходности:

Теперь цены по бондам летят вниз)) Цена должна упасть на мод.дюрация*0.5%. Т.е. по фьючерсам цены должны упасть на

Т.е. за один день цена по 15 летним контрактам падает почти на 4 процента. С учетом ГО 5% получается 20 плечо. Т.е. можно было заработать 3,85*20=77%.

А доходность ОФЗ 26207, например, пока не выросла на 50 пипсов ))

Все графики, доходности и цены смотри здесь:http://www.futofz.moex.com/

ДОПОЛНЕНИЕ:

В пресс-релизе ЦБ http://www.cbr.ru/press/pr.aspx?file=25072014_133011dkp2014-07-25T13_00_55.htm говорится о повышении ставки в связи с повышением инфляционных ожиданий. При этом неоднократно отмечается, что в случае сохранения инфляционных рисков, ЦБ будет и дальше повышать ставку.

Расписание заседаний ЦБ: http://www.cbr.ru/dkp/?Prtid=cal_mp

Теперь цены по бондам летят вниз)) Цена должна упасть на мод.дюрация*0.5%. Т.е. по фьючерсам цены должны упасть на

Т.е. за один день цена по 15 летним контрактам падает почти на 4 процента. С учетом ГО 5% получается 20 плечо. Т.е. можно было заработать 3,85*20=77%.

А доходность ОФЗ 26207, например, пока не выросла на 50 пипсов ))

Все графики, доходности и цены смотри здесь:http://www.futofz.moex.com/

ДОПОЛНЕНИЕ:

В пресс-релизе ЦБ http://www.cbr.ru/press/pr.aspx?file=25072014_133011dkp2014-07-25T13_00_55.htm говорится о повышении ставки в связи с повышением инфляционных ожиданий. При этом неоднократно отмечается, что в случае сохранения инфляционных рисков, ЦБ будет и дальше повышать ставку.

Расписание заседаний ЦБ: http://www.cbr.ru/dkp/?Prtid=cal_mp

Фьючерсы на ОФЗ – скромные 400% + купоны на пиво

- 14 июля 2014, 11:13

- |

Попробую рассказать, на что надо в первую очередь обращать внимание при торговле облигациями, а значит и фьючерсами на ОФЗ. Для простоты изложения буду описывать облигации, для фьючерсов логика будет абсолютно аналогичная. Но обо всем по порядку.

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

Доходность

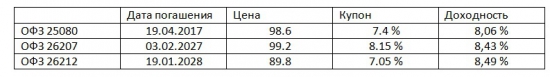

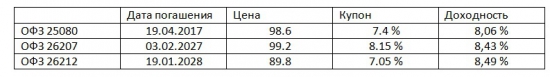

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

Доходность

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

ликвидности с пятницы привалило откуда-то

- 09 июля 2014, 10:45

- |

ставки свопов устойчиво в районе 7%

«системный» папин офер давно не кусают

нерезы ОФЗ продолжают покупать (при этом уровеньт реальных ставок в рублях самый низкий среди EM, в нац валютах)

чудеса

p.s. как версия — на рынок МБК пришла часть денег которые получил СМП под санацию мособлбанка. из отчетности СМП видно, что из 97 млрд он на 49 купил офз/евробонды и 32 разместил в МБК

«системный» папин офер давно не кусают

нерезы ОФЗ продолжают покупать (при этом уровеньт реальных ставок в рублях самый низкий среди EM, в нац валютах)

чудеса

p.s. как версия — на рынок МБК пришла часть денег которые получил СМП под санацию мособлбанка. из отчетности СМП видно, что из 97 млрд он на 49 купил офз/евробонды и 32 разместил в МБК

Фьючерсы на ОФЗ 2

- 30 июня 2014, 12:17

- |

Расскажу немного о том, что происходит при покупке продаже облигаций и фьючерсов на них. Опишу только технические моменты покупки/продажи, т.е. что значит котировка в торговом терминале, какие движения при этом происходят на счете. Кто знает, что значит котировка ОФЗ 26207 = 98,65, ничего нового здесь не узнает )))

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Ценообразование по фьючерсам

- 23 июня 2014, 11:06

- |

Форвардная(фьючерсная) цена облигации позволяет зафиксировать стоимость облигации в будущем. Т.е. купить фьючерс – значит зафиксировать стоимость покупки облигации в будущем.

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

( Читать дальше )

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

( Читать дальше )

Фьючерсы на ОФЗ

- 20 июня 2014, 18:20

- |

Добрый вечер!

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

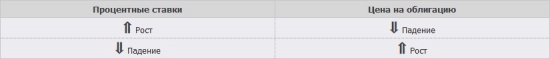

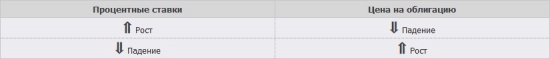

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал