SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера will

Видео первого дня курса об автоматизации торговли

- 25 апреля 2013, 15:34

- |

Вчера я и Игорь Чечет провели первый день курса по автоторговле. На наш взгляд, день получился достаточно интенсивным и насыщенным. Предлагаю Вам посмотреть видео этого дня.

Мы рассказали о том, как создать систему организации автоторговли, которая позволит проторговывать любые торговые стратегии (трендовые, флетовые, на принципах арбитража и парного трейдинга) из любых программ технического анализа (не только из велса), с использованием любых торговых терминалах (Quik, Alfa Direct, Alor Trade, MetaTrader и т.п.), на любых рынках (акции, фьючерсы, форекс, зарубежные рынки)!!!

Скажете что это невозможно??? А вот и нет. Смотрите видео и убедитесь в том что возможно всё...

Для тех, кто заинтересовался темой автоторговли предлагаю стать участником нашего семидневного курса, видео первого дня которого я Вам прислал для просмотра. Сегодня вечером (в 20-00) начнется второй день курса.

Для тех, кто не готов платить деньги за курс — предлагаю посмотреть более 25-ти видео бесплатных вебинаров по трейдингу.

Мы рассказали о том, как создать систему организации автоторговли, которая позволит проторговывать любые торговые стратегии (трендовые, флетовые, на принципах арбитража и парного трейдинга) из любых программ технического анализа (не только из велса), с использованием любых торговых терминалах (Quik, Alfa Direct, Alor Trade, MetaTrader и т.п.), на любых рынках (акции, фьючерсы, форекс, зарубежные рынки)!!!

Скажете что это невозможно??? А вот и нет. Смотрите видео и убедитесь в том что возможно всё...

Для тех, кто заинтересовался темой автоторговли предлагаю стать участником нашего семидневного курса, видео первого дня которого я Вам прислал для просмотра. Сегодня вечером (в 20-00) начнется второй день курса.

Для тех, кто не готов платить деньги за курс — предлагаю посмотреть более 25-ти видео бесплатных вебинаров по трейдингу.

- комментировать

- 316 | ★4

- Комментарии ( 0 )

Диверсификация интеллекта

- 24 апреля 2013, 16:29

- |

Сегодня хотелось бы поговорить о системе, довольно очевидной в идейном плане и в то же время никем и нигде не реализованной (ау, инвесторы :-)). Из названия ясно, что речь пойдет о диверсификации, но не за счет распределения капитала по различным активам, а за счет распределения оного по интеллектуальным ресурсам. В настоящее время ни для кого не секрет, что коллективный интеллект способен представлять качественно новый уровень и в разы превосходить интеллект индивида. Такие явления как Википедия или Краудсорсинг яркий тому пример. Можно ли использовать коллективный интеллект в трейдинге и какие от этого преимущества?

В обычной жизни (на торговой площадке) действует негласное правило: трейдер трейдеру враг! Даже здесь, на портале смарт-лаб, мы все вроде общаемся, но в то же время думаем об одном: как бы мне у тебя урвать побольше денег. Да, да, именно так, и не говорите, что мы друзъя, форекс или биржа это манна небесная, там хватит денег всем и пр. чушь. Форекс – это сборище диких волков, где каждый скалит зубы…

( Читать дальше )

В обычной жизни (на торговой площадке) действует негласное правило: трейдер трейдеру враг! Даже здесь, на портале смарт-лаб, мы все вроде общаемся, но в то же время думаем об одном: как бы мне у тебя урвать побольше денег. Да, да, именно так, и не говорите, что мы друзъя, форекс или биржа это манна небесная, там хватит денег всем и пр. чушь. Форекс – это сборище диких волков, где каждый скалит зубы…

( Читать дальше )

Графический метод тестирования робота в MetaTrader 4.

- 21 апреля 2013, 21:18

- |

Может кому пригодится...

В тестере стратегий MT4, во вкладке Optimization Graph, если нажать пробел, то отобразится график, отражающий зависимость оптимизируемого параметра (баланс, профитфактор и т.д.) от параметров робота. Причем по осям можно отложить любые параметры системы.

Таким образом, сохраняя эти графики за определенные промежутки тестирования, очень удобно и просто проводить анализ результатов форвард тестинга. Вот например набор месячных графиков одного робота за 2012 год. Отчетливо видно, что параметры по месяцам часто не пересекаются и робот не годится.

( Читать дальше )

В тестере стратегий MT4, во вкладке Optimization Graph, если нажать пробел, то отобразится график, отражающий зависимость оптимизируемого параметра (баланс, профитфактор и т.д.) от параметров робота. Причем по осям можно отложить любые параметры системы.

Таким образом, сохраняя эти графики за определенные промежутки тестирования, очень удобно и просто проводить анализ результатов форвард тестинга. Вот например набор месячных графиков одного робота за 2012 год. Отчетливо видно, что параметры по месяцам часто не пересекаются и робот не годится.

( Читать дальше )

Сделай робота САМ 9

- 15 апреля 2013, 12:29

- |

В очередном видео уроке, постарался обьяснить разницу между различными видами заявок в программе TSLab.

1 Лимитная заявка. Нельзя поставить лимитку в покупку, выше текущей цены и в продажу, ниже текущей цены. Если на маленьком таймфрейме использовать лимитные заявки, то можно получить штраф от биржи за превышение допустимого количества транзакций в день. Лимитная заявка всегда висит в стакане (на бирже).

2 Открытие если выше/ниже (стоп-лосс и тейк-профит в том числе) - условный вид заявки. Данная заявка не висит в стакане, а находится у брокера и при достижении заданной цены, брокер пересылает ее на биржу! Транзакции в данном случае не будут накапливаться. Заявки в покупку или продажу можно разместить где угодно, не зависимо от текущей цены. Сработает данная заявка или нет зависит от проскальзования и заданного алгоритма.

3 Открытие позиции по рынку. В момент наступления сигнала совершается сделка, наиболее простой вид заявки и 100%-е срабатывание.

( Читать дальше )

1 Лимитная заявка. Нельзя поставить лимитку в покупку, выше текущей цены и в продажу, ниже текущей цены. Если на маленьком таймфрейме использовать лимитные заявки, то можно получить штраф от биржи за превышение допустимого количества транзакций в день. Лимитная заявка всегда висит в стакане (на бирже).

2 Открытие если выше/ниже (стоп-лосс и тейк-профит в том числе) - условный вид заявки. Данная заявка не висит в стакане, а находится у брокера и при достижении заданной цены, брокер пересылает ее на биржу! Транзакции в данном случае не будут накапливаться. Заявки в покупку или продажу можно разместить где угодно, не зависимо от текущей цены. Сработает данная заявка или нет зависит от проскальзования и заданного алгоритма.

3 Открытие позиции по рынку. В момент наступления сигнала совершается сделка, наиболее простой вид заявки и 100%-е срабатывание.

( Читать дальше )

Правда про Газпром

- 14 апреля 2013, 18:59

- |

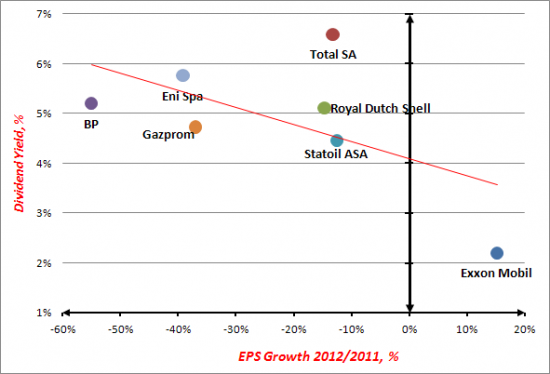

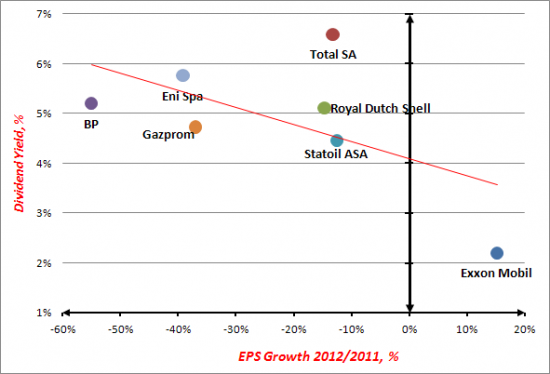

Честно говоря, совершенно надоели безосновательные и голословные утверждения про «фундаментальную недооцененность» Газпрома. Предлагаю вам посмотреть на то, как оценены мировые аналоги — интегрированные компании, существенную долю выручки которых составляет природный газ.

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

Как видно из следующей картинки — по такому параметры как дивидендная доходность, акции Газпрома оценены ничуть не хуже, чем акции Total SA, BP, Statoil, Shell. Все компании, показавшие в 2012 г. СНИЖЕНИЕ EPS (отражено на диаграмме по горизонтальной оси) торгуются на рынках примерно с такой же дивдоходностью. Исключение составляет Exxon Mobil — компания увеличила EPS за 2012 г. и торгуется с существенно более низкой дивдохой.

На самом деле, если исходить из простого линейного приближения к аналогам и размера дивидендов 5.96 рублей на акцию за 2012 год, то акции Газпрома даже ПЕРЕОЦЕНЕНЫ и, если исходить из оценки аналогов, должны торговаться с дивдохой около 5.5%, то есть

( Читать дальше )

Очередная подборка ссылок для трейдера

- 13 апреля 2013, 22:39

- |

нашел тут- timesales.ru/poleznoe

Англоязычные блоги:

timothysykes.com/

www.reapertrades.com/

www.investorslive.com/

stockson.blogspot.com/

traderbigt.blogspot.com/

www.alphatrends.net/

kabam.com/

stockbee.blogspot.com/p/books.html

www.investors.com

( Читать дальше )

Англоязычные блоги:

timothysykes.com/

www.reapertrades.com/

www.investorslive.com/

stockson.blogspot.com/

traderbigt.blogspot.com/

www.alphatrends.net/

kabam.com/

stockbee.blogspot.com/p/books.html

www.investors.com

( Читать дальше )

Тестирование опционных стратегий в Excel. Часть 3.

- 13 апреля 2013, 18:17

- |

Всем привет!

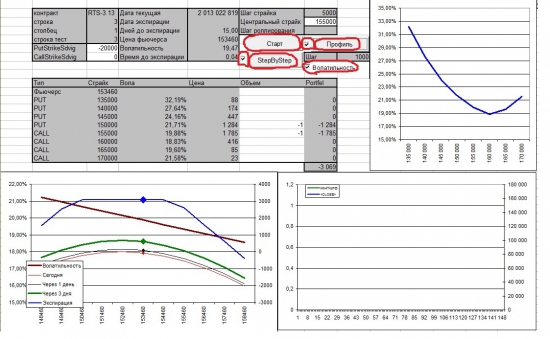

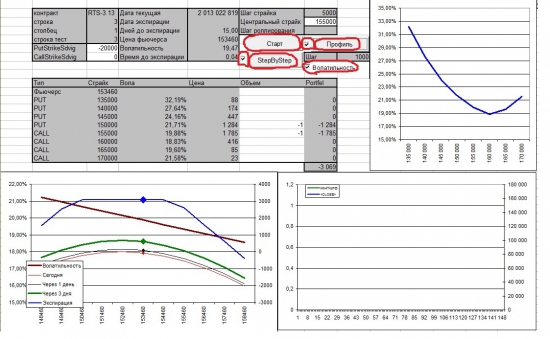

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Пара познавательных интервью об опыте системной торговле на Западе

- 13 апреля 2013, 17:26

- |

В продолжение темы системной торговли на западе

Олег Гущин

Интервью Олега искал сознательно, так как прекрасно знаю его, как системного трейдера на западных рынках. Точнее искал его выступление на сентябрьской 2009-го года конференции «Роботы в биржевой торговле», а нашел это интервью, где он в более строгой и корректной форме доносит свои мысли из того выступления, вызвавшего фурор у собравшихся. Вот для примера отзыв Дмитрия Бондаря на то выступление:

"Олег Гущин (CQG)

СQG отожгли)) Олег, безусловно, очень умелый оратор, но после его выступления у большинства аудитории возникло два вопроса: «Что это было?» и «Кто этот человек и что он здесь делает?». Основной тезис, который я услышал в словах Олега – это высокочастотная торговля – мелкое, временное и несерьезное занятие. Типа, не тратьте время зря. Для нормального трейдинга нужны объемы и большие тайм-фреймы. Причем звучало это весьма убедительно, с грамотно расставленными паузами. Большинство неподготовленной аудитории сразу приобрело ощущение, что весь зал здесь собрался ошибочно. Думаю, если кто-то и достоит приза зрительских симпатий от участников

( Читать дальше )

Олег Гущин

Интервью Олега искал сознательно, так как прекрасно знаю его, как системного трейдера на западных рынках. Точнее искал его выступление на сентябрьской 2009-го года конференции «Роботы в биржевой торговле», а нашел это интервью, где он в более строгой и корректной форме доносит свои мысли из того выступления, вызвавшего фурор у собравшихся. Вот для примера отзыв Дмитрия Бондаря на то выступление:

"Олег Гущин (CQG)

СQG отожгли)) Олег, безусловно, очень умелый оратор, но после его выступления у большинства аудитории возникло два вопроса: «Что это было?» и «Кто этот человек и что он здесь делает?». Основной тезис, который я услышал в словах Олега – это высокочастотная торговля – мелкое, временное и несерьезное занятие. Типа, не тратьте время зря. Для нормального трейдинга нужны объемы и большие тайм-фреймы. Причем звучало это весьма убедительно, с грамотно расставленными паузами. Большинство неподготовленной аудитории сразу приобрело ощущение, что весь зал здесь собрался ошибочно. Думаю, если кто-то и достоит приза зрительских симпатий от участников

( Читать дальше )

Тестирование опционных стратегий в Excel.

- 12 апреля 2013, 22:49

- |

Всем привет!

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал