Избранное трейдера victorfk

ИСТОРИЯ КРИЗИСОВ. Кредитный кризис: Начало

- 21 октября 2015, 14:02

- |

ИСТОРИЯ КРИЗИСОВ

Часть 1-я/2-я

Кредитный кризис: Начало

События кредитного кризиса 2008 года и их последствия будут формировать инвестиционную среду еще в течении многих десятилетий. Поэтому, инвесторы, которые хотят быть успешными должны иметь всестороннее понимание кредитного кризиса и изменений, которые он вызвал в финансовом сообществе.

Начнем мы пожалуй с краткой истории Уолл-стрит, анализа различий между инвестиционным банкингом и коммерческим банковским делом и обзором исчезновения классического инвестиционного банка. Далее мы обсудим кризис более подробно, остановив взгляд на некоторых известных исторических кризисах и сравним их причины с кредитным кризисом 2008 года. Затем мы рассмотрим более предметно кредитный кризис, исследуя его происхождение и затем анализируя события, которые вызвали его начало. Представим обзор самых важных событий, которые произошли во время кредитного кризиса прежде чем исследовать усилия правительства в смягчении кризиса и предотвращении системного краха финансовой системы. Мы также рассмотрим влияние кризиса на финансовые рынки и инвесторов. Также мы определим инвестиционные уроки, которые проявил и укрепил кредитный кризис, и как это может помочь нам преуспеть посредством спадов деловой активности фондового рынка.

Мы все должны помнить, что кредитный кризис состоял из удивительного множества ранее невообразимых событий. Кроме того, будущие условия кредитного кризиса могут несколько отличаться от предидущих.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Мои 400 дней

- 20 октября 2015, 19:17

- |

Вносил сегодня данные в раздел «Мой счет» и неожиданно для себя обнаружил, что сегодня круглая дата — уже ровно 400 дней (с 18 марта прошлого года) выкладываю документальные данные о своей торговле. Ниже представлена некоторая статистика за этот период времени:

( Читать дальше )

Украла у Булыгиной сделку...

- 20 октября 2015, 17:34

- |

Пока все озадачены Riшкой и Siшкой, отыгрывая Сирию, Иран, Драги, баррели и тому подобное прочее, погрузились в новостной фон и статистику буровых бурилок, я, тем временем, подтянула из Ирининого блога её сигнальчики и состряпала из них робота.

( Читать дальше )

Окно в Америку

- 20 октября 2015, 00:01

- |

Новый проект! Разумный инвестор в Америке.

Я регулярно инвестирую в акции, два раза в месяц перевожу часть своих доходов, но пока это только российские акции…

А какой простой частный инвестор не мечтает стать глобальным инвестором. Инвестор должен эволюционировать, иначе не бывает.

Это разумно в плане диверсификации — географической, валютной, системной. Класть все яйца в одну корзину можно, но всё-таки запасной вариант должен быть.

Перспективы в России огромные, и в принципе, можно не переживать, рано или поздно мы пойдем вверх. Уже какие-то положительные изменения даже есть. Но и риски, что это произойдет не «рано», а «поздно», тоже есть.

Считаю разумным плавно перейти и к иностранным акциям, я никогда не был против. Планирую довести долю иностранных акций до 15-25% от всего портфеля.

Своего рода подстраховка, — на возможный вариант стагнации или очередного кризиса (со всеми прелестями – девальвация рубля, обвал рынка). В России акция – пока не стала финансовым инструментом, как на Западе. Интересно будет сравнить результаты инвестиций в российские и американские акции.

( Читать дальше )

Святая святых: технология маркет-мейкинга опционов

- 19 октября 2015, 17:35

- |

Спасибо!

Наконец-то мы расстались! Важные изменения в моем портфеле)

- 19 октября 2015, 13:11

- |

Итак, ура! Мой портфель достиг рекордной (пока что) доходности в 12,89%!

Даже ИРАО, и тот подрос — причем весьма существенно. ТУТ-ТО Я ЕГО И ПРОДАЛА! Прям камень с души упал. Бесили меня эти акции, которые все время валялись где-то на дне и упорно отказывались расти)

Покупала я его по 1,149. Продала по 1,1844. Итого заработала 1451 рубль 40 копеек :D

И Сбер я тоже продала от греха подальше. Он показал замечательный рост и, судя по графику котировок, имеет тенденцию шлепаться спускаться с небес на землю обратно после взлетов. Не надо мне такого счастья. Продала по 87,43 (рост 21,4%). Итого старый добрый Сберыч мне принес 24656 рублей)

( Читать дальше )

Присядем на дорожку (о рынке).

- 16 октября 2015, 09:02

- |

Вчера наш рынок продолжал демонстрировать рост и силу несмотря на внешние факторы.

Как правило, такая иррациональность говорит о возможном значительном потенциале роста, но реализоваться этот потенциал за счёт одного Сбербанка не может. Важны и другие сектора в динамике. В частности вчера очень хорошо смотрелись металлурги. Возможно оживление в химии и нефтехимии. И, разумеется, ждём нефтегазовый сектор, где на сегодняшний день оказывают давление цены на нефть. В связи с этим вероятность консолидации растёт, растущей динамики требуется передышка.

Будет передышка или не будет, продолжиться рост или нет – этого никто не знает и знать не может, но подготовиться к различным вариантам развития событий инвестор обязан.

Итак, что стоит предпринять?

Наверняка стоит постепенно уменьшать «жадность покупок» и увеличивать «страх принятия решения». В связи с этим стоит ограничить поиск новых эмитентов для своего портфеля, особенно в эшелонах. Основное внимание стоит уделить ликвидным инструментам в отстающих отраслях, и даже не ради их покупки, а сколько для отслеживания ликвидации разрыва между ними и основным флагманом роста — Сбербанком.

( Читать дальше )

В среднесрочном портфеле открыты вакансии: представителей банковского, энергетического и телекоммуникационного секторов!

- 15 октября 2015, 15:10

- |

По прошлому моему обзору от 13 октября 2015 года у моих дорогих читателей возникли вопросы, а конкретно вопросы были по сводной таблице «Структура среднесрочного портфеля и варианты его пополнения». В частности, вы спрашивали, как это рекомендация по покупке «ЛУКОЙЛа» 2200, а «стоп-лосс» 2260? Дело в том, что первая часть таблицы посвящена моим позициям и тому как у меня стоят «стопы» (ряд из них перенесен в безубыток), а последняя посвящена тем, у кого нет позиции. Там же указано, что трейдер при подходе бумаг к поддержке или пробою сопротивления самостоятельно должен определить «стоп», но постараться заложить его в рамки 1 к 3 или 1 к 4 соотношения риска на доход.

Тем не менее, как я понимаю, таблички вам нравятся? Удобно?

Хорошо, будет вам завтра полюбившаяся табличка по «второму эшелону».

По поводу новых идей по популярным бумагам, в настоящий момент, у меня серьезное раздумье: усилить позиции по имеющимся акциям: «Газпрома», «Лукойла», «Транснефти»-ап, «Сургутнефтегаза»-ап или искать что-то новое дополнительно в среднесрочный портфель? ГМК «Норильский никель» усилить точно не удастся, так как больших сопротивлений до исторического пика я не вижу. Кстати, с «Транснефтью»-ап, такая же история. А вот «Газпром» при закреплении выше 146, «Лукойл» при уверенном пробое 2400 или 2700, и «Сургутнефтегаз»-ап на откате к 40,3-40,5 или даже выше исторического пика – можно спокойно добавлять в портфель. Техника позволяет. Но логика построения среднесрочного портфеля — против. В портфеле явный перекос на «нефтянку».

( Читать дальше )

ВСМПО-Ависма - интересный кейс LBO для изучения.

- 08 октября 2015, 11:32

- |

Сейчас читаю книгу «Король Капитала» про Стива Шварцмана и BLACKSTONE, интересная история успеха сделок LBO. Как раз ВСМПО-Ависма – яркий пример сделки LBO, т.е. вы покупаете компанию в долг (по факту без денег) и потом отдаете долг выплатами от самой компании, конечно, проведя улучшения в плане управления и прочее.

66 % акций «ВСМПО-Ависмы» принадлежало «Оборонимпэксу», дочерней компании «Ростеха». Сейчас менеджменту компании. Это просто история успеха. И она еще не завершилась.

Покупали компанию по 187 долларов за акцию, сегодня, кстати, почти такая же цена. Но бизнес растет, и цена частной компании и госкомпании, это две большие разницы. За прошедшие три с половиной года уже заплатили в виде дивидендов 62 долларов (включая дивиденды за 1 полугодие 2015).

Так что дивидендный поток будет идти дальше, только через него новые собственники будут возвращать свои долги. Это очень хорошо, от этого всем плюс и миноритарным акционерам, и Ростехнологии (у них осталось 25%), и новым собственникам. Это эффективное управление собственностью!

( Читать дальше )

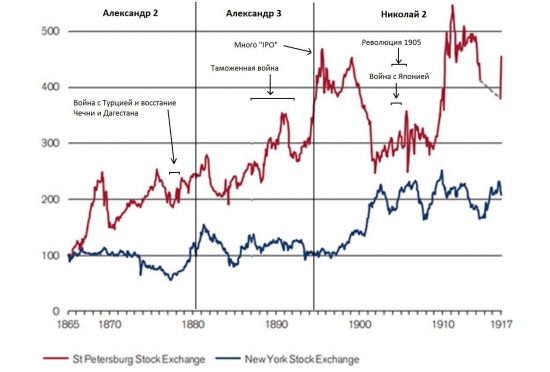

Рынок ценных бумаг Российской империи (Мошенский, Сергей Захарович, 2014г)

- 05 октября 2015, 22:58

- |

Рекомендую прочесть книгу Мошенского С.З. Рынок ценных бумаг Российской империи. Очень классная книга, с большим объемом информации про ценные бумаги России до 1917 года. Читаю, и всё интересней и интересней.

Много информации, которая перекликается с сегодняшним днем. История востока Украины, зарубежные инвестиции, индивидуальные инвесторы. Очень рекомендую. Данная книга будет полезна инвесторам.

Я читал Финансиста Теодора Драйзера, обожаю это время. Честно сказать, если бы был выбор, когда жить, я хотел бы жить именно в то время. В эпоху — Belle Epoque!

Время на рубеже девятнадцатого и двадцатого веков осталось в памяти современников как либеральная космополитическая «прекрасная эпоха» – Belle Epoque, когда мир, казалось бы, стал единым, а потоки капиталов, свободно (или почти свободно) текущие по миру, связали между собой различные страны, часто находящиеся на разных континентах, в единую финансовую систему, в которой, впрочем, было немало своих проблем и противоречий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал