SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Lilith

Прогноз рынка на год

- 24 июня 2014, 21:36

- |

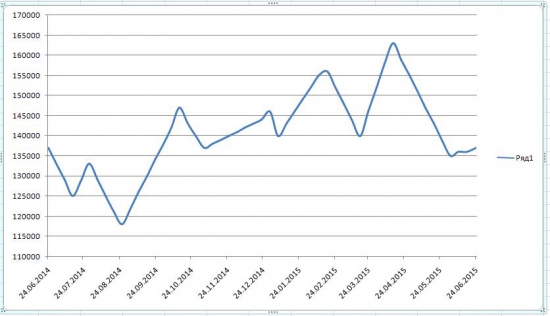

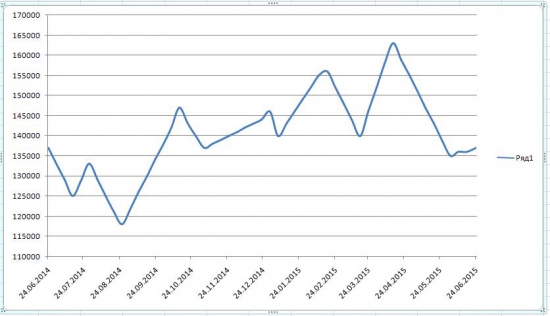

в ближайшие дни(до конца июня) начнется падение примерно до 125 по ртс. Дальше примерно в середине июля будет небольшой рост до 130-135 по ртс, потом с начала августа будет снижение до 115-120. Дальше ближе к концу августа — начале сентября начнется рост до 145-150, дальше примерно в середине октября будет небольшая коррекция до 135-140, потом в начале ноября начнется снова рост, до 146 к концу года. Новый год откроется падающим гэпом до 140 но потом до середины февраля будет рост до 155-160. затем будет небольшая коррекция до 140 к середине марта. Потом до середины апреля будет опять рост до 160-165, затем начнет разворот который продлится до 135 к началу июня. потом будет боковик до 24 июня 2015 года, который мы встретим около 137000 по RIU5.

Будет примерно так:

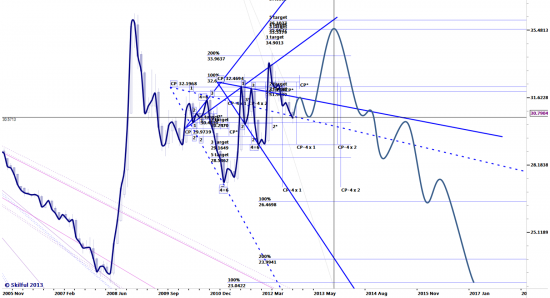

PS: прошлогодний прогноз почти не сбылся:

smart-lab.ru/blog/121176.php

Будет примерно так:

PS: прошлогодний прогноз почти не сбылся:

smart-lab.ru/blog/121176.php

- комментировать

- ★11

- Комментарии ( 28 )

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

8 минут в голове у Николая Флёрова 2

- 27 марта 2014, 14:52

- |

ПОСТ БЕЗ ПОЛИТИКИ!

Ставим плюс++

То, что помогло мне начать:

Бесплатная рассылка кодов стратегий (шаблонов) и бесплатных видео с разбором актуальных проблем в трейдинге

Бесплатные виде по освоению Weath-Lab, пригодный и для автоматизации и для исследований и DataMining в нем тоже возможен

Бесплатные уроки по C# и немного S#

Ссылка на мое предыдущее видео

Следим за сырьевыми индексами

- 07 февраля 2014, 12:32

- |

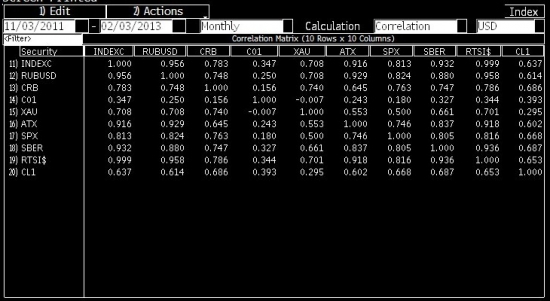

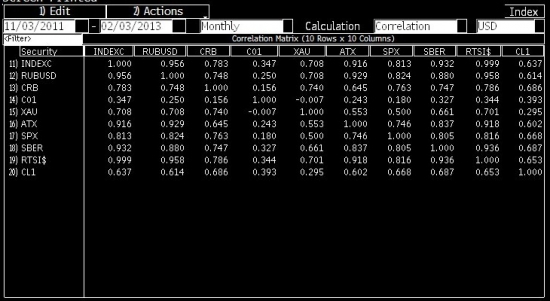

С помощью Блумберга мы составили матрицу корреляций между различными финансовыми активами. Из нее видно, что наши индексы (ММВБ и РТС) имеют наиболее высокие месячные корреляции с австрийским индексом ATX (кстати выше, чем с S&P) и индексом сырьевых товаров CRB. Конечно же курс российского рубля и сверхликивдные акции Сбербанка заняли ведущие строчки по уровням корреляции. Но важно не это...

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

( Читать дальше )

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

( Читать дальше )

Pivot Point для Quik part2

- 27 января 2014, 10:15

- |

Добрый вечер, ранее я уже выкладывал немного доработанную версию пивотов smart-lab.ru/blog/159422.php Сегодня вот, что то мне моча в голову ударила, и я решил, что мне не нравится данное отображение пивот уровней.

Придя домой сразу же сел и начал изменять отображение этих самых уровней.

Вот что собственно и получилось:

Есть два кода, один ведет расчет для недельных свечек (движение цены внутри недели), и код для дневных графиков (для интрадея)

Для дневных свечек.

PORTFOLIO_EX VFPivot1;

DESCRIPTION VFPivot;

CLIENTS_LIST ALL_CLIENTS;

FIRMS_LIST ALL_FIRMS;

USE_CASE_SENSITIVE_CONSTANTS;

PROGRAM

cSrc=«GR21»

cTrgt=«GR100»

LinkR="####\###\####\###.bmp"

LinkPP="####\###\####\###.bmp"

LinkS="####\###\####\###.bmp"

FUNC Text2Date(Year,Month,Day)

if (LEN(Month) < 2)

Month = «0» & Month

end if

if (LEN(Day) < 2)

Day = «0» & Day

end if

result = Year & Month & Day

END FUNC

Func LogData(Prm1,Prm2)

output = CREATE_MAP ()

output = SET_VALUE (output, «Param0», GET_INFO_PARAM(«SERVERTIME»))

output = SET_VALUE (output, «Param1», Prm1)

output = SET_VALUE (output, «Param2», Prm2)

ADD_ITEM (CurLogLine, output)

CurLogLine=CurLogLine+1

End Func

FUNC MyRound1(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R3»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound2(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R2»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound3(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R1»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound4(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «PP»)

label_params=set_value(label_params,«IMAGE_PATH», LinkPP)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound5(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S1»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound6(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S2»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound7(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S3»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

DELETE_ALL_ITEMS()

DELETE_ALL_LABELS(cTrgt)

( Читать дальше )

Придя домой сразу же сел и начал изменять отображение этих самых уровней.

Вот что собственно и получилось:

Есть два кода, один ведет расчет для недельных свечек (движение цены внутри недели), и код для дневных графиков (для интрадея)

Для дневных свечек.

PORTFOLIO_EX VFPivot1;

DESCRIPTION VFPivot;

CLIENTS_LIST ALL_CLIENTS;

FIRMS_LIST ALL_FIRMS;

USE_CASE_SENSITIVE_CONSTANTS;

PROGRAM

cSrc=«GR21»

cTrgt=«GR100»

LinkR="####\###\####\###.bmp"

LinkPP="####\###\####\###.bmp"

LinkS="####\###\####\###.bmp"

FUNC Text2Date(Year,Month,Day)

if (LEN(Month) < 2)

Month = «0» & Month

end if

if (LEN(Day) < 2)

Day = «0» & Day

end if

result = Year & Month & Day

END FUNC

Func LogData(Prm1,Prm2)

output = CREATE_MAP ()

output = SET_VALUE (output, «Param0», GET_INFO_PARAM(«SERVERTIME»))

output = SET_VALUE (output, «Param1», Prm1)

output = SET_VALUE (output, «Param2», Prm2)

ADD_ITEM (CurLogLine, output)

CurLogLine=CurLogLine+1

End Func

FUNC MyRound1(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R3»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound2(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R2»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound3(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «R1»)

label_params=set_value(label_params,«IMAGE_PATH», LinkR)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound4(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «PP»)

label_params=set_value(label_params,«IMAGE_PATH», LinkPP)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound5(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S1»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound6(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S2»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

FUNC MyRound7(pValue)

result=APPLY_SCALE(pValue,4)

label_params=create_map()

label_params=set_value(label_params,«TEXT», «S3»)

label_params=set_value(label_params,«IMAGE_PATH», LinkS)

label_params=set_value(label_params,«ALIGNMENT», «TOP»)

label_params=set_value(label_params,«YVALUE», result)

label_params=set_value(label_params,«DATE», Date1)

label_params=set_value(label_params,«TIME», 0)

label_params=set_value(label_params,«R», 24)

label_params=set_value(label_params,«G», 107)

label_params=set_value(label_params,«B», 139)

label_params=set_value(label_params,«TRANSPARENCY», 0)

label_params=set_value(label_params,«FONT_FACE_NAME», «Tahoma»)

label_params=set_value(label_params,«FONT_HEIGHT», 17)

label_params=set_value(label_params,«HINT», result)

id=ADD_LABEL(cTrgt, label_params)

end func

DELETE_ALL_ITEMS()

DELETE_ALL_LABELS(cTrgt)

( Читать дальше )

О программном инструментарии для исторического тестирования торговых систем

- 13 января 2014, 13:58

- |

Единственное, что есть у трейдера--это история. Будущего никто не знает. Соответственно, одним из основных навыков трейдера должно быть умение обрабатывать исторические данные. Именно путем анализа истории создаются и предварительно тестируются торговые системы. В настоящей заметке я бы хотел описать свои программные технологии для предварительного исторического тестирования систем.

Прежде всего несколько общих слов про софт и вообще про жизнь. Бытие определяет сознание. Говоря менее общо, технологии определяют сознание. И чем красивей и проще используемые технологии--тем четче функционирует мозг, а значит--лучше будут результаты. Из моего и не моего опыта следует, что любая хорошая вещь--красива (обратное неверно). Поэтому мне всегда нравились красивые, простые и понятные вещи, будь то автомобиль, торговая система или квантовая механика :)

В мой комплекс софта для исторического тестирования входят:

1) Wealth-Lab 3.

Это программа из счастливого trend is your friend прошлого. Чак Лебо, доктор Элдер, Вильямсы, Велшлаб--все эти слова вызывают у меня скупую слезу умиления. Когда мы были молодыми и чушь прекрасную несли… Велшлаб--вторая программа, которую я освоил для торговли на бирже (первая была Метасток--но по современным меркам это полное убожество, которым я много лет не пользуюсь вообще. Хотя вотчлисты и вообще виндовая заточка в Метастоке смотрелась неплохо). В принципе, хорошая, годная программа. Нормальный язык программирования (Паскаль) позволяет написать все, что угодно. Неплохо реализовано портфельное тестирование, в отличие от всего другого, известного мне. Из минусов--ужасно медленная, тестировать интрадей не в кайф из-за тормознутости. Для некоторых вещей использую и поныне, так как язык программирования наиболее прозрачен и гибок из известных мне готовых тестирующих софтин. Есть некоторое количество глюков, некоторые запрятаны далеко и глубоко. В свое время даже написал на велше опционный тестер--страшно подумать.

( Читать дальше )

Прежде всего несколько общих слов про софт и вообще про жизнь. Бытие определяет сознание. Говоря менее общо, технологии определяют сознание. И чем красивей и проще используемые технологии--тем четче функционирует мозг, а значит--лучше будут результаты. Из моего и не моего опыта следует, что любая хорошая вещь--красива (обратное неверно). Поэтому мне всегда нравились красивые, простые и понятные вещи, будь то автомобиль, торговая система или квантовая механика :)

В мой комплекс софта для исторического тестирования входят:

1) Wealth-Lab 3.

Это программа из счастливого trend is your friend прошлого. Чак Лебо, доктор Элдер, Вильямсы, Велшлаб--все эти слова вызывают у меня скупую слезу умиления. Когда мы были молодыми и чушь прекрасную несли… Велшлаб--вторая программа, которую я освоил для торговли на бирже (первая была Метасток--но по современным меркам это полное убожество, которым я много лет не пользуюсь вообще. Хотя вотчлисты и вообще виндовая заточка в Метастоке смотрелась неплохо). В принципе, хорошая, годная программа. Нормальный язык программирования (Паскаль) позволяет написать все, что угодно. Неплохо реализовано портфельное тестирование, в отличие от всего другого, известного мне. Из минусов--ужасно медленная, тестировать интрадей не в кайф из-за тормознутости. Для некоторых вещей использую и поныне, так как язык программирования наиболее прозрачен и гибок из известных мне готовых тестирующих софтин. Есть некоторое количество глюков, некоторые запрятаны далеко и глубоко. В свое время даже написал на велше опционный тестер--страшно подумать.

( Читать дальше )

США готовятся сбрасывать бумажные доллары, чтобы ввести деньги Геззеля. Кто получит дивиденды с нового Бреттон-Вудса?

- 12 января 2014, 13:42

- |

В первой половине ноября произошло важнейшее событие, которое полностью проигнорировали российские СМИ. Между тем, это был переломный момент в глобальной финансовой системе. Так, выступая на ежегодной конференции МВФ, бывший министр финансов США Лоуренс Саммерс заявил, что для достижения полного уровня занятости в экономике США потребуется установление отрицательных реальных процентных ставок

Экономика США уже находится на последнем издыхании, жизнь на рынках облигаций и акций поддерживается лишь благодаря не имеющим прецедентов в истории мерам ФРС по закачиванию ликвидности и печатанию денег. В первой половине ноября публично обозначился переломный момент в сложившейся глобальной финансовой системе. Так, бывший министр финансов США Лоуренс Саммерс, выступая на ежегодной конференции МВФ, заявил, что для достижения полного уровня занятости в экономике США потребуется установление отрицательных реальных процентных ставок.

( Читать дальше )

Рекомендуется к прочтению на праздниках

- 29 декабря 2013, 14:28

- |

Стратегический ресерч: «География, Энергия, Доллар и Золото»:

http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2013/12/the%20New%20New%20Great%20Game.pdf

http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2013/12/the%20New%20New%20Great%20Game.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал