SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера русский борода

Бесплатный вебинар от Дмитрия Власова и Игоря Чечета о том, как создавать торговые системы

- 02 октября 2012, 23:10

- |

Всем привет. Кажется довольно недавно проводил вебинар на Smart-Lab, но времени прошло уже довольно много.

Появились некоторые новые идеи, которыми хотелось бы поделиться и обсудить в узком кругу тех трейдеров, которые считают алгоритмическую торговлю неотъемлимой часть своей трейдерской жизни.

Я часто слышу о том, как непросто создать собственную торговую систему. Некоторые жалуются на «кризис жанра» — новых идей в голову просто не приходит, хоть ты убейся...

В таком случае всегда полезно бывает посмотреть на проблему глазами другого человека. Увидеть проблему с другого угла зрения.

Именно это я и предлагаю Вам сделать.

Всех Вас приглашаю на мой вебинар, посвященный поиску торговых идей.

( Читать дальше )

Появились некоторые новые идеи, которыми хотелось бы поделиться и обсудить в узком кругу тех трейдеров, которые считают алгоритмическую торговлю неотъемлимой часть своей трейдерской жизни.

Я часто слышу о том, как непросто создать собственную торговую систему. Некоторые жалуются на «кризис жанра» — новых идей в голову просто не приходит, хоть ты убейся...

В таком случае всегда полезно бывает посмотреть на проблему глазами другого человека. Увидеть проблему с другого угла зрения.

Именно это я и предлагаю Вам сделать.

Всех Вас приглашаю на мой вебинар, посвященный поиску торговых идей.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

5 опционная - новые горизонты!

- 02 октября 2012, 13:28

- |

В субботу 29 сентября в Москве прошла традиционная 5 «Народная опционная конференция». Я не большой специалист по опционам, более того, придерживаюсь идеи, что рынок ходит «не по формулам», но явная нелинейность инструмента и практический способ маржинализации своей направленной позиции ( а я играю только движения) всегда привлекало мое внимание. Кроме того, опционная деятельность окружена некоторым шлейфом научности и интеллигентности, что даже если клиент ничего не понимает в опционах, но имеет базовое техническое образование — ему, безусловно, приятно слышать такие слова как уравнение Блэка — Шоулса, частная производная, Марковские процессы и т.д.)))). Согласитесь, когда Алексей Каленкович спрашивает Андрея Агапова:

— А какую волатильность ты подставлял в формулу… для расчёта....????))))

Сердце любого человека, кто когда-то изучал мат. анализ и статистику тает в воспоминаниях лучших лет жизни)))).

Конфа) как всегда показала, что в мире чистогана и наживы есть люди, которые хотят зарабатывать по-умному и КРАСИВО! По умному — это потому, что они следят за очень тонкими дисбалансами. А КРАСИВО — т.к. народ в массе своей вообще не очень понимает за чем конкретно опционщики следят! Так или иначе, но, вообще говоря, вся эта опционная деятельность на самом деле показывает современный подход к оценке рисков, что крайне интересно, чем бы ты не занимался на финансовом рынке, т.к. риск менеджмент касается всех! Лично я всегда с огромным интересом наблюдаю за такими делами. Мой подход другой — я иду от базового актива, но в настоящее время рынок опционов ( и сложных деривативов, фьючерс не в счёт, т.к. это почти линейный актив: биржевой вариант форварда) столь огромен и разносторонен, что оказывает воздействие уже на рынок базового актива. Достаточно вспомнить 21 сентября с.г., когда в 8.30 а.м. по Чикагскому времени сгорели сентябрьские опционы put на СМЕ и только тогда Американский рынок рухнул! На опционы надо смотреть! Это огромная часть рынка, но… всё ж-таки… базовый актив вперёд! Но я отвлёкся)))).

( Читать дальше )

— А какую волатильность ты подставлял в формулу… для расчёта....????))))

Сердце любого человека, кто когда-то изучал мат. анализ и статистику тает в воспоминаниях лучших лет жизни)))).

Конфа) как всегда показала, что в мире чистогана и наживы есть люди, которые хотят зарабатывать по-умному и КРАСИВО! По умному — это потому, что они следят за очень тонкими дисбалансами. А КРАСИВО — т.к. народ в массе своей вообще не очень понимает за чем конкретно опционщики следят! Так или иначе, но, вообще говоря, вся эта опционная деятельность на самом деле показывает современный подход к оценке рисков, что крайне интересно, чем бы ты не занимался на финансовом рынке, т.к. риск менеджмент касается всех! Лично я всегда с огромным интересом наблюдаю за такими делами. Мой подход другой — я иду от базового актива, но в настоящее время рынок опционов ( и сложных деривативов, фьючерс не в счёт, т.к. это почти линейный актив: биржевой вариант форварда) столь огромен и разносторонен, что оказывает воздействие уже на рынок базового актива. Достаточно вспомнить 21 сентября с.г., когда в 8.30 а.м. по Чикагскому времени сгорели сентябрьские опционы put на СМЕ и только тогда Американский рынок рухнул! На опционы надо смотреть! Это огромная часть рынка, но… всё ж-таки… базовый актив вперёд! Но я отвлёкся)))).

( Читать дальше )

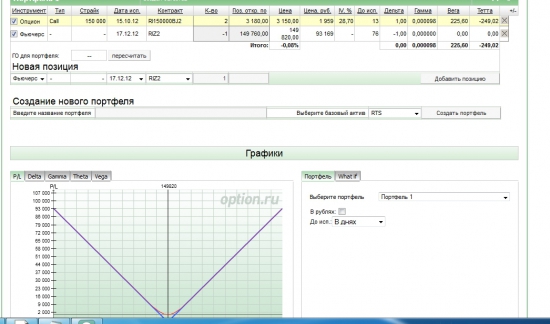

Полность нейтральная стратегия

- 02 октября 2012, 12:44

- |

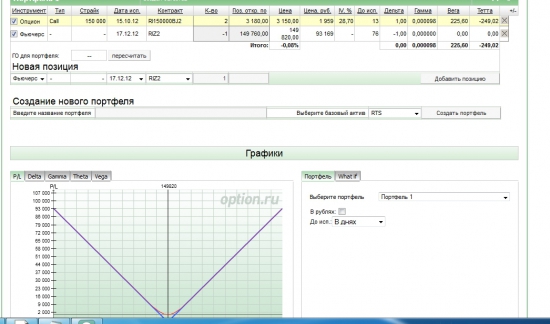

Вопрос всем опционщикам. Создаем нейтральную позицию простой покупкой 2х колов и продажей одного фьючерса (все через дельту). Что получаем: цена интенсивно в верх — зарабатываем, цена интенсивно в низ — зарабатываем, цена на месте или слабое движение (в бок) — теряем на тетте и возможно по волатильности.

Вопрос — Что бы и в каком соотношении продать, что бы компенсировать тетта распад если цена стоит? Ну а дальше где это проданное откупить если цена рванула?

У кого какие мысли по этому поваду?

Вопрос — Что бы и в каком соотношении продать, что бы компенсировать тетта распад если цена стоит? Ну а дальше где это проданное откупить если цена рванула?

У кого какие мысли по этому поваду?

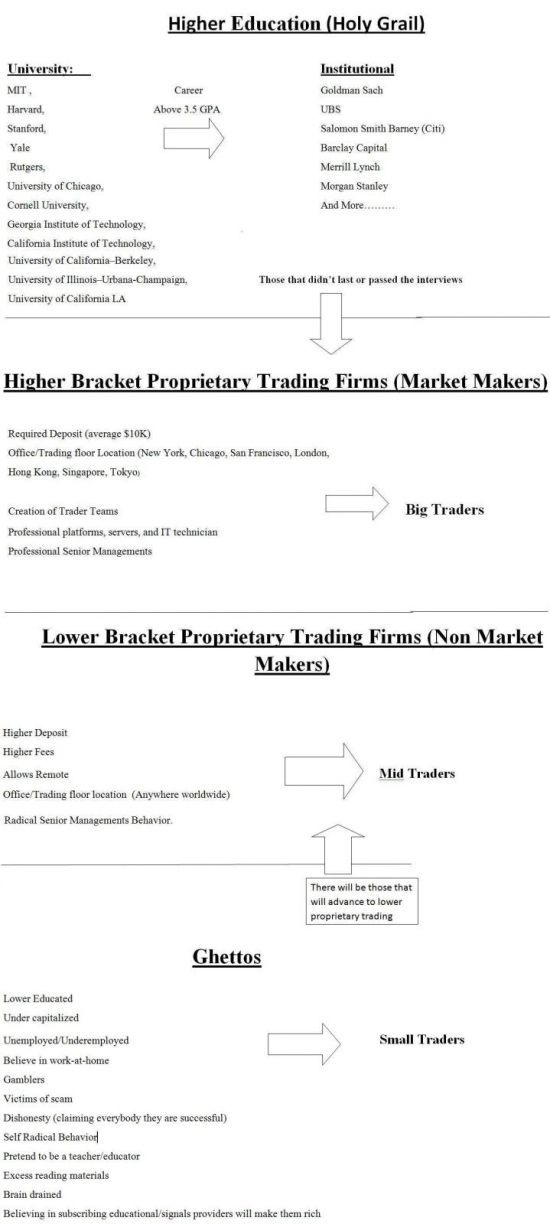

Граальные ловушки при построении торговых систем

- 02 октября 2012, 07:08

- |

При проектировании торговых систем очень важно не только создать рабочую стратегию, приносящую прибыль, но и избежать ошибок в коде, потому что именно эти ошибки могут привести к так называемой «граальной» ловушке.

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

Арбитражные стратегии

- 01 октября 2012, 22:31

- |

Арбитражные стратегии

Современный фондовый рынок не ограничивается только акциями и облигациями.

В настоящее время для работы на российском рынке доступны фьючерсы и опционы, которые в России в основном торгуются на срочном рынке РТС — ФОРТС, а также в срочной секции ММВБ.

Фьючерсы и опционы хороши тем, что позволяют построить инвестору портфель с произвольным профилем дохода, они позволяют ограничить риски при инвестировании, а также получать доход на падении рынка и боковике.

Но применительно к стратегиям, о которых пойдет речь, нас больше интересуют образующиеся в этих инструментах ценовые дисбалансы и рыночные неэффективности, которые носят временный характер и позволяют заработать когда эти перекосы сходят на нет.

Такой заработок с отсутствием рыночного риска называется арбитражом.

Арбитражные стратегии характеризуются своей нейтральностью к направлению движения рынка. Нам не важно, вырастет индекс РТС или упадет, мы в любом случае получим доход!

( Читать дальше )

Современный фондовый рынок не ограничивается только акциями и облигациями.

В настоящее время для работы на российском рынке доступны фьючерсы и опционы, которые в России в основном торгуются на срочном рынке РТС — ФОРТС, а также в срочной секции ММВБ.

Фьючерсы и опционы хороши тем, что позволяют построить инвестору портфель с произвольным профилем дохода, они позволяют ограничить риски при инвестировании, а также получать доход на падении рынка и боковике.

Но применительно к стратегиям, о которых пойдет речь, нас больше интересуют образующиеся в этих инструментах ценовые дисбалансы и рыночные неэффективности, которые носят временный характер и позволяют заработать когда эти перекосы сходят на нет.

Такой заработок с отсутствием рыночного риска называется арбитражом.

Арбитражные стратегии характеризуются своей нейтральностью к направлению движения рынка. Нам не важно, вырастет индекс РТС или упадет, мы в любом случае получим доход!

( Читать дальше )

Размышления: DMA на валютный рынок, РЕПО с ЦК и T+n (продукты и проекты Биржи)

- 01 октября 2012, 15:03

- |

1. DMA на валютный рынок (двухуровневый доступ).

Его анонсировали в феврале 2012, хотя некоторые банки (для своих) начали его предлагать еще в январе (схемные варианты).

С «момента запуска» до настоящего времени не так много компаний стало «прайм-брокерами» на валютной секции.

Могу сказать, что многие банки сейчас занимаются развитием услуги DMA на валютный рынок (разрабатывают регламеты, готовят схемы взаимодействия отделов). Под эту услугу некоторые брокеры (некредитные организации) приобрели в свою структуру банки. А в начале сентября произошла еще одна «революция» — комитет по валютному рынку рекомендовал допустить брокерские компании (некредитные организации) к DMA. Что, конечно, положительно для конечного инвестора, но (на мой взгляд) несколько потеснит банки с их «традиционного» (конверсионного) рынка. Скорее всего, проект по «допуску некредитных организаций к прямым валютным торгам» будет запущен в ноябре-декабре 2012.

При этом (судя по опросу) большинство «физиков» не рассматривает валютный рынок как «возможность спекуляции» — для этого у них есть FORTS и фьючерс на доллар. Большинсво «видит» в валютном рынке возможность купить доллар дешевле, чем «через оперкассу банка» (на рынке курс выгоднее, чем в банке). Т.е. «физики» сейчас готовы «потреблять» расчеты ТОД.

( Читать дальше )

Его анонсировали в феврале 2012, хотя некоторые банки (для своих) начали его предлагать еще в январе (схемные варианты).

С «момента запуска» до настоящего времени не так много компаний стало «прайм-брокерами» на валютной секции.

Могу сказать, что многие банки сейчас занимаются развитием услуги DMA на валютный рынок (разрабатывают регламеты, готовят схемы взаимодействия отделов). Под эту услугу некоторые брокеры (некредитные организации) приобрели в свою структуру банки. А в начале сентября произошла еще одна «революция» — комитет по валютному рынку рекомендовал допустить брокерские компании (некредитные организации) к DMA. Что, конечно, положительно для конечного инвестора, но (на мой взгляд) несколько потеснит банки с их «традиционного» (конверсионного) рынка. Скорее всего, проект по «допуску некредитных организаций к прямым валютным торгам» будет запущен в ноябре-декабре 2012.

При этом (судя по опросу) большинство «физиков» не рассматривает валютный рынок как «возможность спекуляции» — для этого у них есть FORTS и фьючерс на доллар. Большинсво «видит» в валютном рынке возможность купить доллар дешевле, чем «через оперкассу банка» (на рынке курс выгоднее, чем в банке). Т.е. «физики» сейчас готовы «потреблять» расчеты ТОД.

( Читать дальше )

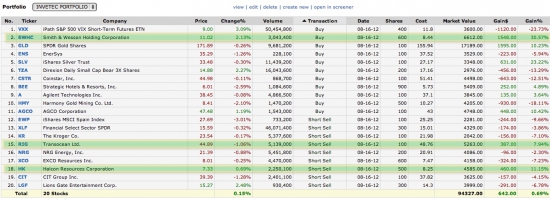

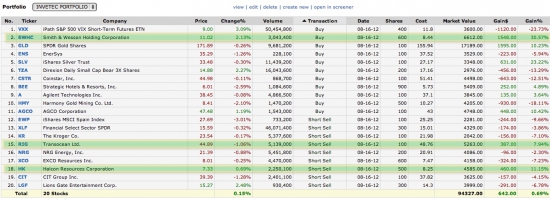

Среднесрочный портфель. Часть 3

- 01 октября 2012, 13:55

- |

Продолжение этой ветки: http://smart-lab.ru/blog/71824.php

____________

Итак, продолжаем вести портфельчик. На мой взгляд, сейчас наступил момент немного пересмотреть свой портфель — управляющие обычно говорят термином — перетряхнуть портфель.

Я принял решение зафиксировать прибыль по части своих позиций:

Теперь дам некоторые пояснения — почему.

1) НК — появилась мощная база по 7$. Такие базы могут быть опасны для шортов — если там формируется длинная позиция под отчёт, может быть сильный вынос. Возможно восстановлю шорт при пробое 7$.

Итог по сделке = +11,2%

( Читать дальше )

____________

Итак, продолжаем вести портфельчик. На мой взгляд, сейчас наступил момент немного пересмотреть свой портфель — управляющие обычно говорят термином — перетряхнуть портфель.

Я принял решение зафиксировать прибыль по части своих позиций:

Теперь дам некоторые пояснения — почему.

1) НК — появилась мощная база по 7$. Такие базы могут быть опасны для шортов — если там формируется длинная позиция под отчёт, может быть сильный вынос. Возможно восстановлю шорт при пробое 7$.

Итог по сделке = +11,2%

( Читать дальше )

Книга, которая изменила Ваш стиль торговли...

- 01 октября 2012, 11:29

- |

Коллеги, вопрос такой, не поделитесь книгой-учебником, которая на самом деле эволюционировала Ваш трейд?

Для меня это были Том Вильямс — «Необъявленные войны», и MARKET PROFILE Питера Стейдлмайерса. А среди «художественной» конечно же Ливермор и Теодор Драйзер (Финансист).

Для меня это были Том Вильямс — «Необъявленные войны», и MARKET PROFILE Питера Стейдлмайерса. А среди «художественной» конечно же Ливермор и Теодор Драйзер (Финансист).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал