Избранное трейдера java

Убытки на фондовом рынке можно сократить

- 17 сентября 2015, 10:23

- |

Итак, если у вас есть годы, которые были убыточные, вам надо помнить о вашем праве по получению налогового вычета и возвращению денежных средств.

Вот сейчас подходит к концу 2015 год. Если у вас он будет прибыльный, сразу запрашивайте справку 2-НДФЛ у вашего брокера и возвращайте налог. Многие из вас уже ранее начали получать такой налоговый вычет. Например, убытки за 2012 год были частично возмещены прибылью 2013 и 2014 года. Но осталась еще некоторая часть, убытка, которую вы вправе перенести на 2015 год, если он прибыльный.

При возникновении вопросов (а у вас у каждого «своя» индивидуальная ситуация) пишите нам, мы обязательно поможем вам и подготовим пакет документов для сдачи в налоговый орган. Тем более, что вернуть налог (подать декларацию 3-НДФЛ) стало еще проще и удобнее. Вы сможете отправить пакет документов, не выходя из дома – через интернет. Приглашаю посмотреть

( Читать дальше )

- комментировать

- 1.6К | ★32

- Комментарии ( 15 )

Парный трейдинг с переключением режимов. Часть 1

- 16 сентября 2015, 09:04

- |

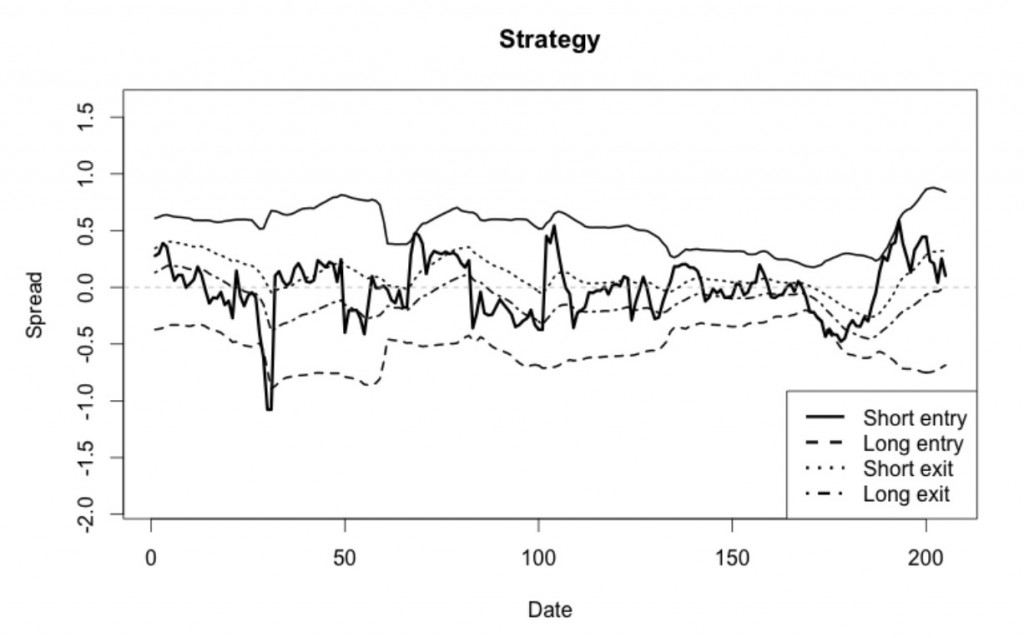

По итогам последнего голосования на моем сайте победила статья Marco Bee University of Trento — Department of Economics and Management,Giulio Gatti ,Università degli Studi di Trento — Department of Economics and Management — An Improved Pairs Trading Strategy Based on Switching Regime Volatility (Улучшенная стратегия парного трейдинга, основанная на переключении режимов волатильности). Ниже привожу перевод ее основных глав.

Введение

Стратегия, основанная на рыночно-нейтральном подходе, подразумевает, что трейдер должен принять три основные решения:

- Выбрать активы для торговли из набора множества торгуемых инструментов

- При существующем спреде ( т.е. динамически взвешенной разнице между двумя активами) определить его смысл в соответствующих эконометрических терминах

- Выбрать торговый алгоритм

( Читать дальше )

Будни алготрейдинга. Тслаб. Айтиинвест. Биржа. ВДС. Роботы. Америка. IB.

- 16 сентября 2015, 09:01

- |

Давненько не писал про торговлю.

Торгую ботами под тслабом 5 лет. Поднял немного денех. Но счас откатывает. Идет запил уже 3месяца. Счет овер 10мио с запасом. Перепишу хаи — выложу стейт.

1. Тслаб меня огорчает. Функционал новых версий порезан. Поэтому сижу на старой версии 1.2.13. В новой версии дополна глюков и багов, которые перекочевали в Тслаб2.0. Править баги разрабы не хотят. Типа вот выйдет новая версия — там и исправим. Вышла 2.0 — никуя не работает.

баги тслаба следующие...

а) не работает с Смартком3… там целая куча багов… за целый год не могли исправить...

б) нет гарантии входа в сделку… т.е. вместо 100 лотов вам нальют 1 и никаких сообщений и предупреждений не будет...

в) не работают лимитные ордера… если их ставить близко от текущей цены… — т.е арбитражник не сделать никак… да и вообще там все очень криво… например логика по входу в позицию отличается от логики по выходу из позы...

г) нет итогового подсчета позы… крайне неудобно… у меня до 50-70ти поз открыто по каждой бумаге… крайне неудобно пересчитывать вручную… постоянно потеряно поз на 1-2мио...

( Читать дальше )

Как WILSON рисует свои "черточки" на графиках

- 15 сентября 2015, 20:58

- |

Завтра начинаем осваивать (уверен что многие уже плотненько осваивают) декабрьский фьючерс сбербанка — SRZ5.

С переходом на новый фьючерс у меня каждый раз возникает необходимость перенести на него все мои уровни (в простонародье «черточки»).

Фактически речь идет о полной перерисовке этих уровней на новом графике, т.к. новый фьючерс это фактически уже другой инструмент, имеющий свою, отличную от предыдущего фьючерса, текущую цену.

В процессе внутридневной торговли фьючом сбера и ежедневной публикации своих топиков на эту тему, многократно встречал просьбы участников и гостей своего блога подробно расписать методику построения моих уровней.

На сколько данный топик полностью раскроет данную тему не знаю, но описать все свои действия по переходу на новый фьюч и разлиновку его моими уровнями попробую. Принцип переноса линий на следующий фьюч от построения линий с нуля ничем не отличается, поэтому данный принцип построения можно использовать на любых инструментах и тайм-фреймах.

( Читать дальше )

Себестоимость в ценообразовании золота, недвижимости и нефти.

- 15 сентября 2015, 17:09

- |

Что понимают под себестоимостью? Затраты на производство продукции.

Может ли цена готовой продукции быть ниже чем затраты не её производство?

Да может. Все зависит от того что отнести к затратам.

Если например для производства товара нужно провести кап. вложение в разработку технологии, закупку оборудования, обучение персонала, рекламу… то для серийного производства эти затраты не нужны, но инвестиции должны окупаться… Чаще всего это идет по статье амортизация или инвестиции в новые разработки.

Так например для добычи нефти и золота надо провести геологоразведку, выкупить участки земли, закупить оборудование и построить инфраструктуру. Для недвижимости схожие этапы — это покупка земли, техники, проектирование, подвод сетей и представительские расходы. В общем огромная статья на предварительные затраты по организации производства. Отдельной статьей надо рассматривать затраты на на погашение кредитных средств...

( Читать дальше )

Даю торговую систему.

- 14 сентября 2015, 15:04

- |

Даю простую систему, которая опирается только на два важных уровня и на два математически рассчитанных уровня.

К данной системе я пришел благодаря одному подкованному в трейдинге и математике человеку.

Т.к. я так и не понял как обращаться с уровнями, и до сих пор считаю, что любой уровень это 50/50, но так или иначе есть важно-психологические точки от которых пляшут трейдеры. Такими точками являются минимум и максимумы предыдущего дня.

Многие технари знают, что пробитие экстремума и закрепления над/под ним это свидетельство начала/продолжения тенденции. Но в теханализе есть еще понятие как волатильность, данное понятие кто-то измеряет в АТР, но ее можно измерять с помощью среднеквадратичного отклонения цены. Которое рассчитывается по формуле «(Цена откр*Вола)/(Кв.корень252)» 252-рабочих дней в году.

Вот отсюда и будем плясать.

Суть стратегии: ждем пробития минимума, выставляем лимитник на лонг на нижней границе среднеквадратичного отклонения при пробитии минимума прошлого дня, тэйк на минимуме предыдущего дня, и наоборот для шорта.

( Читать дальше )

Сила ребалансировки портфеля.

- 14 сентября 2015, 13:17

- |

Как правило брокеры и блогеры, занимаясь рекомендациями по акциям, забывают или неверно трактуют суть и необходимость ребалансировки портфелей акций. При ребалансировке присутствуют риски, но она необходима для поддержания роста прибыли портфеля и адаптации стратегии под рынок.

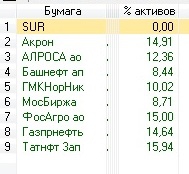

Например, возьмём вот этот инвестиционный портфель:

стратегия которого с 2014 г. заточена под учёт девальвационных и макроэкономических параметров – экономика отрасли и предприятия присутствует всегда, цель данной стратегии – выжать максимум прибыли из текущей волатильности при минимальных психофизических затратах (меньше спекуляций))):

Изначально его ударной силой были удобрения (Акрон и ФосАгро) и горнометаллурги (АЛРОСА с НорНикелем), слегка разбавленные МосБиржей с Газпромнефтью и префами Сургута.

Затем в стратегии вышли на передний план два фактора:

1. Замедление девальвации, что приблизило Акрон с ФосАгро к так называемой справедливой стоимости, что ещё и совпало с подходом котировок к «точке плато», в связи с чем положительное влияние завершающихся инвестиционных программ стало нивелироваться. По простому говоря: потенциал роста этих акций стал ограничен в текущем моменте. А на горнометаллургов стала давить падающая стоимость сырья. Сургут префы, до отсечки, так резко пошёл вверх после 42, что не продать эмоциональный порыв спекулянтам выше 44 было грешно)))

2. Структура экономики российских нефтяных компаний в условиях девальвации рубля и падения цен на нефть, по сравнению с удобрениями и горнометаллургами, имеет лаг более полугода, чтобы отразить в отчётности положительный эффект. (Здесь стоит отметить и просчёты стратегии: префы Сургута, когда резво пошли выше 42, были проданы, но … нельзя объять необъятное: прибыль в 50 % компенсирует то, что не возможно было просчитать – Кремль только начал понимать, что происходит с доходной частью бюджета и сделал рубль с простыми россиянами заложниками ситуации – вера в порядочность власти нажала кнопку «продать»))).

( Читать дальше )

ВНИМАНИЕ! Изменяется время торгов CME

- 14 сентября 2015, 12:03

- |

C 21 сентября 2015 года изменяется время торгов CME Group по индексным фьючерсам и фьючерсам на металлы и энергетику.

С 21 сентября сессия будет заканчиваться НА 15 МИНУТ РАНЬШЕ. В 00:00 по Московскому времени. Ровно в полночь.

Это изменение касается таких фьючерсов как:

- E-mini S&P 500 (тикер es)

- Nasdaq 100 (тикер nq)

- Dow Jones Industrial Average (ym)

- Нефть (cl)

- Золото (ggc)

И другие фьючерсы из вышеупомянутых групп.

Первоисточник: https://www.cmegroup.com/trading-hours.html

Многие трейдеры торгуют внутри с использованием пониженных маржинальных требований, которые действуют от клиринга до клиринга. Поэтому таким трейдерам крайне важно обращать внимание на время окончания сессии. Если трейдер имеет открытую торговую позицию, набранную из расчета внутридневной маржи и не закроет самостоятельно позицию перед клирингом, то его позиция будет закрыта принудительно и за закрытие каждого контракта будет взиматься дополнительная комиссия.

Не допускайте такого развития событий: следите за временем закрытия сессии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал