SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера antonbell

Кристина-трейдер (ретро для начинающих)

- 03 марта 2013, 09:42

- |

На этой неделе на ютюб я выложил четыре учебных ролика для начинающих трейдеров (в частности про психологию трейдинга и про работу с терминалом). Грузить в выходные еще одним учебным роликом, неправильно. Хотя, Алор мне любезно предоставил несколько учебных вебинаров. По-любому мы не ценим бесплатные вебинары, а если деньги отдаем, то сразу начинаем ценить.

Если на портале есть начинающие, трейдеры, то полезно будет посмотреть мой старый фильм с советами для начинающих «Кристина-трейдер». Фильм был снят в мае 2010 года.

Если на портале есть начинающие, трейдеры, то полезно будет посмотреть мой старый фильм с советами для начинающих «Кристина-трейдер». Фильм был снят в мае 2010 года.

- комментировать

- ★8

- Комментарии ( 25 )

Стратегия боллинджера за 3 минуты !

- 22 февраля 2013, 17:11

- |

Видео показывает, как легко можно запрограммировать любого робота на S#.Для торговли и получения данных используется самая популярная торговая платформа Quik! Стратегия по умолчанию использует минутный таймфрейм и объем равный 1. В качестве настроек можно указать длину и ширину индикатора.

Программируем стратегию боллинджера с нуля ! from StockSharp on Vimeo.

Алгоритм

Запускаются две стратегии котирования, которые выставляют и передвигают заявки каждую минуту по верхней и нижней полосе Боллинджера.

Для создания робота использовались следующие основные элементы библиотеки S#

Оставляйте комментарии и не забывайте плюсовать !

Программируем стратегию боллинджера с нуля ! from StockSharp on Vimeo.

Алгоритм

Запускаются две стратегии котирования, которые выставляют и передвигают заявки каждую минуту по верхней и нижней полосе Боллинджера.

Для создания робота использовались следующие основные элементы библиотеки S#

Оставляйте комментарии и не забывайте плюсовать !

Вечернее обсуждение опционов на фьючерс РТС. (15.02.2013) Итоги недели.

- 15 февраля 2013, 21:18

- |

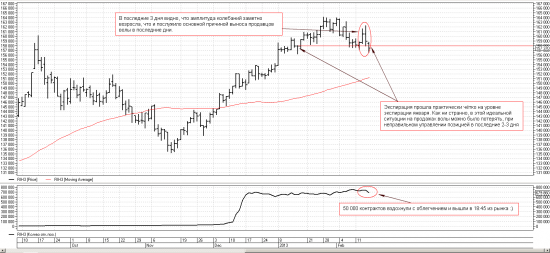

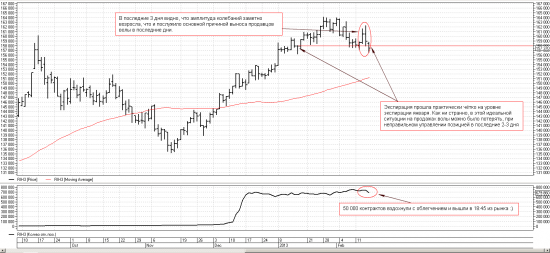

Обзор сегодняшнего рынка

Удивительно, но рынок от январской экспирации прошёл всего лишь 400 пунктов до сегодняшней экспирации. Тем не менее, исходя из большого количества комментариев, можно сделать вывод, что даже в такой, казалось бы, идеальной ситуации продавцы волатильности могут потерять деньги. Основным выводом, который можно было сделать, не надо продавать крайне дешёвую волатильность, особенно в последние 2-3 дня. Возможный выхлоп крайне мал, а вот возможные потери значительно выше, особенно при качелях, которые наблюдались в последние два дня. Кстати, статистика подтвердилась и от клоза до клоза рынок прошёл меньше 2% от среднего ATR за последние 6 опционных месяцев.

Также надо отметить, что этот месяц рекордный по узости за последние 5 лет. С 15го января до 15го февраля амплитуда колебаний была меньше 2х страйков и составила всего-навсего 7880 пунктов. На текущий момент это уже второй рекордно узкий опционный месяц подряд. Среднемесячный ATR сейчас составляет 14 160 пунктов.

( Читать дальше )

Удивительно, но рынок от январской экспирации прошёл всего лишь 400 пунктов до сегодняшней экспирации. Тем не менее, исходя из большого количества комментариев, можно сделать вывод, что даже в такой, казалось бы, идеальной ситуации продавцы волатильности могут потерять деньги. Основным выводом, который можно было сделать, не надо продавать крайне дешёвую волатильность, особенно в последние 2-3 дня. Возможный выхлоп крайне мал, а вот возможные потери значительно выше, особенно при качелях, которые наблюдались в последние два дня. Кстати, статистика подтвердилась и от клоза до клоза рынок прошёл меньше 2% от среднего ATR за последние 6 опционных месяцев.

Также надо отметить, что этот месяц рекордный по узости за последние 5 лет. С 15го января до 15го февраля амплитуда колебаний была меньше 2х страйков и составила всего-навсего 7880 пунктов. На текущий момент это уже второй рекордно узкий опционный месяц подряд. Среднемесячный ATR сейчас составляет 14 160 пунктов.

( Читать дальше )

Оценка возможной просадки при работе постоянным лотом

- 15 февраля 2013, 11:14

- |

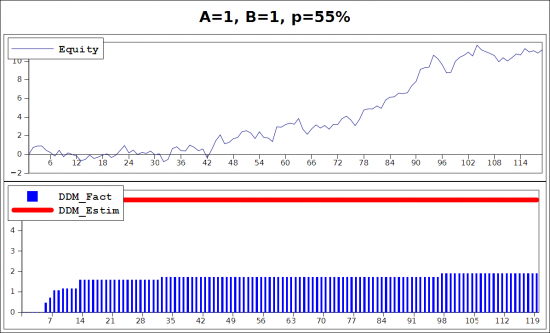

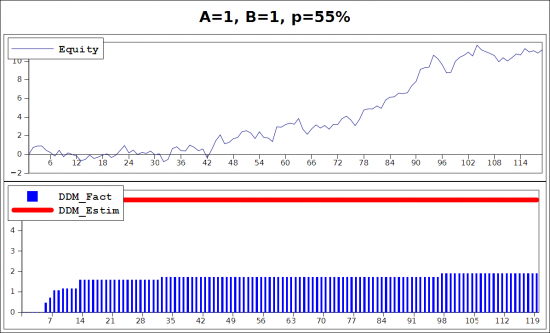

У нас есть некоторая система, торгуется постоянным лотом.

Мы протестировали систему на истории с лотом равным 1, и посчитали её характеристики:

A — размер средней положительной сделки, B — размер средней отрицательной, P — вероятность положительной сделки,

и Q=1-P — вероятность отрицательной сделки.

Вопрос: Какую просадку может дать такая система при дальнейшей торговли тем же лотом равным 1?

С довольно большой вероятностью (около 99%) просадка с момента старта системы не будет превышать величину

DDM_Estim = 2.25*(A+B)^2*P*Q/(AP-BQ)

Разумеется, эта оценка работает только в случае положительного среднего системы.

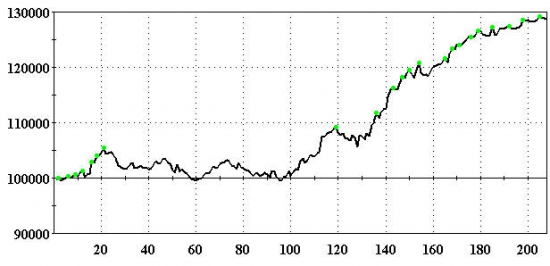

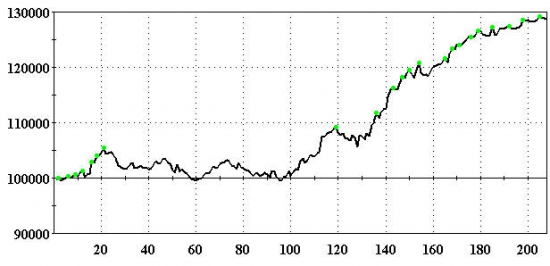

На картинках нарисована немного другая ситуация, просадка измеряется не с момента старта, а постоянно в каждой точке.

( Читать дальше )

Мы протестировали систему на истории с лотом равным 1, и посчитали её характеристики:

A — размер средней положительной сделки, B — размер средней отрицательной, P — вероятность положительной сделки,

и Q=1-P — вероятность отрицательной сделки.

Вопрос: Какую просадку может дать такая система при дальнейшей торговли тем же лотом равным 1?

С довольно большой вероятностью (около 99%) просадка с момента старта системы не будет превышать величину

DDM_Estim = 2.25*(A+B)^2*P*Q/(AP-BQ)

Разумеется, эта оценка работает только в случае положительного среднего системы.

На картинках нарисована немного другая ситуация, просадка измеряется не с момента старта, а постоянно в каждой точке.

( Читать дальше )

Путь алгоритмического трейдера

- 15 февраля 2013, 10:55

- |

Здравствуйте!

Решил поделиться своим опытом и рассказать свой путь алгоритмического трейдинга, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Решил поделиться своим опытом и рассказать свой путь алгоритмического трейдинга, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Алготрейдер Михаил Сапенюк в начале карьеры слил два депозита, но сейчас каждый год зарабатывает по 100% (видео)

- 14 февраля 2013, 17:29

- |

Мутим робота на коленке. Исследование "ослячьего" поведения игроков рынка.

- 12 февраля 2013, 14:56

- |

Выбираем любимый продукт — фьючерс РТС. Выбираем любимый тайм-фрейм 60 минут.

Открываем книжку (любую по рынку). Вспоминаем себя — что мы делали когда тот или иной индикатор уходит в зону перепроданности или перекупленности? Правильно — мы делали то, что делать не нужно.

Проверим — поменялся ли рынок с тех пор, когда мы ослили на рынке.

Если индикатор RSI с периодом 14 (из стандартных настроек квика) будет уходить выше 70 — мы будем покупать перекупленность. Если будет уходить ниже 30 — продавать перепроданность. Выходить будем через час.

Получаем эквитим (с мая 2009 по текущий момент)

( Читать дальше )

Открываем книжку (любую по рынку). Вспоминаем себя — что мы делали когда тот или иной индикатор уходит в зону перепроданности или перекупленности? Правильно — мы делали то, что делать не нужно.

Проверим — поменялся ли рынок с тех пор, когда мы ослили на рынке.

Если индикатор RSI с периодом 14 (из стандартных настроек квика) будет уходить выше 70 — мы будем покупать перекупленность. Если будет уходить ниже 30 — продавать перепроданность. Выходить будем через час.

Получаем эквитим (с мая 2009 по текущий момент)

( Читать дальше )

Monte dei Paschi — пятисотлетняя тень над Италией

- 12 февраля 2013, 14:39

- |

http://www.larouchepub.com/russian/novosti/2013/b3052_ccc_montepaschi.html

Клаудио Челани

27 января 2013 года

Агония старейшего банка в мире Monte dei Paschi di Siena еще раз обнажила механизмы преступных действий банкиров, регуляторов и правительства, пытающихся скрыть неплатежеспособность крупнейших финансовых учреждений. В результате в повестке избирательной кампании, разворачивающейся в Италии, становится актуальной тема разделения банковской деятельности в духе Гласса-Стиголла [2].

Учрежденный в 1472 году банк Monte dei Paschi (MPS или Montepaschi) стоит на грани банкротства — в 2011 году объявленные убытки составили 4,7 миллиарда евро, а за первые девять месяцев 2012 — 1,66 миллиарда. В первый раз финансовую помощь банк получил в 2009 году — 1,9 миллиарда, а сейчас просит (у правительства) еще 3,9 миллиарда евро. Банк Италии одобрил спасение банка и правительство должно обеспечить финансирование, даже ценой высоких политических издержек для премьер-министра Марио Монти на выборах 24-25 февраля.

Всплывающие скандалы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал