Избранное трейдера antonbell

Как побороть "Черного лебедя". Алексей Всемирнов

- 13 апреля 2018, 18:35

- |

- комментировать

- ★6

- Комментарии ( 11 )

Рынок мирового долга. Начало дефляционного коллапса?

- 05 апреля 2018, 17:37

- |

В прошлых обновлениях по S&P 500 и РТС , мы затрагивали уже ставшую популярной ставку LIBOR и спред LIBOR-OIS (разница между ставками по долларовым кредитам на три месяца и индексными свопами overnight). Чтобы понимать о чем идет речь начнем с определения. LIBOR – средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Кредитный стратег Citigroup Мэтт Кинг пояснил, почему резкий рост ставки Libor и спреда Libor-OIS посылает все более зловещие сигналы рынкам (ссылка):

Ставка LIBOR по-прежнему является ориентиром для большинства ссуд с левериджем, процентных свопов и некоторых ипотечных кредитов. В дополнение к этому прямому воздействию более высокие ставки денежного рынка и слабость в рисковых активах — это два условия, которые, скорее всего, будут способствовать оттоку средств из взаимных фондов.

( Читать дальше )

Ох уж этот LSTM

- 05 апреля 2018, 11:57

- |

Интересно то, что в процессе реализации метода генерации данных для обучения, я накосячил и таргет значение было не следующий день, а следующий день + 1, и вместо того что бы брать 5 предыдущих дней я беру 5 дней без учета вчерашнего дня. В результате я получаю вот такой результат. Все картинки ниже на тестировании Out-of-sample

( Читать дальше )

Начало «медвежьего» рынка не за горами?

- 29 марта 2018, 16:57

- |

У аналитиков Goldman Sachs есть любопытный индикатор, с помощью которого они пытаются оценивать вероятность смены трендов на фондовом рынке. Логика очень простая – берутся ключевые макро- и рыночные индикаторы и оценивается, насколько они сильно отклонились от нейтральных уровней. Эти индикаторы приведены в таблице: https://t.me/russianmacro/1455. Из этой таблицы видно, что лишь относительно низкая инфляция является успокаивающим фактором для инвесторов. Остальные индикаторы сигнализируют об опасности. Важный момент, показывающий, почему сейчас для инвесторов так важны будут инфляционные показатели.

- индекс ISM, характеризующий уровень деловой активности в экономике

- норма безработицы, характеризующая степень перегрева/охлаждения рынка труда

- базовая инфляция – как правило, чем выше инфляция, тем выше деловая активность, но и выше риски серьёзного ужесточения кредитно-денежной политики

- Shiller P/E – традиционный индикатор стоимости акций, но скорректированный на циклические факторы (я уже как-то приводил его исторический график https://t.me/russianmacro/188), сейчас этот индекс находится на исторически очень высоких уровнях, что, конечно, что уже давно наводит на мысли о неизбежной и жёсткой коррекции

- Наклон кривой доходности UST – тоже очень важный индикатор, характеризующий уровень деловой активности; более того, имеющий опережающие свойства – плоский и, тем более, инверсивный вид кривой часто служит предвестником рецессии

( Читать дальше )

Интересный онлайн тестер для парного трейдинга (ЛайфХак!)

- 27 марта 2018, 11:57

- |

Для того чтобы быстро проверить свои идеи в парном трейдинге, я обычно использую один интересный онлайн-сервис. Сайт https://www.pairtradinglab.com/. Проведу небольшой обзор этого интернет-ресурса. Сразу надо отметить, что сервис для многих вещей даже не требует регистрации. Посоветовали коллеги на одном из англоязычных форумов. В моих стратегиях арбитраж в том или ином виде занимает 70%, торгую американский рынок на Санкт-Петербургской бирже. В погоне за разнообразием и ликвидностью для своих pairtrading-алгоритмов я обратил внимание на класс инструментов очень популярный в мире и набирающий популярность в России: биржевые фонды или ETF. Поскольку для квалифицированных инвесторов в рамках сервисов НП РТС в настоящее время организуются торги 23 американскими ETF, проверил две довольно интересные идеи:

Торговля RSX (VanEck Vectors Russia ETF, отслеживающий российский фондовый рынок) против EMM (iShares MSCI Emerging Markets ETF, отслеживающий рынки развивающихся стран). Фундаментальная идея в корреляции рынков развивающихся стран в целом и российского рынка.

( Читать дальше )

Опционы для Гениев (управляем зигзагом)

- 23 марта 2018, 17:03

- |

Давайте закончим с зигзагом. Направленная торговля, конечно, дело интересное, но ту уже начали позиции по зигзагу открывать, а я не до конца объяснил, как им надо управлять. В общем, методов достаточно много, я предложу один. Ну и если этого не будет хватать, вы дополните.

Надо разобраться, откуда в зигзаге берутся деньги, а главное, куда они деваются. Для этого вернемся к улыбки волатильности. Перед написанием, я посмотрел, что пишут об улыбке в интернете. Начиная с Пурнова, который считает, что улыбка это обман, заканчивая Твардовским, у которого наклон все время растет. Поэтому, я понял, что надо определиться с некоторыми понятиями. Если мы посмотрим на формулу БШ, то мы увидим, что там есть только один грек. Это дельта. Дельта это N(d1). Или говоря человеческим языком, цена опциона равна цене БА умноженному на дельту. Дальше мы углубляться не будем. Просто я отметил, что все есть дельта. Много дельты, опцион дороже, мало дельты опцион дешевле. Соответственно, на улыбке волатильности, мне важна дельта. Я не знаю, кто и как моделирует параметры наклона, но я всегда считал, что надо сравнить два опциона пут и кол, с одинаковыми дельтами, на некотором расстоянии от ЦС. Если я не прав, вы меня поправите, может существуют другие методики. Но нам надо понять и увидеть, что страйк на улыбке характеризуется не только волатильность, но и дельтой. Или волатильность опциона влияет на дельту.

( Читать дальше )

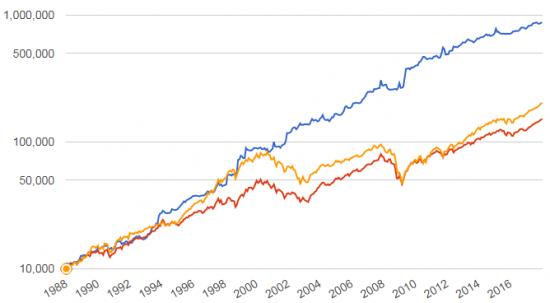

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

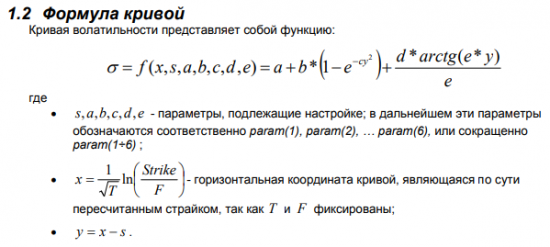

Параметры улыбки

- 19 марта 2018, 00:53

- |

Решил тут позаниматься улыбкой. Дмитрий Новиков своими статьями поднял интерес, спасибо ему за это ;)

В этой статье рассмотрим какие были параметры наклона и загиба на истории с 15.12.2010 по 20.10.2016 (больше данных нет, уж извините) у опционов на RTS.

В вкратце как считал.

Взял данные параметров улыбки за вышеуказанный период. С помощью скрипта нашел точки с ценами и волатильностями с дельтами -0,1 -0,25 0,5 0,25 и 0,1 на каждый день. Рассчитывал я это по такой формуле:

Далее нужно найти параметры улыбки, которую я применяю в своем анализаторе и про которую говорит Дмитрий Новиков (почему то он её называет Китайской). Делал это скрипт методом тупого перебора параметров «Наклона» и «Загиба» улыбки. И брал те параметры у которых будет наименьший СКО в вышеуказанных 5 точках.

Модельную улыбку которая применяется в моем анализаторе (Китайская) считаю по следующей формуле (приведенная на сайте ItInvest)

( Читать дальше )

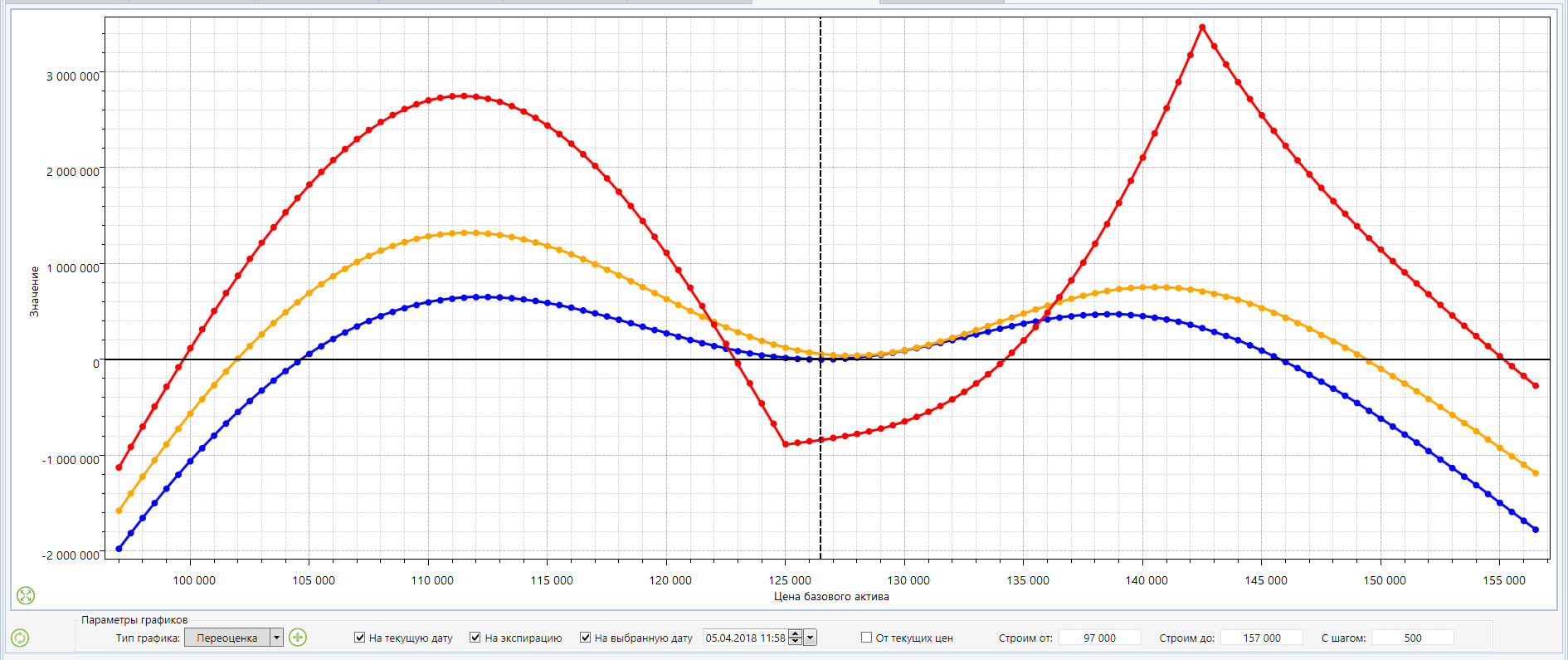

Задачка о скрытых рисках, или Не верь глазам своим.

- 08 марта 2018, 19:49

- |

Позиция построена с использованием майской и июньской серий опционов ри. Выглядит следующим образом:

gyazo.com/9d3e5eb6cac36746727760afa1df7dcb

На самом деле в ней все прекрасно: и в позиции в целом, и отдельно в каждой серии имеем гамма и тета плюс, вега ноль. Желтая линия — прогноз PL на 5е апреля — показывает, что целый месяц мы можем расслабляться и подсчитывать барыши. Очевидно, что наша конструкция легко выдерживает и стояние БА на месте, и десятитысячный гэп на нем.

( Читать дальше )

Арбитражные стратегии. Тесты и реальность.

- 02 марта 2018, 17:46

- |

Соотношение кол-ва контрактов 2/3

Размер ГО на конструкцию около 10 т.р.

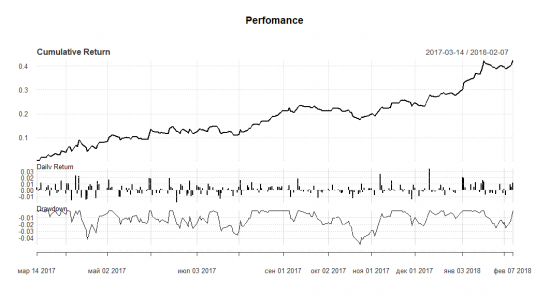

График исторической доходности за 3 года:

О соответствии тестов и реальной торговли.

Конструкция включена в торговлю 16.06.2017 г.

Результаты за это время.

В тестах: +13600 р.

В реальной торговле: +12900 р.

Скрин статистики робота:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал