Избранное трейдера Sofiy

Формация "Золотой треугольник": идеальные точки входа

- 15 июня 2015, 11:16

- |

Вы часто замечаете, что пропускаете прибыльные формации? Большинство трейдеров ответят положительно. В данной статье будет показан способ, позволяющий заходить в большое число позиций при этом используя хорошие точки входа.

Вы часто замечаете, что пропускаете прибыльные формации? Большинство трейдеров ответят положительно. В данной статье будет показан способ, позволяющий заходить в большое число позиций при этом используя хорошие точки входа.

Приходилось ли вам когда-либо испытывать недовольство, находясь в роли стороннего наблюдателя, который смотрит на то как акция продолжает движение после того как была пропущена отличная точка входа? Описанная в данной публикации формация золотой треугольник может помочь избавиться от этой проблемы за счет определения большего количества отлично работающих точек входа.

Формация, которая получила называние «золотой треугольник диванных инвесторов», является важным усовершенствованием стратегии покупки на откатах. Золотой треугольник формируется, когда быстро растущая цена акции делает паузу по причине фиксации покупателями некоторой прибыли, а затем продолжает свое движение вверх. Внимательный анализ поведения цены и объема во время паузы может выявить акции, имеющие высокую вероятность вернуться к сильному восходящему тренду. Разворот на дне отката может служить точкой входа по выгодной цене. Как ни странно, можно покупать золотые треугольники в акциях, которые уже выросли на 20%, 50% и более, прежде чем в них появятся сигналы на продажу. Безусловно, каждый трейдер будет по своему применять описанную ниже формацию, и его результаты могут очень сильно отличаться от его коллег, впрочем, это справедливо в ситуации с использованием любого другого паттерна или

( Читать дальше )

- комментировать

- 244 | ★12

- Комментарии ( 2 )

Мои правила торговли на рынке.

- 09 июня 2015, 04:04

- |

Имею за плечами двухлетний опыт борьбы с американским фондовым рынком. Торговал каждый день, каждую рабочую сессию. Лишь только благодаря очень жёсткому риск-менеджменту и соблюдению своих правил и установок, которые нарабатывались по ходу, к концу этого срока стали проскакивать положительные месяцы либо flat. Всё же, пришлось уйти с американского рынка, так денег это занятие не приносило. Но коварный червь трейдинга всё это время жил во мне, а также я не хотел думать, что это были зря потраченные годы в моей жизни. И вот через два года я открыл счёт у крупного брокера для торговли на ММВБ.

На данный момент торгую полгода, прошлый опыт в торговле на NYSE, правила моей торговли и умение читать графические модели не дали мне слить мой депозит. Более того, есть плюс, есть прогресс и это радует. Я торгую внутри дня, иногда оставляю позиции на несколько дней, поэтому фортс подходит мне больше чем рынок акций.

( Читать дальше )

Проще!

- 22 мая 2015, 20:37

- |

Высокие технологии — это круто, но иногда «низкие» бывают на порядок полезнее и экономичнее, главное — мозгами шевелить в нужном направлении.

Сейчас вы узнаете историю фабрики по производству зубной пасты, где возникла проблема обнаружения пустых тюбиков на выходе конвейера. Осознавая всю важность вопроса, директор фабрики созвал начальников отделов. Собрание постановило запустить новый проект — привлечь для решения проблемы пустых тюбиков стороннюю инжиниринговую компанию, так как собственный конструкторский отдел был слишком загружен, чтобы взять на себя дополнительную задачу. Проект включал закономерные стадии: ассигнование бюджета, запрос предложений на заключение контракта, привлечение независимой третьей фирмы к выбору подрядчика — и, 6 месяцев (а также 8 миллионов долларов) спустя, фабрика получила фантастическое решение — вовремя, в рамках бюджета, высококачественное и удовлетворившее всех.

Это были высокотехнологичные прецизионные весы. В случае детектирования ими тюбика, который весил меньше, чем стандартный (т. е. был пуст), включалась сирена и сопровождающая импульсная световая иллюминация, конвейер останавливался, один из рабочих должен был дойти до конца ленты, снять бракованный тюбик, и запустить линию вновь. Некоторое время спустя, директор решил удостовериться в рентабельности проекта и, собственно, окупаемости инвестиций: результаты были поразительны — с момента установки весов с конвейера предприятия не сошло ни одного пустого тюбика, поступила всего пара жалоб от покупателей, а доля рынка продукции фабрики возросла.

( Читать дальше )

Священник о игровой зависимости! Смотрим с 6-ой минуты. СВЕЖАК!!

- 17 апреля 2015, 23:30

- |

Священник о игровой зависимости. Смотрим видео с 6 минуты (там ответ на вопрос).

Вопрос я задавал в эту передачу, всё про меня.

Инвестиционные идеи моего портфеля

- 01 апреля 2015, 23:03

- |

Данный пост служит также ответом вот на это интервью Василия Олейника.

В своем интервью Василий верно разделил спекуляции на основе фундаментальных показателей компании и собственно инвестирование. Так вот, я с ним соглашусь, чтобы считать покупку акций именно инвестиций, то просто необходима инвестиционная идея. Кроме того, плановый результат такого инвестирования не должен быть в росте рыночной оценки компании, а в росте прибыли, которую компания может передать акционерам, т.е. в росте дивидендов. Рост прибыли связан как правило с улучшением позиций компании на рынке, ростом объема деятельности. В этом смысле логика действий обычного частного инвестора ничем не отличается от логики мажоритарного акционера

Но с чем совсем не соглашусь с Василием, то это в отсутствии инвестиционных идей на РФР, поэтому расскажу о некоторых из них, что есть в моем портфеле. Без особых расчетов, чтобы была понятна идея.

( Читать дальше )

Это то, что работает на рынке уже 30 лет.

- 31 марта 2015, 18:13

- |

О чем пойдет речь?

Сегодня мы очередной раз поговорим про уровни, и паттерны которые работают на рынке уже более 30 лет. Да, есть и такие паттерны. Не нужно придумывать грааль, когда он уже есть. Вы можете, конечно, подогнать под себя, под свою систему, но будет ли это правильным, решать Вам.

Вы можете использовать то, что уже работает, без наворочек и зарабатывать или придумать свое, используя старую методику и так же зарабатывать. Я лично выбрал второй вариант — работу по “банковским данным” и немного подогнал под свою систему. Ведь мы на форексе, а тут как нам известно, правят банки.

( Читать дальше )

Лензолото: нужное решение.

- 24 марта 2015, 00:04

- |

Сегодня в свой портфель докупил Лензолото ао по 4390 руб. (к вечеру цена опустилась к 4280 руб.), средняя цена моих покупок стала равна 4508 руб., доля в портфеле на конец сегодняшнего дня – 2,6%.

На этой неделе — 26 марта 2015 в 11 утра в Иркутске начнется кассация по делу между Westway Alliance и Лензолото по поводу дивидендов по префам. Решение суда поставит точку в данном деле, или хотя бы точку с запятой.

Покупая обыкновенные акции – я ставлю на то, что суд примет сторону Лензолото. Что в свою очередь может вернуть поток дивидендов по обыкновенным акциям, прерванный из-за неопределенности по судебным процессам по префам компании.

Заметно, как в последнее время, много судебных дел в России происходит в области корпоративного права, и решение судьи или следователя может стоить кому-то сотен миллионов рублей.

Нужно снять уже российский сериал «Форс-мажоры» :) Судьи и следователи СК – могли бы стать отличными героями историй про мир инсайдеров.

( Читать дальше )

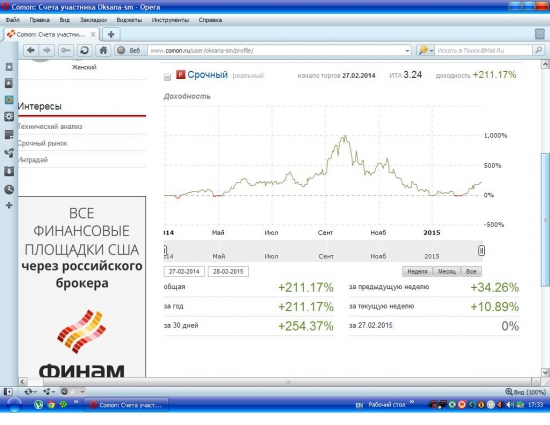

У меня сегодня годовщина.. Ровно 7 лет я в трейдинге. Эквити за прошедший год.

- 01 марта 2015, 18:29

- |

Приветствую, дорогие коллеги!

Редко пишу здесь, но сегодня у меня особенный день)) 1 марта 2008г. я начала заниматься трейдингом, сегодня 7 лет как я на рынке.

Вообще 1 марта для меня является важной датой, много знаковых событий происходило в жизни именно в этот день.

Так уж повелось, что итоги года я привыкла подводить тоже именно 1 марта, (в Новый год — налоговые итоги).

В общем то, 211% годовых- неплохо, но это только, когда не видишь эту позорную «эквитю»… А видишь только цифру..

Следует признать, что лузером была, лузером осталась. К сожалению((( До проффесионализма мне еще далековато....

Вот моя эквити с «Комона», начала 27 февраля 2014 г.

Какие выводы? Ужасные.. 23 сентября был хай эквити, заработано было +1015%.

Дальше я села в одну лодку с Васей Олейником и поплыла… Вернее начала погружение… (Василий был в шорте бакса, я- в лонге фРТС). Ровно 3 месяца я погружалась, пока не слито было абсолютно всё!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал