Блог им. option-systems

Лензолото: нужное решение.

- 24 марта 2015, 00:04

- |

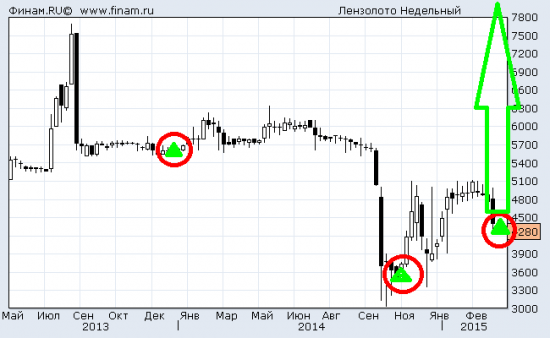

Сегодня в свой портфель докупил Лензолото ао по 4390 руб. (к вечеру цена опустилась к 4280 руб.), средняя цена моих покупок стала равна 4508 руб., доля в портфеле на конец сегодняшнего дня – 2,6%.

На этой неделе — 26 марта 2015 в 11 утра в Иркутске начнется кассация по делу между Westway Alliance и Лензолото по поводу дивидендов по префам. Решение суда поставит точку в данном деле, или хотя бы точку с запятой.

Покупая обыкновенные акции – я ставлю на то, что суд примет сторону Лензолото. Что в свою очередь может вернуть поток дивидендов по обыкновенным акциям, прерванный из-за неопределенности по судебным процессам по префам компании.

Заметно, как в последнее время, много судебных дел в России происходит в области корпоративного права, и решение судьи или следователя может стоить кому-то сотен миллионов рублей.

Нужно снять уже российский сериал «Форс-мажоры» :) Судьи и следователи СК – могли бы стать отличными героями историй про мир инсайдеров.

Мои покупки

Чем важно данное решение?

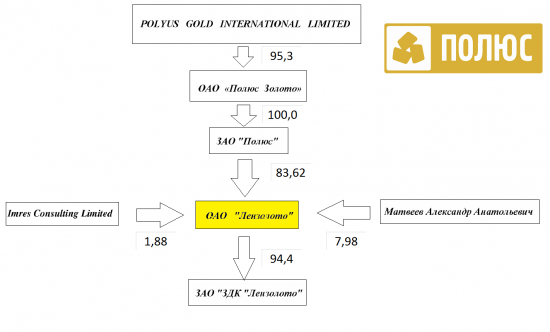

Торгуемое на ММВБ ОАО «Лензолото», входящее в крупнейшую в России золотодобывающую группу компаний – Polyus Gold International Limited, образованную в результате реорганизации все того же «Полюс Золота» и компании Kazakh Gold, само по себе не осуществляет добычу, а представляет собой холдинговую структуру, управляющую добывающими активами.

ОАО Лензолото является звеном в подъёме дивидендов в головную компанию по ступенькам – ЗАО ЗДК Лензолото — ОАО Лензолото — ЗАО Полюс — ОАО Полюс Золото — Polyus Gold.

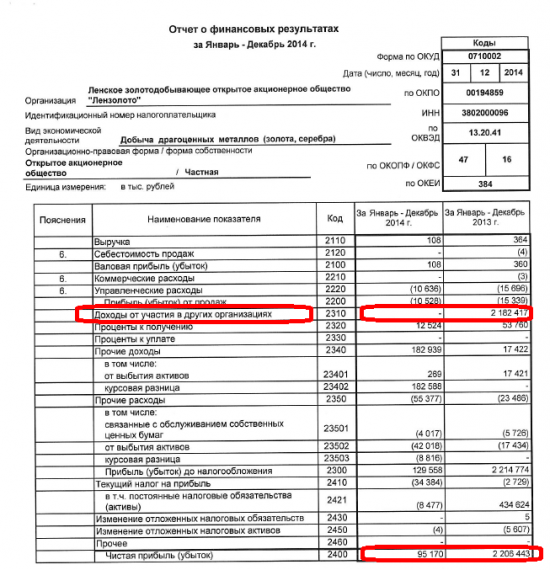

Зарабатывает холдинг посредством отчисления ему дивидендов от одноименного дочернего предприятия – ЗАО «Золотодобывающая компания «Лензолото» (принадлежит 94,4% уставного капитала) и подконтрольных ему организаций – ЗАО «Ленсиб», ЗАО «Севзото», ЗАО «Светлый», ЗАО «Маракан» и ЗАО «Дальняя Тайга», ведущих золотодобычу.

То есть ОАО Лензолото является всего лишь промежуточным звеном подъёма денег по дивидендной цепочке от реальных производителей чистой прибыли (ЗАО ЗДК Лензолото) к торгуемому в премиальном секторе LSE Polyus Gold.

Схема владения (доля принадлежащих эмитенту обыкновенных акций такого акционерного общества):

После того, как закончатся судебные разборки, будет ясно, что будет дальше с дивидендами.

Суммы исков в любом случае не критичны для Лензолото. 181+294=475 млн. руб.

Нераспределенная прибыль по РСБУ у Лензолото на конец 2014 года – 1,45 млрд. руб.

Сейчас капитализация 5,5 млрд. руб. (включая префы), на 1 полугодие 2014 года по МСФО – чистые активы были равны 6,8 млрд. руб. Долгов нет.

Вся соль в потоке дивидендов. Например, за 2011-2013 гг. ОАО «Лензолото» заплатила по обыкновенным акциям – около 4 млрд. рублей!!! За 3 года – 4 млрд. рублей. По факту – это отличная «денежная корова».

Конечно, тогда и золото было на пике – 1500-1800 долл. за тр. унц. Но сейчас и доллар не по 33 рубля. Так что рублевый поток будет не меньше 2011-2012гг.

В этом и есть идея покупки обыкновенных акций Лензолото. При 4300 руб. по Лензолото ао – уже все риски в цене. Конечно, падать есть всегда куда.

Но если же иски оспорят, то дивиденды от ЗДК вновь пойдут :)

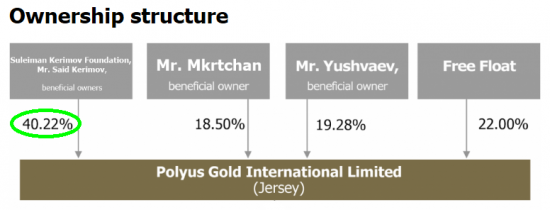

На продолжение выплат дивидендов в Polyus Gold, можно надеяться, ещё и потому, что Сулейман Керимов (один из крупных акционеров) зарекомендовал себя как финансовый инвестор, основная задача которого капитализировать актив для его дальнейшей перепродажи, а стабильная выплата дивидендов в Polyus Gold этому способствует.

Конечно, Лензолото – лишь одно из частей Polyus Gold, но всё же…

На прошлой неделе котировки акций Лензолото снизились (это продолжилось и сегодня), после опубликования РСБУ за 2014 год – где акционеры не увидели перевода из ЗДК Лензолото.

Риски остаются существенными. Поток дивидендов может и не возобновится вовсе. Что решат контролирующие акционеры мне неизвестно, но вероятность успеха в данной сделке существует!

Цель по Лензолото ао – 10 800 рублей.

Посмотрим, что будет дальше. Уже утром 26 марта 2015 года к открытию торгов Московской биржи, скорее всего, будет известно решение суда. Конечно, само решение – не дает сигнал на возобновление дивидендных выплат по обыкновенным акциям, но служит необходимым условием.

Предыстория судебного дела:

Миноритарий «Лензолота» настаивает в суде, что компания необоснованно занизила в четыре раза дивиденды по привилегированным акциям в сравнении с обыкновенными. Краеугольным камнем в деле стала формулировка в уставе «Лензолота», по которой на «префы» идет не менее определенного процента от чистой прибыли. Истец указывал, что это положение не может считаться «четко определенным», и суд первой инстанции с ним согласился. Однако апелляция его решение поправила.

Конфликт ОАО «Лензолото» с его бывшим миноритарием – компанией Westway Alliance Corp., зарегистрированной на Британских Виргинских островах, которая владела до апреля 2012 года 120 400 привилегированных акций общества (8,1 % уставного капитала), начался весной прошлого года. Тогда Westway Alliance обратилась в Арбитражный суд Иркутской области с иском о взыскании с золотодобывающей компании 180 млн руб. недоплаченных дивидендов и процентов (дело № А19-6775/2014).

Westway Alliance не устроило то, что 22 июня 2011 года общее собрание акционеров «Лензолота» по итогам 2010 года установило по привилегированным акциям в четыре раза меньший размер дивиденда (142 руб. на одну акцию), чем по обыкновенным (584 руб.).

Затем аналогичная ситуация сложилась и 29 декабря при принятии решения о дивидендных выплатах за девять месяцев 2011 года: на один «преф» решено было заплатить 276 руб., а на одну обыкновенную акцию в четыре раза больше – 1100 руб. Начисление дивидендов по привилегированным акциям проводилось по нижней возможной границе – в п. 10.5 устава «Лензолота» говорится, что на эти цели идет не менее 6,9 % от чистой прибыли общества.

Как раз на этот пункт и ссылалась Westway Alliance в своем исковом заявлении. Такая формулировка – «не менее» – свидетельствует, по мнению истца, о том, что конкретный размер дивидендов по «префам» в уставе определен не был и, значит, их владельцы в соответствии с п. 2 ст. 32 закона об акционерных обществах имеют право на получение таких же дивидендов, что платятся по обыкновенным. «Недоплату» (53,2 млн руб. по итогам 2010 года и 99,1 млн руб. за девять месяцев 2011-го), а также начисленные на нее проценты (28,5 млн руб.) и пошла взыскивать Westway Alliance.

В суде представители Westway Alliance из бюро «Юрлов и партнеры» также указывали, что закон об АО в принципе не предусматривает возможности устанавливать минимальный или максимальный размер дивидендов по «префам». Судя по аргументации истцов, это было бы дискриминацией владельцев ценных бумаг этого типа, так как они на волю органов управления общества влиять не могут, поскольку лишены права на участие в управлении делами общества". Кроме того, по мнению истца, п. 10.5 устава «Лензолота» вообще вводит в заблуждение потенциальных приобретателей акций. «Выплатив за один отчетный период дивиденды в большем размере, руководство создает иллюзорную привлекательность привилегированных акций, что дает возможность привлекать большие инвестиции на рынке ценных бумаг», – говорилось в исковом заявлении.

Юристы «Лензолота» настаивали на обратном: формулировка п. 10.5 устава общества свидетельствует о том, что размер дивидендов по привилегированным акциям «принципиально» определен. Более того, по их словам, эта норма была согласована с государственным контролирующим органом – Иркутским региональным отделением Федеральной комиссии по рынку ценных бумаг (сейчас его функции выполняет Межрегиональное отделение Службы Банка России по финансовым рынкам в Сибирском федеральном округе).

Кроме того, по мнению юристов ответчика, Westway Alliance вообще следовало обжаловать именно решения общего собрания акционеров «Лензолота», где и определялся размер дивидендов, а не взыскивать деньги.

Однако судья АС Иркутской области Евгений Кулик встал на сторону Westway Alliance, истолковав спорную норму устава общества в ее пользу. По его мнению, размер дивидендных выплат все-таки не определен. «Указанный процент гарантирует привилегированному акционеру получение доходов в размере не менее 6,9 % от чистой прибыли общества, однако не является заранее определенным и может изменяться решением собрания акционеров, – написал в своем решении судья. – Вместе с тем уставом общества не предусмотрено, какие критерии могут влиять на установление размера процента от чистой прибыли предприятия по результатам финансового года».

Отклонил судья и довод «Лензолота» о том, что Westway Alliance следовало обжаловать решения общего собрания акционеров, а не взыскивать разницу между дивидендами. «С учетом правовой природы привилегированных акций признание решения общего собрания общества по выплате дивидендов приведет к аннулированию выплат [и по] обыкновенным акциям, что не может рассматриваться как способ защиты нарушенного права истца», – рассудил судья.

В итоге Кулик требование Westway Alliance о взыскании с «Лензолота» 152,3 млн руб. недополученных дивидендов удовлетворил в полном объеме. А вот взыскивать с ответчика 28,5 млн руб. процентов судья не стал. «Обязательство по возмещению суммы неполученных доходов не возникло на основании решений собрания акционеров общества, – объяснил Кулик. – [Оно] возникло бы на стороне ответчика только в том случае, когда были бы выплачены дивиденды по привилегированным акциям в том же размере, что и по обыкновенным».

Решение Кулика не удовлетворило обе стороны, и они обжаловали его в 4-й арбитражный апелляционный суд. Заседание там состоялось 13 января. На нем подключившиеся к делу представители «Лензолота» из коллегии адвокатов «Инюрколлегия» в первую очередь апеллировали к тому, что Westway Alliance выбрала ненадлежащий способ защиты. По их мнению, компании следовало сначала обратиться с иском о признании недействительными решений собраний акционеров «Лензолота». "[Нужно было] оспорить в установленном порядке юридические факты, с которыми п. 3 ст. 42 закона об АО [порядок выплаты дивидендов] связывает возникновение конкретных прав и корреспондирующих им конкретных обязанностей", – пояснялось в апелляционной жалобе «Лензолота».

Не соглашался ответчик и с выводом АС Иркутской обаласти о том, что размер дивидендов по «префам» «Лензолота» не установлен в уставе. Кроме того, по мнению юристов из «Инюрколлегии», решение суда первой инстанции нарушает права действующих акционеров, так как подразумевает выплату спорных дивидендов из текущей прибыли «Лензолота».

И на этот раз суд поддержал золотодобытчика. Апелляционная коллегия (Алексей Макарцев, Сергей Юдин,Елена Скажутина) решение суда первой инстанции отменила и в иске Westway Alliance полностью отказала. Свои мотивы судьи объяснили в опубликованном постановлении.

Во-первых, по мнению тройки, размер дивиденда в спорной норме устава все-таки был определен, а значит, не может применяться п. 2 ст. 32 закона об АО, по которому обладатели «префов» имеют право на получение дивидендов наравне с владельцами обыкновенных акций. «Требования истца основаны на том, что ему должно быть известно, чем руководствуется совет директоров общества, когда дает рекомендации о выплате дивидендов общему собранию акционеров; что порядок определения дивидендов должен быть таким, чтобы любой владелец привилегированных акций мог самостоятельно по указанной в уставе общества формуле посчитать размер дивиденда, который ему причитается, – говорится в постановлении апелляции. – Данные доводы противоречат содержанию пункта 2 статьи 32 закона об АО, не предусматривающего исключительно наличие какой-либо формулы расчета размера дивиденда владельца привилегированных акций». Во-вторых, сочли судьи, иск не подлежал удовлетворению еще и потому, что Westway Alliance не обжаловала сами решения акционеров «Лензолота».

Westway Alliance собирается оспорить постановление апелляции, а представители «Лензолота» остались всем довольны. По мнению старшего юриста «Инюрколлегии» Алексея Станкевича, решение суда первой инстанции по этому делу, если оно не было бы отменено, создало бы много «неразрешимых юридических проблем» и вообще бы поставило под сомнение стабильность всего гражданского оборота, так как возможностью подавать подобные иски могли бы воспользоваться недобросовестные инвесторы.

Позиция 9-го ААС, скорее всего, скажется на другом споре вокруг акций «Лензолота». 7 февраля 2014 года с требованием взыскать «недоплату» дивидендов по привилегированным акциям обратился действующий акционер «Лензолота» – кипрская компания Imres Consulting Limited, купившая свой пакет у Westway Alliance (дело № А19-1953/2014). Разбирательство по этому иску было приостановлено до вступления в законную силу решения суда по иску бывшего миноритария.

Если абстрагироваться от всех судебных дел, то сам бизнес Лензолото очень привлекателен. И покупка акций Лензолото намного интереснее, чем покупка фьючерса на золото. Так как в этом случае инвестор будет зарабатывать и на росте золота, и на разрешении корпоративного конфликта.

Отчетности по МСФО еще нет, но в прошлом году Лензолото прошла все критерии проекта «Разумный инвестор», как будет в этом году посмотрим. Момент по дивидендам — очень интересен. Комментарии приветствуются.

Успешных инвестиций!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Но пока ситуация в подвешенном виде — ни ао, ни ап — не интересны.

Картина маслом:

1. Голова и плечи.

2. Разворотные свечные модели наверху.

3. Волновой анализ с целями падения около 2300-2500.

4. Отчетность и фин. показатели просто дичь!

Все указывает вниз!!! Очевидно, что акцию продают и избавляются от нее. Видно же на графике! Какие покупки, Вы чего? Надо срочно фиксировать убыток и закрываться пока не поздно.

ПС

Я не строил финансовую модель этой конторы. Долго и неинтересно.

Протяните ФИБО от хаев к 2300 и увидите интересное совпадение. 161,8% = 10 800. Вот интересно, откуда эта цифра у Вас нарисовалась? Фундаментальный анализ? Похоже допущения у Вас слишком оптимистичные как по цене на золото, так и по темпам роста денежного потока и ставке дисконтирования и т.п.

Вывод. Думаю, что дойдет когда-нибудь, но ОЧЕНЬ нескоро. :)

Удачи

)))при этом сам люблю спекулировать)))

Тебе лучше банковский депозит, мне нет.

Странно, что ты меня называешь лудоманом и игрой в казино, тогда, что ты делаешь на рынке? -5 млн. руб. за 3 месяца, это не 5 тыс. руб. Мне до тебя далеко...

Только у меня в плюс, а у тебя в минус.

Василий, ты подвержен «голубиным предрассудкам» — графики цен прошлых сделок ничего не дают в части прогнозирования будущего.

Пока не поздно — переходи на светлую сторону.

А ао ещё упадёт, если инвесторы выиграют. Потому что дд лензолота должна быть в 3 раза выше, чем у ЛУКойла — так всегда было.

Имхо.

Смотря какой див будет — если 1500-2000 руб., думаете ао упадет?

Есть ли смысл покупать Лензолото префы? Привлекают низкой ценой, чем обычные, но пугают своей низкой ликвидностью

если победит оффшор — то больше вообще не будет дивов, схему будут менять.