Избранное трейдера Simix

Разгоню или не разгоню?

- 01 июля 2015, 14:45

- |

Есть система, за 4 месяца с её старта, вот такой график эквити:

Торговля пока только на СИ, фьючерсами. В месяц сделок 30-60.

Самый главный её плюс- то что она была придумана не методом подгона и какого то тестирования на прошлых данных. Будущее не зависит от совокупности прошлых данных и каждый последующий момент времени не ведет себя так же как все моменты прошлого, подогнанные под какую то формулу. Данная система была придумана логически и очень просто. По задумке у нее просто головокружительное мат.ожидание! Пока оно реализовывается.

Пока что я её использую для разгона 30-ти тыс. руб. Плечи максимальные, причем позиции присутствуют непрерывно, покупается контрактов столько, на сколько хватает денег. Это всё минусы.

Конечно, какое бы не было мат. ожидание, все равно возможна серия убыточных сделок. И это может печально закончиться. Что бы сделать -50% счета, нужны будут где то 5 убыточных сделок подряд. Что бы совсем был траур нужно сделок 10 подряд убыточных. НО! Даже 5 убыточных сделок по логике этой системы очень маловероятно. Поэтому — РАЗГОН! Почему бы не рискнуть когда огромнейшие шансы на твоей стороне? Ведь выигрывает тот кто рискует когда нужно и стремиться не рисковать когда шансы не благоволят.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Друзья нужен совет.

- 02 июня 2015, 21:00

- |

Как сделать онлайн трансляцию рабочего стола 24 часа в сутки без остановки? Уговорил двоих своих учеников на показ всей торговли каждый день. Сегодня проводил эксперимент, трансляцию через ютуб, качество вроде норм, но в хорошем качестве может смотреть тот, у кого хороший скоростной инет. Почему то через 8 часов трансляция автоматически прекращается. Почему так? Может нужно где-то в настройках что-то исправить? Каждые 8 часов создавать новую трансляцию и новую ссылку это не выход. Помимо ютуба есть ли ещё какие либо сервисы для подобной трансляции? Вот пример сегодняшней экспериментальной трансляции уже знакомой вам девушки www.itinvest.ru/trader-liga2/users/wwww/

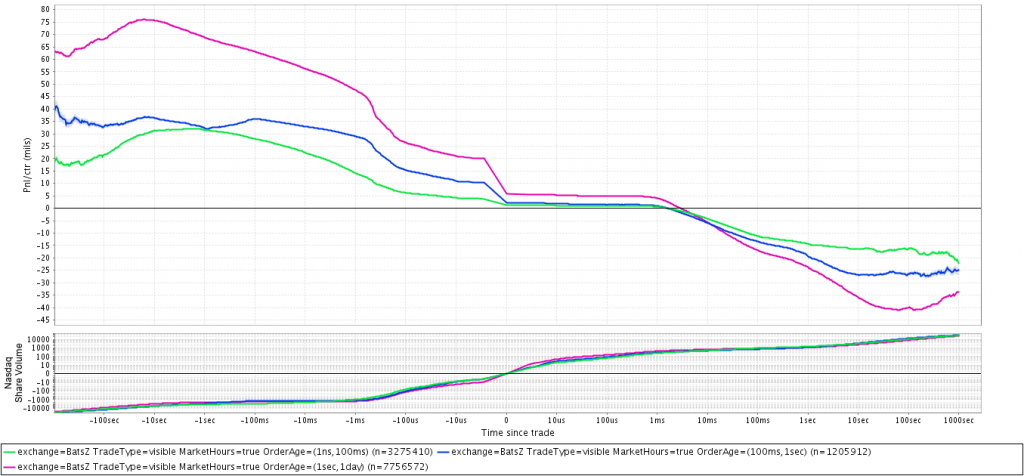

Стратегия с классификацией ордеров по времени жизни. Часть 1

- 22 мая 2015, 13:52

- |

Неплохую идею для высокочастотного трейдинга подсказал Kipp Rogers в своем блоге. Идея несложная, но требующая подробного объяснения, поэтому попробую изложить ее в двух статьях.

Автор предположил, что лучшее исполнение ордеров, отправленных на биржу, скорее возможно получить, торгуя с трейдерами — людьми, вручную отправляющими приказы, чем с компьютерами, то есть контрагентами с автоматическим выставлением. Высокочастотные роботы отправляют приказы на биржу только в том случае, если они видят возможность быстрого снятия прибыли или ищут наилучшую цену исполнения для больших объемов, что делает соревнование с ними очень тяжелой задачей. С другой стороны, трейдеры, торгующие вручную ( под ними могут подразумеваться и автоматические программы с медленными алгоритмами ), выставляют приказы с большим временем жизни (до отмены или исполнения), меньше внимания уделяют мгновенной цене и, как правило, имеют идею о направлении движения цены при входе в рынок, что также дает представление о поведении их ордеров.

( Читать дальше )

Переосмысление слива 10 депозитов

- 19 мая 2015, 18:44

- |

Когда ты торгуешь, а точнее только начинаешь торговать, в погоне за минимизацией потерь в какой-то момент ты попадаешь в петлю. Думаю со мной многие согласятся, что в трейдинг не приходят за 100-1000$ в месяц, а приходят действительно делать деньги. Ведь какой смысл рисковать, а на выходе иметь доход (это в лучшем случае, а то и убыток), равный доходу обычного офисного служающего. Так вот и получается, что на старте, в попытке сделать так, чтобы минус был минимальный, в голове происходит щелчок, и все твои размышления сводятся «в плоскость 100 акций». Все выводы, все умозаключения отталкиваются именно от минимального лота, причём не просто отталкиваются, а зацикливаются на нём. Вот и получается, что ты принимаешь решения с учётом того, что взяв 100 акций и поставив стоп под уровень, скажем на минус 15 центов, сумма которую ты отдашь рынку, при раскладе что твой стоп тронут, всего лишь 15$.

( Читать дальше )

Почему мы так живём ?

- 12 мая 2015, 11:57

- |

Демократия, свобода и т.д… Это конечно красивые слова, но что на деле? В прошлом посте умники говорили мне, во всём моя вина, так и живёшь. Я согласен, не в том, что надо вешать на меня всё, что я во всём виноват, из за меня всё так плохо, я убил Кеннеди и т.д… )

Но если сказать по чесноку, то всё же почему живём именно так? Если рассуждать логически, мы же всё создаём, ну вот мы и создали. Не в частности, но в общем есть большая толпа стада. Которое терпит всё. Терпит такую жизнь, терпит такие зарплаты, такое отношение к себе и т.д..

Если посмотреть теоретически, то почему стадо подчиняется пастуху? Почему волки гонят стада буйволов, ведь буйволы сильнее их, почему волки нападают на них сзади, почему бы им не встать могучей стеной рогами вперёд а не задницами? Почему собаки подчиняются человеку? Ведь они сильнее. Почему один человек гоняет стадо коров, лошадей и т.д., ведь каждое из этих животных сильнее его, не говоря о всём стаде.

( Читать дальше )

Куклы ,операторы,крупные игроки , маркетмейкеры-методы работы на бирже.

- 13 апреля 2015, 01:24

- |

Буду вести рассказ от лица операторов. Так сказать «инсайдерский» взгляд =)

В системе интерпретации СОТ есть 3 основных индикатора. Эксрем зоны, сигналы и баллы.

Экстремальные зоны. На первый взгляд тут всё просто – если, мы, операторы экстремально закупались,

значит мы ждем похода вверх (или сами будем толкать вверх).

Но входить вместе с нами нельзя – потому что у нас с Вами разные цели и горизонт инвестирования.

Мы начинаем формировать позицию задолго до цели: начинаем закупать против тренда.

Логика движения против тренда строится из необходимости хеджирования рисков и управления большим объемом активов.

То есть наш приоритет инвестирования целиком завязан на текущий портфель (и с текущим трендом связан только отчасти).

Нас интересует долгосрочный тренд. Логика трейдера и логика портфельных менеджеров –

это совершенно разные веши (кстати методика Ивана больше напоминает портфельное управление нежели трейдинг, что не свойственно ТС форекса)

Чтобы понять как мы работаем, я опишу некоторые правила, которым нам приходится следовать.

Часть портфеля постоянно должна находиться в активах (постоянно заинвестирована). Это связанно с пассивным инвестированием.

То есть мы формируем 2 основных блока портфеля: с активным управлением и пассивным управлением.

В пассивную часть мы закладываем облигации, ГЦБ (гос. цен. бумаги), драг металлы, индексные фонды.

Некоторые акции (голубые фишки с очень высоким кредитным рейтингом – защита от дефолта) которые платят дивиденды.

Условно, это портфель до погашения (мы им особо не торгуем), но с определенной периодичностью мы проводим ре-балансировку портфеля.

При формировании этого портфеля мы считаем Вар, Бету, Дюрацию, волатильность и еще много разных «модных параметров».

Если мы ждем роста нефти – мы повышаем концентрацию бумаг нефтяного сектора.

Если мы ждем очередной волны кризиса, мы стараемся войти в наиболее надежные активы (ГЦБ).

Если мы ждем экономического роста, мы покупаем самые рисковые облигации

(в которые сейчас толпа боится инвестировать, и которые из-за этого стоят очень дешево).

С активной частью всё намного проще, тут мы можем торговать ?

У нас есть жесткая инвестиционная политика, вдобавок ко всему мы ежеквартально/ежемесячно строим инвест стратегию инвестирования.

Так же у нас есть жесткие требования по риск-менеджменту.

Короче у нас работает бюрократическая машина, цель который — не давать нам принимать опрометчивые решения,

и тем самым защитить инвесторов, которые доверил нам в управление деньги.

( Читать дальше )

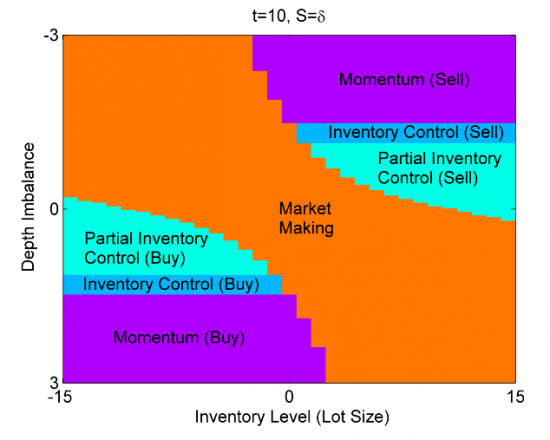

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Высокочастотная торговля — заговор против трейдеров и инвесторов?

- 12 марта 2015, 12:59

- |

Интервью, которое Ричард Фингер взял сразу у трех специалистов в области высокочастотного трейдинга.

Многие из трейдеров, которые самостоятельно принимают торговые решения и исполняют их без помощи роботизированных программ, далеки от понимания того, насколько изменились рынки с появлением высокочастотной торговли. Однако это имеет серьезные последствия. Как минимум одно ясно: при обвале будут большие проколы вниз, которые роботы будут не покупать, встречая заявками, а ВЫКУПАТЬ, то есть «зашивать» прокол выставлением множества заявок по ценам, откуда пошло снижение. и таким образом надо быть готовым к большой просадке в моменте тем, кто в лонгах. А тем, кто играет на понижение, стоит быть готовым к фиксации прибыли именно в момент случайных проколов.

Роб Фризен — президент и директор по операциям компании Bright Trading.

Деннис Дик — сертифицированный финансовый аналитик с пятнадцатилетним опытом частной торговли, консультант по рыночной структуре Bright Trading. Базирующаяся в Лас Вегасе, Bright Trading одна из самых старых частных торговых компаний, которая занимается образованием, наставничеством трейдеров и предоставляет им торговый капитал.

( Читать дальше )

Файерфоксизация Смартлаба 2. Скрипты.

- 11 марта 2015, 20:00

- |

СЛ-логин

Отображает реальный логин справа от виртуального имени в твиттер-стиле (через собачку). Зачем это нужно? Во-первых, виртуальное имя многие редко или часто, но меняют. Только привыкаешь к Taxfree, как он уже Олесь Филоненко, только запомнил Максима Гирько, как он уже Байкал. Во-вторых, чтобы не напороться на подмену, на какого-нибудь лже-Тимофея. В-третьих, чтобы запомнить логин, он единственный точно идентифицирует. Выглядит это так, справа от имён.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал