SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sid

Полный фотоотчет и видеозапись доклада Василия Олейника со встречи sMart-lab.ru 6 апреля в СПб

- 18 апреля 2013, 14:09

- |

Предлагаем вашему вниманию полный фотоотчет со встречи sMart-lab.ru, состоявшейся 6 апреля 2013 года в Санкт-Петербурге.

Все фотографии ЗДЕСЬ.

Также предлагаем посмотреть видеозапись доклада Василия Олейника на тему: «Активный интрадей».

Приятного просмотра!

Все фотографии ЗДЕСЬ.

Также предлагаем посмотреть видеозапись доклада Василия Олейника на тему: «Активный интрадей».

Приятного просмотра!

- комментировать

- ★36

- Комментарии ( 36 )

Кто рулит: Smart Money или Kukl... и как с ними бороться

- 07 апреля 2013, 15:26

- |

Новомодное ныне слово «Кукл» почти полностью заменило маркетмейкера или «умные деньги». Кто они такие, по-простому в двух словах и как вместе с ними «накосить деньжат»???

Маркетмейкер (ММ) — тот кто «делает» рынок, следит за его ликвидностью и т.д...

Smart Money — люди или организации (операторы), которые двигают рынок для своих фундаментальных долгосрочных целей.

Кукл — крупный игрок, краткосрочно манипулирующий рынком с целью «развести» толпу и отобрать её деньги.

В принципе, ММ и Кукл они обозначают одно и тоже — мегакрупного игрока обладающего более полной информацией о рынке (инсайдом) и большими деньгами. Именно поэтому он входит в рынок и выходит раньше всех, да к тому же своими деньгами способен двигать рынок куда ему надо.

( Читать дальше )

Маркетмейкер (ММ) — тот кто «делает» рынок, следит за его ликвидностью и т.д...

Smart Money — люди или организации (операторы), которые двигают рынок для своих фундаментальных долгосрочных целей.

Кукл — крупный игрок, краткосрочно манипулирующий рынком с целью «развести» толпу и отобрать её деньги.

В принципе, ММ и Кукл они обозначают одно и тоже — мегакрупного игрока обладающего более полной информацией о рынке (инсайдом) и большими деньгами. Именно поэтому он входит в рынок и выходит раньше всех, да к тому же своими деньгами способен двигать рынок куда ему надо.

( Читать дальше )

Стратегия: апрель

- 01 апреля 2013, 14:07

- |

Пока стоит честно признать, что стратег из меня никакой. Но моя задача сейчас — не блистать прогнозами, а вырабатывать механизм их построения и отработки. И самая важная часть тут — работа над ошибками.

прошлые идеи:

Итак, я напомню, что в целом я был настроен оптимистично относительно рынков, полагая, что активные кризисы закончились (а вместе с ними и резко упала вероятность tail riskов). Одна из главных идей в стабильных условиях — это грамотный выбор акций, потому что если волатильность на индексах будет небольшой, то в акциях иногда идеи все же будут возникать. Вью был подкреплен апрельскими коллами со страйком 160, который сейчас уже на 21 тыс пунктов вне денег и вероятность их положительного исполнения я оцениваю как ноль.

причина ошибки

Если смотреть на динамику S&P500, то мой стратегический вью скорее верный, чем неверный. НО основный просчет в том, что я отождествлял позитивную динамику SP и РФР, никак не думая, что гэп между этими рынками может вырасти до таких немыслимых величин.

Причем, слабость российского рынка началась еще в феврале, я это признавал в стратегии на март, где и приводил причины слабости, но все же думал, это рынок уже достаточно скорректировался.

Если посмотреть правде глаза, то мы как имели, так и имеем (помимо кипра):

За всю 10-летнюю историю моего присутствия на фондовом рынке картины подобной тому что мы наблюдаем сейчас почти не было.

( Читать дальше )

прошлые идеи:

Итак, я напомню, что в целом я был настроен оптимистично относительно рынков, полагая, что активные кризисы закончились (а вместе с ними и резко упала вероятность tail riskов). Одна из главных идей в стабильных условиях — это грамотный выбор акций, потому что если волатильность на индексах будет небольшой, то в акциях иногда идеи все же будут возникать. Вью был подкреплен апрельскими коллами со страйком 160, который сейчас уже на 21 тыс пунктов вне денег и вероятность их положительного исполнения я оцениваю как ноль.

причина ошибки

Если смотреть на динамику S&P500, то мой стратегический вью скорее верный, чем неверный. НО основный просчет в том, что я отождествлял позитивную динамику SP и РФР, никак не думая, что гэп между этими рынками может вырасти до таких немыслимых величин.

Причем, слабость российского рынка началась еще в феврале, я это признавал в стратегии на март, где и приводил причины слабости, но все же думал, это рынок уже достаточно скорректировался.

Если посмотреть правде глаза, то мы как имели, так и имеем (помимо кипра):

- слабые и ослабевающие макро-показатели

- относительно сильный рубль, который снижает конкурентоспособность экспортеров

- слабую и ослабевающую Европу

- слабые сырьевые рынки

- растущую энергетическую независимость США

- я торгую тем инструментом, интерес к которому сильно снизился

- я отождествлял по привычке динамики S&P500 и RTSI и соотв прогнозы по ним

- S&P500 и RTSI разошлись слишком сильно (выходит за рамки моего опыта)

- я признал очевидную слабость фртс, но при этом жаждил отскока, веря в стабильность текущего состояния рынков

За всю 10-летнюю историю моего присутствия на фондовом рынке картины подобной тому что мы наблюдаем сейчас почти не было.

( Читать дальше )

Итог март

- 30 марта 2013, 16:22

- |

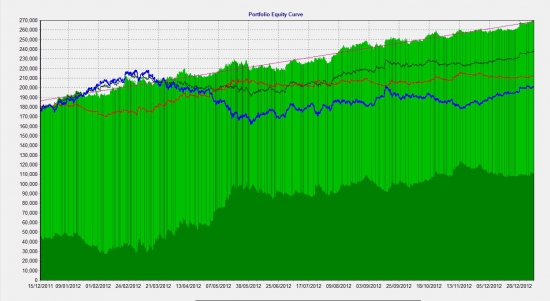

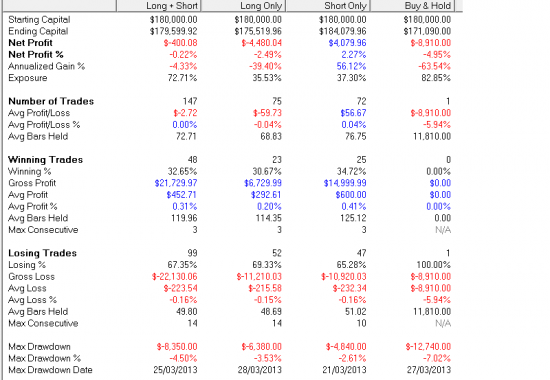

это простой прайчсеннел, период называть не буду… здесь нет реинвестирования и учитаны гепы за 2012 год.

вот история за март по той же стартегии

( Читать дальше )

ВСЕ БЕСПЛАТНЫЕ ВИДЕО ПО C#

- 29 марта 2013, 19:39

- |

Дорогие смарлабовцы, хватит быть жертвами всяких рекламных акций. Держите полный комплект бесплатных видео по C#!

ПОСЛЕ ПРОСМОТРА ЭТИХ ВИДЕО-УРОКОВ, ВЫ СМОЖЕТЕ САМОСТОЯТЕЛЬНО ПИСАТЬ РОБОТОВ, НА РАЗНЫХ ПЛАТФОРМАХ К ПРИМЕРУ ТАКИХ S#.STUDIO или Wealth-Lab

К сожалению функционал смартлаба не позволяет все видео добавить через IFrame, поэтому добавляю ссылками:

1. Visual C# for beginners. Variables and expressions.

2. Visual C# for beginners. Conditions and cycles.

3. Visual C# for beginners. Type conversions. Enumerations, structures, arrays.

4. Visual C# for beginners. Functions.

5. Visual C# for beginners. Introducing to OOP.

6. Visual C# for beginners. Classes Definition.

7. Visual C# for beginners. Class Members Definition.

8. Visual C# for beginners. Коллекции, сравнения.

9. Visual C# for beginners. Events.

10. Visual C# for beginners. Лямбда-выражения.

ПОСЛЕ ПРОСМОТРА ЭТИХ ВИДЕО-УРОКОВ, ВЫ СМОЖЕТЕ САМОСТОЯТЕЛЬНО ПИСАТЬ РОБОТОВ, НА РАЗНЫХ ПЛАТФОРМАХ К ПРИМЕРУ ТАКИХ S#.STUDIO или Wealth-Lab

К сожалению функционал смартлаба не позволяет все видео добавить через IFrame, поэтому добавляю ссылками:

1. Visual C# for beginners. Variables and expressions.

2. Visual C# for beginners. Conditions and cycles.

3. Visual C# for beginners. Type conversions. Enumerations, structures, arrays.

4. Visual C# for beginners. Functions.

5. Visual C# for beginners. Introducing to OOP.

6. Visual C# for beginners. Classes Definition.

7. Visual C# for beginners. Class Members Definition.

8. Visual C# for beginners. Коллекции, сравнения.

9. Visual C# for beginners. Events.

10. Visual C# for beginners. Лямбда-выражения.

Forex - мутная вода

- 14 марта 2013, 17:33

- |

Когда уже наконец этот рынок станет прозрачным в России??? Откуда там берутся обороты?

Вот парочка свежих статей: http://www.vestifinance.ru/articles/24793

«Торговый оборот компании Alpari в прошлом месяце составил $132 млрд» — откуда у этой компании оборот? Объясните мне, пожалуйста! Какой они имеют в виду оборот?

Коммерсантъ сделал подробный разбор (интересно как им получилось собрать такую подробную инфу):

Среднемесячный объем привлеченных FOREX-брокерами депозитов в 2012 году достиг $355 млн.

Тройка лидеров FOREX-брокеров по числу клиентов выглядит следующим образом: Alpari — 93,6 тыс. (30,6% рынка), Forex Club — 71,4 тыс. (23,3% рынка), TeleTRADE — 59,3 тыс. (19,4% рынка).

Те же три компании лидируют по объемам среднемесячных оборотов: Alpari — $84,9 млрд (38,4% рынка), Forex Club — $55,8 млрд (25,2% рынка), TeleTRADE — $46,4 млрд (20,9% рынка). По данному показателю компания Alpari лидирует с большим отрывом относительно основных конкурентов.

( Читать дальше )

Вот парочка свежих статей: http://www.vestifinance.ru/articles/24793

«Торговый оборот компании Alpari в прошлом месяце составил $132 млрд» — откуда у этой компании оборот? Объясните мне, пожалуйста! Какой они имеют в виду оборот?

Коммерсантъ сделал подробный разбор (интересно как им получилось собрать такую подробную инфу):

Среднемесячный объем привлеченных FOREX-брокерами депозитов в 2012 году достиг $355 млн.

Тройка лидеров FOREX-брокеров по числу клиентов выглядит следующим образом: Alpari — 93,6 тыс. (30,6% рынка), Forex Club — 71,4 тыс. (23,3% рынка), TeleTRADE — 59,3 тыс. (19,4% рынка).

Те же три компании лидируют по объемам среднемесячных оборотов: Alpari — $84,9 млрд (38,4% рынка), Forex Club — $55,8 млрд (25,2% рынка), TeleTRADE — $46,4 млрд (20,9% рынка). По данному показателю компания Alpari лидирует с большим отрывом относительно основных конкурентов.

( Читать дальше )

Горизонтальный анализ объемов.

- 19 октября 2012, 10:23

- |

Торгуем на основе объемного анализа данных, или безиндекаторная торговая система на основе ценообразующих факторов.

До того как перейти в нормальный, адекватный трейдинг (имею ввиду алготрейдинг), я торговал руками. Много времени посвятил тому, что изучал движение цены и искал закономерность для того, чтобы определить точки входа в рынок.Одна из главных закономерностей — в разворотных точках всегда проходят крупные объемы. Значительно больше, чем средний дневной объем на выбранном таймфрейте.

Визуально определить это легко, но как объяснить это роботу?

Для того, чтобы собрать робота необходимо:

- Выбрать объем, больше которого мы рассматриваем точку для входа.

- Убедиться, что объем не моментальный. Его должна спровоцировать толпа участников, а не крупняк. Для этого считаем количество пройденных сделок. Чаще всего количество сделок в разы меньше объема на свече. Сделать это просто — складываем тики входящие в состав одной свечи.

- Важно, чтобы на разворотной свече объем был в сторону движения цены. То есть, если рынок растет, необходимо, чтобы большое количество сделок произошло в покупку для открытия позиции в шорт. Лучше соотношение — минимум ¼ от общего объема свечи.

- Этот объем должен пройти на единичной свече. Если рядом будет сравнимый объем в направлении движения рынка, то рынок направлен по тренду и входить в разворот еще рано.

- Объем не должен сильно измениться, иначе это будет означать набор или сброс позиции. Когда он прекратится никто не знает, а значит — вновь неверный вход против тренда.

- Свеча должна быть импульсной. То есть, величина свечи на разворотной свече выше нормы, при этом наличие хвоста или тени свечи не является важным для входа в сделку.

- Перед открытием позиции нужно убедиться, что мы не находимся на локальном хае, чтобы открыть позицию в лонг и наоборот — для шорта.

- Необходимо понимать, что мы пытаемся поймать разворот рынка, а значит стоп не должен быть больше, чем 1-5%. Говоря языком РТС — это обычно стоп в размере от 200 до 500 пунктов на сделку.

- Необходимо учитывать, что все объемы проходят на каждом, даже минимальном развороте. Если мы не используем стоп, то имеет смысл постоянно усредняться на каждом локальном экстремуме.

Как все это собрать? Велком!

Вопрос: Основы Хеджирования

- 28 февраля 2011, 20:51

- |

Коллеги, кто-нибудь может рассказать об основах хеджирования?

Интересует:

-как выбрать инструмент для хеджирования (например, если база — fRTS), какие критерии смотреть?

-объемы входа, как распределять их между базой и хеджем?

-плечи, использовать-неиспользовать?

-как технически осуществлять вход руками или приводом?

-влияет ли использования хеджа на точку входа?

-с ростом прибыли по базовому активу, хедж закрывать или уменьшать, или ...? В какой момент?

В этой теме я «ноль», возможно вопросы поставлены некорректно. Скорректируйте:)

И что по литературе: выжимки, статьи, главы, книги,...?

Спасибо!

Интересует:

-как выбрать инструмент для хеджирования (например, если база — fRTS), какие критерии смотреть?

-объемы входа, как распределять их между базой и хеджем?

-плечи, использовать-неиспользовать?

-как технически осуществлять вход руками или приводом?

-влияет ли использования хеджа на точку входа?

-с ростом прибыли по базовому активу, хедж закрывать или уменьшать, или ...? В какой момент?

В этой теме я «ноль», возможно вопросы поставлены некорректно. Скорректируйте:)

И что по литературе: выжимки, статьи, главы, книги,...?

Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал