SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sicilian

Европа: кризис завершен

- 27 мая 2013, 19:43

- |

Недавно здесь была http://smart-lab.ru/blog/121272.php дискуссия о состоянии публичных долгов европейцев: она характеризуется продолжающимся номинальным ростом долга, ростом соотношения долга к ВВП и при этом снижающимися доходностями по этому долгу. Все это со стороны выглядит иррациональным: инвесторы (кредиторы) продолжают рефинансировать своих должников (государства), которые занимают больше и больше при этом под более низкие проценты, чем год или полтора назад (графики доходностей можно посмотреть здесь http://smart-lab.ru/blog/121350.php). И это все на фоне того, что ни одна страна не обратилась за помощью, и ЕЦБ так и не запустил программу по выкупу облигаций проблемных стран. Все это наводит участников рынка на вывод о том, что, по словам Михаила Мирошниченко, «нет в зоне евро радужных перспектив»; либо, как пишет karapuz, Европа идет по пути Зимбабве. Давайте, попробуем разобраться для начала все-таки не в перспективах самой Европы, а в том, почему из облигаций периферии ушла риск премия и так упали доходности (то есть долг вырос в цене). Получается некий когнитивный диссонанс: экономическая ситуация ухудшается, долги растут, а цена на этот долг вместо того чтобы падать также растет! Неужели рынок ошибается?

( Читать дальше )

- комментировать

- ★48

- Комментарии ( 109 )

"Гном", или как трейдер обанкротил банк. Часть 2.

- 27 мая 2013, 14:27

- |

Disclaimer: История художественная, все имена вымышленные, все совпадения случайны.

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

Инвест идеи от Элвиса Марламова! 16 мая 2013 года

- 25 мая 2013, 17:42

- |

Видео от Элвиса от 16 мая текущего года...

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 23 мая 2013, 21:14

- |

Не надо бояться покупать акции. Надо бояться их не покупать.

Сейчас начал читать книгу про инвестиции компании «Арсагера», довольно большая работа получилась у них – около 300 страниц. Я прочитал всего лишь 1/7 часть книги, но скажу, что написано довольно интересно и доходчиво. Спасибо им!!! Большой и полезный труд!!! Хорошо бы данную работу взяло на вооружение Министерство образования РФ для прививания правильного понимания в сфере инвестиций, того гляди через 30-50 лет в России появились бы обеспеченные пенсионеры. Вот ссылка на работу — pdf-формате.

Приведу одну главу из книги:

«Почему большинство людей боятся покупать акции и не используют их как способ увеличения своего благосостояния? Люди плохо понимают СМЫСЛ владения акциями. Большинство видит смысл в том, чтобы продать их дороже, чем купили. Но при этом люди не понимают, как надо покупать и владеть акциями, чтобы они действительно сделали их богаче.

( Читать дальше )

Ценная подборка №47. Дни недели в системной торговле. Черный четверг.

- 23 мая 2013, 11:36

- |

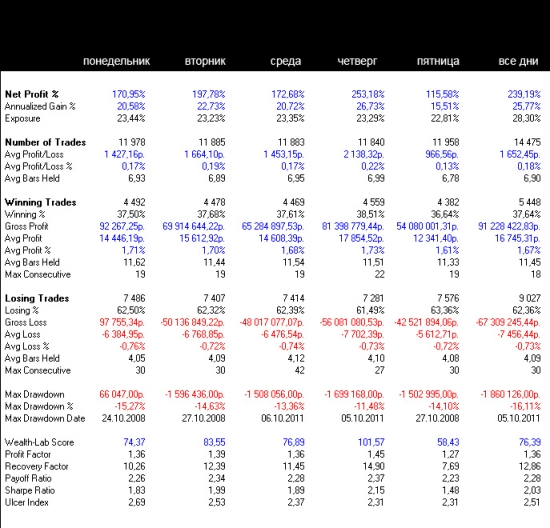

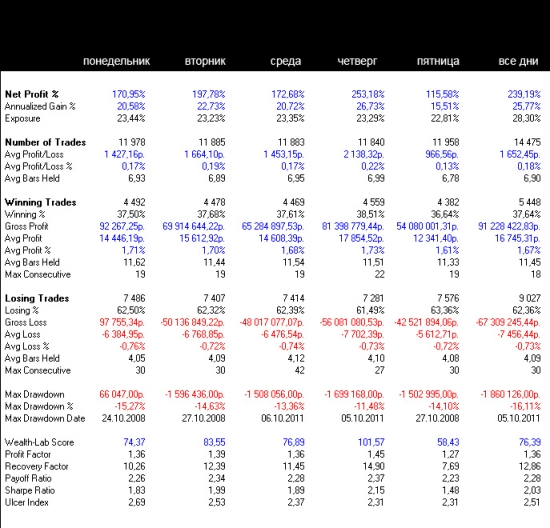

Многие слышали о том, что дни недели тем или иным образом влияют на результаты торговли. Проверить данный аргумент не сложно. Для достаточной статистической выборки возьмем интервал тестируемой выборки около 6-ти лет и проведем эксперимент не на одном инструменте и даже не на нескольких, что естественно было бы большой статистической ошибкой, а на 20-ти инструментах рынка РФ. В нашем случае сформируем портфель из 10 ликвидных фьючерсов и 10 ликвидных акций рынка РФ.

Базовую стратегию возьмем из прошлой статьи про диверсификацию.

Будем последовательно отключать по дню недели (не открывать позиций в отключенные дни). Далее внесем результаты по каждому прогону в итоговую таблицу.

Сравним результаты из колонки — «все дни» с результатами соседних колонок. Очевидно что на первое место по эфективности мы получили результат при котором фильтровался четверг. Отношение среднегодовой доходности к максимальной просадке увеличилось с 1.6 до 2.25, прибыль на сделку с 0.18% до 0.22%. На второе место по неэффектиности попал вторник, без которого прибыль на сделку увеличилась с 0.18% до 0.19%. Но по сравнению с четвергом так же как и при отключении других дней недели, изменения не значительные.

Итог — четверг не самый удачный день для торговли в лонг на рынке РФ. И судя по всему не только для рынка РФ. Как мы помним биржевой крах 1929 года на Уол-стрит пришелся как раз на четверг.

Александр Дрозд

Базовую стратегию возьмем из прошлой статьи про диверсификацию.

Будем последовательно отключать по дню недели (не открывать позиций в отключенные дни). Далее внесем результаты по каждому прогону в итоговую таблицу.

Сравним результаты из колонки — «все дни» с результатами соседних колонок. Очевидно что на первое место по эфективности мы получили результат при котором фильтровался четверг. Отношение среднегодовой доходности к максимальной просадке увеличилось с 1.6 до 2.25, прибыль на сделку с 0.18% до 0.22%. На второе место по неэффектиности попал вторник, без которого прибыль на сделку увеличилась с 0.18% до 0.19%. Но по сравнению с четвергом так же как и при отключении других дней недели, изменения не значительные.

Итог — четверг не самый удачный день для торговли в лонг на рынке РФ. И судя по всему не только для рынка РФ. Как мы помним биржевой крах 1929 года на Уол-стрит пришелся как раз на четверг.

Александр Дрозд

Исследование статистического распределения гэпов

- 23 мая 2013, 06:45

- |

В техническом анализе существует такое понятие как гэп или ценовой разрыв. Гэп возникает, когда предыдущая цена Low оказывается выше последующей цены High, либо с точностью до наоборот – предыдущий High ниже последующего Low. Гэп возможно увидеть, только применяя график отрезков (бары) или японские свечки.

Возникает гэп, в основном, либо на неликвидных инструментах внутри дня, либо в начале новой торговой сессии.

Рис. 1. Пример гэпов

( Читать дальше )

Возникает гэп, в основном, либо на неликвидных инструментах внутри дня, либо в начале новой торговой сессии.

Рис. 1. Пример гэпов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал