Избранное трейдера Dr. Кризис

О текущем моменте

- 30 августа 2015, 15:50

- |

За последние два месяца произошло огромное количество событий: началось все в июне с падения китайского рынка, потом, в июле первая фаза падения нефтяных котировок, затем, уже в августе – продолжение, что потянуло уже собой целую цепочку событий – падение на развивающихся рынках, девальвацию их валют, особенно китайского юаня и, наконец, contagion достигла развитых рынков. Американский рынок до того стоявший в низковолатильном коридоре около 2100 пунктов резко пошел вниз.

Все эти события как эхом отдаются в 1997 год, когда, казалось бы, ничего не значащая девальвация тайского бата, повлекла собою цепочку девальваций валют – первая из которых – малазийский ринггит и привела в итоге к азиатскому кризису, еще одному витку падения нефтяных цен и в течение года к дефолту России, после чего перекинулась на американский рынок, где произошел дефолт крупнейшего хедж-фонда – LTCM. А ФРС к тому моменту как раз начала повышать процентные ставки, после чего сработал пут Гринспена, что развернуло кардинально ситуацию. И тут раздались голоса, что мы переходим в начало глобального кризиса. Будем повторять и на этот раз события второй половины 1990-х?

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 23 )

Самый богатый китаец и глава МВФ предупредили о резком снижении темпов роста китайской экономики в ближайшие годы

- 30 августа 2015, 12:23

- |

Ван Цзяньлинь, самый богатый китаец, китайский предприниматель, депутат Всекитайского собрания народных представителей, который в рейтинге журнала Forbes в 2015 году занял первое место среди китайских миллиардеров с состоянием 24,2 миллиарда долларов, дал интервью газете South China Morning Post, в котором сообщил, что в Китае в ближайшие годы произойдет значительное снижение темпов развития экономики, по его словам, если ранее хорошим результатом было 8%, то теперь будет очень хорошо, если будет достигнут рост в 5%, и это не просто слова, как сообщили китайские журналисты, Ван Цзяньлинь собирается закрыть в ближайшие годы около половины из крупнейших торговых центров в Китае, которые ему принадлежат.

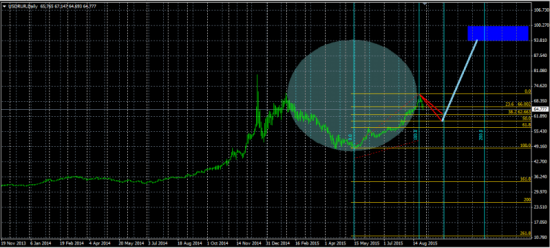

Также, глава МВФ заявила, что, по мнению аналитиков МВФ, в ближайшие годы Китай ожидает значительное падение темпов экономического роста, по ее утверждениям, падение составит с 7% до 4% (см.график):

Роботы, роботы! Покупатели на...ты!

- 30 августа 2015, 11:25

- |

Что такое опыт.

По образному выражению опыт — это фонарик, подвешенный на спине. Он освещает пройденный путь, т.е. то, что осталось сзади. И чаще всего опыт сводится к следующему: мы пробовали делать это и у нас не получилось. Поэтому написанное ниже следует воспринимать с учетом того, что такое опыт.

Недавно мне пришлось сменить браузер и антивирусную программу. Неважно по какой причине это произошло, важно другое — у меня перестал работать фильтр рекламы, и меня захлестнул поток предложений разного рода торговых роботов для работы на форекс.

Не буду затрагивать московскую биржу, там хватает дыр в регламенте и неэффективностей рынка для того, чтобы специально заточенные роботы могли все это использовать и ковать деньгу.

Но на форекс! Здесь вам не тут, здесь не до неэффективностей.

Тем не менее, предложения идут. «Ах, обмануть меня нетрудно, я сам обманываться рад». В голове у потенциального покупателя зреет картинка, как на него ишачат порождения человеческого разума, купленные за сущие копейки.

Сам же счастливый обладатель роботов занят более насущными проблемами. Шьет мешки для складирования денег и покупает тележки, чтобы не носить мешки в руках.

Действительность оказывается несколько иной, хотя может быть и не в таком жестком варианте, как показано на рисунке.

В чем причина? Почему робот, прекрасно торговавший на исторических данных, вдруг начал сливать деньги с космической скоростью?

Причина проста. Большинство роботов реализуют жесткий алгоритм, основанный на поиске в рынке некоей регулярности и совершении сделок по признакам этой регулярности. Но регулярность в рынке отсутствует по определению, исходя из самого принципа формирования текущей цены и графика котировок.

Особенно очевидно это было в эпоху бумажных приказов, которые стекались с разных концов земли и поступали на исполнение в торговый зал биржи. Как можно найти какую-то упорядоченность в потоке бумажек, написанных разными людьми в разное время по разным причинам и на основании различной информации? Это хаос.

Сейчас, в эпоху всеобщей компьютеризации изменилась только скорость движения информации, но не изменилась хаотическая природа рынка.

Много лет назад меня привлекла идея МТС — механических торговых систем, которые являются прообразом современных торговых роботов.

Это казалось таким привлекательным, поработать один раз мозгами, а потом стричь купоны без включения головного мозга. Всего-то нужно найти алгоритм открытия и закрытия торговых позиций, который принесет наибольшую прибыль, и торговать на основе этого алгоритма.

Информации для исследования было более чем достаточно, исторические данные котировок. Инструментарий в виде программы Метасток, позволяющей с легкостью необычайной программировать любые торговые стратегии, также был под руками. Казалось, дело за малым...

И первые результаты обнадеживали. Тест разработанной стратегии за 7 сделок на минутном графике USDCHF давал рост депозита с 10 000 до 1 000 000 за полторы недели. С места в карьер были заведены деньги в ДЦ и первый облом. Вместо прибыли почему-то пошли убытки. Пришлось отложить в сторону розовые мечты и заняться планомерной работой.

Не буду описывать здесь все, что сделано, поскольку материалы занимают громадный объем.

Часть из них опубликована в курсе «Механические торговые системы».

( Читать дальше )

ОПЕК смирились с низкими нефтяными ценами до конца года

- 29 августа 2015, 21:01

- |

| В Организации стран — экспортеров нефти (ОПЕК) прогнозируют, что цены на нефть до конца года составят $40–50 за баррель. Организация не собирается предпринимать мер для коррекции нефтяных цен О том, что в ОПЕК смирились с низкими нефтяными ценами до конца года, сообщает Reuters со ссылкой на нескольких представителей стран — членов организации. По словам одного из собеседников агентства, ОПЕК не будет сокращать объемы добычи и «предоставит рынку скорректироваться самостоятельно». По его мнению, цена за баррель до конца года будет монета в районе $40–50 за баррель и достигнет $60 в том случае, если экономика Китая начнет восстанавливаться. По словам другого собеседника Reuters, сейчас цены на нефть находятся близко к нижней точке, и «чем ниже они упадут, тем быстрее будут расти». К очередному плановому заседанию ОПЕК в Вене, по его мнению, цена за баррель нефти к декабрю 2015 может составить $60. п.с. Это значит? что рубль будет часто падать и подниматься туда-сюда? |

Начался период низких цен на нефть - отношение стоимости золота к стоимости нефти стабильно держится на максимальных уровнях

- 29 августа 2015, 16:31

- |

Если проследить за соотношением стоимости золота и нефти на протяжении последних 30 лет, то видно, что нефть достигала максимальных значений, когда отношение стоимости золота к стоимости нефти приближалось к минимальным значениям и, напротив, когда отношение

стоимости золото к стоимости нефти имело высокие значения — нефть была очень дешевой: резкие падения стоимости нефти наблюдались в 1985, 2008 и 2015 годах, когда отношение стоимости золото к стоимости нефти превышало 25.

Как можно заметить из графика отношения стоимости золота к стоимости нефти, растущий тренд в стоимости нефти наблюдался только тогда, когда отношение стоимости золота к стоимости нефти было ниже 10 — это было в период 1999- 2008 годов, а приближение к этому уровню, но не пробитие

( Читать дальше )

Скажи нет низкому доллару! Раунд 2. Работает ОМОН.

- 28 августа 2015, 20:26

- |

Также я говорил о близости разворота и резком ракетном противоходе (не знаю как вам но мне +10% и + 6% по нефти за два дня кажутся ракетными) и первая цель откупа 62 руб. (уже близко).

Что дальше?

Вижу начали появлятся эйфорийные посты мол доллар идет на 10 коп (утрирую), куча людей вчера-сегодня получила коляна (как в шортах нефти так и в лонгах бакса). Чувачки, все не так просто...

По нефти я наблюдаю жесткий вынос шортов, туда набилось катастрофически много лишних пассажиров, которые не дают бензина чтобы дальше идти вниз. Поэтому надо просто зафигачить +16% за 2 дня… на ровном месте… без новостей… вообще без прилюдий… шортисты не успеют очухаться… на каждом повышении они будут ждать откат… но курс идет все выше… нервы сдают, те кто сидел там давно кроют неохотно, но кроют, те кто сидит недавно тех залокировали и добили.

По СИ картина зеркальная, всех кого вынесло по колам, на обратном противоходе будут скупать бакс чтобы отбить потери, также бензинчика подольют эйфористы и шорты.

( Читать дальше )

Пипец...

- 28 августа 2015, 11:33

- |

Фонды, инвестирующие в РФ, за неделю резко увеличили отток — до $433,4 млн

1prime.ru/state_regulation/20150828/818092587.html

Чоткий чатец. Пятница, 28-08-2015.

- 28 августа 2015, 09:00

- |

Лето кончилось  ну почти...

ну почти...

В пятницу, 28 августа, событий много — ночью японский залп (CPI, безработица, розница. расходы домохозяйств) — наряду с динамикой биржи Шанхая, он определит настроения рынков Европы с утра. В Старом Свете тоже немало интересного: в 8.45 ВВП Швейцарии, в 10.00 CPI и розница Испании, в 11.00 доверие потребителей и бизнеса в Италии, в 11.30 уточнение ВВП Британии, в 12.00 индексы настроений еврозоны, в 15.00 CPI Германии — всё это важно для локальных рынков, но повлиять на глобальные может лишь в случае согласованных (повально позитивных или негативных) сюрпризов.

Зато Америки не так много: в 15.30 частные доходы и расходы, в 17.00 уточнённая оценка настроений потребителей от Мичиганского университета — оба показателя достаточно интересны в преддверии заседания ФРС в сентябре; хотя, конечно, они несравнимы по значимости с отчётом Минтруда в следующую пятницу — он будет ключевым фактором для рынков и, видимо, для Феда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал