Избранное трейдера barych

Гуру рынка показал свой портфель и дал прогноз по акциям на 2024 год

- 25 декабря 2023, 14:08

- |

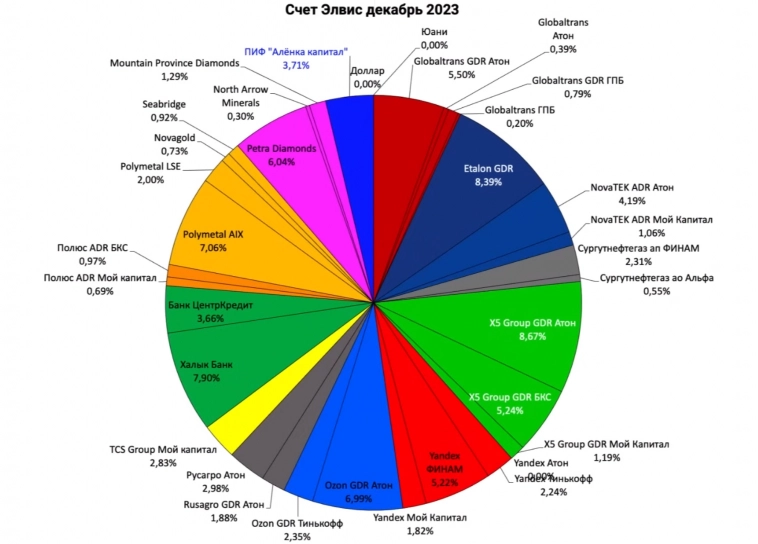

В этом видео Элвис показал свой портфель и подробно рассказал про все свои инвестиционные идеи.

Основной сценарий: дефицит бюджета, высокие ставки, спад в сырье.

Практически полностью ушел с биржевого рынка

Небольшая поза в Сургуте-п

Компании с долгом крайне опасны

Неверно участвовать в высокой дивидендной доходности (?)

Новатэк на Мосбирже категорически не рекомендуем покупать (только на внебирже). На внебирже было 500 руб, сейчас уже 900.

Сургут-преф. 2,5 трлн в баксах и 3 трлн в рублях. Ближайший дивиденд 10-11 руб, следующий 9-10 руб. Единственная бумага, которую держит на Мосбирже. Жутко недооцененная компания с точки зрения ФА. Летом доходило до ⅓ в портфеле, сейчас мало осталось.

Сейчас основная позиция в X5. Купил 0,1% компании. Станет российской в 2024-м. В 26-27г будет 7 трлн выручки и 350 млрд ебитды.

Цель по EV = 1,4 трлн, потенциал до 5000 руб за бумагу (+150%). Интересно для тех кто покупал в евроклире по 850 руб, X5 если редомицилируется, то как в ВК навеса не будет, наоборот бумаги должны подрасти, т.к. будут ждать дивиденды.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 33 )

Как мы будем жить в России в ближайшие годы!

- 17 декабря 2023, 09:42

- |

Военный бюджет РФ на 2024 год 11 трлн Руб-сумасшедшая цифра: от 30 до 40% бюджета государства…

Как его реализуют, при каких условиях его реализация станет возможной? Потому что я как экономист считаю малореальным его реализацию, но всё же, давайте посмотрим, как можно реализовать.

Бюджет конечно, поражает воображение, потому что рост доходов государства должен быть выше на 22%, это фантастическая величина, потому что должен увеличиться валовый продукт России на 22%, что совершенно не реально, т к прогнозное увеличение 1-2,3%

Во-первых, Должен быть рекордный рост цен на нефть, что маловероятно, т к цены на нефть только снижаются, несмотря на попытки ОПЕК сокращать добычу, Россия тоже тогда должна будет её сокращать, согласно решению ОПЕК.

Дальше нам будет рассказывать Минфин, что он будет одалживать деньги на внутреннем рынке, но тут интересная история: насколько это разумная идея? Минфин около 4 трлн собрался одалживать, но сумма, которую он платит по ранее одолженным начинает приближаться к этой величине, она правда ещё не совсем такая же, но вплотную приближается и возникает финансовая пирамида-сколько взял в долг, столько и отдал и чистый остаток рискует стать отрицательным, поэтому на это рассчитывать не приходится.

( Читать дальше )

Книги, объясняющие каждый рыночный цикл

- 11 декабря 2023, 13:28

- |

Каждая книга о фондовом рынке пропитана духом того времени, когда она была написана — поэтому изыскания Бенджамина Грэма так отличаются от изысканий Асвата Дамодарана, а взгляды Эдвина Лефевра — от взглядов Майкла Льюиса.

Однако это не значит, что кто-то из них ошибается — рынок постоянно движется вперед, что сказывается и на его особенностях. В этой статье я хочу поделиться с вами книгами, которые описывают каждый рыночный цикл за последние восемь десятилетий.

1940-е годы: Фред Швед — «Где же яхты клиентов?» Эту книгу можно смело назвать самым забавным произведением о фондовом рынке — времена тогда были непростые, и чтобы не впасть в отчаяние подобный юмор был просто необходим.

Швед проделал отличную работу и показал, как брокеры с Уолл-стрит вместе со своими клиентами зашли слишком далеко в преддверие Великой депрессии:

«Спекшийся клиент, безусловно, предпочитает верить, что его ограбили, а не что он оказался в дураках по совету дураков».

( Читать дальше )

Слушая выступление Германа Грефа, инвесторы заснули на кнопке SELL

- 06 декабря 2023, 11:57

- |

Выступление Германа Грефа выдалось на редкость нудным и невнятным.

«Чем же отличается клиентоцентричность от человекоцентричности? Взять например здравоохранение, пациентоцентричность здравоохранения...»

Я понимаю, что стратегия не подразумевает конкретики, но менеджмент Сбербанка, похоже, совсем оторвался от реалий и ушёл в абстракции. С моей точки зрения надо было выйти и признать:

1. Приложение банка архаично и замусорено, мы посмотрели на Альфа Банк и решили переделать.

2. Сбер брокер — унылое г**но, технологический уровень середины 2010-х годов. Мы посмотрели на Альфа Банк и решили переделать.

3. Наше «спасибо» от Сбербанка никому не сдалось, мы посмотрели на Альфа Банк и решили выплачивать кэшбэк рублями.

4. Мы не хотим быть только финансовой компанией, поэтому будем работать не над никому непонятными абстракциями ИИ, а над простыми и понятными направлениями, которые упростят ваши повседневные задачи и сделают вашу жизнь интереснее:

— наш ИИ будет переводить и составлять оглавление для ваших видео

( Читать дальше )

Не все в этом мире вычисляется

- 04 декабря 2023, 09:03

- |

Роберт Макнамара стал первым руководителем компании Ford, не принадлежавшим к клану ее основателя — он обладал феноменальным умом, за что и получил прозвище «человека-робота».

Его расчеты всегда были логичны и точны, так что из десятков различных вариантов он всегда выбирал оптимальный. Эти качества помогли ему сделать карьеру не только в бизнесе, но и в политике — в 1961 году Макнамара перешел на работу в правительство и стал министром обороны.

Когда началась война во Вьетнаме, он все посчитал и сделал следующий вывод — если вьетконговцев погибнет намного больше, чем американских солдат, то война обязательно закончится победой американцев. И командующий ВС США Уильям Уэстморленд был с ним совершенно согласен:

«Мы просто будем продолжать обескровливать их, пока Ханой не осознает, что они оказались на грани национальной катастрофы. Тогда им придется признать свое поражение».

Так война превратилась в математическую формулу, которая должна была привести американцев к победе — однако Вьетнам нос огромные потери, но и не думал сдаваться. В этой формуле была ошибка — она полагалось на рациональность и не учитывало эмоциональную сторону.

( Читать дальше )

Уроки от самой богатой женщины Уолл-стрит

- 02 декабря 2023, 08:33

- |

Хотя часть состояния Гэтти унаследовала от китобойного предприятия, которым владел ее отец, она смогла его приумножить благодаря своей финансовой дисциплине и выдержке. Она регулярно занимала деньги крупным банкам и даже спасла от банкротства Нью-Йорк в 1898 и 1901 годах, предоставив городу займы на сумму более 1 миллиона долларов. К Гэтти обращались за советами, особенно часто это происходило во времена биржевых паник. Из всей ее жизни современный инвестор может извлечь несколько важных уроков, о которых и пойдет речь в этой статье.

Бережливость может быть благословением и проклятием одновременно. Гэтти стала известна, в первую очередь, своей крайней бережливостью — при ее огромном состоянии она не вела того роскошного образа жизни, которым прославились ее коллеги по Золотому веку.

( Читать дальше )

Обзор новых фондов от УК «Тинькофф Капитал»

- 24 ноября 2023, 10:27

- |

В полку биржевых паевых инвестиционных фондов, торгующихся на полях московской биржи, прибыло два новых игрока от УК «Тинькофф капитал». У компании на бирже торгуются 37 фондов, от вечных портфелей, различных индексов, недвижимости, до заблокированных европейских и американских. На это раз запустились торги БПИФ «Тинькофф дивидендные акции» и БПИФ «Тинькофф локальные валютные облигации».

БПИФ «Тинькофф дивидендные акции», тикер: TDIV.

Инвестирует в акции российских компаний с самыми высокими дивидендами.

Состав и структура фонда соответствует индексу Tinkoff Russian Stock Dividend Total Return Index. Это такой индекс, который считает совокупную доходность (капитализация + доход от реинвестирования дивидендов).

Состав фонда: Сургутнефтегаз-п, Лукойл, Магнит, Транснефть-п, МТС, Совкомфлот, Сбербанк, Татнефть, ММК, NovaBev Group, Роснефть, X5, Фосагро, Московская биржа, Полюс, Северсталь, НЛМК, Газпром нефть, Новатэк, ГК Самолет, Positive Technologies, Etalon Group, Whoosh.

( Читать дальше )

📅 Определили режим работы в праздничные дни 2024 года

- 20 сентября 2023, 17:42

- |

Январь:

1–2 января, 7 января торги не проводятся.

3–5 января, 8 января проводятся торги на валютном, фондовом, рынке депозитов и кредитов, рынке драгоценных металлов, срочном и рынке стандартизированных производных финансовых инструментов (СПФИ).

Февраль:

23 февраля торги не проводятся.

Март:

8 марта торги не проводятся.

Апрель:

27 апреля — рабочая суббота, торги проводятся в обычном режиме.

29–30 апреля проводятся торги на валютном, фондовом, рынке депозитов и кредитов, рынке драгоценных металлов, срочном и рынке стандартизированных производных финансовых инструментов (СПФИ).

Май:

1 и 9 мая торги не проводятся.

10 мая проводятся торги на валютном, фондовом, рынке депозитов и кредитов, рынке драгоценных металлов, срочном и рынке стандартизированных производных финансовых инструментов (СПФИ).

Июнь:

12 июня торги не проводятся.

Ноябрь:

2 ноября — рабочая суббота, торги проводятся в обычном режиме.

4 ноября торги не проводятся.

( Читать дальше )

🔄 Ребалансировка: что это и какими способами лучше всего делать?

- 30 августа 2023, 01:50

- |

Допустим, за этот год акции принесли +100%, облигации +40%, а золото -20%. Тогда получим новые пропорции в абсолютном выражении — 12000/4200/800, то есть всего у нас будет 17000 рублей — портфель вырос на 70%. Но если раньше доли классов активов составляли 60/30/10, то теперь они изменились и стали 71/24/5.

Таким образом, нам нужно восстановить пропорции активов до изначального уровня, так как акций стало намного больше и риск увеличился. Этот процесс и называется ребалансировкой. Выполнить её можно разными способами.

👍 Чисто классический вариант

В этом случае мы продаём сильно выросшее и докупаем упавшее. Если в новом портфеле денег стало не 10000, а 17000 рублей, тогда акций должно быть 17000*60% = 10200 рублей, облигаций 5100, а золота 1700.

( Читать дальше )

20 компаний РФ, которые платят дивиденды от 10 лет

- 10 июля 2023, 11:50

- |

20 компаний, которые регулярно платят дивиденды

Я очень надеюсь, что в этом году этот список пополнится новыми героями. Многие из этих компаний я незаслуженно оставил за пределами своего портфеля. Но что же, все еще впереди:)

Кстати, этот список компаний точно не полный, пишите в комментарии, какие вы знаете еще компании, которые платят дивиденды не менее 10 лет, включая 2023 год.

Хотите читать действительно полезные статьи по финансовой тематике? Ставьте лайк и подписывайтесь!

Я так же стараюсь писать статьи для как можно большего количества людей, потому создал свой канал на дзен.

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо ценные бумаги. Покупка ценных бумаг связана с риском частичной и полной утраты вложенных средств. Все инвестиционные решения вы принимаете самостоятельно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал