Блог им. yakosmos |Лукойл мысли

- 30 ноября 2025, 12:17

- |

Несколько дней собирался с силами написать свои мысли по Лукойл, но все не хватало времени. Теперь, наверное, это уже не столь актуально, но все же поделюсь.

В последние недели, видел очень много уныния по поводу Лукойла. И это понятно — нас продолжают пытаться гасить экономически, поскольку физически (на поле боя) это сделать не в состоянии (даже собравшись половиной мира, будто стая гиен). Даже в самом худшем случае, мы отправимся в рай.

И даже не смотря на четвертый год попыток, выключить нас из мировой экономики, и оставить без средств существования, мы держимся. И держимся откровенно неплохо. Большинство населения, настолько не замечают специальной военной войны, что не устают ныть по любому поводу и без. Для сравнения, я рекомендую им изучить, как жили, например, в период ВОВ, хотя конечно сравнение будет и не очень корректное.

Итак, мы отлично держимся, великолепно держится и наша финансовая система. Денег не хватает, но мы не скатились в гиперинфляцию и деньги пока не обесценились втрое. И при этом, очередной пакет санкций, вызвал у инвесторов просто невероятное уныние. Это странно.

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 1 )

Блог им. yakosmos |🏦 ТОП-10 Народный портфель (сентябрь)

- 08 октября 2025, 07:59

- |

В очередной раз взглянем на «Народный портфель» инвесторов в акции российских компаний в сентябре 2025 года. Портфель сентября претерпел значительные изменения, по сравнению с августовским ТОПом. На четвертое место, отъев доли фаворитов, вырвался ВТБ… Т-Технологии обогнали префы Сбера. Яндекс и Полюс обошли Роснефть, а место Новатэка занял ИКС5.

В итоге места распределились так:

Сбер ао — 28%

Лукойл — 14,7%

Газпром — 13,3%

ВТБ — 7,8%

Т-Технологии — 7%

Сбер ап — 6,9%

Яндекс — 5,9%

Полюс — 5,5%

Роснефть — 5,5%

Икс5 — 5,4%

( Читать дальше )

Блог им. yakosmos |Путешествие на буровую платформу

- 22 сентября 2025, 11:02

- |

Как вы наверное вчера уже догадались по видео, я имел честь, и почти уникальную возможность, для простого миноритарного акционера, совершить небольшое путешествие на вертолете, на настоящую буровую установку, которая находится в Балтийском море и ищет нефть. Как мне это удалось, даже не спрашивайте, врать я не умею, а правды сказать не могу. В одном я уверен точно: Россия — страна невероятных возможностей!

( Читать дальше )

Блог им. yakosmos |Модельный портфель на 1.4 млн рублей

- 06 сентября 2025, 11:11

- |

Коллега-инвестор, из нашего замечательного инвестиционного чата (который порой, правда, больше напоминает винотеку) попросил высказать своё видение того, как мог бы выглядеть сейчас портфель на 1400000 рублей.

Если я правильно понял, именно такой суммой он располагает после покупки дома своей мечты, для которой пришлось пустить под нож, свой прошлый ИИС, собираемый много лет.

Сразу, дежурно, оговорюсь, что инвестировать нужно начинать лишь тогда, когда закрыты все долги (ну может быть помимо ипотеки), накоплена подушка безопасности, и вкладывать стоит те деньги, которые не боишься потерять, и не понадобятся тебе прям завтра.

Итак, сегодня я календарь перевернул и снова третье сентября 2025 года, с учетом имеющейся на данный момент информации, формирую портфель из акций российских публичных компаний:

Лукойл

Роснефть

Транснефть-п

Сбербанк

Фосагро

Новатэк

Татнефть-п

Сургутнефтегаз-п

Газпром нефть

Банк СПБ

Яндекс

Т-технологии

( Читать дальше )

Блог им. yakosmos |ТОП ожидаемых дивидендных доходностей

- 24 августа 2025, 11:07

- |

Уважаемая мной, олдскульная управляющая компания Доход, выкатила очередную отличную графику по ожидаемым дивидендным доходностям по акциям российских компаний (+индекс стабильности дивидендов (DSI)

ЕвроТранс 19,7%/0,36

ЛУКОЙЛ 16,9%/1

ЭсЭфАй 16,2%/0,21

МТС 15,7%/0,71

МРСК Центра 15,5%/0,43

Займер 15,4%/0,21

Банк СПБ 14,7%/0,79

Транснефть-п 14,6%/0,79

АКБ «Авангард» 13,4%/0,5

МОЭСК 12,9%/0,57

МРСК Урала 12,8%/0,29

ТГК-14 12,6%/0,36

Инарктика 12,3%/0,79

Интер РАО 12,3%/0,96

Красноярскэнергосбыт-п 12,2%/0,79

Разумеется, не забываем, что ожидания не всегда реализуются, поэтому я в своем портфеле использую довольно широкую диверсификацию. Разработанный компанией Доход, индекс DSI призван попытаться измерить степень регулярности выплат дивидендов и их роста. Увы, величина тоже не точная, но всё же, лучше, чем ничего.

22.08.2025 Станислав Райт — Русский Инвестор

Блог им. yakosmos |Пол года инвестирования в одном фото

- 02 июля 2025, 16:03

- |

Прежде чем опубликовать свои покупки июля, решил подбить все покупки в рамках ежемесячного инвестирования (33333,33р в месяц) за первую половину года. Январь, Февраль, Март, Апрель, Май, Июнь.

Так же, в этот раз включил сюда и акции, приобретенные в рамках реинвестирования дивидендов.

И вот что в получилось за полугодие:

- Алроса 120 шт

- Астра 6 шт

- Банк СПБ 110 шт

- ВТБ 45 шт

- Газпром 20 шт

- Газпром нефть 10 шт

- Лукойл 2 шт

- ММК 250 шт

- Мосбиржа 10 шт

- НЛМК 70 шт

- Новатэк 8 шт

- Норникель 30 шт

- Роснефть 25 шт

- Россети Волга 90000 шт

- Ростелеком-п 330 шт

- Сбербанк-п 50 шт

- Сургутнефтегаз-п 50 шт

- Т-Техно 3 шт

- Татнефть-п 25 шт

- Транснефть-п 70 шт

- ФосАгро 6 шт

- Яндекс 3 шт

Если интересно, можете также глянуть отчеты за прошлый год, или все купленные акции за прошлый год (в рамках ежемесячного инвестирования).

Этим всем, я лишь хотел показать, что даже маленькие, но регулярные шаги, могут привести к довольно неплохому результату. Главное двигаться в правильном направлении.

( Читать дальше )

Блог им. yakosmos |Мой дивидендный портфель (102 месяца)

- 18 июня 2025, 00:15

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.06.2025.

- Лукойл 8,26% ср. 5500р

- Татнефть-п 7,54% ср. 512р

- Сбербанк-п 6,76% ср. 216р

- Сбербанк 6,75% ср. 222р

- Роснефть 5,84% ср. 436р

- Газпром нефть 5,47% ср. 445р

- Сургутнефтегаз-п 5,00% ср. 38р

- Газпром 4,59% ср. 205р

- Северсталь 3,58% ср. 1117р

- Новатэк 3,50% ср. 999р

- Норникель 3,43% ср. 154р

- МТС 3,27% ср. 271р

- ФосАгро 3,05% ср. 5546р

- Ленэнерго-п 2,79% ср. 127р

- Яндекс 2,67% ср. 3752р

- Башнефть-п 2,55% ср. 1263р

- Мосбиржа 2,13% ср. 97,2р

- НЛМК 2,09% ср. 166,6р

- Алроса 1,85% ср. 69,3р

- Ростелеком-п 1,85% ср. 64р

- Россети ЦП 2,21% ср. 0,27р

- Транснефть-п 2,1% ср. 1214р

- Банк СПБ 1,87% ср. 357р

- ММК 1,73% ср. 43,9р

- Т-технологии 1,69% ср. 2532р

- Россети Волга 1,28% ср. 0,092р

- Распадская 1,25% ср. 183р

- Аэрофлот 1,06% ср. 73,8р

- ВТБ 0,94% ср. 172р

- Россети 0,59% ср. 0,16р

- Мечел-п 0,54% ср. 147р

- ДИМ 0,46% ср. 0р

- Астра 0,40% ср. 526р

- Деньги 0,04% 1735р

В моменте капитализация портфеля составляет 4498640 рублей.

( Читать дальше )

Блог им. yakosmos |⛽️ Дивиденды Лукойл

- 26 марта 2025, 00:48

- |

Сегодня совет директоров компании ЛУКОЙЛ рекомендовал годовому собранию акционеров утвердить выплату итоговых дивидендов по результатам 2024 года.

541 руб. на акцию, дивидендная доходность 7,48% (купить под дивиденды до 2.06.2025).

Всего, с учетом промежуточных выплат в 514 рублей на акцию, годовые дивиденды Лукойл за год могут составит 1055 руб., что соответствует дивидендной доходности 14,6%.

На данный момент, у меня в дивидендном портфеле 57 акций Лукойл со средней ценой 5460 рублей (+33,2%).

Моя личная дивидендная доходность за год может составить 19,32%.

Лукойл продолжает нести гордое звание единственного дивидендного аристократа на российском фондовом рынке.

В целом, на компанию я смотрю позитивно. Но в то же время, стараюсь не давать волю чувствам, и через чур не раздувать позицию. Все же звание — званием, а все в этом мире переменчиво.

25.03.2025 Станислав Райт — Русский Инвестор

Блог им. yakosmos |💼 Народный портфель в феврале

- 09 марта 2025, 23:47

- |

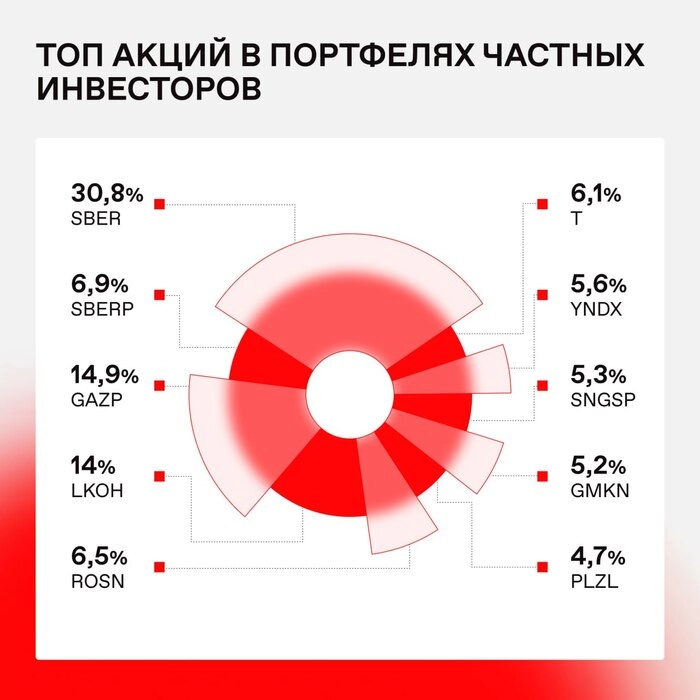

Московская биржа опубликовала портфель наиболее популярных акций в портфелях частных инвесторов, а также лидеров фондов денежного рыка, в феврале.

Топ-10 акций:

Сбербанк 30,8%

Сбербанк-п 6,9%

Газпром 14,9%

Лукойл 14%

Роснефть 6,5%

Т-технологии 6,1%

Яндекс 5,6%

Сургутнефтегаз-п 5,3%

ГМК Норникель 5,2%

Полюс 4,7%

( Читать дальше )

Блог им. yakosmos |ТОП-100 самых дорогих брендов России

- 13 февраля 2025, 23:16

- |

Интересно было изучить список самых дорогих брендов России за 2024 год, который был составлен компанией BRANDLAB. С удовлетворением отметил, что из 10 самых дорогих брендов 8 принадлежат публичным компаниям, остальные 2 тоже присутствуют на фондовом рынке, но пока только выпускают облигации. Из первой десятки, в моём портфеле дивидендном портфеле присутствуют 6. Пока нет только Магнита и Пятерочки. Вполне возможно, что и они со временем появятся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс