Блог им. vlad330033 |О динамических моделях и оценивании рисков

- 27 сентября 2018, 16:35

- |

(Возможный фрагмент из будущей книги «Алгоритмический квантовый трейдинг на основе кибернетических технологий». Просто и понятно о роли моделей рынка)

Джонни очень хотел одну девушку в своем офисе, но у нее был бойфренд.

Как-то раз ему стало так невмоготу, что он подошел к ней и сказал:

— Я дам тебе 1000 долларов, если ты мне отдашься.

Но девушка ответила «НЕТ».

Тогда Джонни сказал:

— Да я быстро, я брошу деньги на пол, ты нагнешься подобрать, а как все поднимешь я уже закончу.

Девушка задумалась на секунду и ответила, что должна проконсультироваться с бойфрендом.

Она позвонила и рассказала тому, что этот подлец хочет. Бойфренд ответил:

— Проси 2000, и поднимай деньги очень быстро, так чтоб он даже не успел спустить штаны.

Девушка согласилась. Прошел час, бойфренд ждет, а девушка все не звонит… Наконец, спустя 2 часа бойфренд позвонил сам и спросил, что случилось.

( Читать дальше )

- комментировать

- 3.9К | ★7

- Комментарии ( 21 )

Блог им. vlad330033 |Влияние эффекта Даннинга-Крюгера на выбор моделей рынка в трейдинге

- 22 марта 2018, 13:03

- |

Что отличает трейдеров друг от друга?

Ну помимо вида функции эквити и ее параметров. Эта функция на первый взгляд кажется объективной. Но часто она может свидетельствовать только о попадании трейдера в удачную для него фазу рынка. Сменится фаза рынка и настанет «пичалька».

На самом деле важнейшей объективной характеристкой торговой системы и ее ядром является математически четко формализованная модель рынка.

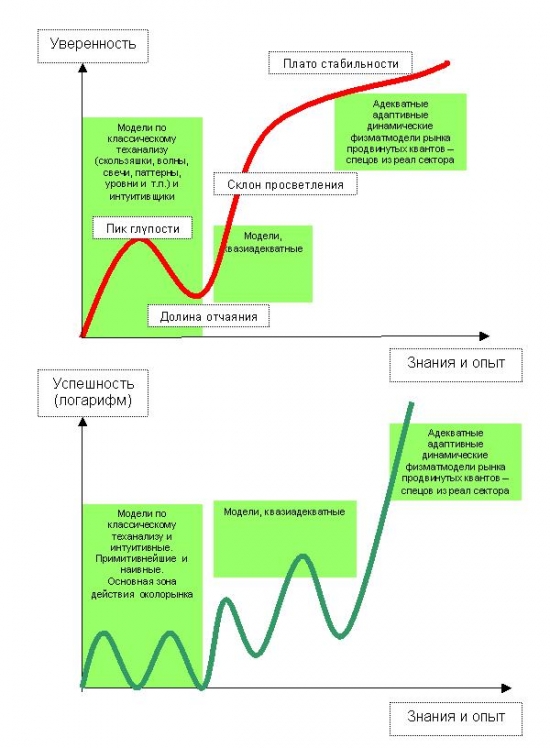

Покажем влияние эффекта Даннинга-Крюгера на выбор моделей.

Как известно, эффект Даннинга-Крюгера заключается в том, что люди, имеющие низкий уровень квалификации, делают ошибочные выводы, принимают неудачные решения и при этом не способны осознавать свои ошибки и уровень некомпетентности (ВИКИ).

Кривая, отражающая этот эффект, показана на рис.1.

Почти все трейдеры начинают свой путь с моделей классического ТА (скользяшки, волны, свечи, паттерны, уровни и т.п.) или интуитивных моделей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс