Блог им. trade_execution |Хочу еще одни максимум SP500. А вы?

- 15 ноября 2021, 07:00

- |

По мере установления новых максимумов индексом SP500, хочется верить в нескончаемый рост. История, как известно, не повторяется, а рифмуется. И глядя на исторические графики, действующие как гипноз, вспоминается поговорка: “Успехи сеют неудачи, а неудачи сеют успех”.

Как по мне, так рынок во времена эйфории и готовит инвесторам очередное подковыристое испытание.

Ключевое здесь: риски, неопределенность и еще один максимум SP500

риски: Нет, это не геополитика или риторика глав центральных банков относительно инфляции или чего-нибудь такого, а прежде всего — риск безвозвратной потери капитала, который в свою очередь борется с нашей жадностью на рынке под названием риск упущенной выгоды.

Где грань? Вопрос открытый. Одно известно, человеческая натура за много столетий не изменилась.

неопределенность: По мере отдаления индекса от своих средних значений, становится одновременно страшно и волнительно. А все ведь построено на неопределенности. И как показывает история, чем больше туманности, тем выше эйфорические настроения на рынках. Рыба ведь в мутной воде ловится.

( Читать дальше )

- комментировать

- 415

- Комментарии ( 6 )

Блог им. trade_execution |Инструкция по хеджированию портфеля акций

- 24 октября 2021, 19:00

- |

Друзья, всем привет!

В сентябре мы стали свидетелями небольшой коррекции по индексу SP500, после чего бойко отскочили обратно.

Все как-то очень быстро позабыли про Facebook (FB), Evergrande (EGRNF), перебоев в цепочках поставок, про инфляцию...

Сейчас индекс SP500 торгуется у своих максимальных значений и возникает вопрос: — А что дальше?

Тренд восходящий, волноваться вроде не о чем, но принципиальная разница сейчас в том, что индекс находится на пороге неопределенности: новый максимум без закрепления выше предыдущего! Т.е. вероятность продолжения роста 50/50, но с перевесом на коррекцию.

Причины для продажи Портфеля акций в таких условиях можно перечислять бесконечно, но они все субъективные и беспочвенные!

“Нет, ну продашь ты Портфель, а что дальше? Я же так долго его формировал! А как же налоговый вычет от долгосрочного владения акциями от 3 лет?“

( Читать дальше )

Блог им. trade_execution |Итоги S&P 500 по отраслям и дивидендам за 3 квартал 2021 г

- 10 октября 2021, 20:01

- |

Друзья, добрый день!

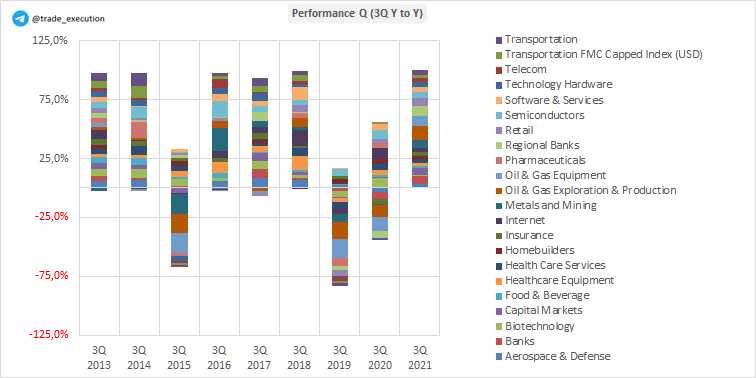

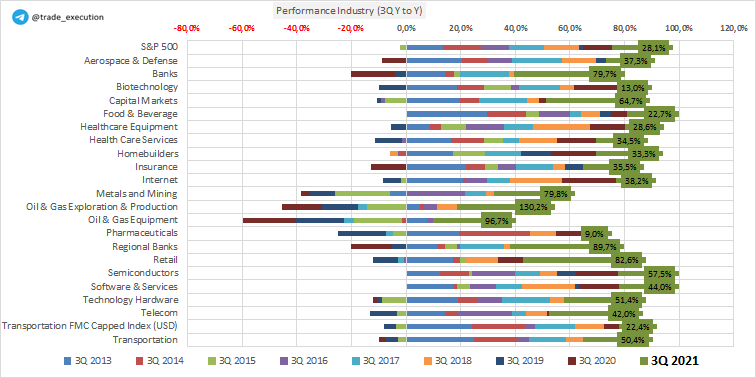

Пришло время подвести итоги третьего квартала 2021 года и посмотреть, что интересного произошло в отраслях?

Ниже представлены диаграммы — итоги 3 квартала от года к году, начиная с 2012 г. Очень хорошо видно, что все отрасли в большом плюсе. Особенно выделяться в этом году Oil & Gas Exploration (+130%).

Источник: www.spglobal.com

( Читать дальше )

Блог им. trade_execution |S&P 500 - «упал - отжался» или все-таки «споткнулся»!

- 26 сентября 2021, 20:01

- |

Всегда было интересно наблюдать за тем, как глядя на одни и те же цифры, инвесторы имеют противоположные мнения относительно рынка.

Покупая акции, мы думаем, что они более ценны сейчас, чем сидеть в кэше. В этот момент времени продавец этих акций считает наоборот. Главная цель и у того и у другого — заработать как можно больше денег. Если не это свойство, то и рынка бы не было.

С вашего позволения, хочу добавить свою точку зрения о финансовых рынках в моменте.

В начале сентября S&P 500 установил очередной максимум. Стоял вполне естественный вопрос — не это ли «езда на красный с педалью газа в пол»?!

Ответ не заставил себя долго ждать и на 20-й день сентября S&P наконец-то закрылся ниже 50-ти дневной скользящей средней. Позвольте подчеркнуть, что в отличие от сентября прошлого года, с пробоем локального минимума. Мне нравится думать о 50-SMA как о простой метрике, работающей по очень разумным причинам.

( Читать дальше )

Блог им. trade_execution |Полезные ссылки для скачивания аналитической информации c www.spglobal.com

- 23 сентября 2021, 10:55

- |

Друзья, c радостью делюсь полезными ссылками, которые могут вам пригодиться :

1. sp-500-market-attributes:

https://www.spglobal.com/spdji/en/documents/additional-material/sp-500-market-attributes-web-file.xlsx?force_download=true

2. sp-500-eps-est:

https://www.spglobal.com/spdji/en/documents/additional-material/sp-500-eps-est.xlsx

3. sp-500-buyback:

https://www.spglobal.com/spdji/en/documents/additional-material/sp-500-buyback.xlsx

4. holdings-daily-us-en-spy:

https://www.ssga.com/library-content/products/fund-data/etfs/us/holdings-daily-us-en-spy.xlsx

p.s. Если у вас есть похожие ссылки (полезные ), пишите в комментариях к этому посту, я думаю всем будет полезен такой обмен.

Если понравился пост, поставь лайк ♥ !

Также не забудь подписаться на мой Telegram-канал: @trade_execution

Блог им. trade_execution |Dashboard от Refinitiv: Отчет о прибылях и убытках за 2Q21 по индексу S&P 500

- 20 сентября 2021, 11:09

- |

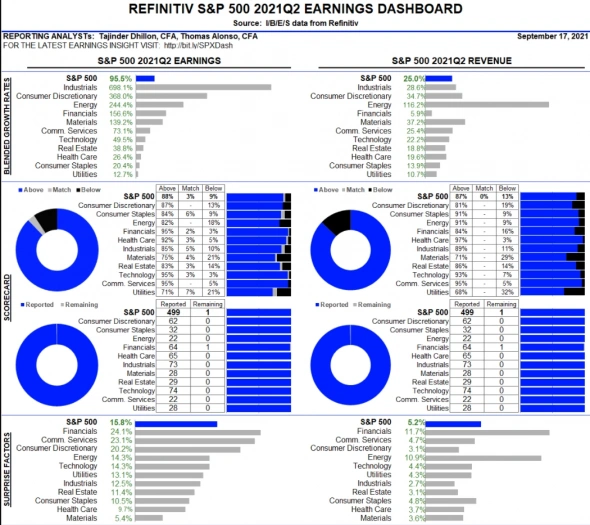

Самое примечательное

📍Из 499 компаний, входящих в индекс S&P 500, которые к настоящему времени отчитались о прибыли за 2Q21, 87,8% показали результаты выше ожиданий аналитиков. Это самый высокий показатель за всю историю наблюдений (с 1994 г.). Для сравнения, долгосрочное среднее значение составляет 66%.

📍Выручка — 87,2% компаний за второй квартал превыcили ожидания аналитиков. Это самый высокий показатель за всю историю наблюдений (с 2002 г.). Для сравнения, долгосрочное среднее значение составляет 61%. (полный отчет тут )

Если понравился пост, поставьте ♥ лайк!

Также не забудьте подписаться на мой Telegram-канал: @trade_execution

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс