Блог им. svoiinvestor |Сбер отчитался за сентябрь 2024г. — розничное кредитование замедлилось, отчисления в резервы возросли, но на помощь пришли курсовые разницы!

- 10 октября 2024, 07:35

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за сентябрь 2024 г. Банк в этом году стабильно генерирует прибыль выше, чем в 2023 г., но для этого использует разные хитрости (низкое резервирование, сокращение опер. расходов и перенос выплаты дивидендов), в этом месяце на помощь пришли прочие доходы, если бы не они мы бы увидели прибыль ниже 100₽ млрд (отчисление в резервы приходят в норму, % доходы снижаются на фоне замедления розничного кредитования). Единственным светлым пятном для банка остаётся выдача корпоративных кредитов (высокий уровень, регулятор точно обратит на это внимание), поэтому давайте подробно рассмотрим кредитные портфели. Частным клиентам в сентябре было выдано 483₽ млрд кредитов (-45,4% г/г, в августе выдали 598₽ млрд):

💬 Портфель жилищных кредитов вырос на 1,1% за месяц (в августе 1,2%), с начала года на 5,2% и составил 10,8₽ трлн. Как итог, в сентябре банк выдал 222₽ млрд ипотечных кредитов (-60,4% г/г, месяцем ранее 231₽ млрд). Снижение связано с отменой льготной ипотеке (видоизменение семейной) и повышения ключевой ставки.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. svoiinvestor |Объём ФНБ в августе сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, вновь приобретены юаневые облигации

- 17 сентября 2024, 11:02

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2024 г. По состоянию на 1 сентября 2024 г. объём ФНБ составил 12,16₽ трлн или 6,4% ВВП (в июле — 12,27₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,85₽ трлн или 2,4% ВВП (в июле — 4,66₽ трлн). Минфин в этом месяце незначительно нарастил свою инвестиционную деятельность, направив ~72,6₽ млрд (в июле — 70,2₽ млрд), из них ~32,7₽ млрд (2,75 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях (месяцем ранее 3 млрд юаней). С учётом коррекции на фондовом рынке неликвидная часть продолжает проседать (-300₽ млрд м/м), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+190₽ млрд м/м), как итог ФНБ сократился на ~110₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 690₽ млрд (в июле — 689,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |Алроса рекомендовала консервативные дивиденды за I полугодие 2024 г., это подтверждает неустойчивое финансовое положение эмитента!

- 29 августа 2024, 14:23

- |

Совет директоров Алросы рекомендовал выплатить дивиденды за I п. 2024 г. в размере 2,49₽ на акцию (дивидендная доходность — 4,8%). Дата закрытия реестра 19 октября 2024 г. (чтобы претендовать на выплату — последний день для покупки 17 октября).

Мой прогноз по дивидендной выплате полностью совпал, недавно я разбирал отчёт Алросы по МСФО за I п. 2024 г., где предупреждал о консервативной выплате эмитента в связи с неустойчивым финансовым положением. Напомню вам, что по див. политике базой для расчёта дивидендов выступает FCF, а коэффициент выплат определяется в зависимости от уровня долговой нагрузки. При этом установлен минимальный уровень дивидендов в размере 50% от ЧП по МСФО за период, если коэффициент Чистый долг/EBITDA не превышает 1,5х. С учётом того, что чистый долг компании составил -6₽ млрд, то на дивиденды могло пойти 100% FCF. Денежный поток в I п. 2024 г. получился рекордным за последние 2 года — 41₽ млрд (рост в 2 раза), это 5,6₽ на акцию, но эмитент выбрал консервативный вариант и выплатил 50% от ЧП. Почему?

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в июле значительно сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, приобретены юаневые облигации

- 08 августа 2024, 09:20

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за июнь 2024 г. По состоянию на 1 августа 2024 г. объём ФНБ составил 12,27₽ трлн или 6,4% ВВП (в июне — 12,6₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,66₽ трлн или 2,4% ВВП (в июне — 4,6₽ трлн). Минфин в этом месяце сократил свою инвестиционную программу, направив ~70,2₽ млрд (в июне — 191₽ млрд), из них ~35,8₽ млрд (3 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях. С учётом коррекции на фондовом рынке неликвидная часть значительно просела (-389₽ млрд), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+65₽ млн), как итог ФНБ сократился на ~324₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 689,4₽ млрд (в июне — 660,7₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,534₽ трлн (в июне —1,529₽ трлн), 1,87$ млрд и 3¥ млрд;

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в июне продолжил своё сокращение. Ликвидная часть значительно просела из-за инвестиций, укрепления рубля и падение цены на золото

- 04 июля 2024, 11:23

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за июнь 2024 г. По состоянию на 1 июля 2024 г. объём ФНБ составил 12,6₽ трлн или 7% ВВП (в мае — 12,7₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,6₽ трлн или 2,6% ВВП (в мае — 5,04₽ трлн). Минфин в этом месяце развернул шикарную инвестиционную программу, направив ~191₽ млрд (помощь ГПБ на 75₽ млрд), до этого 2 месяца скромничал. Как итог, Минфин потратил 376₽ млрд на инвестиции за I полугодие 2024 г, что весьма скромно, если сравнивать с прошлым годом. Замечу, что коррекция на фондовом рынке в плане акций для ФНБ прошла незаметно (Сбербанк, ВТБ, Аэрофлот подросли в цене), тогда как укрепление ₽ и снижение цены на золото значительно ухудшили положение ликвидной части (она сократилась на 440₽ млрд), как итог ФНБ сократился на 100₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 660,68₽ млрд (в мае — 660,2₽ млрд);

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в мае сократился. Сказалось укрепление рубля и падение цены на золото, Сбербанк/Аэрофлот даже при коррекции помогли фонду

- 08 июня 2024, 11:13

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за май 2024 г. По состоянию на 1 июня 2024 г. объём ФНБ составил 12,7₽ трлн или 7,1% ВВП (в апреле — 12,75₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,04₽ трлн или 2,8% ВВП (в апреле — 5,17₽ трлн). Минфин продолжает скромничать в этом месяце, направив на инвестиционную деятельность всего 32₽ млрд (в апреле — 5,7₽ млрд), с учётом новой правки бюджета, то думается мне, инвестиционную деятельность сократят в разы, а продажи юаня/золота нарастят, но об этом ниже. Замечу, что коррекция на фондовом рынке в плане акций для ФНБ прошла незаметно (в начале месяца акции знатно подросли, потом цены скорректировались, как итог позиция в плюсе), тогда как укрепление ₽ и снижение цены на золото заметно ухудшили положение ликвидной части, как итог ФНБ сократился на 47₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 660,2₽ млрд (в апреле — 659,6₽ млрд);

( Читать дальше )

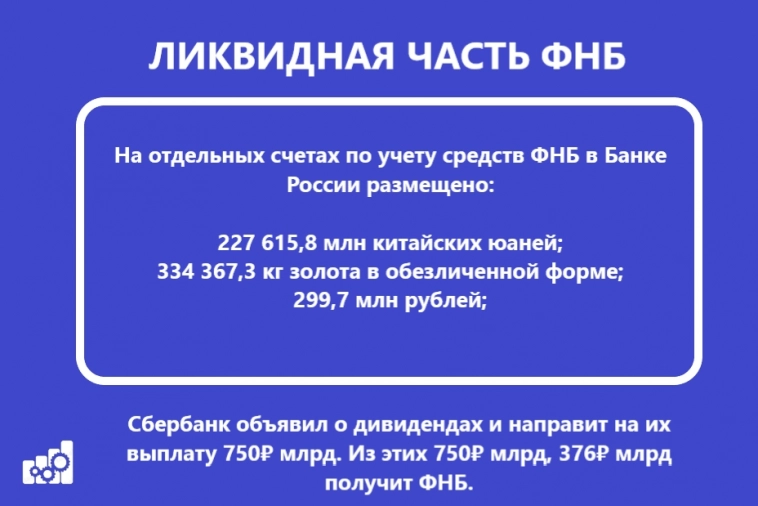

Блог им. svoiinvestor |Объём ФНБ в апреле увеличился, благодаря ценам на акции/золото и сокращению инвестиций. Фонд в ожидание дивидендов от Сбера - 376 млрд руб

- 08 мая 2024, 09:06

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель 2024 г. По состоянию на 1 мая 2024 г. объём ФНБ составил 12,75₽ трлн или 7,1% ВВП (в марте — 12,53₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,17₽ трлн или 2,9% ВВП (в марте — 5,08₽ трлн). В этом месяце регулятор свернул свою инвестиционную деятельность и направил скромные 5,7₽ млрд (в марте весомые — 152₽ млрд), помимо этого, на финансирование дефицита ФБ отправилась малая часть из ликвидных активов, с учётом роста акций/золота значительно увеличилась неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 659,6₽ млрд (в марте — 657,8₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,392₽ трлн (в марте —1,384₽ трлн) и $1,87 млрд;

( Читать дальше )

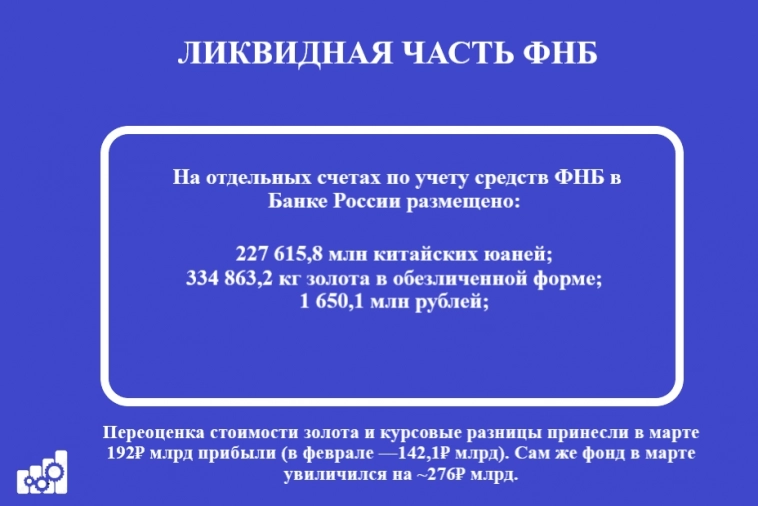

Блог им. svoiinvestor |Объём ФНБ в марте увеличился, благодаря фондовому рынку, а точнее, ценам на акции и золото. Отмечаем возросшие траты на инвестиции фонда

- 09 апреля 2024, 10:14

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2024 г. В этом месяце регулятор продолжил инвестиционную деятельность, да и с каким размахом! Проинвестировано — 152₽ млрд (в феврале, только — 6₽ млрд), но средства в фонде не уменьшились, а наоборот увеличились на ~276₽ млрд. По состоянию на 1 апреля 2024 г. объём ФНБ составил — 12,53₽ трлн или 7% ВВП (в феврале — 12,25₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил — 5,08₽ трлн или 2,8% ВВП (в феврале — 5,04₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,8₽ млрд (в феврале — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

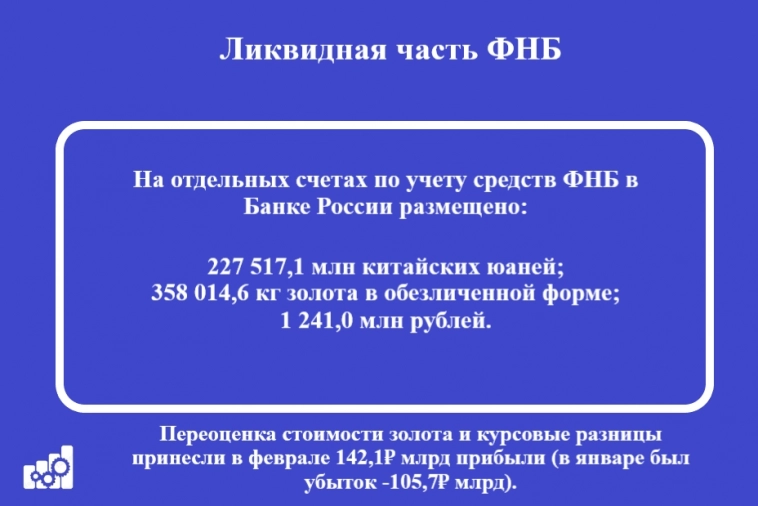

Блог им. svoiinvestor |Объём ФНБ в феврале увеличился за счёт роста фондового рынка, даже с учётом инвестиций и финансирования дефицита Федерального бюджета

- 08 марта 2024, 11:45

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за февраль 2024 г. В этом месяце регулятор наконец-то начал инвестиционную деятельность, но скромно — 6₽ млрд, напомню, что в прошлом году было потрачено чуть более 1₽ трлн на эту статью. По состоянию на 1 марта 2024 г. объём ФНБ составил — 12,25₽ трлн или 6,8% ВВП (в январе — 11,92₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 5,04₽ трлн или 2,8% ВВП (в январе — 4,9₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 658,3₽ млрд (в январе — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,234₽ трлн (в январе —1,229₽ трлн) и $1,87 млрд;

( Читать дальше )

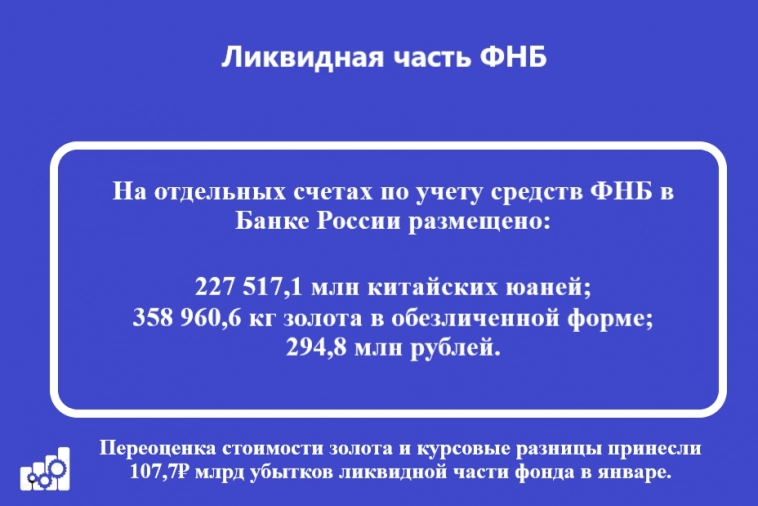

Блог им. svoiinvestor |Объём ФНБ в январе почти не изменился. Регулятор не инвестировал в этом месяце и ждёт пополнения ликвидной части за счёт БП

- 06 февраля 2024, 07:01

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за январь 2024 г. В этом месяце регулятор отказался от инвестиций, напомню, что в прошлом году было потрачено чуть более 1₽ трлн на эту статью. По состоянию на 1 февраля 2024 г. объём ФНБ составил — 11,92₽ трлн или 6,6% ВВП (в декабре —11,97₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 4,9₽ трлн или 2,7% ВВП (в декабре — 5₽ трлн). Учитывая объём ликвидной части ФНБ, то уже стоит беспокоиться за сохранность фонда, ибо если цена за бочку опустится ниже $60, то наполнять его будет нечем, наоборот, средствами фонда будут восполнять дефицит.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ— 658,5₽ млрд (в декабре — 658,8₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,229₽ трлн (в декабре —1,231₽ трлн) и $1,87 млрд;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс