Блог им. svoiinvestor |Перспективы Новатэка ещё читались в ноябре прошлого года, данные по СПГ были в свободном доступе.

- 07 февраля 2023, 13:41

- |

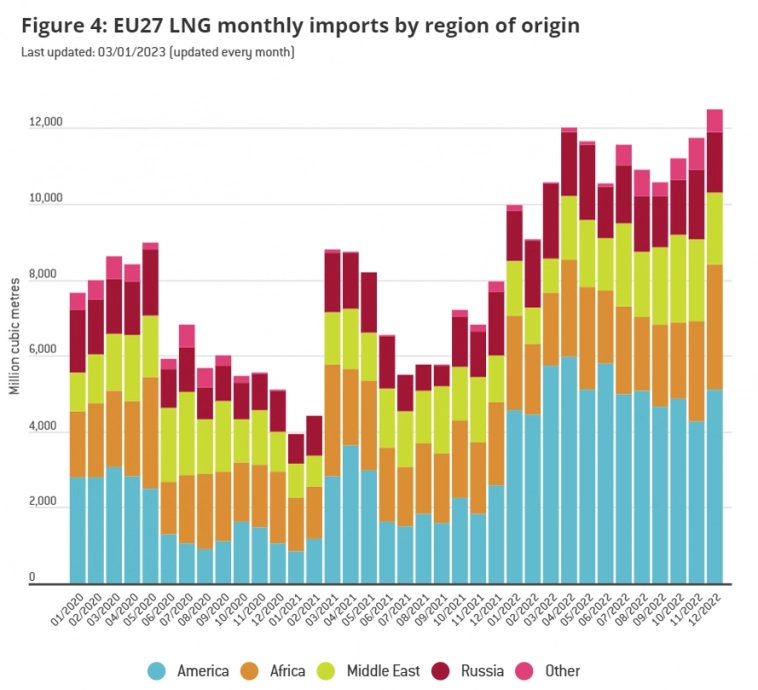

Ещё вданном посте я вам рассказывал о том, что Европа за 10 месяцев увеличила импорт СПГ из России на 42%. Было ясно, что отказавшись от трубопроводного газа европейцам необходимо было переключить своё внимание на сжиженный в танкерах (с этим начали постройку новых терминалов, а некоторые расконсервировали). Отсюда вытекают долгосрочные контракты с США по поставке СПГ, покупка того же сырья у Азии (перепродажа российского СПГ) и покупка напрямую СПГ у России.

Поэтому заявления Леонида Михельсона меня не сильно взбудоражили. Он рассказал, что прибыль корпорации выросла более чем на 50%, также упомянул о приверженности дивидендной политике и припугнулКитаем (если вернется к объемам импорта СПГ на уровне 2021 г., рынок Европы может недосчитаться 60–70 млн тонн сжиженного газа). Ещё компания

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Нефте-газовые доходы рухнули в январе почти в 2 раза по сравнению с декабрём 2022 года.

- 06 февраля 2023, 10:53

- |

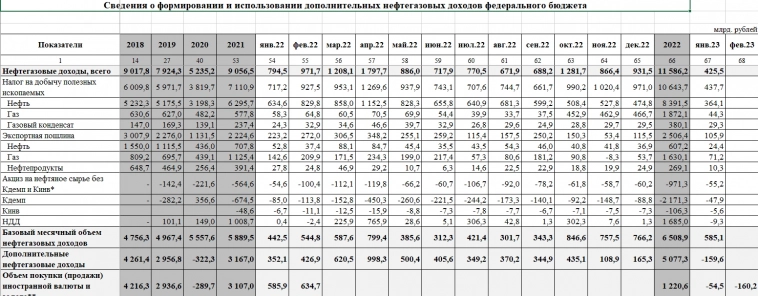

🛢 Ещё совсем недавно мы с вами обсуждали дефицит бюджета РФ и прогнозируемое недополучение НГД в январе, рассуждения оказались верными (было понятно, что в феврале-марте цифры будут ещё больше). По данным Минфина нефте-газовые доходы в январе снизились почти в 2 раза (425,5₽ млрд в январе vs. 931,5₽ млрд в декабре 2022 года). Как итог Минфин прогнозирует недополучение НГД в феврале в размере 108₽ млрд, а это уже подталкивает продавать валюту (юани) из ФНБ ускоренными темпами (ежедневные продажи валюты вырастут в 2,8 раз — 8,9₽ млрд, в сумме за месяц 160,2₽ млрд). Почему не стоит ожидать улучшения и в марте?

( Читать дальше )

Блог им. svoiinvestor |Газпром сделал сюрприз для шортистов. Всему виной годовое общее собрание акционеров и уступки Минфина.

- 05 февраля 2023, 12:47

- |

Мы с вами недавно обсуждали, что цена акций Газпрома вполне адекватна для покупки в долгосрочный портфель (на что, кстати, получил волну хейта и советов по шорту, окей 😂). Что же заставило выйти эмитента из боковика и в моменте показывать рост котировок более 3%:

▪️ Совет директоров Газпрома проведёт годовое общее собрание акционеров 30 июня 2023 г., а также определится с его повесткой. Одним из пунктов повестки ГОСА значится «О размере дивидендов, сроках и форме их выплаты по итогам работы за 2022 год». Понятно, что ожидать каких-либо крупных выплат не стоит, но это будоражит умы частных инвесторов.

▪️ Минфин предлагает вывести Газпром из-под налога на прибыль для экспортеров СПГ в размере 34%. Напомню, что с 1 января 2023 года, сроком на три года, ставка по налогу на прибыль была повышена с 20% до 34% для тех экспортёров СПГ, которые уже поставляли газ на экспорт и имеют лицензию на осуществление исключительного права на экспорт газа. Но никто не отменял дополнительный НДПИ (

( Читать дальше )

Блог им. svoiinvestor |Глобальное производство стали — итоги декабря. Выплавка стали в России за год упала на 7,2%.

- 02 февраля 2023, 14:44

- |

🪨 Глобальное производство стали — итоги декабря. Выплавка стали в России за год упала на 7,2%.

По данным WSA в декабре было произведено 140,7 млн тонн (в ноябре 139,1 млн тонн), а выпуск стали по итогам года составил 1 831,5 млн тонн (-4,3% гг). Положительную динамику в декабре показали только страны Ближнего Востока (по итогам года такая же ситуация, причём некоторых регионов падение составило по сравнению с прошлым годом более 10%). Если рассматривать топ-10 стран по производству стали, то за год в плюсе осталась Индия и Иран. Объяснить данное явление можно ухудшением спроса (во многом из-за локдауна в Китае), падением цен на сырьё, санкциями и геополитикой (не забываем про подорожание энергоресурсов, потому что некоторые заводы из-за этого консервируются).

🇷🇺 Как обстоят дела с выпуском стали в России? В декабре было выпущено 5,5 млн тонн (в ноябре 5,6 млн тонн, снижение выпуска третий месяц подряд). По итогам года 71,5 млн тонн (- 7,2% гг). Естественно, что каждый потерянный процент влияет на прибыль наших эмитентов, но сначала года металлурги чувствуют себя устойчиво (ММК, НЛМК, Северсталь). Связанно это с ослаблением рубля, постепенной адаптацией к новой реальности (при этом правительство представило стратегию металлургии в России до 2030, в общем предложение читалось: увеличение внутреннего спроса и переориентация на Азию).

( Читать дальше )

Блог им. svoiinvestor |Акционеры ВТБ утвердили допэмиссию — это очередная помощь государства.

- 01 февраля 2023, 12:12

- |

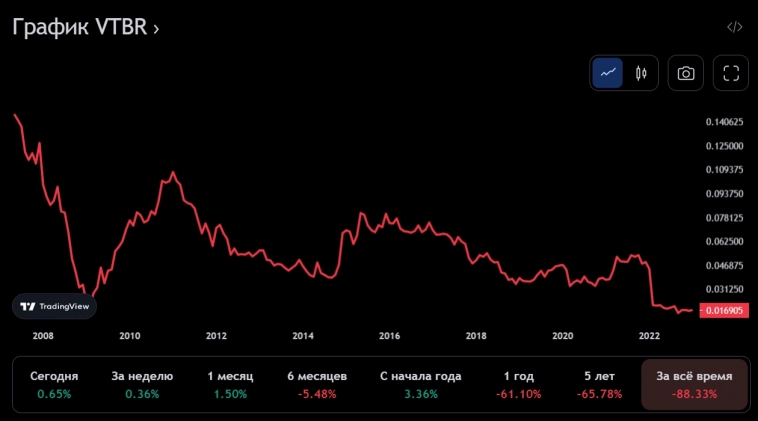

🏦Ещё в декабре мы с вами обсудили по какой схеме ВТБ приобретает Открытие (цена сделки — 340₽ млрд, акции открытия оплачиваются денежными средствами в размере 233₽ млрд, а также ОФЗ, стоимость которых по рыночным ценам составляет около 107₽ млрд), продолжение этой хитрой сделки заключилось в утверждении допэмиссии.

Увеличить уставный капитал Банка ВТБ на сумму ~302₽ млрд путём размещения дополнительных обыкновенных акций Банка ВТБ на следующих условиях:

▪️ количество размещаемых дополнительных обыкновенных акций Банка ВТБ — ~30 трлн;

▪️ номинальная стоимость дополнительных обыкновенных акций Банка ВТБ — 0,01₽ каждая акция;

Размещение дополнительных акций произойдёт по закрытой подписке, конечно, круг лиц, которые смогут их приобрести ограничен (Росимущество и Минфин). Допэмиссия в себя включает ещё и присоединение РНКБ (

( Читать дальше )

Блог им. svoiinvestor |Сургутнефтегаз и возможности его "кубышки".

- 29 января 2023, 12:54

- |

⛽️ Во вторник совет директоров Сургутнефтегаза проведёт собрание, где будут обсуждать участие компании в других организациях. Что же это означает? А то, что будут рассматривать куда инвестировать накопленные средства, а средств поверьте достаточно. По итогам 2021 года на депозитах скопилось ~3,78₽ трлн в иностранной валюте и ещё более 250₽ млрд на счетах компании. Не забываем и про проценты, например, долларовая «кубышка» принесла за год около 128₽ млрд. Конечно, стоит учитывать курс валют и валютная переоценка должна присутствовать (под конец 2021 года курс доллара составлял 74,29₽), но были же проценты, поэтому предположим, что сейчас там около 4₽ трлн.

( Читать дальше )

Блог им. svoiinvestor |Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

- 26 января 2023, 15:07

- |

⛽️ Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

Думаю, что у многих прошла дивидендная эйфория прошлого года по Газпрому, поэтому необходимо возвращаться в реальность (некоторые частные инвесторы даже забыли про отмененные дивидендные выплаты за 2021 год и высадку по 300₽, ведь столько «насыпали» за 2022 год). Что мы имеем на сегодняшний день:

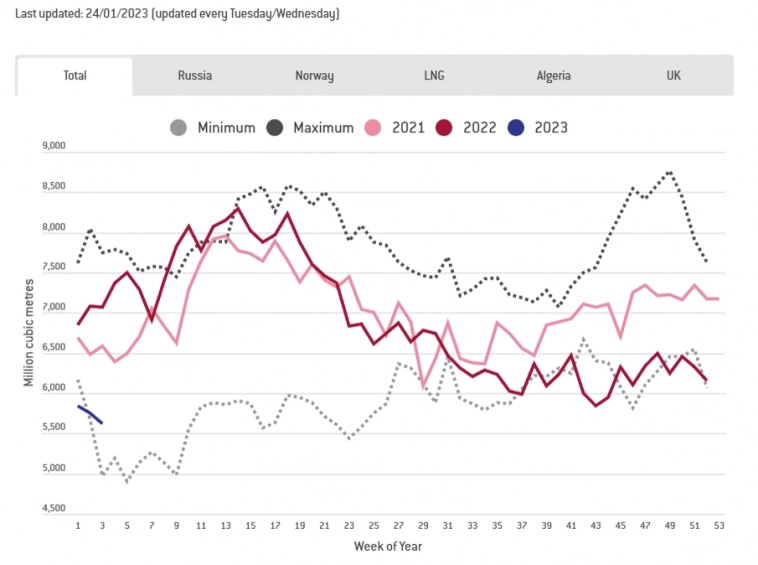

▪️ Газпром активно сокращает поставки газа через ГТС Украины, при этом прокачка по Турецкому потоку тоже снизилась. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введенными Россией. Диверсии на СП и СП—2 полностью обесточили данные газопроводы. С начала 2023 года экспорт газа в Европу на минимальных уровнях, компания явно недополучает денежных средств.

▪️ Цены на газ в Европе — это минимум с 2021 года ($632 за 1000 кубометров). Теплая погода, переход на СПГ и заполняемость хранилищ сделали своё дело. Как вы понимаете цена вряд ли может порадовать Газпром и нашу страну в целом.

( Читать дальше )

Блог им. svoiinvestor |ГМК Норникель переходит в эконом-режим по дивидендам, но об этом ещё предупреждал Потанин.

- 24 января 2023, 14:01

- |

Менеджмент Норникеля предложил направить на дивиденды за 2022 год $1,5 млрд. Эта сумма почти в четыре раза меньше суммарного уровня выплат за 2021 год, когда Норникель перечислил акционерам в общей сложности $5,6 млрд ($3,2 млрд — промежуточные дивиденды за 9 месяцев и $2,4 млрд — финальные дивиденды). Всё это читалось ранее.

Ещё в 2022 году Потатин дал интервью РБК, где чётко дал понять, что рад истекающему документу (дивидендная политика) в 2023 году обязывающему выплачивать дивиденды по EBITDA и намекнул, что дивидендные выплаты будут сокращены или вовсе прекращены. Понятно, что денежный поток будет направлен на инвестиции, чтобы не увеличивать долг. Общий объем капвложений Норникеля в 2023 году вырастет на 10% к итогу прошлого года, составив $4,7 млрд.

( Читать дальше )

Блог им. svoiinvestor |Мои неудачные покупки в портфель. Из всего необходимо извлекать урок.

- 19 января 2023, 14:56

- |

💼 Знаете на просторах интернета практически у большинства частных инвесторов, которые вещают про свои сделки на публику нет убытков (продают они вовремя и покупают тоже, чувствует дно своей пятой точкой, про второе тоже не забывают и кругом эти мифические иксы). Вроде бы должны уже купаться в прибыли и достатке, но нет, так и норовят впарить новичку курсы, платные консультации и подписку на их закрытый канал. И главное люди ведутся, можно посетовать на отсутствие финансовой грамотности, но многие обыватели просто не умеют ждать им подавай мифические горы золота и 300% прибыли желательно в короткий срок (тут народная мудрость всегда в тему, без лоха и жизнь плоха). Что же до меня? Я всё так же продолжаю инвестировать в российский фондовый рынок и соблюдать долгосрочную стратегию. Поэтому события февраля дали о себе знать, мой портфель похудел (

( Читать дальше )

Блог им. svoiinvestor |Сбербанк третий месяц подряд генерирует прибыль. Вопрос в размере дивидендов.

- 18 января 2023, 09:56

- |

🏦 Сбербанк представил сокращённые результаты по РПБУ за декабрь и весь 2022г (отчёт за октябрь, ноябрь). Для Сбербанка 2022г стал серьёзной проверкой, как итог компания справилась с внешними вызовами и быстро перестроилась. Третий месяц подряд Сбербанк генерирует прибыль, а это уже достойные результаты на фоне сложившийся экономической ситуации в стране. Давайте рассмотрим главное из релиза:

🗣 Розничный кредитный портфель в декабре вырос на 1.7% до 12₽ трлн, а с начала года — на 12,9%. Частным клиентам в декабре был выдан рекордный объём кредитов – 625₽ млрд. Главным драйвером стала ипотека, рост которой ускорился в ожидании изменения программ господдержки с 2023г;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс