Блог им. straddler |если сбер упадет

- 05 сентября 2019, 22:02

- |

- комментировать

- Комментарии ( 3 )

Блог им. straddler |коды, сестра, коды

- 05 сентября 2019, 19:10

- |

Блог им. straddler |сбер 79 копеек

- 19 августа 2019, 22:23

- |

Блог им. straddler |как въехать в Коноли?

- 18 августа 2019, 21:35

- |

Блог им. straddler |дельта сбера

- 17 августа 2019, 22:29

- |

Блог им. straddler |почему у айби залог больше?

- 01 августа 2019, 20:41

- |

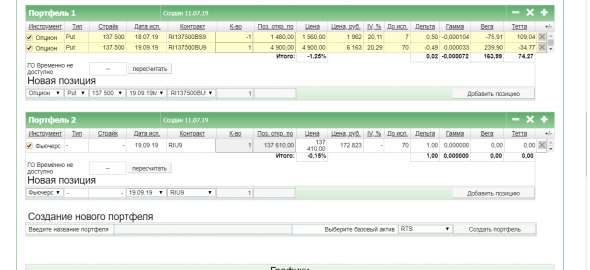

Блог им. straddler |продаем недельную ришку и покупаем квартальную ришку

- 11 июля 2019, 18:06

- |

Блог им. straddler |продажи- свежие решения

- 04 июля 2019, 19:34

- |

Блог им. straddler |вопросы по нашей бирже и брокерам

- 11 апреля 2019, 23:08

- |

Блог им. straddler |форекс и ваниль- позиции

- 12 января 2018, 09:28

- |

Тяжело сейчас трендовикам! Где ставить стоп? М5 очень богат на подходы. Придется сделать кучу сделок, если хотите поменьше убытков. Во первых, надо определиться с направлением. И опционщик его вычислит легко- надо покупать на нынешней цене. Именно покупать, потому, что сдвинуть быка, который прошел с 1.04 практически до 1.21 легко не получится. Вот вам и приоритет. Вначале возможно поймаем лося на первой линии сверху. Если тейк на 1.21 не получится. Затем надо ждать опять и если вдруг снова к 1.21, то опять покупаем и уже стоп ставим на второй линии сверху и так раскачав быка через вола должны выйти в плюс. За опционщиков все просто- покупаем волобыка, как показано на примере! Прибыль была бы лишь 10 пунктов. Мало, но надежно. Время было 15.46 мск от 28.12.17-го… Фьючерс 9.03.18 был на 1.1993. Форекс 1.1939… покупаю 1 колл 1.205 по 0.078 и покупаю 1 пут 1.19 по 0.0062 (9.2.18)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс