SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ОФЗ могут сыграть главную роль в финансировании дефицита бюджета - Райффайзенбанк

- 23 ноября 2022, 15:33

- |

На аукционах прошлой недели Минфин провел рекордное размещение ОФЗ, преимущественно за счет нового «флоатера» ПК-29022, который был размещен в полном доступном объеме, 750 млрд руб. При этом, на наш взгляд, результаты аукционов по другим предложенным выпускам (классический ОФЗ-ПД 26241 и инфляционный линкер ОФЗ-ИН 52004) оказались достаточно умеренными – 54 млрд руб. и 19 млрд руб., соответственно. Сегодня ведомство предложит инвесторам аналогичный набор бумаг (все из которых уже торгуются): 14-летний ОФЗ-ПД 26240, 8-летний ОФЗ-ПК 29021, 10-летний ОФЗ-ИН 52004. Отметим, что в рамках этого списка рекорд прошлой недели не сможет быть побит: объем остатков у «флоатера» чуть меньше 225 млрд руб., у выпуска с постоянной доходностью – 233 млрд руб., а размещения инфляционных линкеров обычно проходят среди узкого круга инвесторов, которые предъявляют ограниченный спрос.

Судя по всему, наличие такого спроса на госдолг может сделать ОФЗ основным источником покрытия дефицита бюджета. Напомним, что в рамках представленного ранее плана на текущий год, ведомство в большей степени ориентировалось на использование ФНБ (ОФЗ «выходили» на первый план только с 2023 г., хотя их доля в финансировании дефицита не сильно превышала 50%). Комментируя изменившуюся стратегию заимствований, А. Силуанов заявил, что ведомство и дальше готово «привлекать ресурсы на рынке на приемлемых условиях». На текущий момент, с начала года Минфин привлек ~1,4 трлн руб. (при этом объем погашений в этом году составил ~0,6 трлн руб., половина из которых пришлась на «флоатеры») – нетто-заимствования пока покрывают ~60% официальной оценки бюджетного дефицита (1,3 трлн руб., которая по факту может оказаться больше).

( Читать дальше )

Судя по всему, наличие такого спроса на госдолг может сделать ОФЗ основным источником покрытия дефицита бюджета. Напомним, что в рамках представленного ранее плана на текущий год, ведомство в большей степени ориентировалось на использование ФНБ (ОФЗ «выходили» на первый план только с 2023 г., хотя их доля в финансировании дефицита не сильно превышала 50%). Комментируя изменившуюся стратегию заимствований, А. Силуанов заявил, что ведомство и дальше готово «привлекать ресурсы на рынке на приемлемых условиях». На текущий момент, с начала года Минфин привлек ~1,4 трлн руб. (при этом объем погашений в этом году составил ~0,6 трлн руб., половина из которых пришлась на «флоатеры») – нетто-заимствования пока покрывают ~60% официальной оценки бюджетного дефицита (1,3 трлн руб., которая по факту может оказаться больше).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Газпромбанк поведет сбор заявок на облигации объемом 20 млрд рублей - Синара

- 21 ноября 2022, 17:45

- |

Предстоящие размещения

Газпромбанк в понедельник, 21 ноября, откроет книгу заявок по облигациям серии 001P-22P на сумму не менее 20 млрд руб. Срок обращения — 10 лет. По выпуску предусмотрена оферта через 2,5 года. Ориентир по ставке купона будет объявлен позднее.

Учитывая вторичный рынок бумаг эмитента и прошедшее на прошлой неделе размещение облигаций Сбербанка, полагаем, что доходность нового выпуска должна находиться в районе 9–9,2% годовых.

РусГидро планирует 22 ноября открыть книгу заявок на трехлетние облигации серии БО-П07 объемом 20 млрд руб. Ориентир по доходности установлен на уровне не выше 100 б. п. к значению КБД Московской биржи на сроке три года.

( Читать дальше )

Газпромбанк в понедельник, 21 ноября, откроет книгу заявок по облигациям серии 001P-22P на сумму не менее 20 млрд руб. Срок обращения — 10 лет. По выпуску предусмотрена оферта через 2,5 года. Ориентир по ставке купона будет объявлен позднее.

Учитывая вторичный рынок бумаг эмитента и прошедшее на прошлой неделе размещение облигаций Сбербанка, полагаем, что доходность нового выпуска должна находиться в районе 9–9,2% годовых.

РусГидро планирует 22 ноября открыть книгу заявок на трехлетние облигации серии БО-П07 объемом 20 млрд руб. Ориентир по доходности установлен на уровне не выше 100 б. п. к значению КБД Московской биржи на сроке три года.

На конец пятницы ориентир по доходности соответствовал значению 9,35% годовых. Сейчас наблюдается довольно высокий спрос на облигации качественных эмитентов, к которым, без сомнения, относится РусГидро, поэтому мы считаем, что размещение пройдет при высоком спросе, а доходность будет снижена ближе к 9% годовых.Афонин Александр

( Читать дальше )

Новости рынков |Получение банками РФ крупного займа от ЦБ создаёт угрозу роста цен - Лимон на чай

- 18 ноября 2022, 18:50

- |

Власти напечатали ?1,4 триллиона и разгоняют инфляцию?

В эту среду «Минфин» продал облигаций федерального займа на ?823 млрд. За неделю до этого крупнейшие банки РФ получили займ от ЦБ на ?1,4 трлн.

Совпадение? По одной из версий, нет. Якобы тут имеет место многоходовочка от властей: напечатать триллион, дать его банкам, а те уже покупают ОФЗ от «Минфина».

( Читать дальше )

В эту среду «Минфин» продал облигаций федерального займа на ?823 млрд. За неделю до этого крупнейшие банки РФ получили займ от ЦБ на ?1,4 трлн.

Совпадение? По одной из версий, нет. Якобы тут имеет место многоходовочка от властей: напечатать триллион, дать его банкам, а те уже покупают ОФЗ от «Минфина».

( Читать дальше )

Новости рынков |Минфин решил взять "всё, здесь и сейчас" - Локо-Инвест

- 16 ноября 2022, 19:42

- |

Что случилось? Что ни неделя – очередной сюрприз! Сегодня Минфину удалось провести рекордный аукцион – сразу удалось продать весь выпуск нового флоутера 29022 (погашение в июле 2033, купон привязан к ставке денежного рынка RUONIA) в объеме 750 млрд. руб. по номиналу по средней стоимости 96.34% от номинала, бумага была зарегистрирована только на прошлой неделе. Цена ближайшего по срокам (2032) выпуска была вблизи 97.70% до аукциона, то есть покупатели получили премию около 130 б.п. с поправкой на срочность.

На первом аукционе новой классической ОФЗ 26241 (купон 9.5%, погашение в ноябре 2032) было продано бумаг на 54 млрд. руб. с доходностью 10.18%, предполагая небольшую премию в пределах 5 б.п.

( Читать дальше )

На первом аукционе новой классической ОФЗ 26241 (купон 9.5%, погашение в ноябре 2032) было продано бумаг на 54 млрд. руб. с доходностью 10.18%, предполагая небольшую премию в пределах 5 б.п.

( Читать дальше )

Новости рынков |Минфин может сохранить текущий темп заимствования на ближайших аукционах - Райффайзенбанк

- 16 ноября 2022, 15:59

- |

На сегодняшних аукционах Минфин предлагает к размещению уже ставший стандартным набор из трех выпусков разного типа без лимита: (1) новый классический 10-летний ОФЗ-ПД 26241, (2) новый 11-летний «флоатер» ОФЗ-ПК 29022 и (3) 10-летний инфляционный линкер ОФЗ-ИН 52004 (в обращении ~88 млрд руб.). Напомним, что на прошлой неделе Минфин сменил стратегию, ощутимо сократив объем удовлетворенных заявок – в рынок ушло бумаг на 42 млрд руб. против 167 млрд руб. ранее. В отличие от предыдущих аукционов, Минфин не принял заявки с повышенной премией, отметив, что предложенные ценовые условия «не соответствовали рыночным значениям».

На фоне изменения стратегии Минфином кривая ОФЗ скорректировались вниз (см. график). Так, доходность 10-летних бумаг опустилась на ~10 б.п. относительно уровня вторника прошлой недели – до 10,4%. Отметим, что по нашим оценкам, с конца сентября уровень премии за неопределенность в котировках длинных бумаг вырос на 0,5 п.п. и находится на повышенном уровне (около 3,5 п.п.), что также делает размещения для Минфина более дорогими. С другой стороны, сам факт выхода на рынок в таких условиях позитивен – (1) поддерживает ликвидность рынка госдолга и (2) потенциально позволяет ограничить траты ФНБ для покрытия дефицита бюджета (по официальной оценке, в 2022 г. может составить 1,3 трлн руб., но А. Силуанов допускал превышение этого уровня).

( Читать дальше )

На фоне изменения стратегии Минфином кривая ОФЗ скорректировались вниз (см. график). Так, доходность 10-летних бумаг опустилась на ~10 б.п. относительно уровня вторника прошлой недели – до 10,4%. Отметим, что по нашим оценкам, с конца сентября уровень премии за неопределенность в котировках длинных бумаг вырос на 0,5 п.п. и находится на повышенном уровне (около 3,5 п.п.), что также делает размещения для Минфина более дорогими. С другой стороны, сам факт выхода на рынок в таких условиях позитивен – (1) поддерживает ликвидность рынка госдолга и (2) потенциально позволяет ограничить траты ФНБ для покрытия дефицита бюджета (по официальной оценке, в 2022 г. может составить 1,3 трлн руб., но А. Силуанов допускал превышение этого уровня).

( Читать дальше )

Новости рынков |АгроКубань-Ресурс 17 ноября проведет сбор заявок на облигации объемом 3 млрд рублей - Синара

- 14 ноября 2022, 19:09

- |

Предстоящие размещения

Коммерческая недвижимость ФПК Гарант-Инвест с 14 по 18 ноября будет собирать заявки на облигации серии 002Р-05 на сумму до 1,5 млрд руб. Ориентир по ставке купона — 14,5–14,75% годовых (эффективная доходность — 15,31–15,59% годовых). Срок обращения — 3 года, способ размещения — открытая подписка, купонный период — 91 день.

На рынке обращаются шесть выпусков облигаций компании. Выпуски 2Р4 и 1Р5 торгуются с доходностью 16,3-16,8% годовых при дюрации 0,5–0,8 лет, в то время как доходность по более длинным 2Р2 и 2Р3 составляет около 12,3% годовых при дюрации 1,1–1,3 года. Отметим, что доходности последних двух бумаг за последний месяц сократились примерно на 500 б. п. без явных позитивных триггеров и, по нашей оценке, опустились существенно ниже нижней границы для бумаг, имеющих сопоставимые рейтинги. На наш взгляд, с учетом кредитных рейтингов компании доходность нового выпуска должна находиться в районе 17% годовых.

( Читать дальше )

Коммерческая недвижимость ФПК Гарант-Инвест с 14 по 18 ноября будет собирать заявки на облигации серии 002Р-05 на сумму до 1,5 млрд руб. Ориентир по ставке купона — 14,5–14,75% годовых (эффективная доходность — 15,31–15,59% годовых). Срок обращения — 3 года, способ размещения — открытая подписка, купонный период — 91 день.

На рынке обращаются шесть выпусков облигаций компании. Выпуски 2Р4 и 1Р5 торгуются с доходностью 16,3-16,8% годовых при дюрации 0,5–0,8 лет, в то время как доходность по более длинным 2Р2 и 2Р3 составляет около 12,3% годовых при дюрации 1,1–1,3 года. Отметим, что доходности последних двух бумаг за последний месяц сократились примерно на 500 б. п. без явных позитивных триггеров и, по нашей оценке, опустились существенно ниже нижней границы для бумаг, имеющих сопоставимые рейтинги. На наш взгляд, с учетом кредитных рейтингов компании доходность нового выпуска должна находиться в районе 17% годовых.

( Читать дальше )

Новости рынков |Сегежа Групп 8 ноября проведет сбор заявок на юаневые облигации объемом не менее CNY1 млрд - Синара

- 08 ноября 2022, 11:42

- |

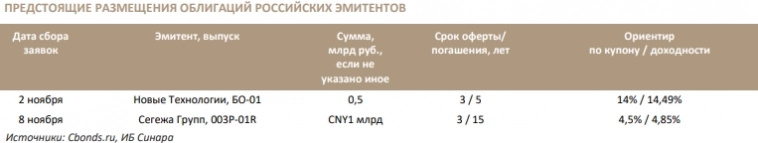

НОВОЕ ИМЯ НА РЫНКЕ ЮАНЕВЫХ ОБЛИГАЦИЙ

Сегежа Групп, один из крупнейших вертикально интегрированных холдингов лесной отрасли России, открывает сегодня книгу заявок на юаневые облигации серии 003Р-01R объемом не менее CNY1 млрд. Срок обращения бумаг — 15 лет с офертой на досрочный выкуп через три года. С учетом растущей долговой нагрузки ориентир по купону на уровне 4,5% годовых представляется нам вполне справедливым. Сегежа Групп дебютирует на рынке юаневых облигаций.

Сегодня Сегежа Групп открывает книгу заявок на юаневые облигации серии 003Р-01R объемом не менее CNY1 млрд. Срок обращения бумаг — 15 лет с офертой на досрочный выкуп через три года. Ориентир по ежеквартальному купону установлен на уровне не выше 4,5% годовых (доходность — 4,58% годовых). Расчеты по бумагам при размещении — в юанях, при выплате купонов и погашении предусмотрена возможность расчетов в рублях по решению эмитента или по запросу инвестора.

( Читать дальше )

Сегежа Групп, один из крупнейших вертикально интегрированных холдингов лесной отрасли России, открывает сегодня книгу заявок на юаневые облигации серии 003Р-01R объемом не менее CNY1 млрд. Срок обращения бумаг — 15 лет с офертой на досрочный выкуп через три года. С учетом растущей долговой нагрузки ориентир по купону на уровне 4,5% годовых представляется нам вполне справедливым. Сегежа Групп дебютирует на рынке юаневых облигаций.

Сегодня Сегежа Групп открывает книгу заявок на юаневые облигации серии 003Р-01R объемом не менее CNY1 млрд. Срок обращения бумаг — 15 лет с офертой на досрочный выкуп через три года. Ориентир по ежеквартальному купону установлен на уровне не выше 4,5% годовых (доходность — 4,58% годовых). Расчеты по бумагам при размещении — в юанях, при выплате купонов и погашении предусмотрена возможность расчетов в рублях по решению эмитента или по запросу инвестора.

( Читать дальше )

Новости рынков |Минфин вновь проведет безлимитные аукционы - Райффайзенбанк

- 02 ноября 2022, 20:55

- |

Минфин вновь проведет безлимитные аукционы Сегодня на аукционах Минфин, как и на прошлой неделе, предлагает 8-летний флоатер ПК-29021, 10-летний инфляционный линкер ИН-52004, а вместо относительно короткого выпуска с фиксированным купоном ПД-26237 – более длинный 14-летний ПД-26240. Напомним, что неделю назад аукционы проводились без лимита, и было размещено 178 млрд руб. (крупнейший объем привлечения с начала 2021 г.), при этом около 70% пришлось на выпуск с плавающим купоном. Отметим, что возврат к размещению флоатеров может быть связан с погашением в этом году выпусков ПК-24020 (27 июля 2022 г., 100 млрд руб.) и ПК-29012 (16 ноября 2022 г., 212 млрд руб.) – ранее Т. Максимов говорил, что их объем в портфеле «достаточно высок».

С учетом того, что результаты заседания ЦБ по ключевой ставке были ожидаемы рынком (не привели к дополнительной волатильности), сегодня можно ждать аналогичных сильных результатов размещения. Формальный план заимствований на 4 кв., 150 млрд руб., уже перевыполнен, но ведомство занимает достаточно активными темпами. Возможно, Минфин «страхуется» от более значительного дефицита бюджета, чем было заявлено ранее (1,3 трлн руб.), на фоне выпадающих нефтегазовых доходов (в условиях возможного введения потолка цен на нефть), при этом не прибегая к избыточным тратам из ФНБ. Аналогичная стратегия заложена в бюджет на 2023-25 гг. – финансирование дефицита планируется преимущественно за счет заимствований.Райффайзенбанк

Новости рынков |ОФЗ-флоатеры: снова в игре - Финам

- 01 ноября 2022, 17:57

- |

Очередной цикл смягчения денежно-кредитной политики подходит к концу, и мы полагаем, что Банк России, отмечая увеличение среднесрочных проинфляционных рисков, будет крайне осторожен в отношении возможности дальнейшего снижения ключевой ставки. В этой связи внимание инвесторов смещается на инструменты со встроенной страховкой от роста процентных ставок. Речь идет об облигациях-флоатерах, купон у которых пересчитывается вслед за динамикой процентных ставок в экономике.

28 октября 2022 года ЦБ РФ оставил ключевую ставку без изменения на уровне 7,5% и представил обновленный прогноз по ее траектории. Средняя ключевая ставка в период с 31 октября до конца года прогнозируется в диапазоне 7,4-7,6%, что, по нашим оценкам, соответствует 7-8% на конец года (т.е. на последнем оставшемся до конца года заседании 16 декабря 2022 года ставка может остаться на уровне 7,5% или быть изменена на ±0,5 п. п.). Прогнозы средней ключевой ставки на 2023-2025 годы остались без изменений: 6,5-8,5%, 6-7% и 5-6 % соответственно.

( Читать дальше )

28 октября 2022 года ЦБ РФ оставил ключевую ставку без изменения на уровне 7,5% и представил обновленный прогноз по ее траектории. Средняя ключевая ставка в период с 31 октября до конца года прогнозируется в диапазоне 7,4-7,6%, что, по нашим оценкам, соответствует 7-8% на конец года (т.е. на последнем оставшемся до конца года заседании 16 декабря 2022 года ставка может остаться на уровне 7,5% или быть изменена на ±0,5 п. п.). Прогнозы средней ключевой ставки на 2023-2025 годы остались без изменений: 6,5-8,5%, 6-7% и 5-6 % соответственно.

( Читать дальше )

Новости рынков |Новые Технологии 2 ноября проведет сбор заявок на облигации объемом 0,5 млрд рублей - Синара

- 31 октября 2022, 20:50

- |

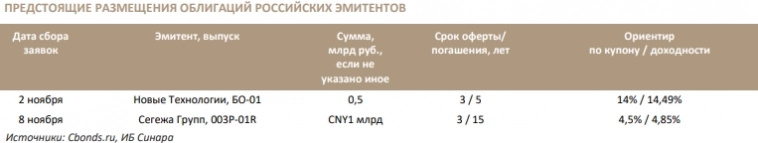

Предстоящие размещения

На этой неделе запланировано только одно размещение, хотя не исключено, что эмитенты, ранее заявлявшие о желании выйти на долговой рынок, воспользуются открывшимся окном возможностей и предложат свои бумаги инвесторам.

Новые Технологии (Эксперт РА: ruBBB+/стабильный), разработчик и производитель погружного оборудования для добычи нефти, в среду откроет книгу заявок на дебютный выпуск облигаций объемом 0,5 млрд руб. Срок обращения облигаций — 5 лет, предусмотрена оферта через три года. Ориентир по купону установлен на уровне 14% годовых (эффективная доходность — 14,49% годовых).

Синара ИБ

На этой неделе запланировано только одно размещение, хотя не исключено, что эмитенты, ранее заявлявшие о желании выйти на долговой рынок, воспользуются открывшимся окном возможностей и предложат свои бумаги инвесторам.

Новые Технологии (Эксперт РА: ruBBB+/стабильный), разработчик и производитель погружного оборудования для добычи нефти, в среду откроет книгу заявок на дебютный выпуск облигаций объемом 0,5 млрд руб. Срок обращения облигаций — 5 лет, предусмотрена оферта через три года. Ориентир по купону установлен на уровне 14% годовых (эффективная доходность — 14,49% годовых).

Учитывая кредитный рейтинг компании, относительно небольшие масштабы деятельности, умеренную долговую нагрузку и дебютный характер размещения облигаций, мы полагаем, что озвученный ориентир находится вблизи справедливого уровня.Афонин Александр

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс