SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Инвесторов Московской биржи интересует воздействие введенных санкций и эффективность мер реагирования - Синара

- 05 марта 2022, 12:24

- |

Московская биржа: рекордные комиссии в 4К21 на фоне высокой волатильности

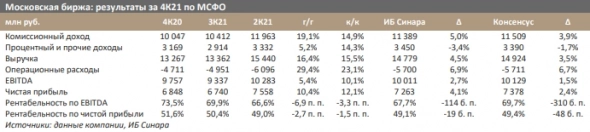

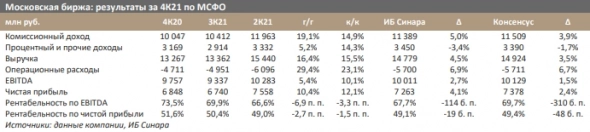

Мосбиржа представила вчера хорошие результаты за 4К21 по МСФО. В частности, чистая прибыль составила 7,56 млрд руб., превысив консенсуспрогноз на 2,4%. Вслед за публикацией компания провела телефонную конференцию с участием менеджмента.

Синара ИБ

В ходе телефонной конференции, посвященной публикации результатов, представители биржи назвали условия, при которых возможно возобновление торгов в секции фондовых рынков, хотя решение остается, конечно, за Банком России. По ее мнению, необходимо восстановление надежных трансграничных операций и появление покупателей (хотя бы в виде обратного выкупа акций эмитентами, правительственных программ поддержки рынка и т. п.). Сейчас Мосбиржа проводит стресс-тесты, уточняет планы расходов и капзатрат, рассчитывая в течение месяца дать более развернутый комментарий. Доля нерезидентов в клиентской базе снизится, скорее всего, до нуля. На данный момент руководство не высказывало предложений в отношении дивидендов, годовое собрание акционеров должно состояться, как предусмотрено правовыми актами, не позднее 30 июня.

Мосбиржа представила вчера хорошие результаты за 4К21 по МСФО. В частности, чистая прибыль составила 7,56 млрд руб., превысив консенсуспрогноз на 2,4%. Вслед за публикацией компания провела телефонную конференцию с участием менеджмента.

Превысить прогнозы помогли рекордные комиссии в размере 12 млрд руб., полученные за счет нарастающей волатильности. Вместе с тем на 29% г/г выросли в 4К21 операционные расходы, также превысившие рыночные ожидания. Инвесторов сейчас больше всего интересует, как биржа оценивает воздействие введенных санкций и эффективность мер реагирования, а также риски центрального контрагента в условиях распродаж последнего времени.Найдёнова Ольга

Синара ИБ

В ходе телефонной конференции, посвященной публикации результатов, представители биржи назвали условия, при которых возможно возобновление торгов в секции фондовых рынков, хотя решение остается, конечно, за Банком России. По ее мнению, необходимо восстановление надежных трансграничных операций и появление покупателей (хотя бы в виде обратного выкупа акций эмитентами, правительственных программ поддержки рынка и т. п.). Сейчас Мосбиржа проводит стресс-тесты, уточняет планы расходов и капзатрат, рассчитывая в течение месяца дать более развернутый комментарий. Доля нерезидентов в клиентской базе снизится, скорее всего, до нуля. На данный момент руководство не высказывало предложений в отношении дивидендов, годовое собрание акционеров должно состояться, как предусмотрено правовыми актами, не позднее 30 июня.

- комментировать

- Комментарии ( 0 )

Новости рынков |TCS Group опубликовала хорошие финрезультаты за 4 квартал - Синара

- 05 марта 2022, 11:57

- |

TCS отчиталась за 4К21 по МСФО: вновь сильные результаты

TCS отчиталась за 2021 г. и 4К21 по МСФО. Чистая прибыль составила 16,6 млрд руб. Затем менеджмент провел телеконференцию.

Мы считаем результаты хорошими, хотя чистая прибыль оказалась ниже нашей оценки на 7,5%; прибыль продолжила увеличиваться, и нас впечатлил рост потока выручки, особенно комиссионной. В целом некредитные бизнесы в 4К21 принесли 46% от всех доходов и 26% прибыли до уплаты налогов. Расхождение с прогнозом обусловлено более высокими, чем ожидалось, расходами на расширение бизнеса.

В ходе телеконференции менеджмент подчеркнул, что компания останется публичной и продолжит создавать акционерную стоимость. TCS работает над тем, чтобы два пула ликвидности снова стали связанными, и может перевести первичный листинг в Москву либо еще на какую-то альтернативную площадку.

Также компания сообщила о том, что внесла предоплату по купонным платежам, подлежащим выплате в марте, и не получила никакой информации от платежного агента о невозможности проводить платежи.

( Читать дальше )

TCS отчиталась за 2021 г. и 4К21 по МСФО. Чистая прибыль составила 16,6 млрд руб. Затем менеджмент провел телеконференцию.

Мы считаем результаты хорошими, хотя чистая прибыль оказалась ниже нашей оценки на 7,5%; прибыль продолжила увеличиваться, и нас впечатлил рост потока выручки, особенно комиссионной. В целом некредитные бизнесы в 4К21 принесли 46% от всех доходов и 26% прибыли до уплаты налогов. Расхождение с прогнозом обусловлено более высокими, чем ожидалось, расходами на расширение бизнеса.

В ходе телеконференции менеджмент подчеркнул, что компания останется публичной и продолжит создавать акционерную стоимость. TCS работает над тем, чтобы два пула ликвидности снова стали связанными, и может перевести первичный листинг в Москву либо еще на какую-то альтернативную площадку.

Также компания сообщила о том, что внесла предоплату по купонным платежам, подлежащим выплате в марте, и не получила никакой информации от платежного агента о невозможности проводить платежи.

( Читать дальше )

Новости рынков |Московская биржа выигрывает от возросшей рыночной волатильности и процентных ставок - Атон

- 05 марта 2022, 11:35

- |

Московская биржа опубликовала результаты за 4К21/2021 по МСФО

Комиссионный доход вырос на 15% кв/кв (16.4% г/г) до 11.96 млрд руб., поскольку объемы торгов увеличились на 8% кв/кв, преимущественно, за счет рынка акций (+36% кв/кв) и производных финансовых инструментов (22% кв/кв), а также валютного рынка, который выиграл от растущей доли более прибыльного спотового сегмента (+22% кв/кв). Больше всего просел рынок облигаций, -51% кв/кв, на фоне растущих процентных ставок. Процентный доход вырос на 19% кв/кв, составив 4.2 млрд руб., тогда как EBITDA увеличилась на 10.1% кв/кв до 10.3 млрд руб., а рентабельность EBITDA снизилась на 3 пп. В 2021 Московская биржа заработала 41.5 млрд руб. комиссионного дохода (+12.9% г/г), обогнав ожидания рынка на 11%, поскольку объемы торгов выросли почти на всех рынках, а процентный доход сократился на 6.6% г/г до 14.3 млрд руб. Операционные расходы выросли на 22.5% г/г до 20.5 млрд руб., превысив консенсус на 2021 на 13.4%. Скорректированная чистая прибыль выросла на 9.6% г/г до 27.6 млрд руб. Прогноз на 2022 был отложен на месяц из-за нестабильности на рынке.

( Читать дальше )

Комиссионный доход вырос на 15% кв/кв (16.4% г/г) до 11.96 млрд руб., поскольку объемы торгов увеличились на 8% кв/кв, преимущественно, за счет рынка акций (+36% кв/кв) и производных финансовых инструментов (22% кв/кв), а также валютного рынка, который выиграл от растущей доли более прибыльного спотового сегмента (+22% кв/кв). Больше всего просел рынок облигаций, -51% кв/кв, на фоне растущих процентных ставок. Процентный доход вырос на 19% кв/кв, составив 4.2 млрд руб., тогда как EBITDA увеличилась на 10.1% кв/кв до 10.3 млрд руб., а рентабельность EBITDA снизилась на 3 пп. В 2021 Московская биржа заработала 41.5 млрд руб. комиссионного дохода (+12.9% г/г), обогнав ожидания рынка на 11%, поскольку объемы торгов выросли почти на всех рынках, а процентный доход сократился на 6.6% г/г до 14.3 млрд руб. Операционные расходы выросли на 22.5% г/г до 20.5 млрд руб., превысив консенсус на 2021 на 13.4%. Скорректированная чистая прибыль выросла на 9.6% г/г до 27.6 млрд руб. Прогноз на 2022 был отложен на месяц из-за нестабильности на рынке.

( Читать дальше )

Новости рынков |Бизнес-модель банка TCS более диверсифицирована по сравнению с кризисом 2014 года - Атон

- 05 марта 2022, 10:48

- |

TCS GROUP представила сильные результаты за 4К21 по МСФО

Чистая прибыль банка увеличилась на 35% г/г до 16.6 млрд руб., при рентабельности капитала (RoE) на уровне 42.6%. Около 55% чистой прибыли приходится на кредитный бизнес и еще 45% — на другие финансовые сегменты. Чистый процентный доход вырос на 31% г/г до 35.9 млрд., ЧПМ составила 13.7% (против 16.1% за 4К20). Валовые кредиты с конца 2020 выросли на 53% до 680 млрд руб., из которых 50% приходится на займы по кредитным картам. Операционные расходы выросли на 72% г/г, при этом соотношение затраты/доход составило 56%, а стоимость риска снизилась до 4.2% (против 6.5% год назад). Коэффициент достаточности капитала по нормативу Н1.0 ЦБ РФ, составляет 15.3%, что весьма впечатляет. Все финансовые сервисы банка функционируют без нареканий. Общее число клиентов достигло 20.8 млн, показав значительный рост за квартал (+2.3 млн кв//кв) Менеджмент целиком посвятил телеконференцию обсуждению текущей сложной финансовой ситуации: банк располагает большим запасом ликвидности, имеет высокий уровень буферного капитала, проявляет исключительную гибкость в управлении затратами и по-прежнему настроен на международную экспансию.

( Читать дальше )

Чистая прибыль банка увеличилась на 35% г/г до 16.6 млрд руб., при рентабельности капитала (RoE) на уровне 42.6%. Около 55% чистой прибыли приходится на кредитный бизнес и еще 45% — на другие финансовые сегменты. Чистый процентный доход вырос на 31% г/г до 35.9 млрд., ЧПМ составила 13.7% (против 16.1% за 4К20). Валовые кредиты с конца 2020 выросли на 53% до 680 млрд руб., из которых 50% приходится на займы по кредитным картам. Операционные расходы выросли на 72% г/г, при этом соотношение затраты/доход составило 56%, а стоимость риска снизилась до 4.2% (против 6.5% год назад). Коэффициент достаточности капитала по нормативу Н1.0 ЦБ РФ, составляет 15.3%, что весьма впечатляет. Все финансовые сервисы банка функционируют без нареканий. Общее число клиентов достигло 20.8 млн, показав значительный рост за квартал (+2.3 млн кв//кв) Менеджмент целиком посвятил телеконференцию обсуждению текущей сложной финансовой ситуации: банк располагает большим запасом ликвидности, имеет высокий уровень буферного капитала, проявляет исключительную гибкость в управлении затратами и по-прежнему настроен на международную экспансию.

( Читать дальше )

Новости рынков |Ростелеком является потенциальной мишенью для новых санкций - Атон

- 05 марта 2022, 10:31

- |

Ростелеком: результаты за 4К21 чуть выше прогнозов, менеджмент рекомендует дивиденды 6 руб. на акцию

Общая выручка группы увеличилась на 3.3% г/г до 168.3 млрд руб., что на 0.2-2.5% выше оценок аналитиков, полученных Интерфаксом. Ростелеком продемонстрировал значительный рост выручки от цифровых сервисов (+24.6% г/г), услуг ШПД (+15.4% г/г), а также мобильной связи (+7.3% г/г), в то время как выручка от оптовых услуг сократилась на 13.5% г/г. Показатель OIBDA группы вырос на 10.4% г/г до 49.1 млрд руб., что на 0.9-4.3% выше оценок аналитиков, полученных Интерфаксом. Рентабельность OIBDA улучшилась благодаря сокращению расходов на персонал (-2.3% г/г) и на оплату услуг операторов связи (-5.2% г/г). Чистая прибыль группы составила 0.45 млрд руб. (0.3% от выручки) против убытка в 1.5 млрд руб. (-0.9%) в 4К20. Менеджмент компании сообщил о намерении рекомендовать выплату дивидендов за 2021 в размере 6 руб. на акцию (за 2020 было выплачено 5 руб. на акцию), что соответствует ранее сделанным заявлениям и дивидендной политике.

Общая выручка группы увеличилась на 3.3% г/г до 168.3 млрд руб., что на 0.2-2.5% выше оценок аналитиков, полученных Интерфаксом. Ростелеком продемонстрировал значительный рост выручки от цифровых сервисов (+24.6% г/г), услуг ШПД (+15.4% г/г), а также мобильной связи (+7.3% г/г), в то время как выручка от оптовых услуг сократилась на 13.5% г/г. Показатель OIBDA группы вырос на 10.4% г/г до 49.1 млрд руб., что на 0.9-4.3% выше оценок аналитиков, полученных Интерфаксом. Рентабельность OIBDA улучшилась благодаря сокращению расходов на персонал (-2.3% г/г) и на оплату услуг операторов связи (-5.2% г/г). Чистая прибыль группы составила 0.45 млрд руб. (0.3% от выручки) против убытка в 1.5 млрд руб. (-0.9%) в 4К20. Менеджмент компании сообщил о намерении рекомендовать выплату дивидендов за 2021 в размере 6 руб. на акцию (за 2020 было выплачено 5 руб. на акцию), что соответствует ранее сделанным заявлениям и дивидендной политике.

Показатели за 4К21 немного превысили ожидания рынка и собственный прогноз Ростелекома. Компания отложила проведение телеконференции по результатам 4К21, пока ситуация не станет более определенной. Ранее Ростелеком попал в санкционный список компаний, которые не смогут привлекать заемный капитал и продавать акции на рынках капитала США. Компания заявила, что санкции не окажут на нее существенного влияния, поскольку весь ее долг номинирован в рублях. Однако, учитывая, что Ростелеком частично принадлежит государству, компания является потенциальной мишенью для новых санкций.Атон

Новости рынков |Мосбиржа уверенно завершила 2021 год - Финам

- 04 марта 2022, 21:08

- |

Московская биржа, крупнейшая биржевая площадка России, представила финансовый отчет за 4 квартал 2021 г. Операционная выручка повысилась на 16,4% (г/г) до 15,4 млрд руб., причем драйвером роста стали комиссионные доходы, поднявшиеся на 19,1% до 12 млрд руб. на фоне сохраняющейся высокой торговой активности на большинстве рынков.

Доля комиссионных доходов в операционной выручке составила 77,5% при стратегическом уровне 70%. Комиссионные доходы на рынке акций выросли на 32,3% до 1,6 млрд руб., чему способствовал рост объемов торгов на 38%, на рынке облигаций – упали на 39,2% до 601,2 млн руб., в основном за счет снижения объемов размещения ОФЗ и ОБР. Комиссионный доход денежного рынка вырос на 30,8% до 3,4 млрд руб. Комиссии на срочном рынке подскочили на 49,4% до 1,6 млрд руб., на валютном рынке – повысились на 1% до 1,2 млрд руб. Комиссионные доходы от расчетно-депозитарных услуг увеличились на 18,6% до 2,4 млрд руб.

( Читать дальше )

Доля комиссионных доходов в операционной выручке составила 77,5% при стратегическом уровне 70%. Комиссионные доходы на рынке акций выросли на 32,3% до 1,6 млрд руб., чему способствовал рост объемов торгов на 38%, на рынке облигаций – упали на 39,2% до 601,2 млн руб., в основном за счет снижения объемов размещения ОФЗ и ОБР. Комиссионный доход денежного рынка вырос на 30,8% до 3,4 млрд руб. Комиссии на срочном рынке подскочили на 49,4% до 1,6 млрд руб., на валютном рынке – повысились на 1% до 1,2 млрд руб. Комиссионные доходы от расчетно-депозитарных услуг увеличились на 18,6% до 2,4 млрд руб.

( Читать дальше )

Новости рынков |Западные санкции не имеют прямого влияния на HeadHunter - Атон

- 04 марта 2022, 20:40

- |

HeadHunter опубликовал сильные результаты за 4К21, в целом совпавшие с консенсус-прогнозом Интерфакса: выручка составила 4.5 млрд руб. (+84.7% г/г), скорректированный показатель EBITDA – 2.2 млрд руб. (+90.6% г/г), чистая прибыль – 1.7 млрд руб. (+95% г/г).

Компания подчеркнула, что западные санкции на нее не распространяются непосредственно, но отметила риски, связанные с ее технологической инфраструктурой в контексте международного сотрудничества, а также риски отключения банков от SWIFT, что сделает проблематичными платежи зарубежным акционерам.

Компания отменила телеконференцию по результатам за 4К21 в связи со сложившейся ситуацией.

( Читать дальше )

Компания подчеркнула, что западные санкции на нее не распространяются непосредственно, но отметила риски, связанные с ее технологической инфраструктурой в контексте международного сотрудничества, а также риски отключения банков от SWIFT, что сделает проблематичными платежи зарубежным акционерам.

Компания отменила телеконференцию по результатам за 4К21 в связи со сложившейся ситуацией.

( Читать дальше )

Новости рынков |Ориентированный на внутренний рынок Магнит сохранит стабильность операционных показателей - Финам

- 04 марта 2022, 20:14

- |

Акции «Магнита» будут находится под влиянием внешнего фона и геополитики, как и другие акции российского рынка, однако «Магнит» как ритейлер с фокусом на внутреннем рынке сохранит большую стабильность операционных показателей чем, например, авиаперевозчики или банки, попавшие под санкции.

ФГ «Финам»

Что касается в целом сектора. Часть потребительской инфляции ритейлеры примут на себя, особенно по социально значимым продуктам, на которые ФАС ограничил наценку, тем самым уменьшив рентабельность операций. С другой стороны, часть инфляции ритейлеры переложат на покупателей, и средний чек, вероятно, вырастет. Ажиотажный спрос на продукты питания на фоне неопределенности вероятно подстегнет трафик и средний чек в первом квартале, увеличив выручку темпами выше среднего. Накопление продовольственных запасов населением в текущем квартале, вероятно, приведет к падению трафика в следующем.

Вышедшую сегодня аудированную отчетность за 2021 год мы оцениваем нейтрально – аудиторы подтвердили данные по выручке, чистой прибыли и чистому долгу, выпущенные 4 февраля, компания также оставила прогнозы на 2022 год без изменений. Рынки, вероятно, уже отыграли эту отчетность. Рекомендация по акциям «Магнита» находится на пересмотре.Буйлакова Анна

ФГ «Финам»

Что касается в целом сектора. Часть потребительской инфляции ритейлеры примут на себя, особенно по социально значимым продуктам, на которые ФАС ограничил наценку, тем самым уменьшив рентабельность операций. С другой стороны, часть инфляции ритейлеры переложат на покупателей, и средний чек, вероятно, вырастет. Ажиотажный спрос на продукты питания на фоне неопределенности вероятно подстегнет трафик и средний чек в первом квартале, увеличив выручку темпами выше среднего. Накопление продовольственных запасов населением в текущем квартале, вероятно, приведет к падению трафика в следующем.

Новости рынков |2022 год может оказаться для HeadHunter непростым - Открытие Инвестиции

- 04 марта 2022, 19:48

- |

Впечатляющую динамику финансовых показателей показал HeadHunter, которая была обусловлена в первую очередь эффектом от консолидации Zarplata.ru и Skillaz. Впрочем, рост спроса на соискателей и монетизация сервиса также внесли значительный эффект. При этом за год HeadHunter уже практически полностью окупил покупки (они обошлись примерно в 4,2 млрд руб.), сократив чистый долг с 4,9 млрд на конец 2020 года до 1,2 млрд на конец 2021 года.

«Открытие Инвестиции»

Компания сегодня объявила о приостановке реализации программы buyback с 3 марта. Программа обратного выкупа стартовала в октябре 2021 года и должна была завершиться 10 августа 2022 года или раньше, если выкуп удастся реализовать досрочно. В 2021 году компания выкупила 283 тыс. 673 ADS на сумму 1,1 млрд рублей.

Однако 2022 год может оказаться для компании непростым в случае рецессии в отечественной экономике под давлением жесточайших финансовых санкций.Павлов Алексей

«Открытие Инвестиции»

Компания сегодня объявила о приостановке реализации программы buyback с 3 марта. Программа обратного выкупа стартовала в октябре 2021 года и должна была завершиться 10 августа 2022 года или раньше, если выкуп удастся реализовать досрочно. В 2021 году компания выкупила 283 тыс. 673 ADS на сумму 1,1 млрд рублей.

Новости рынков |Имидж Яндекса вряд ли значительно пострадает - Велес Капитал

- 04 марта 2022, 19:40

- |

Во многом та история, которая происходит с конвертируемыми бондами «Яндекса» носит технический характер.

Торги на NASDAQ бумагами российских эмитентов были приостановлены и не известно, когда возобновятся, если вообще начнутся вновь. Холдинг сейчас не может в нормальном режиме переводить денежные средства от дочерней структуры в России на счета материнской компании, которая производит выплаты по облигациям.

Одновременно компания не располагает достаточным объемом средств для моментального погашения всей суммы займа, так как нужно обслуживать и другие обязательства. Возможности рефинансирования сейчас также ограничены.

Сейчас команда «Яндекса» работает над возможными решениями и должна представит их в начале следующей недели. Какими будут эти решения, пока сказать сложно. Не факт, что все держатели бондов затребуют возврата средств, но компания должна была предупредить о возможном риске.

ИК «Велес Капитал»

Торги на NASDAQ бумагами российских эмитентов были приостановлены и не известно, когда возобновятся, если вообще начнутся вновь. Холдинг сейчас не может в нормальном режиме переводить денежные средства от дочерней структуры в России на счета материнской компании, которая производит выплаты по облигациям.

Одновременно компания не располагает достаточным объемом средств для моментального погашения всей суммы займа, так как нужно обслуживать и другие обязательства. Возможности рефинансирования сейчас также ограничены.

Сейчас команда «Яндекса» работает над возможными решениями и должна представит их в начале следующей недели. Какими будут эти решения, пока сказать сложно. Не факт, что все держатели бондов затребуют возврата средств, но компания должна была предупредить о возможном риске.

Мы полагаем, что, если группе понадобится, например, помощь государства, она будет оказана. Имидж компании вряд ли значительно пострадает, так как это, во многом, технический момент, и он не связан с непосредственными действиями «Яндекса». Также какие-то пути разрешения, скорее всего, будут найдены.Михайлин Артем

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс