SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Юнипро- фаворит в секторе российской электроэнергетики

- 12 апреля 2018, 12:36

- |

Богучанский алюминиевый завод (БоАЗ) – предприятие, входящее в состав проекта БЭМО, на паритетных условиях принадлежащее «РусГидро» и «РУСАЛу» – обратился к Системному оператору с просьбой расторгнуть договор на поставку мощности (ДПМ), гарантирующий возврат инвестиций, для Березовской ГРЭС «Юнипро». По словам гендиректора БоАЗа Евгения Рапацевича, компания требует возврата средств в размере 43 млн руб., выплаченных за мощность Березовской ГРЭС за период после пожара на электростанции, и аннулировать договор ввиду отсутствия самой мощности. Угольный третий энергоблок Березовской ГРЭС мощностью 800 МВт был введен в эксплуатацию в 4к15, но уже в феврале 2016 г. на станции произошел пожар, в результате которого он был разрушен. В настоящее время «Юнипро» ведет реконструкцию сгоревшего энергоблока, рассчитывая перезапустить его в 3к19.

На наш взгляд, перспектива удовлетворения такого требования минимальна: мало того что оплата мощности Березовской ГРЭС и сохранение гарантий возврата инвестиций полностью соответствовали условиям договора, одной из сторон которого выступало государство, но расторжение ДПМ уже после осуществления инвестиций в проект нанесет непоправимый ущерб инвестиционной привлекательности всего сектора. С учетом государственной программы модернизации отрасли объемом 1,5 трлн руб., которую предполагается запустить до конца года, представить такое невозможно. Более того, пожар на Березовской ГРЭС безусловно относится к форс-мажору, предусмотренному действующим ДПМ-контрактом, что делает перспективу иска БоАЗа юридически ничтожной.

На наш взгляд, перспектива удовлетворения такого требования минимальна: мало того что оплата мощности Березовской ГРЭС и сохранение гарантий возврата инвестиций полностью соответствовали условиям договора, одной из сторон которого выступало государство, но расторжение ДПМ уже после осуществления инвестиций в проект нанесет непоправимый ущерб инвестиционной привлекательности всего сектора. С учетом государственной программы модернизации отрасли объемом 1,5 трлн руб., которую предполагается запустить до конца года, представить такое невозможно. Более того, пожар на Березовской ГРЭС безусловно относится к форс-мажору, предусмотренному действующим ДПМ-контрактом, что делает перспективу иска БоАЗа юридически ничтожной.

«Юнипро» является нашим фаворитом среди российских электроэнергетических компаний, и в отношении ее акций мы подтверждаем рекомендацию покупать (наша оценка прогнозной цены акций составляет 3,46 руб.).ВТБ Капитал

- комментировать

- Комментарии ( 0 )

Новости рынков |В этом году генерирующие компании вряд ли будут привлекать внимание инвесторов

- 10 апреля 2018, 15:32

- |

Российские генерирующие компании завершили сезон публикации отчетности за 2017 год

( Читать дальше )

Мы скорректировали наши модели с учетом новых данных. Мы полагаем, что настроения инвесторов по отношению к компаниям сектора останутся нейтральными, поскольку сейчас эмитенты готовятся к новому инвестиционному циклу, темпы роста снижаются, а дивидендная доходность их бумаг остается невысокой. В связи с этим в качестве наших фаворитов в секторе мы выделяем самую дешевую по мультипликаторам компанию – «Интер РАО» (прогнозная цена на горизонте 12 месяцев – 7,80 руб.; ожидаемая полная доходность – 104%; рекомендация «покупать»), а также самую щедрую – «Юнипро» (3,46 руб./акц; ETR – 27%; «покупать»).

2017 год — большая часть роста позади. Мы полагаем, что 2017 г. оказался последним годом, в течение которого прибыльность компаний сектора сильно росла (как минимум в перспективе ближайших трех лет). Практически каждый анализируемый нами эмитент отчитался о росте EBITDA и чистой прибыли (с корректировкой на списания). Контроль над издержками также был на высоком уровне, при этом цены на топливо в отчетном периоде росли медленнее, чем номинальные цены на газ, тогда как прочие контролируемые расходы у большинства эмитентов в действительности снизились в годовом сопоставлении.

Компании завершили год в лучшей финансовой форме за всю историю наблюдений: общий показатель EBITDA достиг 352,5 млрд руб. (5 лет назад было 175,8 млрд руб.), а средний коэффициент чистый долг/EBITDA составил 0,5x. Компании, очевидно, пожинают плоды 10-летней инвестиционной фазы, однако за исключением «Энел Россия» и «Юнипро», контролируемых из-за рубежа, для владельцев бумаг остальных компаний сектора это вряд ли обернется значительными дивидендами. Согласно нашим прогнозам, средняя дивидендная доходность генерирующих компаний в 2018 г. составит 5%, что предполагает коэффициент дивидендных выплат в среднем около 40% от свободного денежного потока (FCFF), тогда как у сопоставимых зарубежных компаний он составляет в среднем более 100%.

2018 год — период стабильных показателей прибыли и подготовка к ДПМ-2.

( Читать дальше )

Новости рынков |Юнипро подтвердила цель по дивидендам

- 10 апреля 2018, 13:53

- |

Юнипро – компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Около 84% капитала принадлежит международному энергетическому концерну Uniper.

ГК «ФИНАМ»

Юнипро представила хорошие результаты по прибыли за 2017 и подтвердила планы по дивидендам в 2018. По нашим оценкам, доходы компании в 2018-2019 позволят сохранить дивидендные выплаты на довольно высоком уровне. Мы подтверждаем рекомендацию «держать», но снижаем целевую цену на 0,7% до 2,73 руб. и отмечаем, что апсайд акций ограничен в среднесрочной перспективе.Малых Наталия

Менеджмент подтвердил цель на 2018 по дивидендам в размере 14 млрд. с 2 выплатами в июле и декабре/январе. Прогнозный годовой DPS 0,222 руб. на акцию с доходностью 7,6%. При прогнозной прибыли в 2018-2019 в размере 18 и 19,8 млрд.руб. мы считаем, что компания сможет поддерживать довольно высокие выплаты.

Капитализация Юнипро заметно повысилась за последние полгода, и акции UPRO сейчас немного переоценены по форвардным мультипликаторам по отношению к аналогам, на ~6%, но мы рекомендуем держать бумаги в расчете на хорошие дивиденды.

ГК «ФИНАМ»

Новости рынков |Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

- 02 апреля 2018, 16:01

- |

Э/генерация

Цены в рамках ДПМ тоже снизятся

( Читать дальше )

Мы обновили оценочные модели «Интер РАО ЕЭС», «Энел Россия», «Юнипро» и «РусГидро» и возобновляем анализ ОГК-2, «Мосэнерго» и ТГК-1. Мы принимаем во внимание их новейшие операционные и финансовые результаты, а также учитываем наши новые макроэкономические прогнозы. В ближайшие годы ключевым фактором, определяющим финансовые показатели компаний, по-прежнему будут платежи за новые мощности, построенные в рамках ДПМ. В связи с этим результаты будут отличаться от компании к компании. Мы даем рекомендацию «покупать» по двум акциям: «Интер РАО ЕЭС» и ОГК-2. У остальных компаний («РусГидро», «Энел Россия», «Юнипро», «Мосэнерго» и ТГК-1) пока ограниченный потенциал роста, так что их бумаги мы рекомендуем «держать».Потенциал роста цен на электроэнергию и мощность ограничен. В условиях свободного рынка рост цен на электроэнергию отстает от повышения цен на энергоносители (особенно в ценовой зоне «Европа»). Это связано с вводом нового, более эффективного генерирующего оборудования в сочетании со слабым ростом спроса. В 2018 году, благодаря небольшим объемам ввода мощностей в рамках программы ДПМ и некоторому повышению спроса на электроэнергию, мы ожидаем изменения ситуации. Теперь цены на электроэнергию будут точнее повторять динамику цен на энергоносители, хотя цены на последние, скорее всего, будут повышаться не быстрее ИПЦ. То же можно сказать о ценах на мощность (исключая ДПМ): они известны вплоть до 2021 года, и только в 2021 году их рост будет опережать инфляцию.

Цены в рамках ДПМ тоже снизятся

( Читать дальше )

Новости рынков |Дивиденды играют важную роль в инвестиционной привлекательности Юнипро

- 29 марта 2018, 16:05

- |

В марте 2018 г. компания «Юнипро» предоставила ожидаемо сильные результаты и провела телефонную конференцию.

( Читать дальше )

Мы обновили нашу финансовую модель и учли в ней свежие финансовые и операционные данные, а также и основные макроэкономические прогнозы. В результате целевая цена акции выросла на 24% до 3,1 руб., рекомендация сохранена на уровне «держать».Дивиденды

У «Юнипро» один из самых высоких коэффициентов выплат в российской энергетике – это практически 100% от чистой прибыли и иногда даже выше этого уровня. Уже было объявлено, что компания направит 14 млрд руб. на выплату дивидендов в 2018 г. Мы ожидаем, что после 2018г. «Юнипро» будет выплачивать 90% консолидированной чистой прибыли в виде дивидендов. Дивиденды играют важную роль в инвестиционной привлекательности «Юнипро». Компания является ведущей дивидендной идеей среди российских энергетиков.

«Юнипро» выплачивает дивиденды два раза в год: половина будет выплачена в июле 2018 г., остальные 7 млрд руб. будут выплачены в декабре 2018 г. – совокупный размер дивидендных выплат составит 14 млрд руб. Суммарные выплаты транслируются в привлекательную годовую дивидендную доходность в 7,9%. Эффективный к-т выплат составляет 112% (без учета прибыли, приходящейся на страховые выплаты). Мы ожидаем, что дивидендная доходность приблизится к 10% после 2018 г.

( Читать дальше )

Новости рынков |Юнипро одна из самых привлекательных компаний в российской генерации

- 12 марта 2018, 10:57

- |

Юнипро провела телеконференцию по итогам 4К17

Ниже мы выделяем основные моменты.

Восстановление Березовской ГРЭС. Юнипро сообщила, что восстановление энергоблока Березовской ГРЭС мощностью 800 МВт укладывается в бюджетные и временные рамки. Компания подтвердила планы потратить 36 млрд руб. на восстановление (осталось вложить еще 21 млрд руб. в дополнение к уже инвестированным 15 млрд руб.). Процесс демонтажа близок к завершению, а компоненты для сборки практически все доставлены. Юнипро рассчитывает вновь запустить энергоблок в 3К19, что полностью соответствует ее предыдущему прогнозу.

Модернизация старых мощностей в центре внимания, но компания не хочет делиться своими планами, до тех пор, пока «правила игры» окончательно не будут определены. Она планирует модернизировать некоторые устаревшие энергоблоки на своих электростанциях. Юнипро ожидает, что правила прояснятся и будут окончательно определены во 2К18, а проекты модернизации будут выбраны в 4К18. Компания упомянула две концепции механизма окупаемости инвестиций в модернизацию:

( Читать дальше )

Ниже мы выделяем основные моменты.

Восстановление Березовской ГРЭС. Юнипро сообщила, что восстановление энергоблока Березовской ГРЭС мощностью 800 МВт укладывается в бюджетные и временные рамки. Компания подтвердила планы потратить 36 млрд руб. на восстановление (осталось вложить еще 21 млрд руб. в дополнение к уже инвестированным 15 млрд руб.). Процесс демонтажа близок к завершению, а компоненты для сборки практически все доставлены. Юнипро рассчитывает вновь запустить энергоблок в 3К19, что полностью соответствует ее предыдущему прогнозу.

Модернизация старых мощностей в центре внимания, но компания не хочет делиться своими планами, до тех пор, пока «правила игры» окончательно не будут определены. Она планирует модернизировать некоторые устаревшие энергоблоки на своих электростанциях. Юнипро ожидает, что правила прояснятся и будут окончательно определены во 2К18, а проекты модернизации будут выбраны в 4К18. Компания упомянула две концепции механизма окупаемости инвестиций в модернизацию:

( Читать дальше )

Новости рынков |Юнипро - сильный отчет компании позитивен для акций

- 12 марта 2018, 10:41

- |

Юнипро опубликовала сильные финансовые результаты за 2017

Юнипро опубликовала очень сильные результаты за 2017 по МСФО — показатели EBITDA и чистой прибыли обогнали оценки рынка. Выручка компании за 2017 составила 76.5 млрд руб., что соответствует снижению на 1.9% г/г (-2% по сравнению с консенсус-прогнозом, -3% по сравнению с оценкой АТОНа), в основном из-за сокращения выработки электроэнергии на 11.5% г/г. Показатель EBITDA оказался очень высоким на уровне 47.1 млрд руб., превысив оценки рынка (+7% по сравнению с консенсус-прогнозом, +5% по сравнению с оценкой АТОНа, +97% г/г). Этот скачок был главным образом обеспечен получением разовой страховой выплаты в размере 20.4 млрд руб. и уже нашел отражение в результатах за 1П17. Эта цифра — в рамках диапазона 46-48 млрд руб., который менеджмент представил на телеконференции по итогам 3К. Чистая прибыль подскочила вслед за EBITDA, составив 33.6 млрд руб. (+6% по сравнению с консенсус-прогнозом, +8% по сравнению с оценкой АТОНа, рост в 6.5x раз г/г). FCF впечатлил, составив 18.8 млрд руб. (+91% г/г), также за счет страховой выплаты. Капзатраты компании составили 14.7 млрд руб. (+8% г/г), отражая рост инвестиций в восстановление энергоблока Березовской ГРЭС.

Юнипро опубликовала очень сильные результаты за 2017 по МСФО — показатели EBITDA и чистой прибыли обогнали оценки рынка. Выручка компании за 2017 составила 76.5 млрд руб., что соответствует снижению на 1.9% г/г (-2% по сравнению с консенсус-прогнозом, -3% по сравнению с оценкой АТОНа), в основном из-за сокращения выработки электроэнергии на 11.5% г/г. Показатель EBITDA оказался очень высоким на уровне 47.1 млрд руб., превысив оценки рынка (+7% по сравнению с консенсус-прогнозом, +5% по сравнению с оценкой АТОНа, +97% г/г). Этот скачок был главным образом обеспечен получением разовой страховой выплаты в размере 20.4 млрд руб. и уже нашел отражение в результатах за 1П17. Эта цифра — в рамках диапазона 46-48 млрд руб., который менеджмент представил на телеконференции по итогам 3К. Чистая прибыль подскочила вслед за EBITDA, составив 33.6 млрд руб. (+6% по сравнению с консенсус-прогнозом, +8% по сравнению с оценкой АТОНа, рост в 6.5x раз г/г). FCF впечатлил, составив 18.8 млрд руб. (+91% г/г), также за счет страховой выплаты. Капзатраты компании составили 14.7 млрд руб. (+8% г/г), отражая рост инвестиций в восстановление энергоблока Березовской ГРЭС.

Мы считаем результаты сильными и ПОЗИТИВНЫМИ для акций, хотя и отмечаем, что основным драйвером таких результатов и FCF стала разовая страховая выплата в 20.4 млрд руб., полученная в 1П17.АТОН

Новости рынков |Юнипро подтвердила планы по дивидендам

- 07 марта 2018, 17:41

- |

Выручка «Юнипро» сократилась на 1,9% до 76,5 млрд.руб. в результате снижения выработки на всех станциях, но рост средних тарифов на электроэнергию (за исключением на РСВ во 2-ой ценовой зоне) и мощность сгладили общий результат. Результат по выручке оказался заметно консенсусных ожиданий ~ 83 млрд.руб.

Значительный рост прибыли был достигнут за счет получения страхового возмещения в этом году по Березовской ГРЭС в прошлом году. Так, EBITDA выросла в 3,5х раза до 47,1 млрд.руб., а чистая прибыль – в 6,5х раза до 33,6 млрд.руб.

К концу года компания погасила все кредиты, свободный денежный поток практически удвоился до ~19 млрд.руб.

Планы и бюджет по ремонту аварийного 3-го энергоблока Березовской ГРЭС не изменились с последнего апдейта. Запуск энергоблока намечен на 3К 2019, восстановление суммарно обойдется в 36 млрд.руб., осталось инвестировать 21 млрд.руб.

В этом году менеджмент ожидает EBITDA в районе 26-28 млрд.руб.

ГК «ФИНАМ»

Значительный рост прибыли был достигнут за счет получения страхового возмещения в этом году по Березовской ГРЭС в прошлом году. Так, EBITDA выросла в 3,5х раза до 47,1 млрд.руб., а чистая прибыль – в 6,5х раза до 33,6 млрд.руб.

К концу года компания погасила все кредиты, свободный денежный поток практически удвоился до ~19 млрд.руб.

Планы и бюджет по ремонту аварийного 3-го энергоблока Березовской ГРЭС не изменились с последнего апдейта. Запуск энергоблока намечен на 3К 2019, восстановление суммарно обойдется в 36 млрд.руб., осталось инвестировать 21 млрд.руб.

В этом году менеджмент ожидает EBITDA в районе 26-28 млрд.руб.

Менеджмент подтвердил планы выплатить дивиденды в 2018 году на сумму 14 млрд.руб. – по 7 млрд.руб в июле и декабре/январе. Полугодовой дивиденд, по нашим оценкам, может составить 0,1110 руб. на 1 акцию, годовой — 0,2221 руб. с доходностью 8,2%. Отметим, что по DY это одна из самых привлекательных компаний в российской генерации, где прогнозная доходность составляет порядка 5,2%.Малых Наталия

Большого потенциала роста у акций мы сейчас не видим. Апсайд, по нашим оценкам, составляет ~ 4-5%, акции «Юнипро» вполне адекватно оценены рынком, но дивидендным инвесторам имеет смысл покупать UPRO на ценовых просадках в преддверии дивидендного сезона.

ГК «ФИНАМ»

Новости рынков |Отчет Юнипро может не показать роста выручки

- 06 марта 2018, 21:19

- |

Завтра, 7 марта, «Юнипро» опубликует отчетность по МСФО за 2017 год и проведет конференц-звонок.

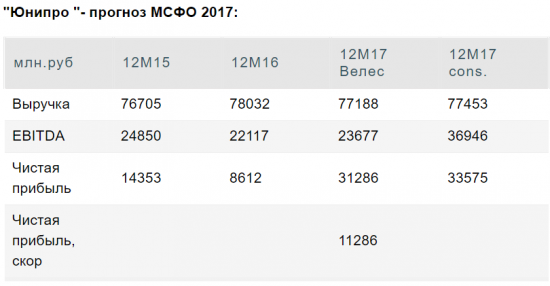

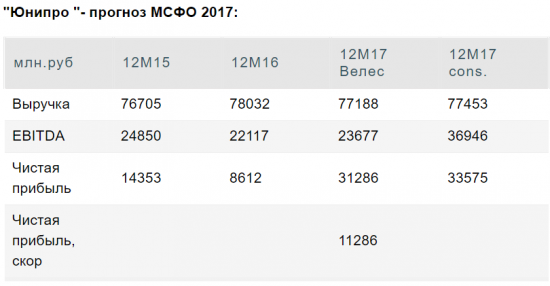

ИК «Велес Капитал»

Мы ожидаем, роста EBITDA на 7% г/г за счет увеличения поступлений по ДПМ по новым блокам. Тем не менее, роста выручки мы не ждем из-за вклада Березовской ГРЭС, которая работала 1 месяц в 2016 году.Адонин Алексей

Чистая прибыль компнаии по МСФО без корректировок не будет репрезентативной, поскольку «Юнипро» получила в 2017 год часть страхового возмещения в размере 20 млрд руб.

На конференц-звонке, который пройдет завтра, в среду в 13:00 мск, мы ожидаем услышать информацию о ходе восстановления аварийного блока Березовской ГРЭС (ранее была озвучена дата ввода блока не ранее 3К19г), а также прогнозы менеджмента на 2018 год. Напомним, что ранее руководство озвучило планы направлять на дивиденды по 14 млрд руб. как за 2017 г., так и за 2018 год.

ИК «Велес Капитал»

Новости рынков |Акции Юнипро привлекательны из-за хорошей дивидендной доходности

- 02 марта 2018, 15:45

- |

Американские индексы завершили сессию новым падением, по индексу S&P 500 потенциал снижения в рамках треугольника консолидации составляет около 2,0%. В Азии динамика, в отличие от вчерашнего дня, строго негативная.

Нефть просела и консолидируется ниже $64 за баррель Brent, но дальнейшего развития снижение пока не получает. Драгметаллы в небольшом минусе, сильная просадка прошла вечером в палладии. Промышленные металлы в смешанной динамике. Продовольствие разнонаправленно, в среднем рост. Среди существенной статистики выделим данные по ценам производителей в Германии, выступления представителей ЕЦБ и Банка Англии и набор мичиганских индексов.

ГК «УНИВЕР Капитал»

Нефть просела и консолидируется ниже $64 за баррель Brent, но дальнейшего развития снижение пока не получает. Драгметаллы в небольшом минусе, сильная просадка прошла вечером в палладии. Промышленные металлы в смешанной динамике. Продовольствие разнонаправленно, в среднем рост. Среди существенной статистики выделим данные по ценам производителей в Германии, выступления представителей ЕЦБ и Банка Англии и набор мичиганских индексов.

Акции «Юнипро» достигли района сопротивлений на 2,75-2,85 рублей за акцию и краткосрочный трейдинг здесь можно завершать, закрывая позицию.Александров Дмитрий

Среднесрочно бумага привлекательная благодаря хорошей дивидендной доходности, однако история котировок указывает на диапазонный характер бумаги и от текущих уровней не исключена сильная просадка до дивидендной отсечки. Для консервативных портфелей переторговка нецелесообразна.

ГК «УНИВЕР Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс