SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Юнипро в числе лидеров по дивидендам в генерации

- 16 мая 2018, 14:07

- |

Юнипро – компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт.

ГК «ФИНАМ»

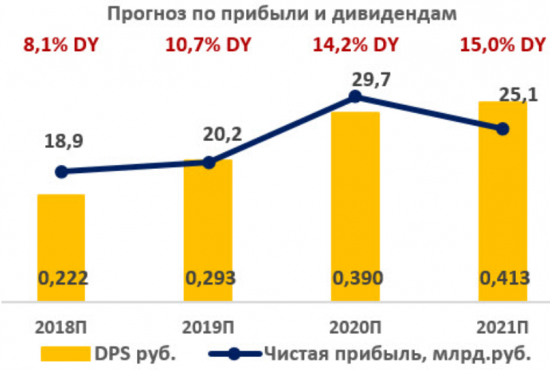

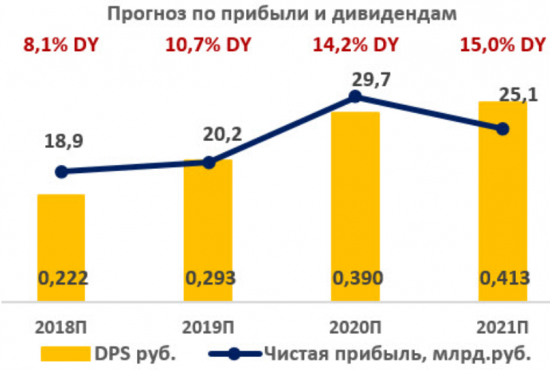

Юнипро отчиталась о росте прибыли на 9% в 1К 2018 благодаря ДПМ платежам и снижению операционных расходов, а также озвучила финальный дивиденд 0,11 руб. с доходностью 4%. По дивидендам это одна из самых лучших компаний в генерации, и по прогнозам существенная прибыль в 2018-2021 позволит компании поддерживать высокие дивидендные платежи.Малых Наталия

Мы подтверждаем рекомендацию «держать» и повышаем целевую цену с 2,73 до 3,04 руб. Потенциал в перспективе года ~11%.

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Новости рынков |Перезапуск Березовской ГРЭС приведет к росту EBITDA "Юнипро" на 67%

- 14 мая 2018, 13:18

- |

Совет директоров «Юнипро» рекомендовал акционерам утвердить выплату дивидендов по результатам 2017 года в размере 0,1110252759795 рубля на одну обыкновенную акцию. Об этом сообщила компания

В целом рекомендация по дивидендом «Юнипро» полностью совпала с нашими ожиданиями и прежними заявлениями руководства о намерении сохранить дивиденды за 2016–2017 г. на уровне 14 млрд руб. в год. Мы ожидаем, что дивидендная доходность за 2018 г. также составит 8%, а о выплате еще 7 млрд руб. будет объявлено в декабре 2018.ВТБ Капитал

Между тем, дивидендная политика на 2019 г. и последующие годы в настоящий момент формируется и будет объявлена, когда руководство оценит размер капвложений в связи с модернизацией. В целом мы считаем новость позитивной для «Юнипро» и отмечаем, что основным фактором для роста котировок акций является перезапуск третьего энергоблока Березовской ГРЭС в 3к19 (что, по нашим оценкам, приведет к росту EBITDA на 67% на постоянной основе), что, по нашему мнению, пока не в полной мере учтено рынком.

Новости рынков |"Юнипро" ждут позитивные перспективы после восстановления аварийного блока Березовской ГРЭС

- 11 мая 2018, 16:47

- |

В мае 2018 года «Юнипро» предоставила консолидированную отчетность за 1 квартал 2018 года.

( Читать дальше )

Мы обновили нашу финансовую модель и учли в ней последние финансовые и операционные данные. Мы обновили наши прогнозы, скорректировав в нашей модели данные по выработке и капитальным затратам, а также учли последние финансовые результаты.

В целом, несмотря на аварию на Березовской ГРЭС и увеличение капиталовложений, на наш взгляд, компания по-прежнему представляет собой привлекательную инвестиционную идею. «Юнипро» имеет высокий уровень загрузки в сравнении с другими российскими традиционными тепловыми электростанциями (61% в 1К17 г., 56% в 1К18г.), чистую денежную позицию в размере 12 млрд руб., и она может предложить щедрые дивиденды. Участие в модернизации мощностей (обсуждается сейчас) представляет собой возможную точку роста для компании.

Что касается главных рисков, мы отмечаем сделку Fortum-Uniper. Согласно последним новостям, Fortum удалось привлечь только 47,12% акций Uniper, поэтому компании не удалось получить контрольный пакет акций. Кроме того, как ранее указывал генеральный директор Юнипро М.Широков, Fortum не собирается приобретать российские активы Uniper. Таким образом, мы не видим рисков в краткосрочной перспективе, однако они могут материализоваться позже.

Второй риск, который мы видим — перенос сроков ввода в эксплуатацию аварийного блока Березовской ГРЭС. Впрочем, по итогам отчетности подтвержден ранее озвученный ввод станции в 3К19г.

( Читать дальше )

Новости рынков |У Юнипро большой потенциал роста дивидендов со 2 полугодия 2019 года

- 10 мая 2018, 10:58

- |

Юнипро опубликовала результаты за 1К18 по МСФО: EBITDA +7% г/, чистая прибыль +9% г/г

Выручка упала на 2% г/г до 20.3 млрд руб. из-за снижения выработки электроэнергии (-7% г/г до 12.6 млрд КВт.ч), что было несколько компенсировано более высокой платой за мощность по ДПМ для Сургутской ГРЭС-2 после перехода на 7-ой год контракта. EBITDA продемонстрировала сильный рост на 7% г/г и достигла 7.7 млрд руб. за счет снижения расходов на ремонт третьего блока Березовской ГРЭС, из-за чего операционные расходы упали на 5% г/г до 14.3 млрд руб. Чистая прибыль взлетела на 9% г/г до 5.1 млрд руб., отражая динамику EBITDA и рост чистого финансового дохода (3.5х г/г до 189 млн руб.). Капзатраты составили 3 млрд руб. в 1К18 (+88% г/г), из которых 2.5 млрд руб. было выделено на восстановление Березовской ГРЭС. Компания не раскрывает отчет о движении денежных средств в 1К и 3К, но используя EBITDA в качестве аппроксимации OCF, мы получаем оценку FCF в размере 4.7 млрд руб. за 1К18, что предполагает снижение на 16% г/г на фоне ускорения капзатрат — ожидаемо, поскольку компания вступила в активную фазу восстановления поврежденного угольного энергоблока Березовской ГРЭС мощностью 800 МВт. Баланс показывает отсутствие долга и увеличение денежной позиции в четыре раза до 12.0 млрд руб. против 3.1 млрд руб. по состоянию на конец 2017. Рост денежных средств связан с предстоящей рекомендацией по дивидендам за 4К17: компания может выплатить 0.11 руб. на акцию, что соответствует доходности 4% (половина прогнозного значения 0.22 руб. на акцию) и предполагает выплату примерно 7.0 млрд руб.

( Читать дальше )

Выручка упала на 2% г/г до 20.3 млрд руб. из-за снижения выработки электроэнергии (-7% г/г до 12.6 млрд КВт.ч), что было несколько компенсировано более высокой платой за мощность по ДПМ для Сургутской ГРЭС-2 после перехода на 7-ой год контракта. EBITDA продемонстрировала сильный рост на 7% г/г и достигла 7.7 млрд руб. за счет снижения расходов на ремонт третьего блока Березовской ГРЭС, из-за чего операционные расходы упали на 5% г/г до 14.3 млрд руб. Чистая прибыль взлетела на 9% г/г до 5.1 млрд руб., отражая динамику EBITDA и рост чистого финансового дохода (3.5х г/г до 189 млн руб.). Капзатраты составили 3 млрд руб. в 1К18 (+88% г/г), из которых 2.5 млрд руб. было выделено на восстановление Березовской ГРЭС. Компания не раскрывает отчет о движении денежных средств в 1К и 3К, но используя EBITDA в качестве аппроксимации OCF, мы получаем оценку FCF в размере 4.7 млрд руб. за 1К18, что предполагает снижение на 16% г/г на фоне ускорения капзатрат — ожидаемо, поскольку компания вступила в активную фазу восстановления поврежденного угольного энергоблока Березовской ГРЭС мощностью 800 МВт. Баланс показывает отсутствие долга и увеличение денежной позиции в четыре раза до 12.0 млрд руб. против 3.1 млрд руб. по состоянию на конец 2017. Рост денежных средств связан с предстоящей рекомендацией по дивидендам за 4К17: компания может выплатить 0.11 руб. на акцию, что соответствует доходности 4% (половина прогнозного значения 0.22 руб. на акцию) и предполагает выплату примерно 7.0 млрд руб.

( Читать дальше )

Новости рынков |Акции Юнипро остаются привлекательной дивидендной историей

- 08 мая 2018, 17:54

- |

«Юнипро» представила консолидированную отчетность за 1К18. Конференц-звонок не проводился.

В 2018 г компания столкнулась с одной стороны, снижением выработки из-за снижения загрузки станций. Отчасти этот негатив был нивелирован позитивным фактором от роста платы за мощность в результате пересмотра цен ДПМ для энергоблоков ПГУ «Сургутской ГРЭС-2». Несмотря на снижение выработки г/г на 7,3%, «Юнипро» смогла нарастить EBITDA на 6,9% благодаря снижению операционных затрат – в презентации указано, что удалось снизить часть операционных затрат на восстановление «Березовской ГРЭС». Капитальные затраты наоборот, увеличились в первом квартале на 88% г/г, до 3 млрд руб. в первую очередь в связи с восстановлением аварийной станции.

В презентации подтвержден срок ввода аварийной станции – 3К19. Объем запланированных затрат на восстановление – 19 млрд руб. (уже потрачено 17 млрд) – все согласно ранее опубликованному плану.

ИК «Велес Капитал»

В 2018 г компания столкнулась с одной стороны, снижением выработки из-за снижения загрузки станций. Отчасти этот негатив был нивелирован позитивным фактором от роста платы за мощность в результате пересмотра цен ДПМ для энергоблоков ПГУ «Сургутской ГРЭС-2». Несмотря на снижение выработки г/г на 7,3%, «Юнипро» смогла нарастить EBITDA на 6,9% благодаря снижению операционных затрат – в презентации указано, что удалось снизить часть операционных затрат на восстановление «Березовской ГРЭС». Капитальные затраты наоборот, увеличились в первом квартале на 88% г/г, до 3 млрд руб. в первую очередь в связи с восстановлением аварийной станции.

В презентации подтвержден срок ввода аварийной станции – 3К19. Объем запланированных затрат на восстановление – 19 млрд руб. (уже потрачено 17 млрд) – все согласно ранее опубликованному плану.

В целом новой информации не поступило. «Юнипро» остается привлекательной дивидендной бумагой – годовая дивидендная доходность которой составляет 8,2%.Адонин Алексей

ИК «Велес Капитал»

Новости рынков |Юнипро выпустила нейтральные результаты

- 08 мая 2018, 12:53

- |

«Юнипро» выпустила нейтральные финансовые результаты. Выручка снизилась на 1,7% вследствие сокращения генерации, но прибыль выросла на фоне платежей по ДПМ и снижения ремонтных работ. Снижение выработки было обусловлено избытком мощностей на рынке и ремонтными работами.

Ремонт аварийного 3-го энергоблока Березовской идет по плану и в рамках бюджета, его запуск намечен на 3К 2019.

По программе модернизации новостей пока мало, механизм находится на стадии регулятивной проработки.

ГК «ФИНАМ»

Ремонт аварийного 3-го энергоблока Березовской идет по плану и в рамках бюджета, его запуск намечен на 3К 2019.

По программе модернизации новостей пока мало, механизм находится на стадии регулятивной проработки.

Совет директоров рассмотрит вопрос о дивидендах 8 мая. Мы ожидаем полугодовой дивиденд 0,1110 руб. с доходностью 4,1%Малых Наталия

ГК «ФИНАМ»

Новости рынков |Выручка Юнипро снизилась из-за сокращения объема генерации на электростанциях

- 08 мая 2018, 11:42

- |

Чистая прибыль Юнипро в I квартале выросла до 5,1 млрд руб., EBITDA — до 7,7 млрд руб.

Чистая прибыль Юнипро по МСФО за январь-март 2018 г. выросла на 9,4%, до 5,1 млрд руб., следует из отчета компании. EBITDA повысилась на 6,9%, до 7,7 млрд руб., сообщила Юнипро. Выручка составила 20,3 млрд руб., что на 1,7% ниже показателя прошлого года.

Чистая прибыль Юнипро по МСФО за январь-март 2018 г. выросла на 9,4%, до 5,1 млрд руб., следует из отчета компании. EBITDA повысилась на 6,9%, до 7,7 млрд руб., сообщила Юнипро. Выручка составила 20,3 млрд руб., что на 1,7% ниже показателя прошлого года.

Основным фактором снижения выручки стало сокращение объема генерации на электростанциях. Ранее в апреле компания отмечала, что выработка электроэнергии ее станциями в I квартале 2018 г. снизилась на 7,3%, до 12,6 млрд кВт.ч. Частично это было нивелировано ростом платы за мощность в результате пересмотра цен по договору (ДПМ). Рост показателя EBITDA вызван сокращением операционных затрат, в том числе за счет снижения расходов по ремонтно-восстановительным работам на третьем энергоблоке Березовской ГРЭС, отметили в компании.Промсвязьбанк

Новости рынков |Одобрение правкомиссией сделки "Фортум" по покупке "Юнипро" позитивно для компании

- 03 мая 2018, 16:07

- |

Правительственная комиссия по иностранным инвестициям в стратегические сферы российской экономики отнеслась положительно и одобрила сделку компании «Фортум» по покупке компании «Юнипро».

На данном этапе информации о сделке мало, однако ее одобрение регулирующими органами позитивно для «Юнипро», поскольку снимает риск того, что компании придется принудительно продавать активы.ВТБ Капитал

В наибольшей опасности была бы Сургутская ГРЭС-2 – одно из крупнейших и самое эффективное предприятие, на которое приходится половина всей установленной мощности «Юнипро», и которое приносит ежегодно 8,7 млрд руб. в спреде (электрическая выручка за вычетом топливных затрат) маржи и 7,6 млрд руб. выручки от ДПМ (для сравнения: EBITDA всей компании в 2018 г. ожидается на уровне 30 млрд руб.)

Новости рынков |После перезапуска Березовской ГРЭС дивдоходность Юнипро превысит 16%

- 25 апреля 2018, 15:40

- |

Чистая прибыль «Юнипро» по итогам 1 квартала 2018 по РСБУ составила 5,313 млрд рублей, что стало на 8% больше показателя 1 квартала 2016 года, следует из отчетности компании.

В целом представленные результаты «Юнипро» за 1 квартал 2018 года выглядят неплохо. Одним из ключевых положительных факторов стала дельта ДПМ, поддержавшая показатели «Юнипро», несмотря на невпечатляющие операционные результаты. В то же время следует отметить, что ввиду того, что менеджмент рекомендовал фиксированный размер дивидендов (14 млрд руб. в год) – и при условии отсутствия серьезных сюрпризов – до возвращения в строй поврежденного энергоблока Березовской ГРЭС в 3к19 финансовые результаты (особенно по РСБУ) не будут иметь большого значения для инвестиционной привлекательности копании.ВТБ Капитал

«Юнипро» остается одним из лидеров отрасли по уровню выплачиваемых дивидендов: по нашим прогнозам, до возобновления работы энергоблока дивидендная доходность акций компании будет составлять порядка 8%, а после его запуска превысит 16%. Рассчитанная нами прогнозная цена акций «Юнипро» через 12 месяцев составляет 3,46 руб., что предполагает ожидаемую общую доходность 35%. Мы подтверждаем рекомендацию покупать.

Новости рынков |Отсутствие правил игры в энергогенерации по-прежнему сохраняется

- 13 апреля 2018, 11:12

- |

Модернизация генерации будет отложена до следующего правительства

Коммерсант сообщает, что Экспертное управление президента раскритиковало концепцию модернизации генерации в России, разработанную Минэнерго. Новая концепция не содержит самого главного — механизма привлечения инвестиций, в ней главным образом делается упор на то, как платежи будут распределяться между участниками рынка. Это означает, что концепция модернизации старых мощностей скорее всего будет дорабатываться и утверждаться новым кабинетом министров, а значит это займет некоторое время. Напомним, концепция модернизации, которая была поддержана Владимиром Путиным в ноябре 2017, предполагает обновление 40 ГВт мощности ТЭС и потребует 1.35 трлн руб. новых инвестиций. Общий объем инвестиционной программы, связанной с модернизацией, составит 3.5 трлн руб. к 2035 и также включает в себя 945 млрд руб. на модернизацию атомной генерации (11.75 ГВт), наряду с возобновляемой генерацией, такой как солнечная и ветровая (405 млрд руб., из них до 300 млрд руб. на мусоросжигающие ТЭС).

( Читать дальше )

Коммерсант сообщает, что Экспертное управление президента раскритиковало концепцию модернизации генерации в России, разработанную Минэнерго. Новая концепция не содержит самого главного — механизма привлечения инвестиций, в ней главным образом делается упор на то, как платежи будут распределяться между участниками рынка. Это означает, что концепция модернизации старых мощностей скорее всего будет дорабатываться и утверждаться новым кабинетом министров, а значит это займет некоторое время. Напомним, концепция модернизации, которая была поддержана Владимиром Путиным в ноябре 2017, предполагает обновление 40 ГВт мощности ТЭС и потребует 1.35 трлн руб. новых инвестиций. Общий объем инвестиционной программы, связанной с модернизацией, составит 3.5 трлн руб. к 2035 и также включает в себя 945 млрд руб. на модернизацию атомной генерации (11.75 ГВт), наряду с возобновляемой генерацией, такой как солнечная и ветровая (405 млрд руб., из них до 300 млрд руб. на мусоросжигающие ТЭС).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс